|

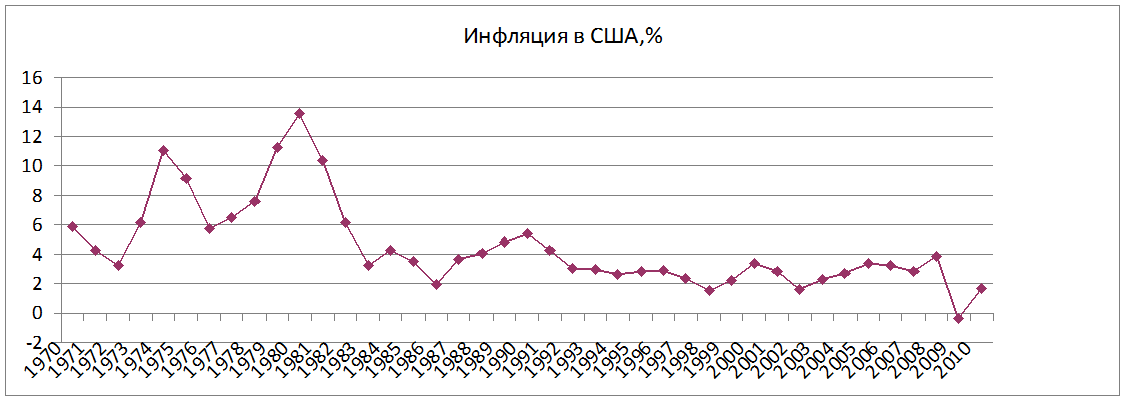

Перед нулевыми казалось ничто не предвещало кризиса. Отсутствовали какие-либо стандартные его проявления: ВВП и США, и мировой уверенно росли, инфляция была на минимальных отметках, никаких особых проблем с занятостью.

Однако объемы утилизированной в иллюзорном контуре избыточной эмиссии привели к гипертрофированному возрастанию разрыва между масштабом виртуальных образов и их реальных прообразов. Игра на пессимизм и оптимизм становилась опасной, грозя свалиться в пессимизм. Последствия возможного лопания виртуальных пузырей при их дальнейшем росте не могли не настораживать регулятора. Биржам требовалось охлаждение, чтобы притормозить рост пузырей, и ФРС пошла на повышение ставки рефинансирования (график ниже), сделав деньги менее доступными. Профессиональные иллюзорики люди азартные и жадные, но отнюдь не глупые, тоже прекрасно чувствовали перегрев бирж – ситуацию, из которой крайне желательно выскочить в числе первых, как и из любой другой пирамиды. Интерпретировав сигнал с некоторым запасом осторожности, они и повыскакивали.

В результате биржи обвалились, упал объем ВВП, генерируемый в финансовом секторе, банки стали проявлять осторожность в стимулировании потребительского спроса, что притормозило реальную экономику. Вот Вам и кризис.

Меры по выходу из него стали римейком девяностых: 1) перезапуск подержанного и попользованного иллюзорного контура, 2) возобновление на его основе рейганомики – кредитного стимулирования потребительского спроса и 3) продолжение политики кредитного стимулирования государственных расходов.

Для перезапуска иллюзорного контура и рейганомики требовалось сгенерировать дополнительную избыточную ликвидность и заразить игроков оптимизмом. Второй пункт программы обсуждать не будем, а для выполнения первого ФРС длительно удерживала ставку рефинансирования на низких уровнях, вплоть до 1%. Также был дан зеленый свет безмерной

деривативной активности, поскольку это был самый эффективный способ быстро и в больших объемах нарастить денежную базу иллюзорного контура.

В пике нулевых объем деривативов только на балансах американских банков составил $500 трлн., тогда как по оценкам общий их объем превысил сумму в $1500 трлн.

Перезапустить иллюзорный контур и реанимировать рейганомику, в итоге, удалось. Но финансовая система превратилась после этого из гибкого организма в жестко повязанный деривативами конгломерат, который как нельзя лучше характеризует фраза: «скованные одной цепью, связанные одной целью». Любой крупный падающий финансовый институт создавал (и создает) глобальные риски всей системе в целом.

Косвенно об уровне деривативного безумия нулевых свидетельствуют достигнутые в 2006г. на волне генерируемой деривативами ликвидности показатели прибыльности десяти ведущих банков мира (таблица ниже). Первые пять банков из этого списка попадали бы в 2006 г. в TOP-10 прибыльности ведущих мировых компаний. Прибыль на одного сотрудника Bank of America составила примерно 80 000$, что сопоставимо с годовой выручкой на одного сотрудника в средней производственной компании, а добавленная стоимость, учитывая разницу в затратах на персонал, различалась в разы.

TOP-10 BANKS 2006

Самые прибыльные банки мира в 2006 году (рейтинг по объему чистой прибыли)

|

№

|

Банк

|

Страна

|

Чистая прибыль, US$ млрд

|

|

1

|

CitigroupInc.

|

США

|

22,13

|

|

2

|

BankofAmerica

|

США

|

21,13

|

|

3

|

HSBC

|

Великобритания

|

14,55

|

|

4

|

JP MorganChase

|

США

|

14,44

|

|

5

|

RoyalBankofScotland

|

Великобритания

|

12,1

|

|

6

|

UBS

|

Швейцария

|

9,79

|

|

7

|

GoldmanSachs

|

США

|

9,34

|

|

8

|

WellsFargo

|

США

|

8,48

|

|

9

|

Wachovia

|

США

|

7,79

|

|

10

|

MorganStanley

|

США

|

7,45

|

Американская финансовая система стала основным выгодоприобретателем от функционирования иллюзорного контура: если до Второй мировой войны ее доля в общей прибыли американской экономики не превышала 10%, в 70-х годах – 20%, то к 2010 г. достигла 70-ти процентов. И это в условиях отнюдь не самой низкой прибыльности американского производственного сектора: половина из ста самых прибыльных производящих мировых компаний являются американскими.

И, наконец, о третьем (после перезапуска иллюзорного контура и на его основе рейганомики) пункте программы выхода из кризиса – кредитном стимулировании государственных расходов. По уже знакомого Вам графику можно судить, что стартовавшая в 80-е и с тех пор не прекращавшаяся программа государственной рейганомики, начиная с 2002г., резко ускорилась.

В результате принятых мер рестарт мировой экономики состоялся, после чего ставку рефинансирования к 2006 году плавно вернули на стандартный антиинфляционный уровень. Инерционного запаса иллюзорной экономики, новой влитой в нее ликвидности и порции оптимизма хватило ненадолго – до 2008 г. (на самом деле, до 2006 г.). Период благоденствия оказался совсем коротким: очередной кризис десятых начался значительно ранее «положенного» ему срока.

О нем в следующей части «Мирового кризиса».

О нефтяных ценах

На фоне представленной выше таблицы TOP-10 прибыльности ведущих мировых банков, можно в качестве отступления прокомментировать небезынтересный для нас вопрос – практику формирования и политику мировых сырьевых цен.

С конца девяностых – начала нулевых сырьевые рынки окончательно трансформировались из рынков «физического» сырья в рынки сырья «бумажного». Ведущие инвестиционные банки, обладая практически неограниченным финансовым ресурсом, держат ценообразование на них под абсолютным контролем.

В целом, высокие мировые цены на сырье не выгодны американской экономике. К тому же, они обогащают папуасов. С другой стороны, от их уровня зависит прибыльность американских сырьевых гигантов. С начала нулевых, судя по сравнительной динамике сырьевых цен и доходов финансового сектора, цены на сырье определяются не балансом спроса и предложения, а компромиссом финансовой и сырьевой элит США: на фоне невероятной прибыльности, продемонстрированной финансовыми монстрами, сырьевые гиганты не позволили совсем уж пренебречь своими интересами.

Глубина обвала сырьевых цен в 2008 г., начало их восстановления и его скорость – такое же следствие вынужденного элитного компромисса по вопросу прибыльности финансового и сырьевого секторов, достигнутого в новых условиях и с учетом привходящего фактора – необходимости поддержать восстановление реальной экономики в трудные для нее времена.

Несколько подробнее с нюансами формирования нефтяных цен можно познакомиться, в качестве дополнительного чтения, в приводимом ниже дополнении, которое целиком составлено из обработанных материалов по ссылке.

Дополнение о нефтяных ценах

«Основную роль на рынке нефти до недавнего времени играли две группы игроков с противоположно направленными интересами: хеджеры и спекулянты.

Хеджеры – это обычно производители и торговцы реальным товаром, то есть «физической» нефтью. Хеджеры используют фьючерсы и производные финансовые инструменты для снижения рисков от колебаний нефтяных цен. Хеджеры (особенно производители) заинтересованы в стабильных ценах на нефть, поскольку они зарабатывают свою прибыль на длинном инвестиционном плече финансирования инвестиционных проектов с жизненным циклом порядка 30-50 лет и периодом окупаемости капиталовложений в проект (измеряемых, как правило, миллиардами долларов) порядка 5-7 лет. Работа в сегменте «бумажной» нефти имеет для них подчиненное значение по отношению к работе на рынке «физической» нефти.

Спекулянты – это торговцы нефтяными контрактами («бумажной» нефтью) и их производными (нефтяными деривативами). К ним относятся инвестиционные банки и другие категории финансовых спекулянтов. Спекулянт не покупает и не продает реальный товар, но принимает на себя риски в надежде получить прибыль на фьючерсном рынке. Спекулянты вообще не работают на рынке «физической» нефти.

Хеджеры – относительно устойчивая по численности и составу группа. Спекулянты – группа с подвижной численностью и структурой игроков. По результатам неформальных опросов европейских нефтяных брокеров, доля спекулянтов на нефтяном рынке составляет сегодня 70-80%.

В начале нулевых появились предпосылки для входа в рынок «бумажной» нефти новой группы спекулянтов с большими и длинными деньгами, а именно американских пенсионных фондов и страховых компаний, финансовые ресурсы которых кратно превосходят ресурсы других игроков на этом сегменте рынка. В 2003 году был отменен запрет американского правительства на использование средств этих фондов в срочных рискованных сделках (комментарий: по всей видимости, отмена запрета, подтянувшего вверх нефтяные цены, следствие компромисса между финансовым и сырьевым лобби относительно выравнивания прибыльности — А.О).

На рынок «бумажной» нефти хлынули длинные деньги американских институциональных инвесторов, что создало дополнительный спрос на нефтяные деривативы и спровоцировало разработку нового класса финансовых инструментов (деривативы на деривативы) для покрытия этого спроса. Объем спекулятивного капитала, хлынувшего на рынок «бумажной» нефти извне, кратно превосходил притоки и оттоки, существовавшие на рынке нефти до 2003 года, и мог осуществляться быстро и в обоих направлениях. Это предопределило быстрый взлет цен на нефть в конце 2007 – первой половине 2008 года и столь же быстрое их падение в ситуации кризиса.

Спекулятивные деньги вливались в значительной степени через т.н. товарно-индексные фонды – финансовые инструменты, привязанные к динамике

товаров сырьевой группы: энергоресурсы, черные и цветные металлы, сельхозпродукты и др. Прибыль по ним рассчитывается на основе комбинированных контрольных показателей по рынкам этих товаров. Поскольку вес нефти в такой комбинации довольно велик, динамика индекса хорошо коррелирует с динамикой нефтяных цен. По некоторым оценкам, на долю товарно-индексных фондов приходится порядка 20% всего фьючерсного рынка нефти.

Быстрые миграции капиталов на рынок «бумажной» нефти и обратно свидетельствуют о том, что в настоящее время мировая цена на нефть больше не определяется экономическими тенденциями (фундаментальными факторами развития) собственно нефтяной отрасли. Не является она и результатом действий нефтяных спекулянтов и хеджеров на рынке «бумажной» нефти. Сегодня мировая цена на нефть устанавливается за пределами нефтяного рынка ненефтяными финансовыми инвесторами, для которых нефтяные деривативы не являются системообразующими ценными бумагами.

Для хеджеров и нефтяных спекулянтов (двух групп игроков собственно нефтяного рынка) нефтяная цена была и остается предметом целенаправленного воздействия, в отличие от ненефтяных финансовых спекулянтов. Для них нефтяные деривативы, причем даже не первые, а вторые-третьи производные от нефти, являются лишь частью диверсифицированного пакета ценных бумаг, которые они собирают в рамках всего спектра глобальных валютно-финансовых рынков. На долю нефти в структуре их пакета финансовых инструментов приходится вполне определенная доля.

Задача этих инвесторов – оптимизировать возврат на свои финансовые инвестиции в рамках всего собранного ими широко диверсифицированного пакета ценных бумаг. Поэтому сегодня цена на нефть определяется в рамках конкуренции на глобальном рынке финансовых инструментов – между нефтяными и ненефтяными деривативами. Вектор противоборства по нефтяным ценам сместился от нефтяных хеджеров и спекулянтов к борьбе глобальных финансовых игроков за максимальную отдачу от своих инвестиций по всему спектру глобальных финансовых инструментов».

Мировой кризис, ч.4: десятые, капитальная инфляция

Прежде чем приступить к обсуждению кризиса десятых сделаем небольшое, но существенное отступление.

Фундаментальный экономический закон

Избыточная эмиссия всегда приводит к инфляции.

Капитальная инфляция и ее цикл

Мировые монетарные власти вроде как «обхитрили» закон, но на самом деле инфляция никуда не исчезала. Регулятору удалось преобразовать ее из очевидной формы – потребительской инфляции в менее очевидную – капитальную инфляцию.

Капитальная инфляция – существенный рост цен на капитальные (от слова капитал) объекты при общем незначительном росте потребительских цен.

Мощным катализатором преобразования избыточной эмиссии в капитальную инфляцию является иллюзорный контур экономики: фондовые биржи обеспечивают сверхбыстрый рост цен на иллюзорные капитальные объекты. Те служат индикатором цен для внебиржевых капитальных объектов – предприятий, земли, недвижимости, в том числе жилой, которая в своей коммерческой ипостаси доходного дома тот же капитальный объект.

Капитальные объекты являются идеальными кредитными залогами. Поэтому в начальной стадии капитальная инфляция способствует выдаче новых кредитов и рефинансированию старых, тем самым, стимулируя рейганомику.

Длительный рост цен постепенно ограничивает доступность капитальных объектов потенциальным покупателям. Проблема решается увеличением доступности кредита. Вместе с размером среднего кредита растут и риски его погашения, меняя структуру заемщиков: среди них увеличивается удельный вес неадекватно оценивающих принимаемые на себя риски. В финансовой системе происходит скрытый качественный скачок накапливаемых ею дефолтных рисков на фоне формальной обеспеченности кредитов залогами и страховкой.

Когда рост доступности кредита достигает естественного предела, падение спроса на реальные капитальные объекты визуализируется, тормозя рост цен. Чуткие иллюзорики, рефлексируя замедление реальной экономики, фиксируют в определенный момент спекулятивный навар, провоцируя обрушение цен на иллюзорные капитальные объекты. Вслед за индикативными биржевыми рушатся цены на реальные капитальные объекты. Иллюзорный и реальный контур экономики срабатывают здесь как система с положительной обратной связью.

Завершение цикла капитальной инфляции высвобождает утилизируемую ею денежную массу, инициируя обычную инфляцию. Проявляются и все заложенные в балансах финансовой системы мины: переоцененность иллюзорных активов на балансах банков, проблемность выданных кредитов, не покрываемых обесценившимися залогами, ставшими к тому же низколиквидными, необеспеченность страхового покрытия.

Преобразование капитальной инфляции в потребительскую

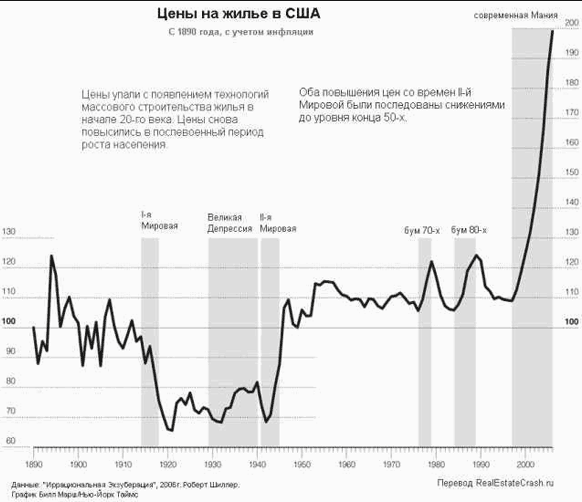

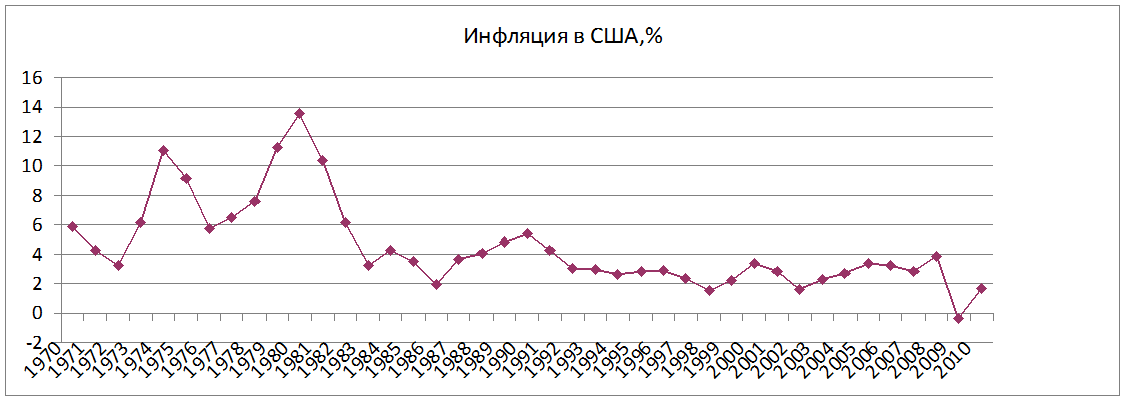

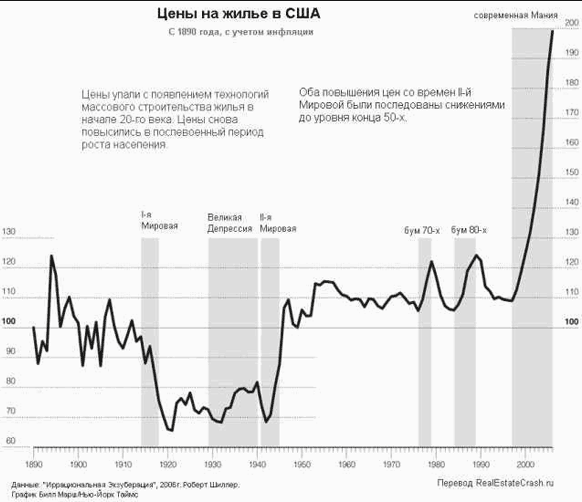

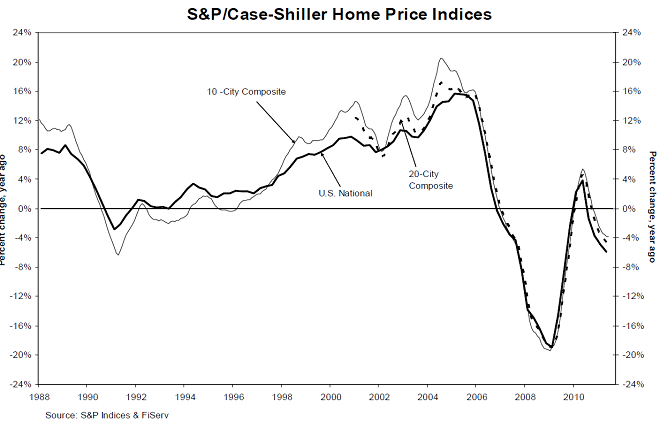

О неотвратимости этого процесса можно судить, сопоставив график цен на жилье в США с потребительской инфляцией.

В период с 1970 г. по 2006 г. наличествуют два выраженных пика капитальных цен – 1979 г. и 1989 г. Оба были сравнительно невысокими, поскольку тогда еще не функционировал иллюзорный контур – мощный катализатор капитальной инфляции. Однако даже с невысоких максимумов преобразование капитальной инфляции в потребительскую сопровождалось ее всплесками до 14% в 1981 г. и до 6% в 1991 г.

По достигнутому в 2006 г. уровню цен можно судить насколько эффективным инструментом преобразования избыточной эмиссии в капитальную инфляцию оказался иллюзорный контур. Стартовав в полную силу в девяностые, он вызвал небывалую по длительности и масштабам капитальную инфляцию, пик которой пришелся на вторую половину нулевых. Попытку сформировать пик в 2001 г. иллюзорный контур на волне деривативной ликвидности парировал играючи (Мировой кризис: ч.3).

Десятые

Вернемся к заявленной теме – кризису десятых.

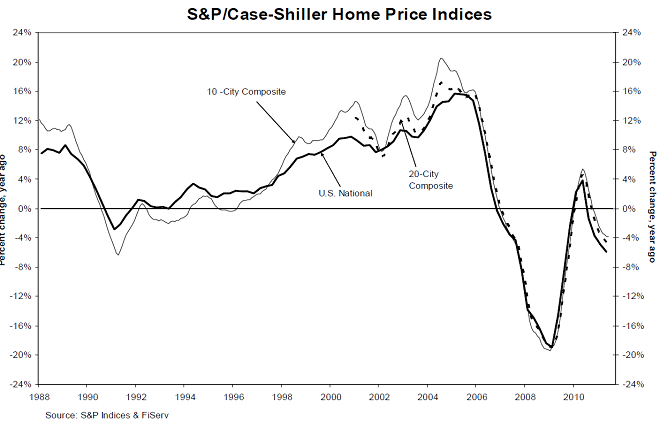

Он начался еще в 2005г., если судить по графику индекса цен на недвижимость в США по десяти ведущим городам (видимо, всякая социальная смута всегда зарождается в главных городах – нестабильный там живет народец). Такой вот короткий получился бескризисный период спокойствия и процветания нулевых после рестарта 2002 г.

Видимый на графике положительный слом тренда в 2009г. обусловлен рядом пожарных мер. С начала 2009 года ФРС реализовала программу выкупа ипотечных облигаций MBS на сумму $1250 млрд., добавив к ним $200 млрд. облигаций федеральных агентств. Этими мерами ФРС заместила в объеме $1.45 трлн. предоставленную финансовой системе в самом начале кризиса краткосрочную ликвидность на долгосрочную. Одновременно правительство США предоставило существенные налоговые вычеты на покупку недвижимости.

Получив выделенные средства, финансовые институты значительную их часть инвестировали в долги правительства, выступив агентами интенсификации государственной рейганомики.

Программа выкупа облигаций со стороны ФРС действовала до апреля 2010 года. О том, что больной находится в реанимации под капельницей, наглядно свидетельствует мгновенный обратный слом графика сразу после завершения программы. Повторная программа вливания долгосрочной ликвидности QE2, стартовавшая в ноябре 2010 г., не исправила ситуацию. Не удалось добиться самого главного – сгенерировать волну позитива, позволяющую перезапустить иллюзорный контур и кредитное стимулирование потребительского спроса. Волне информационного позитива общественная рефлексия упорно твердит: «Не верю».

В 2011 г. сдержать массовый рост банкротств домашних хозяйств и отзыва закладных удалось только благодаря искусственно заниженному уровню ставок по ипотечным кредитам – 4,39% и вынужденному перманентному рефинансированию старых обязательств заемщиков.

Тактические перспективы

По масштабам капитальной инфляции очевидно, что текущий кризис гораздо глубже, чем кризисы девяностых и нулевых. Плюс к этому его сопровождает патовая ситуация в пространстве тактических решений: все механизмы преобразования избыточной эмиссии в экономический рост изношены и деградировали.

Мало того, сейчас иллюзорный контур работает в реверсивном режиме – высвобождает утилизированную денежную массу и возвращает финансовой системе накопленные им в проблемных деривативах ее риски.

Продолжает функционировать лишь механизм государственной рейганомики, обветшавший, но неубиваемый. Это единственный механизм прямого действия стимулирования экономики, не зависящий от игры на позитив и негатив. Его за неимением иного пользуют по полной программе. Проблема в размере государственного долга и объеме выпавшего с остановкой рейганомики потребительского спроса, который ему необходимо компенсировать. Поэтому суверенный госдолг растет стремительно, его надежность падает, спекулянты и папуасы дают в долг все неохотнее. Приходится создавать остальному миру проблемы, вынуждая спекулянтов покидать внешние рынки и идти «куда следует»: активы родины увлекательной сетевой игры «верю – не верю» ждут их.

Стратегические перспективы

Отсутствие возможностей перезапустить капитальную инфляцию актуализирует обратный процесс – ее преобразование в реальную инфляцию, подтверждая незыблемость фундаментальных законов.

Реальная инфляция – это всегда сжигание тем или иным способом избыточной денежной массы. Выбор сценария на усмотрение регулятора: либо он дает избыточной денежной массе сгореть при обрушении части финансовой системы, наиболее перегруженной плохими активами, либо заливает кредитные дыры эмиссионными деньгами, увеличивая и без того не малый потенциал неминуемой будущей инфляции.

Первый сценарий более логичен с точки зрения общих принципов предпринимательской деятельности. Однако фактически невозможен из-за кредитных дыр, возникших от совмещения банками коммерческой и инвестиционной деятельности и перекредитованности населения, к тому же мультиплицируемых деривативами. Де-факто – это сценарий великой депрессии. Однако если в 30-е годы американским гражданам некуда было деваться от суверена, то младшие друзья-партнеры вполне могут эмигрировать из системы, актуализировав государственный суверенитет и перейдя к защите своих экономических интересов, что автоматически означает конец доллара как мировой валюты.

Поэтому реализуется второй сценарий, о чем можно судить по эмиссионным программам QE1, QE2 и ожидаемой QE3.

О колдобинах на пути следования выбранной стратегической перспективе в следующей, пятой части «Мирового кризиса». Не пропустите.

Что такое программа количественного ослабления (QE-2, quantitative easing)?

— что такое куе?

— это когда Фед покупает казначейские облигации

— а зачем Фед это делает?

— чтобы побороть дефляцию

— а что такое дефляция?

— это когда цены падают

— а что, цены падают?

— CPI об этом говорит

— цены на продукты, образование, медицинские услуги упали?

— нет

— что хорошего в том, что цены будут расти, и так ведь кризис, денег не хватает

— Фед думает, что инфляция — это хорошо для экономики

— а кто это так решил?

— Бен Бернанке

— у него большой опыт в бизнесе?

— нет

— в политике?

— нет

— почему же он это делает?

— чтобы помочь создать рабочие места

— предыдущее куе помогло создать рабочие места?

— нет

— он считает, что если куе размером 2 трлн не помогло, то 600 млрд поможет?

— да

— а у кого он будет покупать казначейские облигации?

— у Голдман Сакс

— не у казначейства?

— нет

— если я хочу купить облигации, я покупаю их у казначейства. мой знакомый тоже. а Бен Бернанке не может купить их у казначейства, он покупает их у Голдман Сакс?

— да

— а почему? ведь Голдман Сакс дает самую высокую цену! кто ответственен за операции с казначейскими облигации?

— ФРБ Нью-Йорка, которым руководит Дадли

— где раньше работал Дадли?

— в Голдман Сакс

— и что, все это считается нормальным? кто назначил Бернанке на его пост?

— сначала Буш, а потом Обама

— кто-нибудь, кроме Обамы, поддерживает решение Бернанке?

— большинство экономистов считают, что куе — это ошибка

— а кто-нибудь считает по другому?

— да, Голдман Сакс

— я попал в кошмарный сон?

— нет, это реальность

— пойду убьюсь головой об стену

— не надо

— почему?

— потому что медицинская помощь стоит очень дорого! ссылка

Источник: znatech.ru.

Рейтинг публикации:

|