Давеча, в статье "Средства ФНБ могут потратить на бессмысленный выкуп у Центробанка акций Сбербанка" обсуждались заявления Силуанова и Набиуллиной о том, что они ведут непубличные обсуждения о продаже Сбера Правительству.

Если на АШ комментаторы в основном выражали недоумения, то в сети было много реакций сетевых экспертов в стиле "Сбер избавляется от крыши то ли ФРС, то ли МВФ".

Но всё гораздо прозаичнее.

В первой статье на АШ слова Набиуллиной были приведены неполно. Глава ЦБ накануне заявила следующее на вопросы Интерфакса (здесь и далее подчёркнуто Bruno):

— В правительстве сейчас активизировалась дискуссия по поводу приватизации госкомпаний. Сбербанка и ВТБ в трехлетнем плане приватизации нет. Как ЦБ смотрит на возможное дальнейшее сокращение доли государства в ВТБ и Банка России в Сбербанке? В какой перспективе можно начать это обсуждать? Стоит ли поднимать этот вопрос уже после продажи регулятором санируемых банков, или это два параллельных, не зависящих друг от друга процесса? И, кстати, куда здесь встроить тему передачи Сбербанка от ЦБ государству?

— План приватизации правительства все-таки касается той собственности, которая у правительства. Наша задача - это, прежде всего, продать санируемые банки. У нас в собственности еще и крупнейший банк. Согласитесь, если мы говорим о влиянии на конкуренцию, то от того, что государственная монополия станет частной монополией, уровень конкуренции не повысится. Поэтому для нас вопрос развития конкуренции не менее важен, чем вопрос приватизации. И в целом, наверное, дальше надо думать, как снижать долю государства в финансовом секторе помимо того, что мы продадим санированные банки.

То, что касается дискуссии о продаже Сбербанка правительству, переговоры идут, решение окончательное не принято.

— Они на каком уровне идут?

— Идут.

— Мы эти обсуждения слышали и 10 лет, и 15 лет назад, то есть они все это время шли...

— Они периодически идут, да.

— Но сейчас что-то поменялось содержательно, обсуждение стало более предметным? Вы специально сказали, что речь именно о продаже, а не о передаче этого актива?

— Да, речь именно о продаже.

— В продолжение этой темы. Недавно Госдума приняла закон, согласно которому в 2020-2022 годах Банк России будет перечислять доходы от участия в капитале Сбербанка напрямую в федеральный бюджет. Ранее ЦБ не раз говорил о том, что эти доходы все же должны учитываться в доходах Банка России. Будете ли вы и дальше на этом настаивать, по крайней мере, пока Сбербанк остается в вашей собственности?

— Безусловно, перечисление дивидендов от собственности, которой владеет Центральный банк, в бюджет может быть только исключительной временной мерой. Мы такую практику не приветствуем. Это закрепилось на временной основе до 2022 года. Мы не очень этим довольны, но закон есть закон.

На наш взгляд, было бы логично, чтобы правительство купило наш пакет акций Сбербанка, если хочет получать дивиденды на постоянной основе.

Заметим, что хотя приватизация Сбера не исключается когда-нибудь в будущем, но акцент текущих споров связан вовсе не с этим.

Также, ещё в начале июля глава ЦБ ответила на вопросы Рейтер касательно ФНБ (здесь КОБР - корпоративные облигации Банка России):

СКОЛЬКИМИ ПРОЦЕНТНЫМИ ПУНКТАМИ СВЕРХ 7% ВВП СЛЕДУЕТ ОГРАНИЧИТЬ ЕЖЕГОДНЫЕ ТРАТЫ ФОНДА:

«Это пока не обсуждается. Но траты 1-2% ВВП в год будут по своему влиянию на экономику и реальный валютный курс аналогичны по последствиям повышению цены отсечения в бюджетном правиле до $50-60 за баррель».

...

АНАЛИТИКИ ПИСАЛИ, ЧТО ЦБР МОЖЕТ ЛЕГКО СТЕРИЛИЗОВАТЬ ТРАТЫ ФНБ БЕЗ ПОВЫШЕНИЯ СТАВКИ - УВЕЛИЧИВ ЭМИССИЮ КОБР ИЛИ ПРОДАВАЯ ВАЛЮТУ, ТАК ЛИ ЭТО?

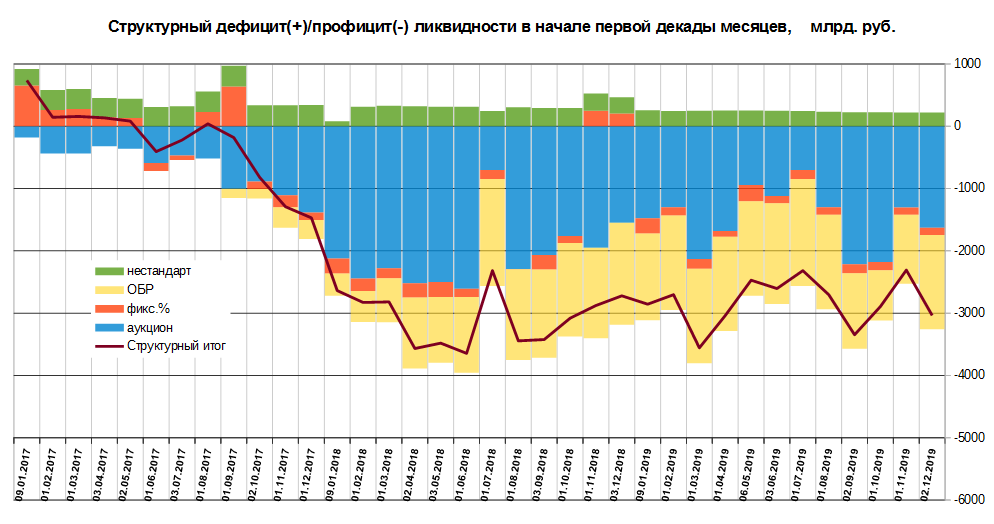

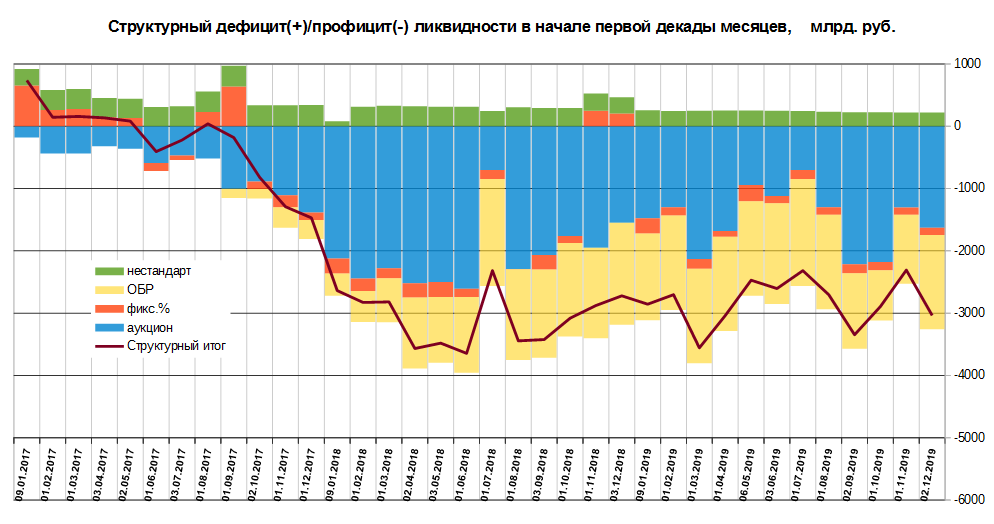

«До введения бюджетного правила, действительно, расходы бюджета за счет резервного фонда или ФНБ мы стерилизовали за счет привлечения депозитов или выпуска КОБР. Таким образом, мы стерилизовали поступавшую в систему дополнительную ликвидность и предотвращали влияние бюджета на нашу способность управлять ставкой. Напомню, кстати, что переход от структурного дефицита к профициту и рост структурного профицита в 2016-17гг привели к тому, что мы снижали ставку несколько медленнее, чем это бы было при неизменности баланса.

Еще раз хочу подчеркнуть, что стерилизация, в том числе и через эмиссию КОБР, позволяет управлять ставкой и добиваться того, чтобы ставки денежного рынка соответствовали ключевой. При этом ключевая ставка устанавливается, исходя из рисков отклонения от цели по инфляции 4%. Расширение агрегированного спроса за счет роста бюджетных расходов при прочих равных создаст дополнительное инфляционное давление, которое должно быть учтено при проработке ДКП. Однако фактическая траектория ставки будет зависеть от комбинации всех факторов, влияющих на инфляцию».

А что там у нас со структурным профицитом ликвидности (далее - СПЛ)?

ЦБ публикует данные по нему ежебуднично. В краткосроке, как правило, в начале первой декады месяца профицит уменьшается, в начале второй декады - увеличивается. В третьей декаде - внутримесячные колебания обычно стабилизируются. Месячный характер цикла обусловлен расчётами по зарплатам и кредитам. Месячные колебания ликвидности происходят на межбанковском рынке, ЦБ в основном занят их сглаживанием (возможны также колебания вследствие операций, которые должны проходить через корр. счета ЦБ). Для сглаживания межбанка ЦБ использует либо предоставление денежных средств (рост дефицита на балансе ЦБ), оно же рефинансирование, либо абсорбцию (рост профицита на балансе ЦБ). Для этого ЦБ использует инструменты, котрые делятся на стандартные и нестандартные (далее - нестандарт).

Стандартные инструменты, в свою очередь, делятся на:

- инструменты на аукционной основе (примем краткое обозначение - аукцион);

- инструменты с фиксированной процентной ставкой (фикс.%);

- облигации Банка России (ОБР).

Это первичная классификация, внутри которой есть ещё разделения. Суть их - в разной срочности денежных средств, требованиям к залогу и допущенных к их использованию организаций, а ставки по ним находятся вблизи ключевой ставки.

Если мой краткий ликбез ещё недостаточен, то прошу на мастер-класс от ЦБ, где на одной странице довольно чётко даны более подробные разъяснения.по управлению ликвидностью

Но важно понимать, что от банков ЦБ привлекает деньги постоянные или неопределённой (кредитная эмиссия банков) срочности, а предоставляет банкам всегда только деньги с определённой срочностью, поэтому это не "печатание". Однако, бывает в мире так, что регуляторы предоставляют банкам очень долгосрочные деньги, тогда - это называют "куе". Если деньги краткосрочного характера, то "это не-куе", даже если их много, а череда краткосрочных предоставлений длится месяцами. Но это не про нас. У нас СПЛ и жёсткая ДКП, т.е. "анти-куе". Фишка в том, что за привлечение постоянных денег и денег неопределённой срочности от банков, ЦБ обязан им платить и плата должна быть постоянными деньгами. Где ЦБ их может взять? В природе существуют четыре варианта:

- напечатать в прямом смысле, но это противоречит текущей ДКП, да и вообще - считается зашкваром;

- потратить ЗВР, но у них другое предназначение - обеспечивать риски, связанные с курсом рубля;

- получить доход от операций на валютном и межбанковском рынке, но это сравнительно небольшие деньги и это дополнительное бремя для экономики;

- получить доход от использования имущества - прибыль или продажа. Однако прибыль Сбера у ЦБ временно отобрал в бюджет законодатель. Остаётся только продажа имущества.

В качестве временной меры можно ещё использовать эмиссию ОБР, но рано или поздно настанет срок их погашения и отложенный таким способом вопрос только вырастет.

Перейдём к графическому рассмотрению СПЛ. Заморачиваться перфекционизмом с месячными японскими свечами не будем, а ограничимся рассмотрением двух графиков на начало первой и второй декады всех месяцев с января 2017-го (значения по инструментам "аукцион" и "фикс.%" - сальдированные с учётом встречных требований).

Да, действительно, если в начале 2017-го мы наблюдали малые колебания между профицитом и дефицитом, что является нормальным, здоровым и каноничным среди регуляторов, то с ростом цен на нефть, с середины 2017-го профицит начал углубляться, одновременно произошла первая эмиссия ОБР.

С начала 2018-го профицит вышел на средние 3 триллиона рублей по сию пору, а также увеличилась эмиссия ОБР.

Весьма интересно финсектор отреагировал в июле 2018-го. Напомню, ещё шёл мундиаль, Правительство объявило ПР, а на АЗС начался первый скачок цен на бензин. Если в начале первой декады июля профицит очень сильно уменьшился, то в начале второй декады был поставлен исторический рекорд - почти 5 триллионов рублей! Похоже, кто-то раскачивал лодку, но не будем искать тайный смысл, чтобы ненароком не ранить охранителей, имеющих нежные чувства.

Даже при ставке 6% Центробанку надо откуда-то брать ежегодно многие десятки миллиардов рублей, чтобы отдать их банкам, за отвлечение у них их триллионов.

Но это ещё не всё. Есть же ещё и ФНБ.

Если до Крыма кубышки государства большей частью лежали в иностранных акциях и облигациях, а меньшей частью на специальных валютных счетах в ЦБ, то теперь, во избежание преследований и арестов наших денег, в иностранных облигациях Правительство держит всего 3 ярда долл.

Всего на ноябрь месяц в ФНБ - 124 ярда в долларовом эквиваленте. Из них около 98 ярдов лежит на валютных спецсчетах ЦБ в долларах, евро и фунтах (в % примерно - 45/45/10). Остальное - так или иначе уже попало, попадает или скоро попадёт в экономику, т.к. вложено в депозиты ВЭБ (преимущественно), ВТБ и ГПБ. Несколько меньшая сумма, чем сумма рублёвых депозитов, вложена в ценные бумаги ВТБ и ГПБ (преимущественно), РСХБ, РЖД и РАД.

Так вот, львиная доля ФНБ лежит на валютных спецсчетах ЦБ и за это регулятор тоже должен платить "вкладчику" - Правительству РФ. Ситуация облегчается тем, что процент гораздо меньше ключевой ставки, так как вклад валютный. Официальной информации по ставкам на эти счета я не нашёл, но из отчёта Минфина о движении средств следует, что это где-то 0,7-1% годовых. Если до августа 2019-го этот платёж ЦБ в ФНБ составил 25 млрд. руб., то после перечисления по бюджетному правилу - размер ФНБ вырос более, чем в два раза и к концу периода составит порядка 40-50 млрд. руб. (итоговая сумма зависит от курсов и ставки, и меняется ежемесячно).

И вот скажите - где регулятору брать без малого 100-200 ярдов рублей каждый год, не отказываясь от своих принципов? А с 2022 года нужно ещё начинать гасить все выпуски ОБР (впрочем, ЦБ имеет право выкупать их досрочно на вторичном рынке). К этому времени законодатель обещал вернуть прибыль Сбера нынешнему (пока ещё) владельцу - ЦБ, но будет ли Сбер к тому времени приносить ту же прибыль, что и сейчас?

Вот и весь "тайный" смысл непубличных переговоров чиновников Набиуллиной и Силуанова.