Сергей Егишянц: Экономика США: расти нельзя падать

В последнее время вновь активизировались споры о состоянии глобальной экономики и путях борьбы с кризисом в основных регионах мира. До сих пор основное внимание было приковано к еврозоне с её извечным хаосом несинхронизированных участников, а также к опасному для всего мира замедлению экономики КНР – но сейчас всё больший интерес начинает вызывать ситуация в США: её экономические показатели в августе шокировали своей слабостью, а предстоящие выборы президента и разговоры о "финансовом обрыве" только подогревают разнообразные спекуляции – самые разные люди спорят о концепциях налоговой политики, а рейтинговые агентства грозят карами за слабый бюджет. А тут ещё и Центробанки зашевелились – в общем, жизнь кипит. Итак, что же сейчас происходит в американской экономике и чего ждать от неё в обозримом будущем?

Производственный сектор

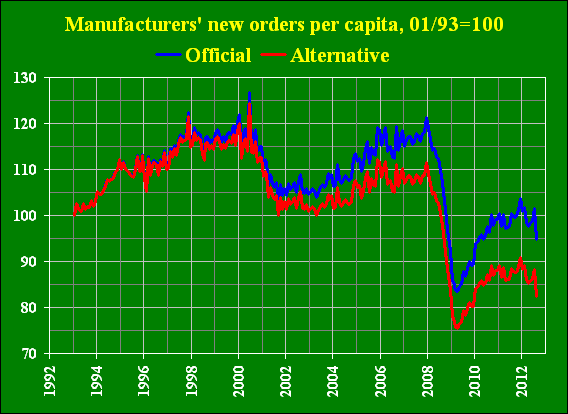

В предыдущие 2-3 года именно сфера производства вызывала наибольшую радость у ана-литиков – там отмечался достаточно стабильный рост и перспективы выглядели совсем неплохо. Тут, правда, стоит оговориться, что всё это верно, лишь, если верить официаль-ной статистике – а это существенный момент: как мы уже не раз отмечали, казённые чис-ла подвержены серьёзным махинациям, особенно в том, что касается инфляции – но по-скольку последняя фигурирует почти во всех показателях (через разнообразные дефлято-ры), манипуляции с ценами порождают искажения по всему спектру экономических дан-ных. Однако сам факт восстановления производства после кризисного провала 2008/09 годов не подлежит сомнению – вопрос лишь в его масштабе. Проблема в том, что само это восстановление было очень неровным и нестабильным – значительная его часть пришлась на ограниченный спектр отраслей и была вызвана непостоянными факторами, счастливо сформировавшимися в последние годы именно в США – рассмотрим их подробнее.

Прежде всего, Штаты пользуются процессами в Китае – последний в свете кризисных тенденций понял неустойчивость опоры на экспорт, ибо внешний спрос резко просел и вызвал серьёзные проблемы во всей тамошней экономике. В ответ руководство КНР при поощрении лидеров Америки и Европы стало форсировать экспансию внутреннего спроса – зарплаты в КНР растут опережающим темпом (скоро сравняются с российскими), что позволяет наращивать потребление домохозяйств и переориентировать на них внутреннее производство, по крайней мере, в сфере выпуска потребительских товаров (в том числе длительного пользования). Проблема в том, что из-за всплеска заработков растут издержки – для некоторых отраслей это ключевой фактор: дело в том, что сектора со сравнительно небольшой долей добавленной стоимости в окончательной цене (переработка полезных ископаемых, крупная индустрия – особенно в сферах средств производства, металлургии, химии и т.п.) такой подскок издержек делает бессмысленным вынос производства в Китай: всё ещё более низкие, чем в США и ЕС, зарплаты, вполне компенсируются более высокими расходами на перевозку конечной продукции к местам её потребления.

Для отраслей с высокой долей добавленной стоимости (лёгкая промышленность и проч.) это пока не так – тут разница зарплат играет ключевую роль, обеспечивая Китаю всё ещё более низкие издержки: хотя во многих других странах Азии они ещё ниже, поэтому не-мало производств из КНР выводятся туда – но это другой вопрос. Так вот, предприятия первой группы отраслей частично перебазируются обратно в США – сейчас этим заняты основные промышленные монстры Америки: все автоконцерны (только Ford намерен за 3 года вложить 16 млрд. долларов в домашние заводы и создать10-15 тыс. новых рабочих мест на них), производители тяжёлого оборудования (Caterpillar, General Electric наняли несколько тысяч человек на своих недавно возвращённых предприятиях), химики (DuPont откроет свыше тысячи вакансий и инвестирует сотни миллионов долларов), технологические фирмы (Intel, IBM и проч.) – ну и т.д. Да, тут не возникает взрывного эффекта в масштабах всей экономики (больно велика там сфера услуг) – но всё же некоторое позитивное влияние на ситуацию в производственном секторе США очевидно. Это первый момент.

Второй момент связан с новыми технологиями в топливной сфере и вообще с новой стра-тегией в области энергетики, взятой на вооружение США в последние годы – мы подроб-но писали об этом в предыдущем стратегическом обзоре. Благодаря этим процессам Шта-ты сейчас резко сократили импорт нефти – по итогам 2011 года он, согласно данным Ми-нистерства энергетики США, составил лишь 8.91 млн. баррелей в сутки: и это минимум с 1995 года – вообще же, на ввезённую нефть пришлось менее 45% внутреннего потребле-ния. Зато бурно растёт собственная добыча – и, как следствие, переработка: в том же 2011 году США стали нетто-экспортёром бензина впервые с 1949 года (т.е. после 62(!)-летнего перерыва) – обеспечивая немало дополнительных рабочих мест. Ещё весомее фактор газа: благодаря резкому росту добычи внутри Америки и взрывному увеличению производства сланцевого газа, США стали крупнейшим в мире производителем в отрасли – и грозят уже в ближайшие годы стать одной из ведущих экспортных держав, потребляя сланцевый газ внутри страны, а обычный (сжиженный) природный вывозя за её пределы.

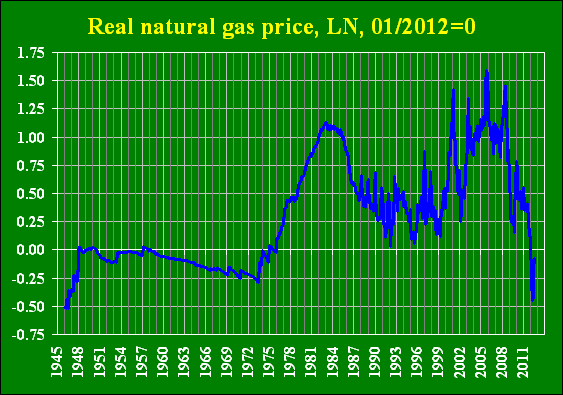

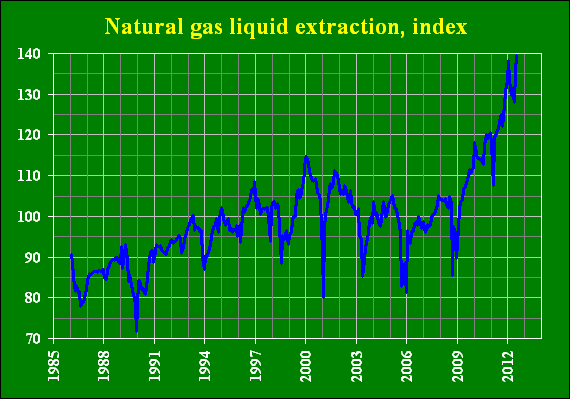

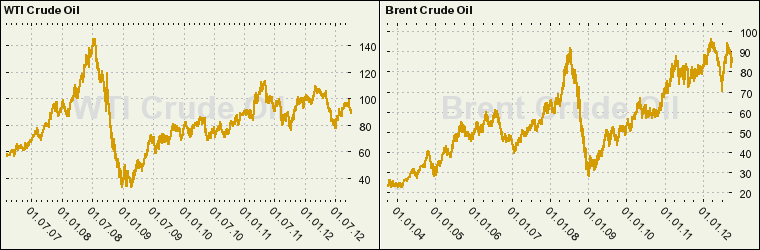

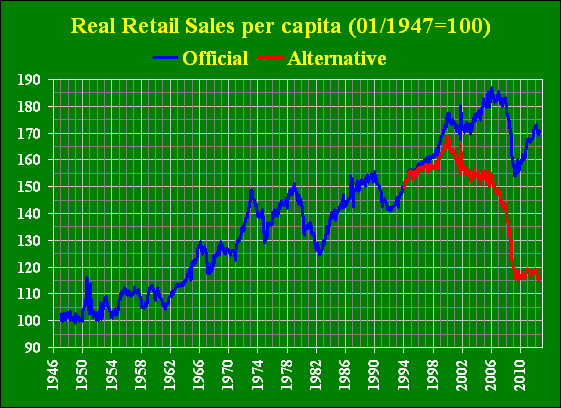

Как следствие, цены на газ в США рухнули – за последние 3 года реальная (с учётом под-линной инфляции) отпускная цена газа упала втрое даже в сравнении со средними ценами предыдущих 3 десятилетий (а с пиков 2001, 2005 и 2008 годов – даже в 6-7 раз). Это, во-первых, вызвало ещё более мощный рост спроса – именно газовая сфера лидирует в росте производства в США: с кризисных низов 2008 года взлёт в отрасли уже превысил 60% - и выпуск достиг рекордных максимумов; созданы сотни тысяч новых рабочих мест, а издержки бизнеса и домохозяйств в совокупности снижаются на 100-200 млрд. долларов в год. Во-вторых, это урезало спрос на печное топливо (домохозяйства всё чаще использу-ют газ для обогрева своих жилищ), тем самым уронив ещё и цену на нефть – американский сорт WTI (или Light) сейчас торгуется на 15-25 долларов за баррель дешевле, чем европейский Brent, хотя раньше всё было наоборот. Более того, последний эффект ещё ярче виден, если учитывать цены в местных валютах: так, бочка Brent в Европе сейчас стоит 80-90 евро – столько же, сколько на пиках 2008 года; а долларовая цена WTI нынче более чем в полтора раза ниже тогдашней – всё это даёт американскому производству заметное конкурентное преимущество против европейского за счёт куда более низких издержек.

Рис.1. Реальные цены на природный газ в США, логарифмическая шкала

Источник: Министерство энергетики США

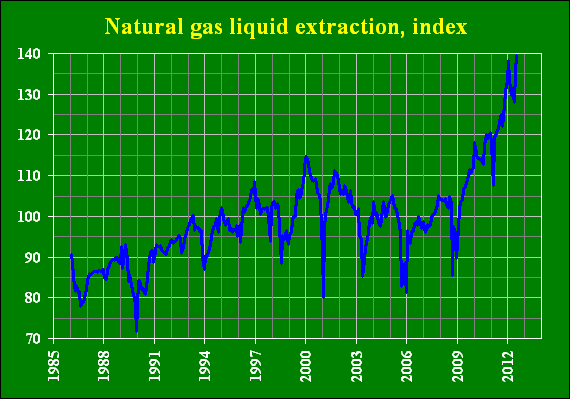

Рис.2. Индекс производства жидкого газа в США

Источник: ФРС США

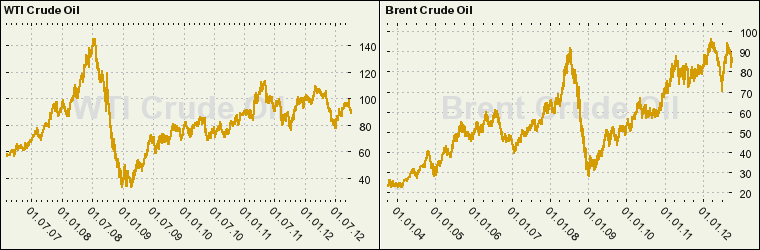

Рис.3. Цены на нефть: WTI в долларах, Brent в евро

Источник: kurzy.cz

И всё бы хорошо – да только экономика нынче глобальна, как и кризис в ней. Напомним, что причиной последнего была политика искусственного раздувания частного спроса че-рез дешёвый кредит, проводившаяся с 1980-х годов во всех ведущих экономиках мира – и под этот вздутый спрос было создано много производственных мощностей, которые те-перь стали "лишними"; массового закрытия предприятий не происходит лишь благодаря казённому стимулированию, всё ещё удерживающему совокупный спрос от краха – тем не менее, уровни загрузки производственных мощностей упали до 70-80% с докризисных 80-90%. Из-за глобальности экономики любой победой, достигнутой за счёт локальных факторов (как, например, вышеописанные), удаётся наслаждаться недолго – а вскоре она и вовсе становится пирровой: у проигравших развивается депрессия – которая роняет спрос в этих странах, в том числе и спрос на продукцию из США; поэтому через какое-то время (сравнительно короткое) прежний успех бумерангом ударяет по самим Штатам, порождая спад и у них. Августовские числа, отражающие состояние производственного сектора в Америке, сформировались как раз в условиях тяжёлой рецессии в Европе и Японии, к которой присоединилось и явное замедление роста экономики КНР. Результат налицо: промышленный выпуск в США рухнул на 1.2% в месяц – причём разные факторы момента (ураган, например) ответственны лишь за четверть от этой величины: которая, между прочим, стала худшей аж с марта 2009 года, т.е. с пикового момента последнего кризиса.

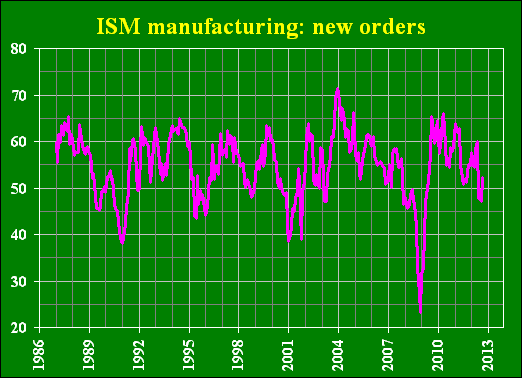

Заказы на товары длительного пользования в августе обвалились на 13.2% в месяц (и это антирекорд примерно с тех же времён) – впрочем, масштаб падения, конечно, чрезмерен и вызван колебаниями в сфере авиации, где у Боинга был заказ всего на 1 самолёт вместо 260 месяцем ранее. Однако сама тенденция не вызывает никаких сомнений, ибо и без учё-та транспортных отраслей имеем -2% в год даже номинально, т.е. не принимая в расчёт инфляцию; чистые капитальные заказы (все заказы минус оборонные минус самолёты) уже -5% в год номинально (а с учётом инфляции, стало быть, всё ещё хуже). Ну и про-мышленные заказы в целом (номинально в августе -5.2% в месяц), если реалистично оце-нивать цены, уже на полпути к кризисным низам – что отчасти подтверждают и данные института ISM, согласно которым компонент новых заказов опустился в зону рецессии и достиг худших значений с весны-лета 2009 года; впрочем, в сентябре тут наблюдалось улучшение – но весьма умеренное и не способное отменить сформировавшуюся в послед-нее время понижательную тенденцию. Итак, производственный сектор в США, в послед-ние несколько лет являвшийся главным источником оптимизма экспертов и властей, явно начинает подавать сигналы бедствия – а ведь он, несмотря на скромный вклад в ВВП (ме-нее 20%) является неплохим опережающим индикатором для экономики в целом. Запу-щенная ныне очередная волна эмиссии центробанков способна краткосрочно помочь, но фундаментальную картину она, конечно, не изменит – что подтверждают и сами руково-дители ФРС: они признают, что все их прежние усилия не решили ни одной из поставленных задач – а эксперты подозревают, что ФРС вообще-то интересуется скорее состоянием финансовой отрасли, тогда как реальный сектор для него далеко не приорите-тен.

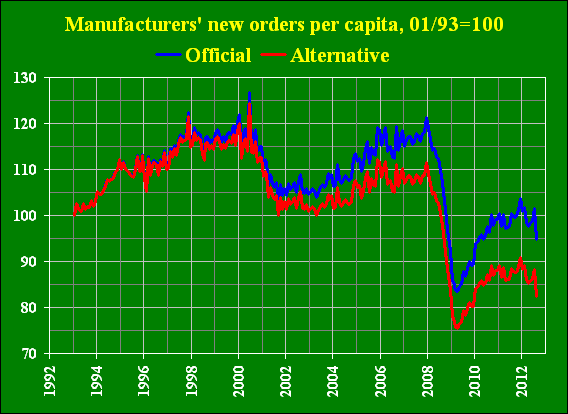

Рис.4. Заказы в обрабатывающей промышленности США, с учётом инфляции

Источник: Бюро переписи населения и Бюро трудовой статистики США, независимые оценки

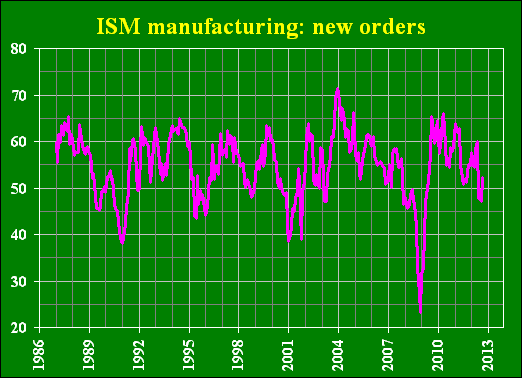

Рис.5. Компонент новых заказов в производственном индексе института ISM

Источник: ISM

Строительный сектор, рынок труда и частный спрос

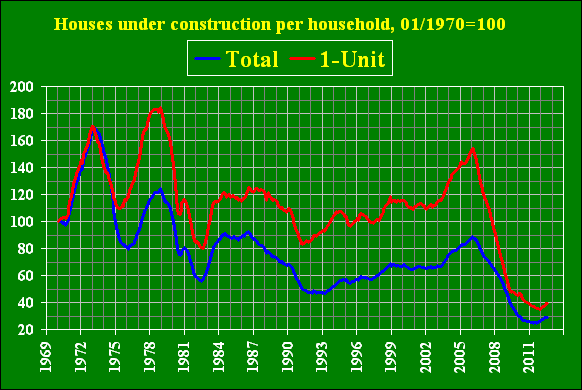

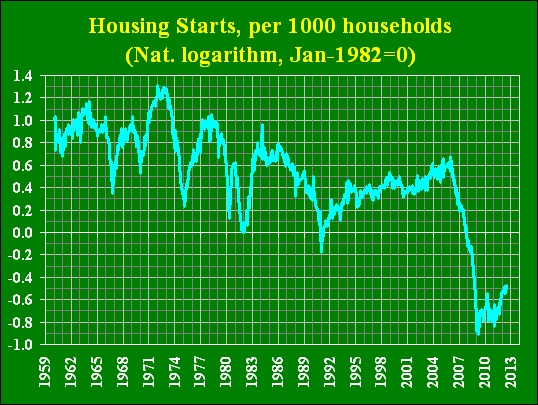

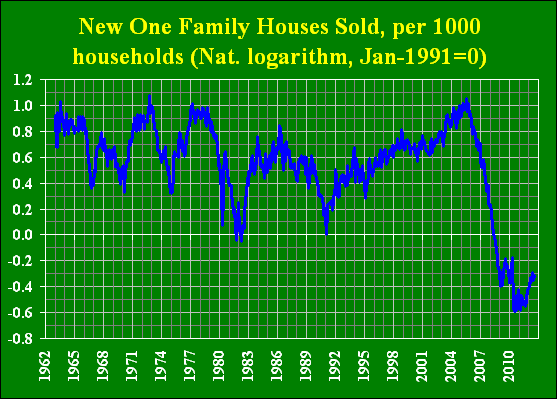

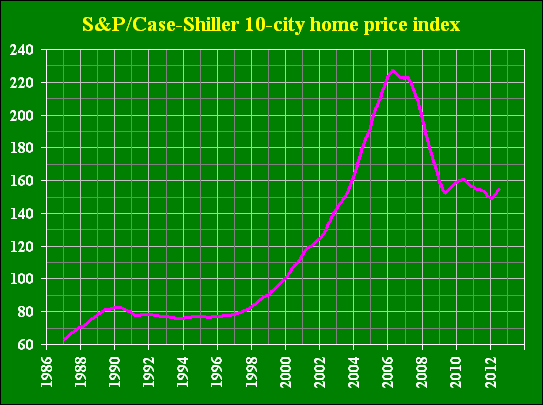

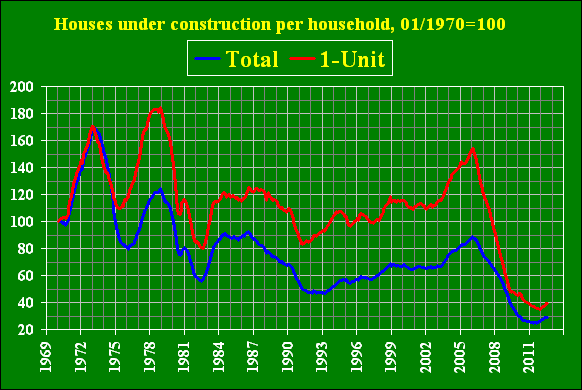

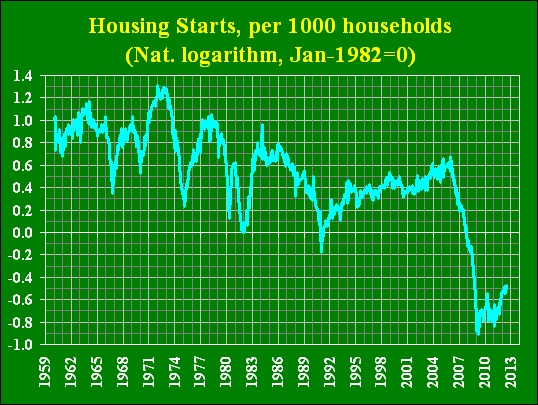

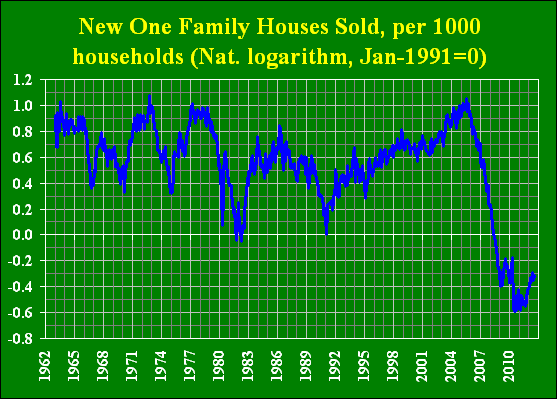

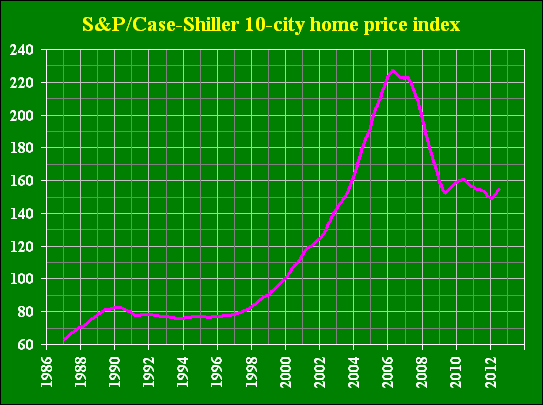

Одним из главных пострадавших в кризис был строительный сектор, где масштаб актив-ности, число новостроек и объём их продаж в пересчёте на 1000 домохозяйств обвалились в 4-5 раз и достигли исторических минимумов – разумеется, рухнул и оптимизм компаний отрасли. Но непрерывно падать (да ещё таким темпом) невозможно – и в 2012 году сектор, наконец, стал подавать признаки жизни: индекс настроений от Национальной ассоциации домостроителей США вырос до 6-летнего максимума, а вышеперечисленные индикаторы отскочили от низов на 15-60% вверх. Причина здесь вполне очевидна – за прошедшие с начала краха 5-7 лет в стране накопился изрядный нереализованный спрос: и это реальный спрос, а не спекулятивный. Население США постоянно растёт (рождаемость, иммиграция), возникают новые семьи, старое жильё выходит из строя; поэтому многим людям и в самом деле нужен дом. Огромные долги по ипотеке и обвал реальных доходов народонаселения мешали покупкам, но в этом году зарплаты немного стабилизировались, а ФРС прижала кредитный процент к рекордным низам: как следствие, спрос оживился. Отсюда и небольшой подъем на рынке недвижимости, и активизация строительства жилья, и стабилизация цен на него. Тем не менее, нет оснований впадать в эйфорию: даже после этих улучшений все ключевые показатели отрасли по-прежнему держатся на уровнях в несколько раз ниже пиковых – более того, они даже много ниже худших значений всех прошлых рецессий; по существу, отскок довёл числа всего лишь до весьма мрачных значений 2009 года – и только.

Рис.6. Число реально строящихся домов на 1000 домохозяйств в США

Источник: Бюро переписи населения США

Рис.7. Число новостроек на 1000 домохозяйств в США (натуральный логарифм)

Источник: Бюро переписи населения США

Рис.8. Продажи новых односемейных домов на 1000 домохозяйств в США (натуральный логарифм)

Источник: Бюро переписи населения США

Рис.9. Средний индекс цен в 10 крупнейших городских агломерациях США

Источник: S&P/Case Shiller

Между тем, строительный сектор очень важен для американской экономики – и потому, что он составляет немалую её часть (в лучшие годы – 6-8%), и из-за высокого мультипли-катора спроса в этой отрасли: все потраченные тут доллары широкой рекой растекаются по всей экономике, порождая волну самых разнообразных расходов и, как следствие, об-щую активизацию роста. Вот почему свежая программа стимулирования от ФРС направ-лена прежде всего на сектор недвижимости: начиная с сентября сего года, Фед намерен покупать ипотечных ценных бумаг на 40 млрд. долларов ежемесячно – причём план дей-ствует бессрочно. Логика в том, чтобы ещё более снизить ставки кредитования – тем и поощряя новые покупки жилья, и облегчая участь незадачливых должников. А последнее обстоятельство едва ли не важнее первого: во-первых, возможность перекредитоваться под более низкий процент способна весьма ощутимо снизить бремя выплат по ипотеке для многих американцев; во-вторых, общая активизация в отрасли вызывает рост цен – так что у немалого количества домовладельцев текущая стоимость дома снова стала выше их долга по кредиту, возвращая ситуацию к "нормальной" (это когда "я имею больше, чем должен банку" – потому что если не так, то у меня есть большой стимул послать банк по-дальше вместо того, чтобы лихорадочно изыскивать средства на выплату процентов). В общем, оптимизм в отрасли крайне важен для всей экономики США – но, к сожалению, он не подкреплён фундаментальным усилением частного спроса, а значит, недолговечен.

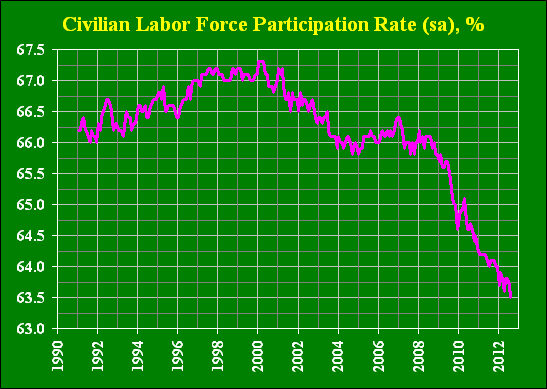

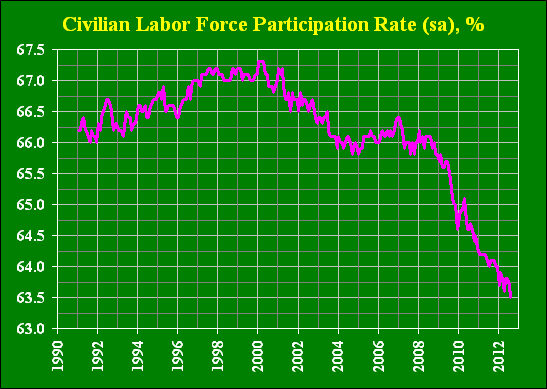

А частный спрос продолжает оставаться крайне слабым. Что и неудивительно – ведь кри-зисы такого типа характеризуются дефляционным давлением от избыточного предложе-ния, которое развивается по спирали: спад производства вызывает увольнения и снижения зарплат – это подрывает расходы домохозяйств, что, в свою очередь, порождает новую волну сокращения персонала и урезания заработков, ну и т.д. Гигантская эмиссия нарушает чистоту этой картины – потому что номинально зарплаты и бонусы растут (тогда как в обычной ситуации дефляционная спираль характеризуется постоянным падением цен), но вызванная постоянным вбросом свежей наличности инфляция с лихвой съедает все приобретения в этой области. Впрочем, власти занижают масштаб роста цен – из-за чего официальные показатели выглядят не так уж и плохо: но реальность-то от этого не меняется. То же касается и рынка труда – сам глава ФРС Б. Бернанке дал понять, что казённый уровень безработицы, по сути, не отражает ничего, ибо сильно ниже реального: но даже он не может тут ничего изменить. Бюро трудовой статистики ежегодно выкидывает из списков рабочей силы пару миллионов человек, благодаря чему уровень безработицы якобы остаётся стабильным. А наблюдатели смеются, глядя на отношение рабочей силы и взрослого населения – этот показатель валится почти вертикально: ну и зачем весь этот цирк? Вроде бы жёсткой дезэмансипации не наблюдается (т.е. женщины в массовом порядке не отказываются от карьеры в пользу судьбы домохозяйки), а влияние выхода на пенсию поколения бэби-бумеров на порядок слабее – стало быть, нет и причин для такого казуса. Однако численность рабочей силы продолжает лететь вниз – хотя все всё понимают. Трудовой отчёт за сентябрь вообще напоминает скверный анекдот: уровень безработицы вдруг об-валился, хотя даже официозный альтернативные показатель (более близкий к реальности) не изменился. А ведь прежде они двигались синхронно – к тому же индикаторы застойно-сти безработицы тоже ухудшились; в общем, предвыборный цирк зажигает огни.

Рис.10. Отношение численности рабочей силы к численности взрослого населения США

Источник: Бюро трудовой статистики США

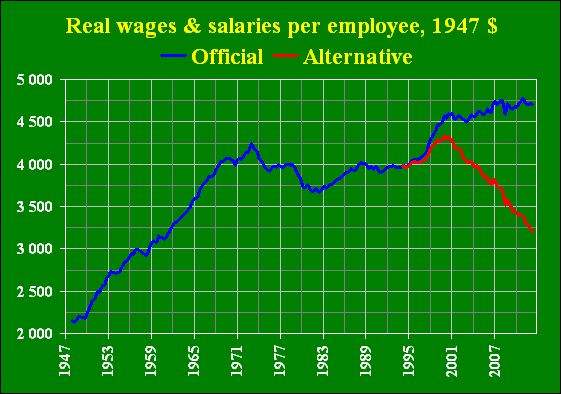

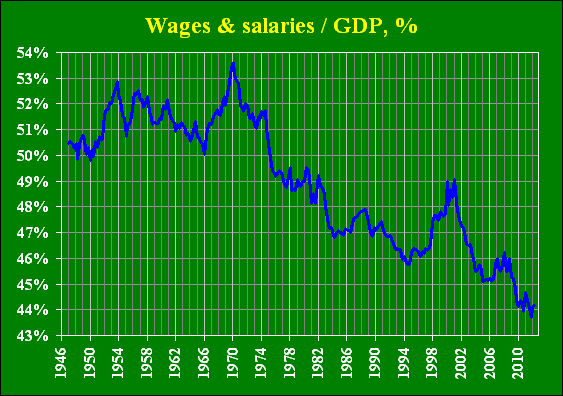

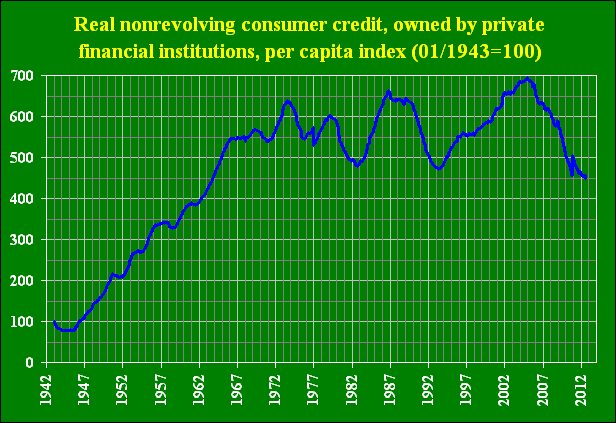

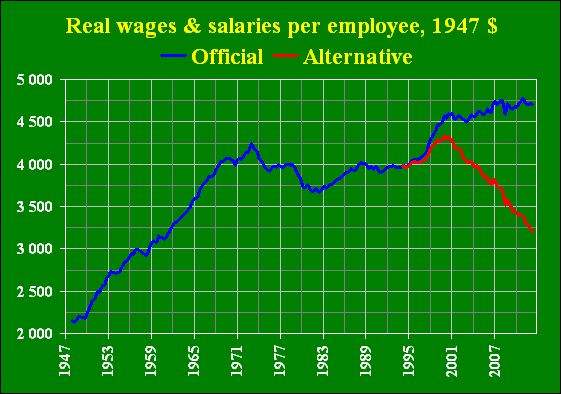

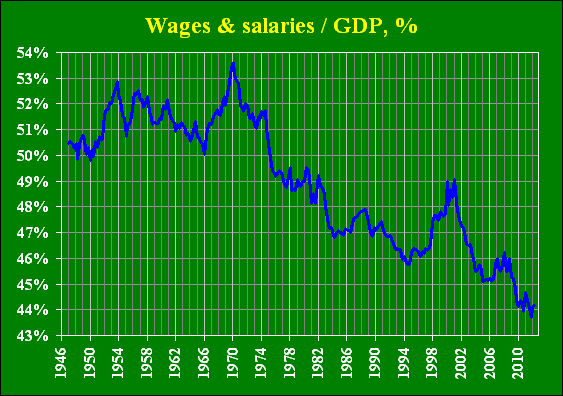

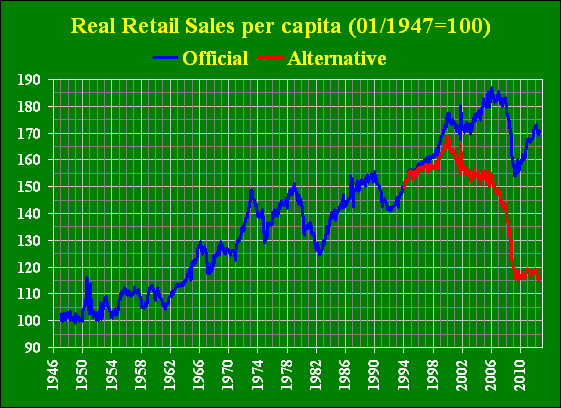

Давление рынка труда на спрос очевидно – никто не готов тратиться по полной програм-ме, когда не имеет работы или находится под угрозой такого состояния. Кроме того, фир-мы, урезая издержки, перманентно снижают реальные зарплаты людей. Этот факт опять же остаётся отчасти скрытым от широкой публики благодаря хронически заниженной ин-фляции (в США официозный индекс потребительских цен в среднем на 3-4% в год ниже реального), из-за чего возникает эффектная картинка: по версии властей, уровень зарплат на одного занятого с поправкой на инфляцию находится около исторических вершин. В реальности он постоянно валится, и уже достиг низов с середины 1961 года, т.е. за 51 год! Разумеется, можно и дальше вешать лапшу на уши народонаселению (а заодно ещё и лить крокодиловы слёзы по "финансовой неграмотности" последнего, как это делает Бернанке) – но шила в мешке не утаишь: и резкий спад доли зарплат в ВВП, вполне признаваемый и официозом (числа-то номинальные!), в этом плане весьма показателен. То же касается и розничных продаж – весьма приличного индикатора спроса: официоз, правда, тут уже не рискует показывает максимумы (это выглядело бы совсем нелепо), но утверждает, будто половина кризисного падения уже отыграна – а на самом деле идут колебания у самых низов падения, которые, между прочим, соответствуют уровням аж середины 1960-х годов.

Рис.11. Реальные зарплаты на одного работника в США

Источник: Бюро экономического анализа и Бюро трудовой статистики США, независимые оценки

Рис.12. Доля зарплат в ВВП США

Источник: Бюро экономического анализа США

Рис.13. Реальные душевые розничные продажи в США

Источник: Бюро переписи населения, независимые оценки

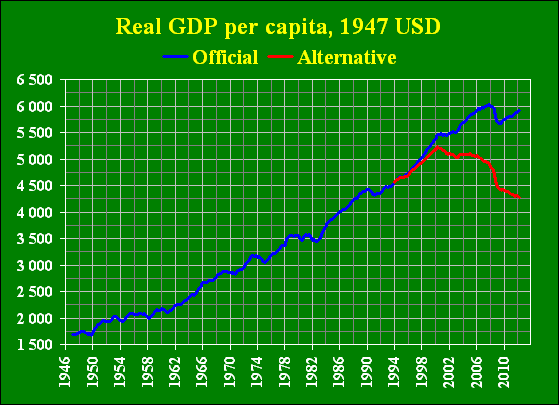

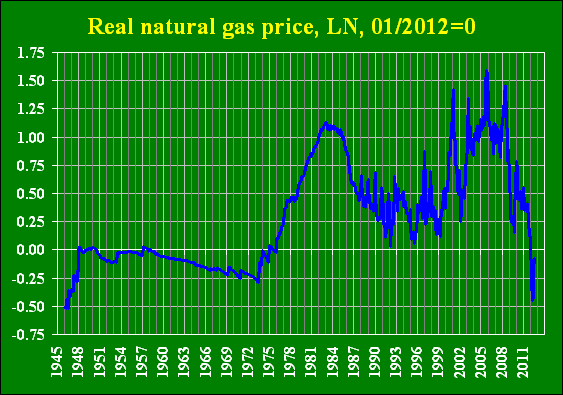

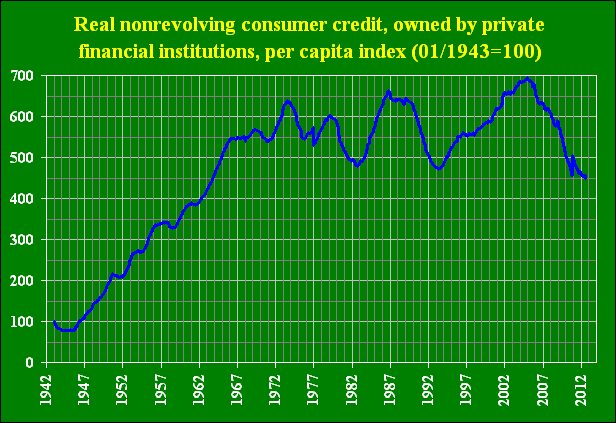

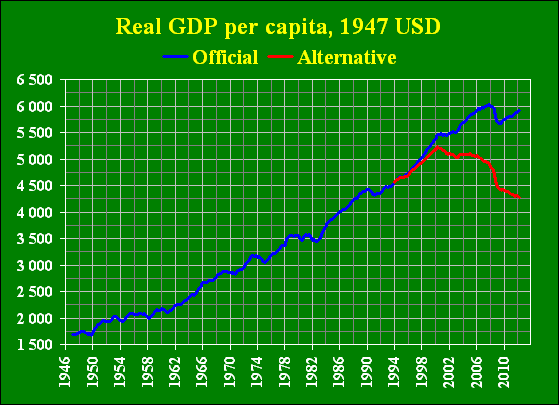

Эмиссионные программы центробанков опустили проценты по займам, что отчасти ожи-вило сектор потребительского кредитования; однако банки отлично понимают слабость позиций заёмщиков, поэтому не спешат выдавать им деньги – приходится стараться опять-таки властям: в последнее время они раздули мощный пузырь на рынке студенче-ских кредитов. По сути, отобрав их у банковского сектора и щедрою рукой раздавая на-право и налево (даже пенсионерам кое-что достаётся), поэтому, хотя общий объём потре-бительских займов активно растёт, его частная составляющая (т.е. без учёта казённых раз-дач) с поправкой на инфляцию и численность населения не только не растёт, а снизилась до показателей всё той же середины 1960-х. Наконец, аналогичная картина и по реально-му душевому ВВП в целом: официоз, похоже, готовится праздновать новые пики, но на самом деле спад продолжается, причём он уже превзошёл уровни начала 1990-х и опустил показатель к уровням 1988 года. В целом более медленное снижение (пока дело тут не дошло до значений 1960-х годов) вызвано казёнными планами стимулирования, финанси-руемыми за счёт бюджетного дефицита – но этот ресурс не вечен. Итак, реальный част-ный спрос в США продолжает падать – и даже в лучших случаях в этом процессе только изредка возникают непродолжительные паузы в форме стабилизации.

Рис.14. Долг частным учреждениям в США по невозобновляемому потребительскому кредиту с учётом инфляции, на душу населения

Источник: ФРС США, независимые оценки

Рис.15. Реальный душевой ВВП США

Источник: Бюро экономического анализа, независимые оценки

Наконец, немного о ресурсе бюджетного финансирования – который, как мы уже отмети-ли выше, не вечен. В результате щедрых денежных раздач из казны отношение госдолга Штатов к их ВВП на начало нового финансового года (т.е. на 1 октября) составило 103% (и увеличивается в среднем на 1.5% ежемесячно). Если из ВВП выкинуть явно не относя-щуюся к делу приписную ренту, то выйдет 110%: между прочим, это намного больше, чем у Испании, название которой не сходит со страниц СМИ в связи с "недоверием инвесторов к её ценным бумагам". Поэтому все ждут президентских выборов, после которых администрация и Конгресс должны срочно найти способ урезания бюджетного дефицита: в противном случае рейтинговые агентства грозятся быстро начать ухудшать показатели платёжеспособности США, да и рынок может начать воспринимать американские казначейские облигации много хуже, чем сейчас. Ситуация усугубляется межпартийными склоками. Ведь, если компромисс не будет найден, то уже с 1 января 2013 года налоговые льготы, введённые ещё президентом Бушем-младшим (и действующие по сей день) автоматически утратят силу – что подорвёт совокупный спрос и заодно уронит все финансовые рынки (только налог на дивиденды вырастет в 2.5 раза, что, по мнению аналитиков, опустит ведущие фондовые индексы Штатов как минимум на 15-20%). С учётом признанного всеми неизбежным сокращения госрасходов (к которому, выходит, добавится ещё и повышение налогов) всё это может породить резкий спад в экономике – именно эту коллизию в Америке сейчас с растущей тревогой называют "фискальным обрывом".

Выводы и прогнозы

- Фундаментальные причины развивающегося в последние годы кризиса не устранены – и по-прежнему сохраняют свою силу. Ведущие страны мира вкупе с главными центробанками пытаются заместить провалы частного спроса (неизбежные из-за его искусственной "кредитной" раздутости в предыдущие десятилетия) казённым спросом через программы стимулирования. Именно благодаря этим программам масштаб реального падения экономики в целом пока ещё заметно уступает степени обвала частного спроса.

- Объемы таких стимулирующих программ не бесконечны – просто потому, что они фи-нансируются за счёт бюджетного дефицита, из-за которого быстро растут долги госу-дарств. Периферийные страны еврозоны уже почувствовали на себе, что это может озна-чать для неумеренных транжир. Такая же участь ждёт любое другое государство, безу-держно тратящееся на тщетные попытки не допустить неизбежного. Ресурс у США здесь наибольший среди всего мира – ибо их центробанк (ФРС) эмитирует главную мировую резервную валюту, в которой к тому же номинировано большинство торгующихся на ми-ровых биржах товаров и международных финансовых инструментов.

- Госдолг США перевалил за 100% ВВП и продолжает быстро нарастать. Рейтинговые агентства уже напряглись – да и ряд крупных глобальных инвесторов начинает предска-зывать крах долговой пирамиды в США в ближайшие годы, если ничего не изменится. Это вполне возможный сценарий – ибо хотя силы ФРС и оттягивает такой финал успеш-нее, чем кто бы то ни было в мире, если избежать его всё же не удастся, то крах (как обычно в таких случаях) обещает быть эпическим. Именно поэтому в правящих кругах Штатов есть если не консенсус, то хотя бы широкое понимание необходимости фискаль-ной консолидации в ближайшее время.

- Сценарий ограничения госрасходов грозит крупными неприятностями уже реальной экономике, способной передвигаться лишь на "костылях" казённого стимулирования. Де-фицит федерального бюджета в США составляет в последние годы порядка 10% ВВП – и исчезновение стимулов такого масштаба (1.5 трлн. долларов в год) грозит немедленным обвалом: именно эта опасность сейчас рассматривается как основная – придуман даже термин "финансовый обрыв", который как раз и описывает картину после фискальной консолидации. Дополнительную трудность действиям властей придаёт крайне плохое со-стояние финансов штатов и муниципалитетов. Их возможности дефицитного финансиро-вания сильно ограничены, колоссальные сложности отмечаются в этой сфере уже сейчас, и это становится довольно-таки заметным в общенациональном масштабе.

- Единственный способ "закончить кризис" – прекратить сизифов труд по недопущению неизбежного и убрать "бюджетные костыли". Это быстро опустит совокупный спрос в той же пропорции, в которой реально упал спрос частный – к уровням 1960/70-х годов. Такова неизбежная, хотя и тяжёлая, плата за четвертьвековой "кутёж взаймы" – рано или поздно её всё же придётся заплатить. Однако власти делать этого не хотят – что и понят-но: лидер, предложивший подобное, в демократическом обществе сразу же станет политическим самоубийцей – чего никому не хочется (популисту Обаме – в особенности). Стало быть, администрация США после вероятного избрания нынешнего президента на второй срок (хотя и тут всё уже не так очевидно) будет стараться проводить прежнюю политику – пользуясь перманентно "подставленным плечом" ФРС. Что небезопасно даже вне контекста кризиса: низкие ставки подрывают "безопасные" сберегательные вложения (облигации), в том числе пенсионных фондов: в условиях массового выхода на пенсию людей из поколения бэби-бумеров это может быть чревато большими неприятностями.

- Весьма вероятно также завоевание республиканцами большинства в обеих палатах Конгресса, которое сделает продвижение ключевых инициатив Обамы почти невозможным. Следовательно, ближайшие годы для Америки обещают быть крайне тяжёлыми: раздрай в верхах, мучительное сокращение бюджетного дефицита, урезание кредитных рейтингов страны ведущими агентствами и иные неприятности, скорее всего, ознаменуют второй срок Обамы. Всё это на фоне новых волн сжатия экономики, которая в любом случае должна будет придти к своему "естественному" (или, иначе, "равновесному") состоянию. Скорее всего, этот процесс начнётся уже в будущем году – хотя и не факт, что в его начале.

- Ближайшей опасностью в экономической сфере является крайне неудачное сочетание слабого спроса (оказывающего мощное дефляционное давление на производство) и могу-чей эмиссии центробанков (порождающей рыночные "пузыри", в том числе по базовым товарам). Инфляция издержек заставляет реальный сектор поднимать цены, но слабость спроса делает подобное почти невозможным. Значит, единственным выходом будет уре-зание затрат через сокращение персонала и зарплат остающимся. Таким образом, как это ни парадоксально для господствующих ныне "монетарных наркоманов", эмиссионные потуги ведущих центробанков уже в среднесрочном плане не только не будут способствовать снижению безработицы, но, напротив, рискуют породить на рынке труда очередные обвалы. В случае реального роста занятости в США непреложным ответом станет скачек инфляционных ожиданий в экономике. В итоге мы увидим существенный взлет стоимости обслуживания гигантского госдолга Америки.

- Ещё раз хотим подчеркнуть, что попытка урвать куски глобального рыночного пирога у конкурентов из Европы и Азии может помочь очень ненадолго – потому что медицинским фактом является раздутость именно мирового спроса (а не просто внутриамериканского) по сравнению с мировым же предложением. Это означает, что муссируемые ныне сценарии борьбы с кризисом через валютные войны контрпродуктивны – они лишь ухудшат ситуацию с глобальным спросом, а через него и завалят все ведущие экономики. Описанные в основном разделе настоящего обзора благоприятные для США факторы скорее всего помогут Америке просесть "не так глубоко", как её конкурентам – хотя структурные дисбалансы внутри Штатов могут свести на нет эти преимущества.

Источник: itinvest.ru.

Рейтинг публикации:

|