Общеизвестно, что программа оснащения ВВС, ВМС и КМП (корпуса морской пехоты) США истребителям-бомбардировщиками 5-го поколения вызывает множество вопросов. Это касается как боевых качеств самолетов семейства F-35, так и стоимости их разработки, приобретения и эксплуатации, при этом вопросы стоимости вызывают не меньший интерес, чем тактико-технические характеристики новейших самолетов. Впрочем, вряд ли стоит удивляться этому – на сегодняшний день программа F-35 является самой дорогостоящей системой оружия за всю историю человечества.

Стоит ли удивляться, что едва ли не каждое упоминание F-35 приводит к спорам относительно его стоимости – в то время как одни дискутирующие доказывают, что стоимость одного такого самолета исчисляется многими сотнями миллионов долларов, другие демонстрируют последние сведения из-за океана, согласно которым «ценник» на один F-35 составляет отныне «всего» 85 млн. долл., причем в эту цену входит и самолет, и двигатель, а не как раньше, например, в 2013 г, когда стоимость самолетов в зависимости от модификации составила для ВВС США 98-116 млн. долл., но - без двигателя.

В предлагаемой Вашему вниманию статье мы попробуем разобраться с вопросами ценообразования военной продукции и в том числе с F-35. Но для этого нам понадобится небольшой экскурс в экономику.

Итак, все затраты на создание новой продукции, вне зависимости от того, идет ли речь о сверхсовременном истребителе, очередной версии смартфона «Apple» или новом йогурте, можно разделить на 3 категории.

Первая из них – это затраты на научно-исследовательские или опытно-конструкторские работы (НИОКР). Мы, разумеется, не будем сейчас рассматривать все нюансы отнесения того или иного вида затрат по правилам бухгалтерского учета, а воспользуемся лишь основными принципами распределения затрат. Так вот, обычно появление нового продукта происходит следующим образом: вначале определяются требования к новому продукту. В случае со смартфоном «Apple» подобные требования могут (очень условно, конечно) формулироваться следующим образом: взяв за основу показатели предыдущей модели, мы хотим, чтобы новая модель была на 30% производительнее, хранить на 50% больше информации, быть на 20% легче и иметь, наконец-то, открывашку для пива.

Разумеется, от одного нашего желания такая модель не появится. Для того, чтобы получить соответствующий нашим ожиданиям смартфон, необходимо провести большую работу для усовершенствования материальной базы (электроники) и программного обеспечения (так как оно тоже влияет на быстродействие) материалов и т.д. и т.п. И вот все затраты, которые мы понесем, разрабатывая новый смартфон, и будут затратами на НИОКР.

Важно понимать, что затраты на НИОКР не являются затратами на производство продукции. Результатом НИОКР станут конструкторская документация и описание технологических процессов, следуя которым производитель сможет наладить серийный выпуск смартфонов нужных нам характеристик. То есть НИОКР дают возможность производить нужный нам товар, но и только.

Вторая категория затрат – это так называемые прямые затраты (точнее, правильнее было бы употребить термин «переменные», которые строго говоря имеют ряд отличий от прямых, но в последнее время прямые часто употребляются просто как другое название переменных затрат). Это затраты, которые производитель несет непосредственно на выпуск продукции. Так, например, если слесарь способен в течение двух часов из одной доски и четырех гвоздей сделать одну табуретку, то стоимость этой доски, гвоздей, а также заработная плата указанного слесаря за два часа со всеми полагающимися по закону отчислениями как раз и составят прямые затраты на производство табуретки.

Само название этих затрат говорит о том, что они прямо зависят от количества изготовленной продукции, прямые затраты пропорциональны им. То есть на одну табуретку нам нужны: 1 доска, 4 гвоздя и 2 часа времени слесаря, на две табуретки – соответственно 2 доски, 8 гвоздей и 4 часа и т.д. И в этом ключевое отличие прямых затрат от затрат на НИОКР, потому что последние почти никак, в общем-то, не связаны с объемами производимой продукции. Если, скажем, затраты на разработку новой модели смартфона составили 10 млн. долл., то они и останутся таковыми, вне зависимости от того, будет ли произведено 10 тыс. или 10 млн. новых смартфонов. Они останутся таковыми даже в том случае, если руководство компании «Apple» вообще решит отменить выпуск данных смартфонов и заняться разработкой еще более «продвинутой» модели.

И, наконец, последняя, третья категория затрат, назовем их накладными. Дело в том, что любая фирма вынуждена нести ряд затрат, прямо не связанных с производством продукции, но все же необходимых для функционирования предприятия. Простой пример – заработная плата сотрудников бухгалтерии. Сами бухгалтера никакого продукта не производят, но функционирование предприятия даже средних размеров без них невозможно – если никто не будет сдавать отчеты в налоговую, начислять заработную плату и т.д. и т.п., то фирма очень быстро прекратит свое существование. Поскольку накладные затраты нельзя «привязать» к конкретной продукции, для получения полной себестоимости произведенной продукции эти затраты распределяют на себестоимость пропорционально чему-нибудь – количеству произведенной продукции, заработной плате основных производственных рабочих или стоимости прямых затрат.

На этом экономическую минилекцию можно считать законченной, и мы переходим к особенностям ценообразования военных программ. Все дело в том, что это ценообразование кардинальным образом отличается от ценообразования обычных, гражданских продуктов.

Вот, к примеру, как формируется цена на смартфон «Apple»? Допустим (цифры условны), маркетинговый отдел компании говорит – если новый смартфон будет обладать перечисленными выше характеристиками (и не забудьте открывашку для пива!), то в следующие три года мы сможем продать 100 млн. таких смартфонов по цене 1 000 долларов за один смартфон, и выручка достигнет 100 млрд. долл. В ответ на это конструкторы заявляют, что для разработки модели с такими характеристиками им понадобится 20 млрд долл. Технологи доложили, что на производство одного смартфона понадобится 450 долл материалов и комплектующих, при том что оплата труда составит 50 долл., т.е. прямые затраты на производство одного смартфона составят 500 долл., а на весь 100-миллионный выпуск – 50 млрд. долл. Бухгалтера сообщили, что накладные расходы компании вместе с налогами составят 10 млрд долл. за три года. Итого, если компания примет решение о реализации данного проекта, затраты на него составят 80 млрд долл., в том числе:

1) НИОКР – 20 млрд. долл.

2) Прямые затраты на выпуск смартфонов – 50 млрд. долл.

3) Накладные расходы – 10 млрд. долл.

При этом выручка от продажи 100 млн. смартфонов составит 100 млрд долл. и компании «светит» прибыль в размере 20 млрд. долл. за 3 ближайших года.

Это выглядит вполне приемлемым для компании, и глава «Apple» дает добро на проект. Допустим, все всё спланировали правильно, и тогда Вы, уважаемый читатель, приобретая смартфон за 1 000 долл., заплатите 200 долл. за НИОКР по данной модели, 500 долл. непосредственно за выпуск и 100 долл. – оплату бухгалтеров и прочие накладные расходы компании. Также благодаря Вашей покупке собственники компании «Apple» станут богаче на 200 долл. То есть, оплачивая смартфон в кассе магазина, Вы компенсируете абсолютно все затраты компании на его разработку и выпуск и не забываете пополнить карман ее владельцев.

Но с военной техникой все совсем не так. Почему? Причин много, но есть две основные.

Конкуренция на рынке военных изделий построена на принципе «или все, или ничего». Что это обозначает? Вернемся к «смартфонному» примеру выше. Допустим, мировой рынок смартфонов поделили два гиганта Apple и Samsung, и каждый из них собирается продать по 100 млн смартфонов новой модели в ближайшие 3 года. Но смартфон Samsung оказался лучше, отчего Samsung продал 140 млн. смартфонов, а Apple – только 60 млн. Это вроде бы катастрофа для Apple, но посчитаем.

Раз продажи Apple составили только 60 млн. смартфонов, то выручка составила не 100, а только 60 млрд. долл. А что с затратами? Расходы на НИОКР (20 млрд. долл.) и накладные расходы (10 млрд. долл.) останутся неизменными, но вот прямые затраты на производство смартфонов сократятся до 30 млрд. долл. – итого наши затраты составят 60 млрд. долл. При выручке 60 млрд. долл. компания не заработает прибыли, но и не понесет никакого убытка. Иными словами, подобный провал неприятен, но не смертелен.

А теперь представим себе, что МО США желает получить новую модель смартфона для военных нужд на условиях конкуренции гражданского рынка. Минобороны выбирает двух сильнейших производителей и доводит им до сведения ТТХ нужного смартфона. Конструкторы Apple, поразмыслив, говорят, что для разработки такого им нужно все те же 20 млрд. долл.

Так вот, компания Apple, конечно, может рискнуть и вложиться в разработку. Но если Samsung сможет предложить лучший смартфон, чем «яблочники», то МО США закажет смартфоны компании Samsung, а Apple не получит ничего. И 20 млрд. долл. станут прямыми убытками компании, потому что никто их, естественно, не компенсирует. Что Вы сделаете, если к Вам в магазине подойдет сотрудник Apple и скажет: «Вы знаете, мы тут потратили кучу денег на проект суперсмартфона, но он оказался хуже Samsung и в продажу не поступил. Вы не могли бы заплатить нам за это?». Не берусь судить, какой будет Ваша реакция, но думаю, что вариант ответа «достану кошелек и поддержу любимую компанию» окажется в самом конце списка.

Есть и второй аспект. Дело в том, что как правило, разработка современных вооружений – это долговременный процесс, вполне способный растянуться на 10-15 лет. А конкуренция военной техники – это немного другое, нежели конкуренция транснациональных корпораций. Если та же Apple вложится в разработку некоего смартфона и ничего не получится, то это будет локальной трагедией компании Apple, но вот срыв программ перевооружения означает дыру в обороноспособности страны, что для государства совершенно неприемлемо. Другими словами, государство прямо заинтересовано в том, чтобы контролировать процесс НИОКР по военным изделиям на каждом его этапе, с тем чтобы иметь возможность адекватно реагировать на грозящие проекту неприятности. Министерство обороны любой страны не может ждать у моря погоды 15 лет и по их завершении услышать от разработчиков: «Ну не шмогла я, не шмогла».

Так вот и получается, что обычная, гражданская рыночная модель создания новых продуктов не слишком хорошо работает в случае с военными поставками: она несет в себе высокие риски как для заказчика (неполучение нужной техники в срок), так и для исполнителя (потеря средств, истраченных на НИОКР в случае выбора другого поставщика).

Поэтому, по большей части, создание новых образцов военной техники идет по-другому:

1) Минобороны объявляет конкурс среди разработчиков, доводя до них ориентировочные ТТХ требующихся ему изделий.

2) Разработчики делают предварительное предложение на уровне демонстрационных версий – иногда – за свой счет, иногда даже и это оплачивается государством.

3) После этого МО выбирает разработчика и заключает с ним договор на проведение НИОКР по требуемому изделию. При этом выбранной компании, разумеется, тут же оплачиваются все затраты, понесенные ею ранее в целях исполнения заключаемого договора.

4) План проведения НИОКР разбит на множество этапов, государство принимает каждый этап и оплачивает его.

5) В стоимость НИОКР входит не только компенсация затрат исполнителя, но и разумная прибыль за выполненные работы.

Таким образом минимизируются риски и для МО, и для компании-разработчика. МО точно знает, в каком состоянии пребывают НИОКР, а разработчик не рискует собственными деньгами. Но при этом исполнитель очень хорошо мотивирован на эффективную работу, потому что данные НИОКР – собственность МО, и оно в любой момент может забрать все материалы и передать их другому разработчику. Однако, даже если такое произойдет, компания-исполнитель все же получает компенсацию затрат и некоторую прибыль сверху.

А еще это означает, что к моменту завершения НИОКР все они полностью оплачены заказчиком. Другими словами, по сути Минобороны, желая получить от фирмы-исполнителя готовые изделия (скажем – боевые самолеты), делит сделку на два этапа: на первом оно покупает конструкторскую документацию и технологические процессы, необходимые и достаточные для выпуска изделий, а на втором – сами эти изделия. Разумеется, когда заключается второй договор - на поставку изделий, в стоимость этого договора затраты на НИОКР не входят. Зачем, если МО уже купило и оплатило их по отдельному, уже исполненному договору? Разумеется, никто не будет платить за одну и ту же работу дважды. Следовательно, стоимость контракта на поставку военной техники будет включать в себя прямые затраты на его производство, долю накладных затрат, которую компания отнесет на выпуск продукции по данному контракту и, конечно, прибыль компании.

Поэтому, когда мы открываем ту же википедию и видим, что в апреле 2007 г был подписан контракт на поставки партии LRIP-1 из двух F-35A стоимостью 221,2 млн. долл. за каждый (без двигателя), то мы понимаем, что указанная стоимость - это только затраты непосредственно на производство плюс накладные и прибыль компании. Ни копейки затрат на НИОКР в этой сумме нет.

А как соотносятся между собой затраты на НИОКР и непосредственно на закуп военной техники? Разумеется, по-разному – тут все зависит от конкретного изделия и какой-то единой пропорции здесь нет. Но попробуем прикинуть, сколько стоят НИОКР в случае с программой F-35.

По данным lenta.ru со ссылкой на отчет Главного контрольного управления (GAO) США, расходы на создание Lockheed Martin F-35 Lightning II по 2010 год включительно составили 56,1 млрд долл. В указанную сумму входят затраты непосредственно на НИОКР, включая приобретение прототипов самолетов для испытаний и сами испытания. Если автору настоящей статьи удалось правильно прочитать бюджетные заявки министерства обороны США (и почему они пишут их на английском? Это же неудобно), то в период 2012-2018 гг. на программу F-35 израсходовано (и планируется израсходовать в 2018 г) 68 166,9 млн. долл., из которых 52 450,6 млн. долл. потрачены на приобретение самолетов F-35 различных модификаций, а 15 716,3 млн. долл. – на RDT&E (Research, Development, Test, and Evaluation), то есть на научные исследования, испытания и оценку (закупаемого оборудования). Правда, выпадает 2011 год, по которому данных найти не удалось, но предположительно мы не сильно ошибемся, приняв затраты на НИОКР как среднегодовые в период 2012-2018 гг. т.е. 2 245 млн. долл.

Всего получается, по 2018 г включительно на НИОКР программы F-35 будет израсходовано чуть более 74 млрд. долл., но… скорее всего, это еще не все. Дело в том, что американские контрольные органы и бюджет явно учитывали собственные, то есть – американские расходы, а кроме США на разработку F-35 потратились еще и другие страны. Но выделить сумму, которые Великобритания, Италия, Нидерланды и проч. израсходовали на НИОКР автор настоящей статьи не смог, так что оставим зарубежное финансирование так, как будто его и не было, и для упрощения расчетов примем расходы на НИОКР по программе F-35 в размере 74 млрд. долл.

А что с прямыми и накладными затратами?

В 2014 г стоимость приобретения самолетов семейства F-35 (партия LRIP-8, без двигателя) составляла:

F-35A (19 шт) – 94,8 млн. долл./шт

F-35B (6 шт) – 102 млн. долл./шт

F-35C (4 шт) – 115,8 млн. долл./шт

Сколько стоят двигатели – увы, так просто не разобраться. Известно, что для партии из 43 самолетов, куда входили 29 машин для США (перечислены выше) и 14 машин для Израиля, Великобритании, Японии, Норвегии и Италии, был заключен контракт на поставку двигателей на сумму 1,05 млрд. долл. Но дело в том, что двигатели для различных модификаций F-35 сильно различаются в цене. Так, в 2008 г. Пентагон заявлял, что двигатель для самолета F-35A стоит 16 млн. долл., а для F-35B – 38 млн. долл. К сожалению, автор настоящей статьи не смог найти информацию о том, сколько из 14 самолетов приобрела Великобритания (только она покупает F-35B, остальные страны берут F-35A), но предположив, что прочие державы приобрели по два самолета, и что стоимость двигателя для F-35C на 20% дороже, чем для F-35A, имеем рост цены двигателей на 13% в сравнении с уровнем 2008 г – что вполне логично, и более чем объяснимо инфляцией (каковой, как ни удивительно, доллар тоже подвержен). Если автор прав в своих предположениях, то мы не слишком ошибемся, оценив стоимость самолетов семейства F-35 вместе с двигателем по состоянию на 2014 г:

F-35A – 112,92 млн. долл./шт

F-35B – 142,77 млн. долл./шт

F-35C – 137,54 млн. долл./шт

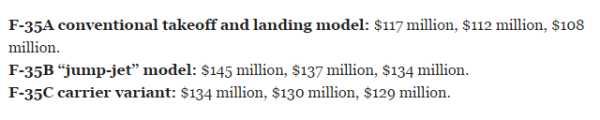

По другим данным (приведенным сайтом «

Новости ВПК), стоимость самолетов семейства F-35 постепенно снижалась (правда, неясно в течение какого периода времени).

Эти данные косвенно подтверждает и «Уолл Стрит Джорнел», сообщившая в феврале 2017 г, что

«Тhe planned deal for 90 jets with program leader Lockheed Martin Corp. prices the F-35A model of the planes used by the U.S. Air Force and overseas allies at $94.6 million each, a 7.3% drop compared with $102 million for the prior batch.»

Что в переводе (если промпт не обманывает) звучит примерно как

«Планируемое соглашение на поставку 90 самолетов по словам генерального поставщика «Локхид Мартин» предусматривает цену за F-35A для американских ВВС и зарубежных союзников США на уровне 94,6 млн. долл., что будет дешевле на 7.3%, чем поставлявшиеся за 102 млн. долл. самолеты предыдущей партии»

При этом, по данным портала warspot, еще 11 июня 2016 г

«генеральный директор корпорации Lockheed Martin Мэрилин Хьюсон рассказала в интервью телеканалу CNBC, что стоимость самолётов, которые будут поставлены заказчикам в 2019 году по заключаемым в этом году контрактам, снизится с более чем $100 млн до $85 млн за единицу.»

Почему происходит снижение стоимости самолетов? «Виноваты» в этом как совершенствование производства, так и увеличение объемов закупаемой техники. Но каким образом рост объемов продаж снижает цену?

Для того чтобы понимать это, нужно разобраться с экономическим понятием «маржа». Представим себе ситуацию, что есть некая фирма, занимающаяся производством авто и продающая свои автомобили по 15 тыс. долларов за штуку, при этом прямые затраты на изготовление этих автомобилей составляют 10 тыс. долл. за штуку. Так вот 5 тыс. долл. разницы – это маржа и есть.

И если, скажем, накладные расходы фирмы составляют 300 тыс. долларов в месяц, и при этом фирма считает для себя нормальной прибыль в размере 200 тыс. долл., то фирме необходимо ежемесячно зарабатывать маржу в размере 500 тыс. долл. Сколько автомобилей нужно продать, чтобы обеспечить такую маржу? 500 тыс. долл. / 5 тыс. долл. = 100 автомобилей по цене 15 тыс. долл.

Но те же самые 500 тыс. долл. можно заработать, продавая ежемесячно 200 авто с маржей 2,5 тыс. долл. То есть продажа 200 авто по цене 12,5 тыс. долл. обеспечит фирме ту же прибыль, что и продажа 100 авто по 15 тыс. долл. Налицо эффект масштаба – чем больше мы продаем, тем меньше нам нужно зарабатывать на одной каждой единице товара, чтобы покрыть свои издержки и заработать устраивающую нас прибыль.

Но есть и еще один немаловажный аспект. Вот, к примеру, мы обеспечили себя заказами 200 авто по цене 12,5 тыс. долл. и вдруг у нас нашелся покупатель еще на 10 машин - но он готов приобрести их у нас по цене всего лишь 11 тыс. долл. Можем ли мы себе это позволить? Конечно - можем. Да, маржа составит всего 1 тыс. долл., ну так и что ж с того? Ведь имеющаяся контрактная база позволяет нам полностью покрыть все наши накладные расходы и обеспечить нас желаемой нами прибылью. Соответственно, исполнение данного контракта просто увеличит нашу прибыль на 10 тыс. долл., только и всего. Просто-напросто, раз уж прочие контракты у нас уже покрыли все накладные расходы, то все, что свыше прямых затрат, идет в прибыль.

Соответственно, совершенно неудивительно, что с увеличением поставок F-35 ВВС Соединенных Штатов их цена начала падать. Теперь «Локхид Мартин» может позволить себе зарабатывать не так много на каждом самолете, как он это делал раньше, но размеры его прибыли от этого не страдают. «Эффект масштаба» будет давать о себе знать, пока США не выйдут на плановый уровень производства и по идее, это должно произойти как раз к 2019 г – если, конечно, не произойдет очередного смещения графиков столь свойственного программе F-35.

Но еще нужно понимать и другое – маржа не может снижаться до бесконечности. Доллар подвержен инфляции, сырье, материалы и прочие затраты на производство F-35 дорожают с каждым годом и себестоимость прямых затрат (да и размеры накладных) будут расти, а эффект масштаба прекратится, как только будет достигнута максимально запланированная производительность. Поэтому, если прогнозы «Локхид Мартин» все же оправдаются, то ближе к концу нынешнего десятилетия F-35A действительно смогут достигнуть отметки 85 млн. долл. вместе с двигателем – ну а затем стоимость этого самолета будет расти пропорционально инфляции. Или выше, если ВВС США не смогут заказывать настолько крупные партии самолетов (цена в 85 млн. долл. анонсировалась для партии в 200 самолетов) – тогда эффект масштаба начнет работать в обратную сторону и «Локхид Мартин» придется либо мириться с убытками, либо повышать цену на свои изделия.

Во сколько обойдется американскому налогоплательщику самый дешевый из всего семейства самолет F-35A? Что ж, попробуем посчитать. Как мы уже говорили, совокупные расходы на НИОКР по данному самолету на 01.01.2019 г составят 74 млрд. долл. – без учета инфляции, разумеется. Если же учесть, что указанные суммы тратились в период с 2001 по 2018 гг., когда доллар стоил существенно дороже, чем он будет стоить в 2019 г, то в ценах 2019 г стоимость НИОКР составит примерно 87,63 млрд. долл. – и это ОЧЕНЬ осмотрительная оценка, потому что предполагает примерно равномерные ежегодные траты, в то время как в период 2001-2010 гг. на НИОКР в среднем тратилось в год много больше, чем в 20011-2018 гг.

Так вот, если, подчеркиваем, ЕСЛИ случится так, что:

1) НИОКР по самолетам семейства F-35 будут полностью завершены на 01.01.2019 г и не потребуют ни цента сверх тех трат, что были заложены в бюджет ВС США на 2018 г.

2) США реализуют свои первоначальные планы перевооружения и поставят своим вооруженным силам все запланированные 2 443 самолета всех модификаций (1 763 единиц F-35A, 353 единицы F-35B и 327 единиц F-35C),

то стоимость F-35A для американского налогоплательщика в ценах 2019 г составит 85 млн. долл (цена закупа) + 87,63 млрд. долл / 2 443 самолета (стоимость НИОКР на один самолет) = 120,87 млн. долл. А вот в ценах 2017 г. при минимальной из названных цен закупа 94,6 млн. долл. и приведенной к 2017 г стоимости НИОКР стоимость F-35A для ВВС США составляла 129,54 млн. долл.

Но это, повторяем, при условии, что совокупный выпуск самолетов семейства F-35 составит 2 443 машины. Если он будет сокращен до, скажем, 1 000 машин, стоимость F-35A в 2019 г при условии закупочной цены в 85 млн. долл. составит 172,63 млн. долл.

А вот союзники США могут получить этот самолет значительно дешевле. Дело в том, что американские налогоплательщики уже «любезно» оплатили фирме «Локхид Мартин» ее расходы на НИОКР, так что она их уже компенсировала, и ей нет никакого смысла повторно закладывать эти затраты в цену своих самолетов для других стран. Более того - поставки в ВВС США компенсировали все накладные расходы, относящиеся на F-35! То есть «Локхид Мартин» достаточно будет, если цена на самолет превысит прямые затраты на его производство – в этом случае фирма покроет свои затраты на производство самолета и получит еще какой-то профит сверху. Поэтому мы можем ожидать, что для сторонних потребителей в том же 2019 г цена на F-35A может упасть даже ниже 85 млн. долл. Но, повторим, это возможно лишь потому, что американские Сэмы и Джоны уже оплатили НИОКР на разработку F-35 и накладные расходы "Локхид Мартин" - покупателям-иностранцам оплачивать эти колоссальные затраты (а речь идет о десятках миллионов долларов в пересчете на один самолет) уже не нужно.

И, напоследок, пара слов о соотношении цен российского и американского авиапрома. Совсем недавно, параллельно с поставками F-35 в российские ВВС начали поступать Су-35. Автор настоящей статьи не обладает экспертными знаниями в области летательных аппаратов, но, если отбросить крайние оценки, то эти машины как минимум сопоставимы по своим боевым качествам. При этом цена на Су-35 по контракту составляла 2 083 млн. руб. – с учетом того, что контракт был согласован в декабре 2015 г, и доллар в 2016 г не опускался ниже 60 руб., стоимость одного Су-35 можно оценить примерно в 34,7 млн. долл. Стоимость F-35A в этот период колебалась примерно на уровне 112-108 млн. руб., то есть закупочная стоимость российского истребителя была втрое меньше американского. И это не считая совершенно несопоставимых затрат на разработку самолета…

А вот при продаже Китаю Рособоронэкспорт не продешевил – Су-35 были проданы по 80 млн. долл. за штуку. О чем это говорит?

В то время как РФ извлекает сверхприбыль от продажи по рыночным ценам своих весьма дешевых в производстве самолетов (где эта сверхприбыль оседает – другой вопрос), США вынуждены перекладывать затраты на разработку своих F-35 на плечи собственных налогоплательщиков, чтобы как-то «втиснуть» цену своих новинок в рыночные рамки.

Спасибо за внимание!

P.S. На заставке - скриншот с брифинга ВВС.

Генерал-майору Джеймсу Мартину внезапно стало плохо, и он потерял сознание во время пресс-конференции по проекту бюджета Пентагона на 2017 г. Мы желаем господину Мартину крепкого здоровья и всяческого благополучия. Но констатируем, что обморок случился после того, как ему был задан вопрос о финансировании программы F-35...