1. ОБЪЕМ РЫНКА АЛКОГОЛЯ ПО ВИДАМ

Рынок алкогольной продукции в России - одна из ведущих отраслей экономики страны по объемам и уровню привлекательности для предпринимателей. Занимает лидирующую позицию среди других секторов пищевой промышленности. Является важным источником поступления денег в госбюджет, поскольку большая часть отечественного и ввозимого из-за рубежа алкоголя акцизная, что обеспечивает получение дополнительных доходов от любых видов продукции, реализуемой на территории РФ.

Алкогольный рынок в России регулируется двумя основными законами: ФЗ №171 от 22.11.1995 года и №218-ФЗ. Государство первым делом регулирует производителей, затем продавцов, стремясь снизить потребление алкоголя населением и увеличить доходы в казну.

Нынешнее состояние рынка алкоголя России определяют экономическая ситуация и тенденции во всем мире. Причинами этого является не только импорт продукции из-за рубежа, но и общемировая тенденция сотрудничества рынков отдельных государств и создания глобальных региональных рынков.

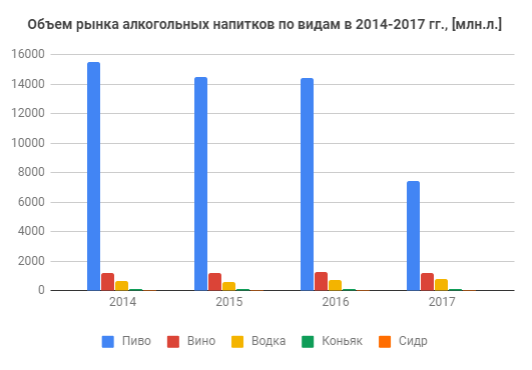

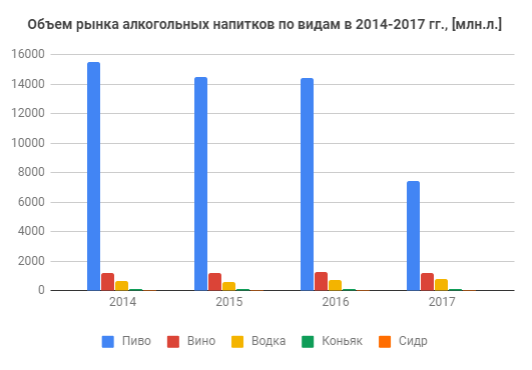

Объем рынка алкоголя по видам в России в 2014-2017 гг., [млн.л.]

| Виды алкоголя |

2014 |

2015 |

2016 |

2017 |

| Пиво |

15 471,1 |

14 464,5 |

14 396,4 |

7 453,4 |

| Вино |

1 207,3 |

1 215,3 |

1 253,7 |

1 163,0 |

| Водка |

649,5 |

594,5 |

694,6 |

767,2 |

| Коньяк |

100,6 |

96,5 |

98,1 |

119,4 |

| Сидр |

5,0 |

13,1 |

64,5 |

20,9 |

Рассматривая динамику рынка различных видов алкогольных напитков, можно выделить положительную динамику рынка крепких алкогольных напитков на протяжении 2015-2017 гг., к которым относится рынок водки и рынок коньяка. В свою очередь для пива, вина и сидра в 2016-2017 гг., характерен спад объема рынка. Причиной тому следует назвать последовательную реализацию мер, содержащихся в утвержденной правительством РФ концепции реализации государственной политики по снижению масштабов злоупотребления алкогольной продукцией и профилактике алкоголизма среди населения РФ. Власти запретили бизнесу часть рекламных методов - полосы в СМИ, интернет-витрины и торговые терминалы. Плюс увеличили перечень мест, где запрещено продавать и употреблять алкоголь: от культурных и спортивных организаций до вокзалов и аэропортов.

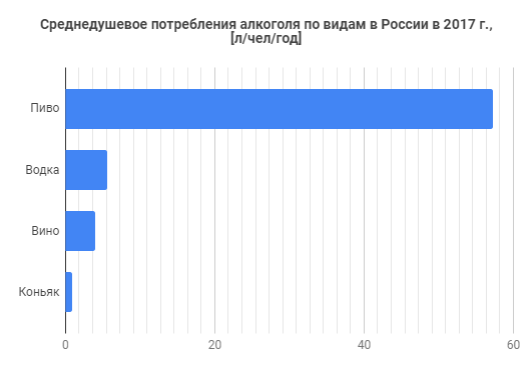

2. ПОТРЕБЛЕНИЕ АЛКОГОЛЯ В РОССИИ

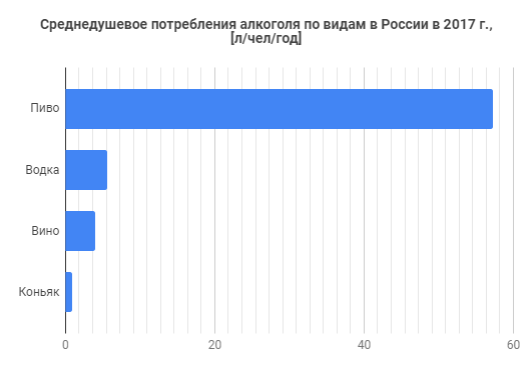

На сегодняшний день наибольшую долю в структуре потребления на душу населения занимает рынок пива, среди таких алкогольных напитков как коньяк, водка, вино. В частности, рассматривая динамику потребления алкогольной продукции, можно заметить тенденцию к спаду потребления у всех указанных видов алкоголя к 2016 году относительно показателей 2014 года. Одной из причин такой динамики можно считать снижение реальных доходов, сокращение трудоспособного населения, которое является основным потребителем алкогольной продукции. Так, количество трудоспособного населения в 2014 году составило 85,9 млн.чел. и к 2017 году данный показатель сократился 4% и составил 82,7 млн.чел. Заметная тенденция последних лет, выражаемая в стремлении населения страны к здоровому образу жизни, также способствует снижению уровня потребляемого алкоголя в России.

Потребление алкоголя по видам на душу населения России в 2014-2017 гг., [л/чел/год]

| Виды алкоголя |

2014 |

2015 |

2016 |

2017 |

| Пиво |

74,25 |

67,41 |

65,10 |

57,31 |

| Водка |

7,75 |

6,71 |

6,76 |

5,64 |

| Вино |

4,79 |

4,46 |

4,33 |

3,97 |

| Коньяк |

0,88 |

0,86 |

0,85 |

0,85 |

Для любителей сравнений

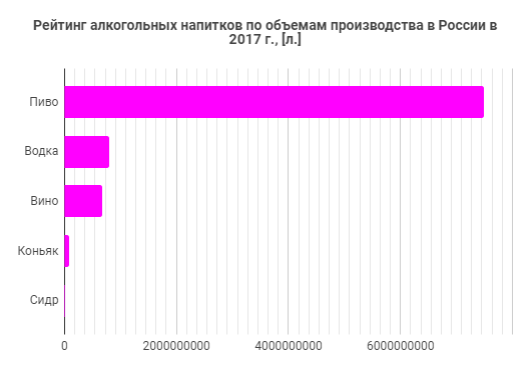

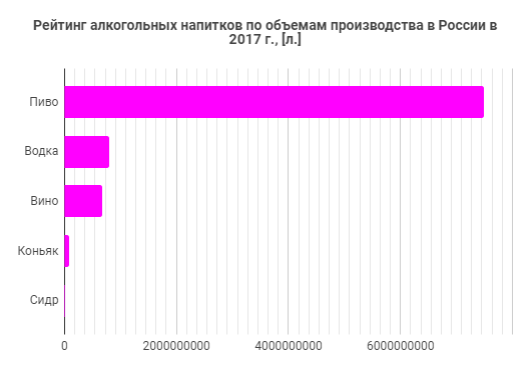

3. ПРОИЗВОДСТВО АЛКОГОЛЯ В РОССИИ

Производство алкогольных напитков занимает ключевое место в сегменте рынка каждой категории алкогольной продукции. Необходимо отметить положительную динамику производства крепко алкогольных напитков, таких как коньяк и водка. А такие напитки, как сидр, пиво и вино производились в меньшем количестве в 2017 году по отношению к 2016. Особо выделяется отрицательная динамика выпуска на рынке сидра и пива, потерявшие более 45% уровня производства 2016 года. К причинам спада производства пива относится снижение спроса вследствие финансовых проблем российского населения и серьезная регуляторная нагрузка, связанная с ограничениями размера ПЭТ-упаковки.

На падение производимого сидра в первую очередь повлиял акциз, который в 2017 году вырос более чем в 2 раза, что, в свою очередь, привело к повышению цен и сокращению спроса на сидр. Помимо акциза, также выросли цены на сырье: цены на техническое яблоко в связи с неурожаем и завышенными требованиями фермеров выросли в 2017 году почти в 2 раза.

Что касается падения производительности вина, на это оказало влияние большое присутствие в розничной торговле относительно недорогих качественных импортных вин, падение «патриотической» волны интереса к российскому вину и переориентация части потребительского спроса на категорию других дешевых алкогольных напитков.

По поводу роста производства коньяка, причины довольно противоречивы - с одно стороны, меры предпринимаемые государством по учету алкогольной продукции вывели из тени некоторые предприятия и данные об их производстве попали в общую статистику. С другой стороны, рынок заполнился большим количеством контрафакта, производимого под видом коньяка.

Рост производства водки обусловлен введением в 2016 году системы учета ЕГАИС - определенное количество подпольного алкоголя, не учтенного ранее, попало в статистические данные, что привело к росту как в 2016, так и в 2017 годах.

Объемы производства алкоголя по видам в России в 2014-2017 гг., [л.]

| Виды алкоголя |

2014 |

2015 |

2016 |

2017 |

| Пиво |

15 489 664 800 |

14 593 090 900 |

14 566 679 600 |

7 493 774 800 |

| Водка |

688 350 600 |

630 277 400 |

731 945 300 |

797 795 000 |

| Вино |

674 407 000 |

780 152 300 |

812 990 500 |

670 597 500 |

| Коньяк |

75 893 100 |

76 889 500 |

76 066 100 |

84 929 000 |

| Сидр |

2 760 600 |

10 109 900 |

59 906 900 |

16 721 300 |

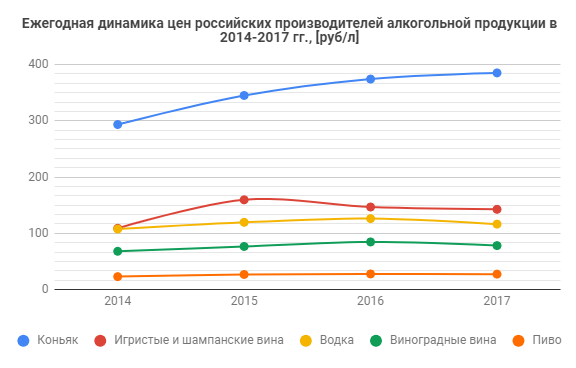

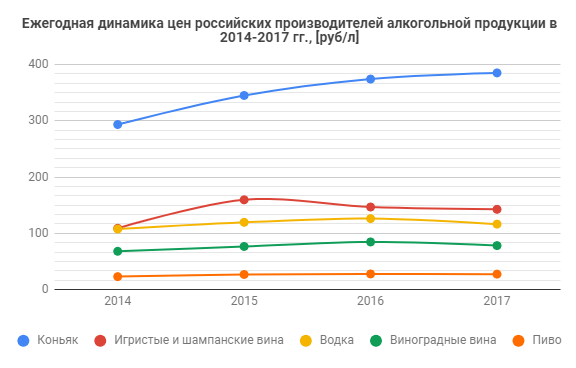

4. ЦЕНЫ РОССИЙСКИХ ПРОИЗВОДИТЕЛЕЙ АЛКОГОЛЯ

С 2014 г. по 2017 г. цены российских производителей коньяка ежегодно возрастали, однако производители водки, пива, виноградных вин и рынка шампанского, придерживающиеся такой тенденции до 2016 года, опустили цены к 2017 году. Необходимо особо выделить рост цен производителей в 2015 году, когда цены поднялись во всех сегментах алкогольных напитков, причем минимальный рост наблюдался у водки - 11%, а максимальный рост показал сегмент `Игристые и шампанские вина` - 47%. Увеличение цен в данный период обусловлено ослаблением национальной валюты, вызвавшее увеличение цен на импортные компоненты алкогольных напитков, входящих в состав данной продукции.

Динамика цен российских производителей алкогольной продукции в 2014-2017 гг., [руб/л]

| Виды алкоголя |

2014 |

2015 |

2016 |

2017 |

| Коньяк |

293,3 |

344,9 |

374,1 |

385,1 |

| Игристые и шампанские вина |

108,8 |

159,5 |

146,6 |

142,5 |

| Водка |

107,5 |

119,4 |

126,0 |

116,2 |

| Виноградные вина |

67,9 |

76,5 |

84,5 |

78,0 |

| Пиво |

22,9 |

26,7 |

27,6 |

27,3 |

Особый рост цен российских производителей наблюдаются в сегменте коньяка. На стремительный рост цены оказало влияние как увеличение акцизов на алкоголь, так и то, что коньячное сырье подорожало, как для тех, кто использует импортные коньячные дистилляты (из-за курсов валют), так и для производителей, работающих с российским виноградом (рост тарифов, фондов заработных плат, инвестиции в закладку виноградников).

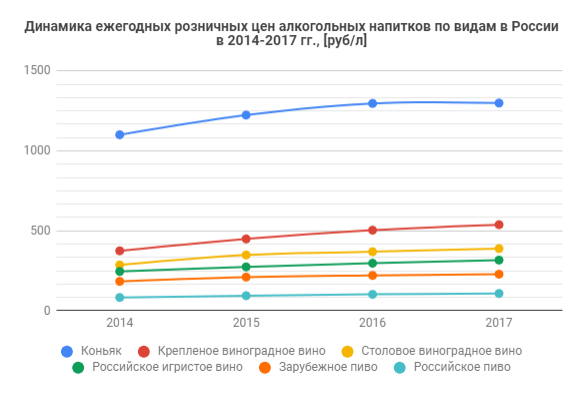

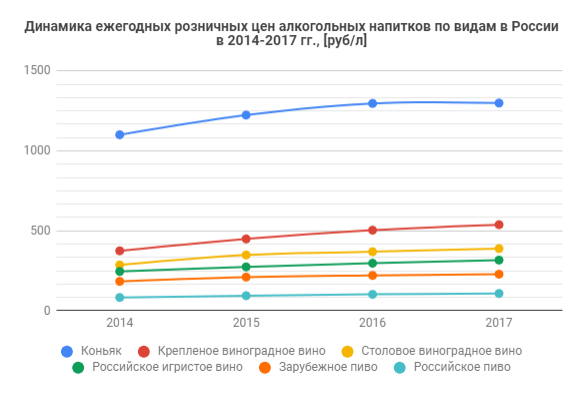

5. РОЗНИЧНАЯ ЦЕНА АЛКОГОЛЯ

Средние розничные цены на алкогольную продукцию в период 2014-2017 гг., подразделяются на три вида: пиво, включающее в себя зарубежное пиво и пиво российского производства, коньяк и вино, частью которого являются крепленое виноградное вино, столовое виноградное вино, российское игристое вино. Несмотря на снижение цен российских производителей пива к 2017 году, розничные цены на все алкогольные напитки, рассматриваемые выше, показали рост. Также ниже представлен темп роста розничных цен в 2017 году на алкогольные напитки по отношению к 2014 году.

Средние розничные цены алкогольных напитков в России в 2014-2017 гг., [руб/л]

| Виды алкоголя |

2014 |

2015 |

2016 |

2017 |

| Коньяк |

1 100,6 |

1 223,8 |

1296,5 |

1 298,9 |

| Крепленое виноградное вино |

374,7 |

449,1 |

503,9 |

538,1 |

| Столовое виноградное вино |

286,2 |

348,6 |

369,1 |

388,7 |

| Российское игристое вино |

245,9 |

274,2 |

297,3 |

316,9 |

| Зарубежное пиво |

183,6 |

210,3 |

220,8 |

228,8 |

| Российское пиво |

83,0 |

94,1 |

102,6 |

108,3 |

Особое внимание стоит уделить изменениям в розничных ценах, которым поспособствовал приказ Минфина России от 11 мая 2016 г. № 58н `Об установлении цен, не ниже которых осуществляются закупка (за исключением импорта), поставки (за исключением экспорта) и розничная продажа алкогольной продукции крепостью свыше 28 процентов`.

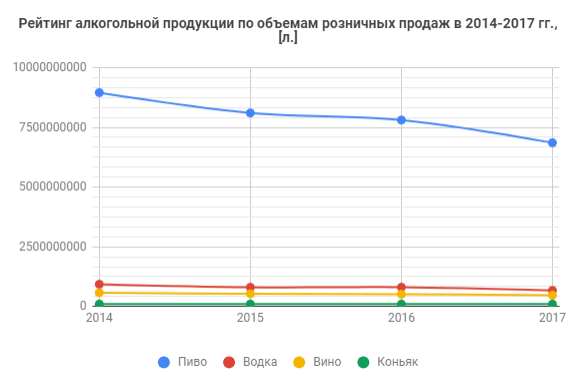

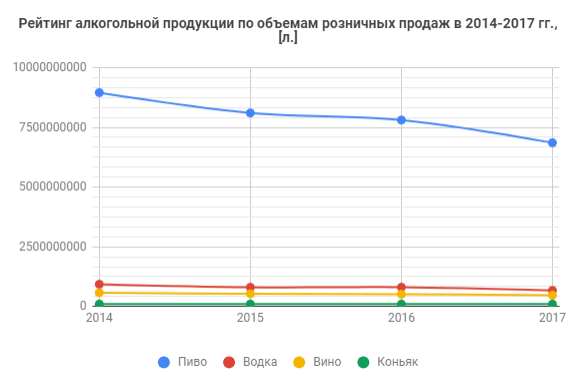

6. РОЗНИЧНЫЕ ПРОДАЖИ АЛКОГОЛЯ В РОССИИ

В 2017 году торговыми компаниями в розницу было продано 6,9 млрд.л. пива (-12,2% к 2016 году), тренд на резкое снижение продаж пива продолжился. Больше всех в 2017 году упали розничные продажи водки (-16,6%).

Аналогичные тенденции прослеживаются и в остальных алкогольных рынках, на рынке вина темпы падения за 4 года достигли 18%. Дополнительными факторами падения продаж стали следствием запрета на продажу алкоголя вблизи детских, образовательных, медицинских организаций. А также запрета на продажи алкоголя с 23.00 до 08.00.

Объем розничных продаж алкоголя по видам в 2014-2017 гг., [л.]

| Виды алкоголя |

2014 |

2015 |

2016 |

2017 |

| Пиво |

8 952 554 900 |

8 102 197 000 |

7 806 005 586 |

6 856 190 240 |

| Водка |

934 287 000 |

806 169 000 |

810 002 000 |

675 165 840 |

| Вино |

578 000 000 |

535 800 000 |

519 000 000 |

474 324 440 |

| Коньяк |

105 670 000 |

105 700 000 |

103 000 000 |

101 972 260 |

Ввод системы ЕГАИС уменьшил долю теневого рынка. Эта система отслеживает алкоголь от производителя до потребителя. На самом деле она была запущена еще лет десять назад, но до недавних пор учитывала лишь производителей и поставщиков. Теперь с 2016 года в системе должны работать все участники рынка.

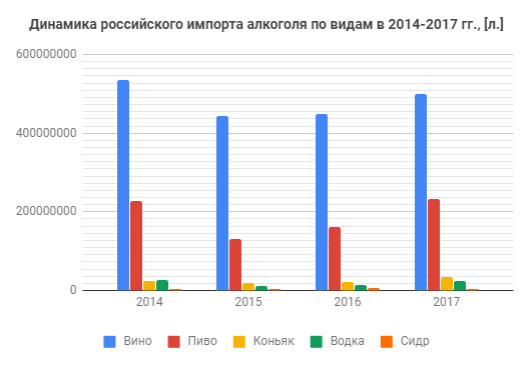

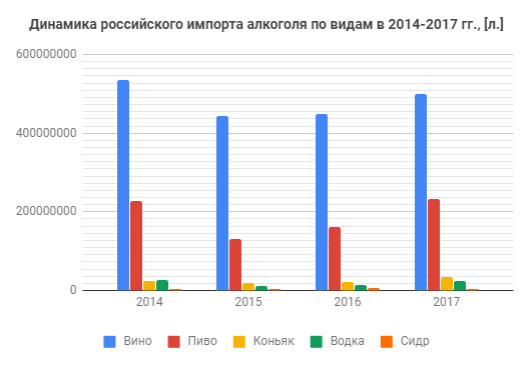

7. ИМПОРТ АЛКОГОЛЯ В РОССИЮ

Общая картина импорта алкогольной продукции представляется в виде: снижение ввозимой продукции в 2015 году, обусловленной девальвацией рубля, которая вызвала удорожание цен в данный период, однако в дальнейшем нормализовавшаяся экономическая ситуация стране позволила увеличить объем импорта к 2017 году. Однако, единственный сегмент - сидр показал спад импорта в 2017 году, объясняется такая динамика уменьшением спроса на данную категорию товаров.

Объем российского импорта алкоголя по видам в 2014-2017 гг., [л.]

| Виды алкоголя |

2014 |

2015 |

2016 |

2017 |

| Вино |

535 695 523 |

443 699 601 |

449 009 744 |

499 850 756 |

| Пиво |

227 125 019 |

130 309 493 |

161 395 804 |

232 356 465 |

| Коньяк |

24 767 665 |

19 898 117 |

22 397 657 |

34 637 779 |

| Водка |

26 363 915 |

11 393 603 |

13 593 691 |

23 019 092 |

| Сидр |

2 699 741 |

3 214 330 |

5 214 441 |

4 618 802 |

Импорт вина является крупнейшим сегментом алкогольного импорта, в 2017 году объем поставок составил 499,8 млн.л, происходит ежегодное восстановление поставок вина после резкого падения в 2015 году. Рост импорта вина в Россию был обусловлен активностью европейских компаний из Италии, Франции, Украины и Грузии, которые нарастили объемы своего импорта. Лидером же по поставкам вина в Россию осталась Испания, несмотря на сокращение объема импортируемых вин. Также знаковым является тот факт, что в последние годы происходит снижение цен ввозимого вина. За последние четыре года средняя годовая цена импортируемого вина снизилась на 32,5%, что может говорить о изменении избирательности со стороны российского потребителя.

После 42%-ного обвала импорта пива в 2015 году, ежегодные поставки восстанавливали позиции быстрым темпом и в к 2017 году (232,4 млн.л.) превысили показатели 2014 года (227,1 млн.л.). Рост обусловлен падением ввозимых цен, тенденцией перехода населения на слабоалкогольные напитки растущей популярностью крафтового пива.

Самый большой рост импорта в 2017 году показала водка (69,3%), рост стал возможен благодаря увеличения поставок продукции из Беларуси по низкой стоимости.

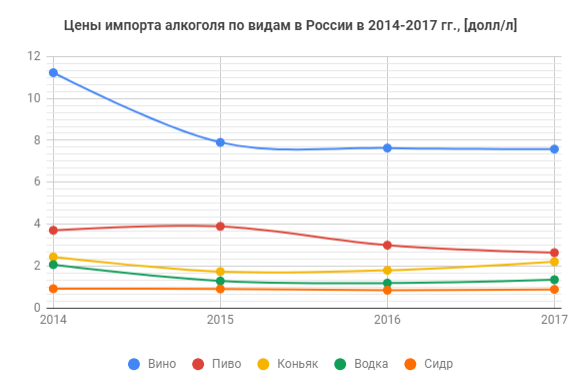

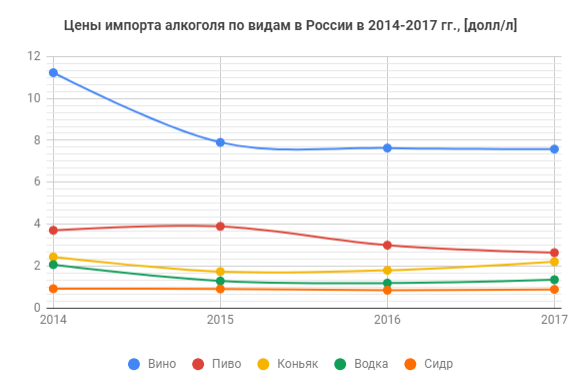

В 2015 году произошел обвал цен импорта на алкогольную продукцию. Наибольшая импортная цена наблюдалась у вина - 7,58 долл/л в 2017 году, а наибольший рост у коньяка (+23%).

Цены импорта алкоголя по видам в России в 2014-2017 гг., [долл/л]

| Виды алкоголя |

2014 |

2015 |

2016 |

2017 |

| Вино |

11,23 |

7,90 |

7,63 |

7,58 |

| Пиво |

3,70 |

3,89 |

2,99 |

2,63 |

| Коньяк |

2,43 |

1,73 |

1,79 |

2,20 |

| Водка |

2,06 |

1,28 |

1,18 |

1,34 |

| Сидр |

0,91 |

0,90 |

0,84 |

0,88 |

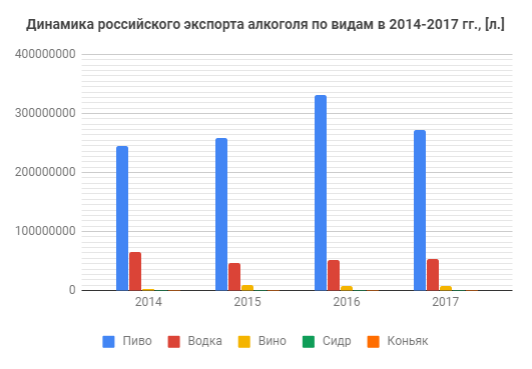

8. ЭКСПОРТ АЛКОГОЛЯ ИЗ РОССИИ

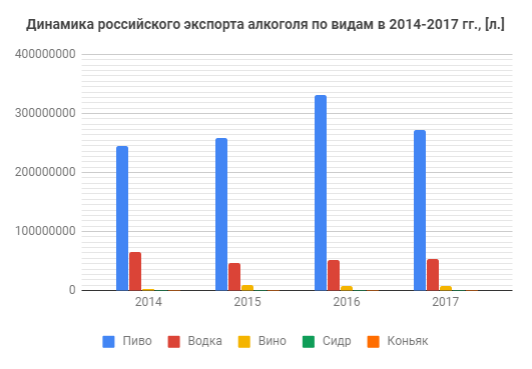

Для экспорта алкогольных напитков в 2017 году характерна отрицательная динамика у всех видов алкоголя, исключая водку (+5,2%).

Объем российского экспорта алкоголя по видам в 2014-2017 гг., [л.]

| Виды алкоголя |

2014 |

2015 |

2016 |

2017 |

| Пиво |

245 709 898 |

258 870 701 |

331 724 219 |

272 766 419 |

| Водка |

65 224 583 |

47 170 825 |

50 984 835 |

53 641 454 |

| Вино |

2 762 750 |

8 516 372 |

8 324 429 |

7 493 339 |

| Сидр |

462 526 |

257 971 |

642 811 |

399 520 |

| Коньяк |

48 645 |

245 038 |

323 200 |

203 357 |

Спад экспорта алкоголя обусловлен прежде всего снижением внутреннего производства, наибольший спад в 2017 году по отношению к предыдущему году показали сидр и коньяк. Экспорт коньяка в 2017 году сократился на 37,1% в натуральном выражении, вследствие уменьшения отгрузок украинским компаниям, но при этом возобновились поставки в Казахстан и Узбекистан. И даже уменьшение цен (-14,2%) не помогло российским коньячным заводам остановить падение экспортных продаж.

Очевидно, наибольшая доля в экспорте алкоголя с 2014 по 2017 год принадлежит пиву, чей уровень производства позволяет совершать экспортные поставки в таких объемах. Вторым крупным экспортным алкогольным сегментом является водка, чьи поставки увеличились за счет поставок в Европу – Великобританию, Германию, Латвию, а также страны СНГ (Армения и Казахстан).

Резкий спад цен экспорт коньяка в 2015 практически полностью зависел от поставок в Германию, когда в 2014 году цена вывозимого коньяк находилась на отметке 318,5 долл/л, а уже в 2015 году 21,4 долл/л.

Цены экспорта алкоголя по видам в России в 2014-2017 гг., [долл/л]

| Виды алкоголя |

2014 |

2015 |

2016 |

2017 |

| Коньяк |

30,17 |

6,70 |

6,64 |

5,70 |

| Водка |

3,35 |

2,52 |

2,38 |

2,53 |

| Вино |

1,97 |

1,04 |

1,51 |

1,68 |

| Сидр |

0,93 |

0,43 |

0,53 |

0,70 |

| Пиво |

0,57 |

0,41 |

0,40 |

0,50 |

Использованные источники:

Источник: /aftershock.news.

Рейтинг публикации:

|