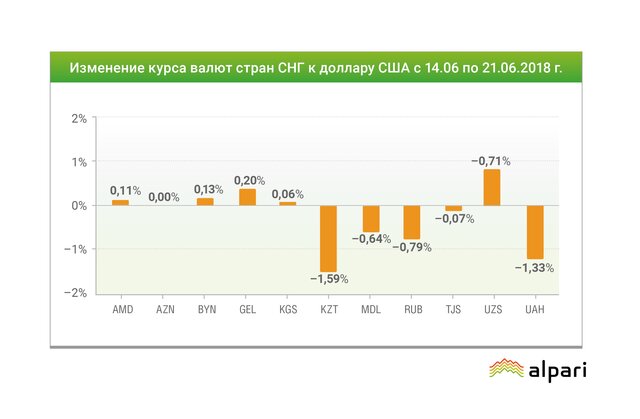

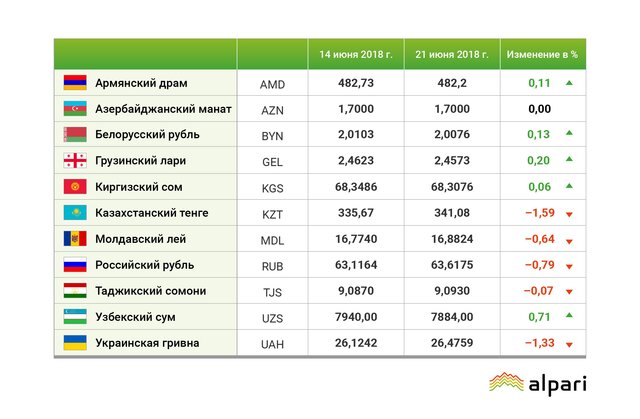

Москва, 21 июня - "Вести.Экономика". За неделю с 14 по 21 июня в своем поведении по отношению к доллару США валюты стран бывшего СССР разделились поровну. Пять валют укрепилось, столько же растеряло позиции. Однако ситуацию трудно назвать симметричной, так как упавшие валюты упали сильнее, чем выросли выросшие.

Среди укрепившихся к доллару лидировал узбекский сум (+0,71%), далее шли грузинский лари (+0,20%), белорусский рубль (+0,13%), армянский драм (+0,11%) и киргизский сом (+0,06). Антирейтинг оказался более драматичным. Его возглавил казахский тенге (-1,59%), далее за ним шли украинская гривна (-1,33%), российский рубль (-0,79%), молдавский лей (-0,64%) и таджикский сомони (-0,07%).

Серьезное укрепление доллара в регионе произошло на фоне его роста к другим мировым валютам как развитых стран, так и развивающихся. Старт этому росту дали прошедшие на прошлой неделе заседания ФРС США и ЕЦБ. ФРС ожидаемо подняла ставки, а ЕЦБ, столь же ожидаемо, оставил их без изменения. Но интрига заключалась совсем не в этом, а в последующих заявлениях регуляторов.

Из релиза ФРС США стало понятно, что увеличилась вероятность еще двух повышений ставки до конца года. ЕЦБ в свою очередь решил продлить выкуп облигаций с рынка (QE) после сентября, когда истекает текущая операция количественного смягчения, до конца года, хотя и снизив ее объем в два раза с 30 млрд до 15 млрд евро в месяц. Кроме того, европейский регулятор намекнул, что вряд ли стоит ждать роста ставок до конца лета следующего года.

Таким образом, в очередной раз обострилась разнонаправленность векторов американской и европейской монетарной политики. В США четкий курс на ужесточение даже большими, чем ожидалось ранее, темпами. В Европе – продление сверхмягкой политики. Неудивительно, что на этом фоне доллар начал расти. К этому стоит добавить, что на фронтах "торговых войн" США перешли от угроз к открытым боевым действиям, ввели в действие пошлины на сталь и алюминий, ввели в действие пошлины на китайские товары на $50 млрд и пообещали в случае ответных действий Китая ввести их еще на товары суммой $200 млрд. В этой ситуации наметилась четкая тенденция бегства из риска в качество. Под раздачу попали фондовые рынки, включая американские (за исключением высокотехнологических компаний, входящих в индекс Nasdaq, который обновил максимумы). Не поздоровилось и валютам стран с формирующимися рынками.

Так, например, пара EUR/USD после заседания ЕЦБ снизилась с 1,1850 до 1,1630, а в четверг на короткое время даже проколола поддержку на 1,1510, сходив к уровням июля прошлого года. Аналогично вел себя и индекс доллара DXY, вернувшись к максимумам за 11 месяцев. На этом фоне недельное снижение тенге, гривны, рубля и лея не выглядит таким уж удивительным.

Из локальных событий стоит упомянуть о принятом в среду решении Национального банка Республики Беларусь снизить ставку рефинансирования с 10,5% до 10%. С одной стороны, решение это выглядит как движение против течения, после того как множество развивающихся стран за последние месяцы подняли свои ключевые ставки для защиты от бегства капитала, а ЦБ РФ в прошлую пятницу решил ставку не снижать. С другой стороны, у белорусского регулятора есть свои козыри: инфляция в мае снизилась до исторического минимума 4,4% г/г, растут срочные депозиты населения в национальной валюте, а белорусский рубль устойчиво укрепляется к валютной корзине с середины января. Кроме того, на внутреннем рынке страны практически нет горячих иностранных спекулятивных денег, а значит, и опасаться оттока капитала тоже не приходится.

Вадим Иосуб, старший аналитик "Альпари"

Подробнее: http://www.vestifinance.ru/articles/102959

Рейтинг публикации:

|