Чем закончится для еврозоны кризис в Италии?

Москва, 13 июня - "Вести.Экономика". Италия всегда находится в состоянии политического кризиса. Правительства недолговечны и неустойчивы, поскольку коалиция правящей партии имеет тенденцию быстро распадаться, что требует проведения еще ряда выборов и еще одной попытки сформировать правительство при помощи несовместимых коалиций.

Сейчас после выборов 4 марта в последней коалиции доминируют евроскептики, которые считают, что проблемы Италии можно решить при помощи выхода из еврозоны. Это не "черный лебедь". Это скорее "серый лебедь".

Многих сейчас интересует, может ли последний политический беспорядок в Италии стать поводом для очередного глобального финансового кризиса, который вызовет глобальный кредитный кризис и спад.

С тех пор как начался греческий долговой кризис в 2010 г., возник ряд вопросов и проблем. Однако основная проблема заключалась в том, что МВФ и ЕС разработали соглашения о бэйл-ауте Греции.

Когда начался греческий долговой кризис, пессимистичные эксперты прогнозировали, что даже если Греция не станет причиной следующего глобального краха, с этим вполне справится Италия. Однако этого не произошло, потому что ЕЦБ провел бэйл-аут всех четырех стран PIIGS: Португалии, Италии, Греции и Испании.

Последствия долгового кризиса в ЕС

Во-первых, ЕЦБ зациклился на мерах ослабления. Итальянский кризис заставит ЕЦБ отказаться от любых планов по нормализации денежно-кредитной политики в ближайшем будущем. Президент ЕЦБ Марио Драги заявил 26 июля 2012 г.: "В рамках нашего мандата ЕЦБ готов сделать все возможное, чтобы сохранить евро. Поверьте, этого будет достаточно".

Это создало почву для резкого снижения доходности государственных облигаций в еврозоне вплоть до середины 2016 г.

Уровень госдолга в странах Европы: Греция, Италия, Португалия

Спред доходности между итальянскими и немецкими облигациями значительно сузился, так же как и спред между испанскими и немецкими облигациями. Однако в понедельник прежний спред подскочил до 204 б. п. со 162 б. п. в предыдущий понедельник. Расширился спред испано-немецких облигаций. Тем не менее доходность итальянских облигаций оставалась относительно низкой - 2,38%, а доходность испанских облигаций была еще ниже - 1,61%. Вклад в расширение спредов заключался в том, что доходность немецких облигаций упала до 0,34%, что является самым низким показателем с 18 декабря.

Во-вторых, уже долгие годы инфляция в ЕС остается значительно ниже цели. Еще до наступления итальянского кризиса ЕЦБ был загнан в угол мерами нормализации денежно-кредитной политики согласно последним показателям ИПЦ по еврозоне. Он вырос всего на 1,2% на ежегодной основе в апреле и всего на 0,7%, не считая энергию, продукты питания, алкоголь и табак. Цель ЕЦБ - 2% для инфляции. Он достиг этой цели в феврале 2017 г. в основном за счет роста цен на энергоносители. Уровень базовой инфляции в основном оставался ниже 1% с 2014 г., несмотря на все усилия ЕЦБ по стимулированию экономики.

В-третьих, уровень кредитования остается слабым в странах PIIGS. Ультрамягкая денежно-кредитная политика Драги включала масштабную программу QE, которая увеличила баланс ЕЦБ с 2 трлн евро в конце 2014 г. до 4,6 трлн евро в конце мая, во главе с покупками "ценных бумаг в евро жителей еврозоны". Кроме того, официальная ставка заимствования ЕЦБ была немного ниже нуля с июня 2014 г.

Все, к чему приложил усилия Драги, оживило деятельность по кредитованию в еврозоне с 2015 г., но несильно. Однако нельзя то же самое сказать о Италии, где кредитование частного сектора МФО в основном оставалось отрицательным со второй половины 2011 г., и все больше с середины 2017 г.

В-четвертых, ни ЕЦБ, ни Еврокомиссия, ни Бундесбанк ничего не могут сделать с расширяющимся дисбалансом TARGET2. Слабая связь в финансовой структуре еврозоны может заключаться в том, что, несмотря на все усилия Драги по сбалансированию дисбалансов между экономиками региона, эти дисбалансы усугубляются согласно данным межбанковской платежной системы, действующей по всему ЕС, TARGET2.

Согласно данным трансграничные транзакции в регионе оставались относительно хорошо сбалансированными во второй половине 2008 г. вплоть до конца 2009 г. Однако тогда грянул греческий кризис в 2010 г., угрожая перекинуться на другие страны PIIGS в течение 2011 г. В результате деньги ушли из Италии и Испании. Это пошло в основном в Германию.

Дисбаланс значительно снизился после речи Драги в июле 2012 г. Но теперь они больше, чем когда-либо. Профицит составляет 1,3 трлн евро в марте в Германии, Финляндии, Люксембурге и Нидерландах. Остальная часть еврозоны сохраняет чистый дефицит в размере 1 трлн евро.

Динамика доходности 10-летних гособлигаций Италии

Ханс-Вернер Синн, президент Munich Ifo Institute, сначала предупредил об увеличении балансов TARGET2 в 2/21/11 в Wirtschaftswoche. Он обратил внимание на огромный рост требований TARGET2, поддерживаемых немецким Бундесбанком, с 5 млрд евро в конце 2006 г. до 326 млрд евро в конце 2010 г. Он также отметил, что в конце февраля 2011 г. обязательства Греции, Ирландии, Португалии и Испании составили 340 млрд евро. Он отметил, что если какая-либо из этих стран покинет еврозону и объявит о несостоятельности, обязательства Германии составят 33% от неоплаченных остатков.

В-пятых, то, что хорошо для американских облигаций и доллара. Итальянский политический кризис напоминает нам, почему доходность 10-летних облигаций Казначейства США торгуется значительно ниже роста номинального ВВП в США, несмотря на ухудшение прогноза в отношении финансового дефицита США. Когда глобальные инвесторы решат, что пришло время перейти от рисковой стратегии к безрисковой стратегии, они будут склонны покупать казначейские облигации США, а это значит, что они должны будут купить доллары США.

Доллар на торгово-взвешенной основе с 1 февраля вырос на 5%. Эта сила, казалось, поддерживалась протекционистскими угрозами Трампа. Теперь эта сила, скорее всего будет обусловлена более слабым евро, пока мы все ждем того, как политический кризис в Италии перерастет в более серьезный экономический кризис.

Между тем, доходность облигаций Казначейства США явно глобализована, а не стабилизирована. В нормальное время он должен торговаться около показателей роста номинального ВВП, который в настоящее время составляет около 4-4,5%. Вместо этого он опускается ниже 3%, потому что сопоставимая доходность немецких и японских облигаций близка к нулю.

Ну и, наконец, пришло время поговорить о крайне осторожном повышении ставки. Как было отмечено вчера, последние отчеты FOMC показали, что ряд участников FOMC обеспокоены сглаживанием кривой доходности. Они отметили, что раньше это был очень явный признак рецессий.

До недавнего времени кривая доходности сглаживалась, поскольку ФРС повышала ставку больше, чем росла доходность облигаций в ответ на повышения ФРС. Сейчас ряд чиновников ФРС могут спорить о еще более постепенной нормализации денежно-кредитной политики США, потому что доходность облигаций падает в ответ на итальянский кризис.

Итальянский кризис 2.0

"Италия – это не Греция. Ее экономика в 10 раз больше. Ее государственный долг в размере 2,3 трлн евро в 7 раз больше; она является крупнейшей экономикой в еврозоне и четвертой по величине экономикой в мире. Италия слишком велика, чтобы потерпеть крах и может быть слишком велика для проведения ее спасения. Вопрос в том, приведет ли ее новое правительство к такому кризису, и если да, то каковы будут последствия?" - отметил Мартин Вольф из FT.

На самом деле, это важный вопрос, который сейчас интересует рынки.

В конце прошлого года бывший премьер-министр Италии Маттео Ренци подал в отставку после проведения референдума по конституционной реформе. Страна снова погрузилась в политический хаос. Лидеры евроскептиков ждали возрождения Демократической партии Ренци (PD), чтобы ослабить, и это произошло.

В ходе всеобщих выборов 4 марта наибольшее количество голосов получила партия антиистеблишмента "Движение пяти звезд", что нанесло удар по правящей коалиции левого крыла. Избиратели выбрали 630 членов палаты депутатов и 315 выборных членов сената республики. Антииммиграционная партия "Лига Севера" получила множество мест в палате и сенате. Ни одна группа не набрала большинство.

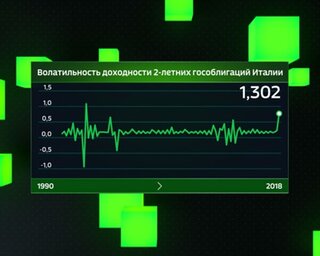

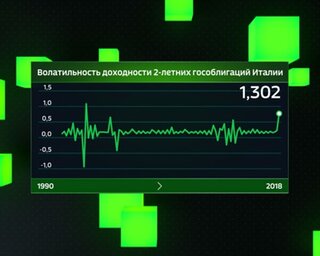

Волатильность доходностей 2-летних гособлигаций Италии с 1990 г.

Спустя более двух месяцев после того, как итальянцы проголосовали, парламент страны находится в подвешенном состоянии. Партия "Движение пяти звезд" стоит на пороге формирования коалиции с партией "Лига Севера", которая будет управлять страной. Однако в минувшие выходные эти усилия были заблокированы президентом страны.

Если коалиция будет успешно сформирована за счет партий антиистеблишмента, Италия может оказаться на грани выхода из евро. Популисты, возможно, даже не просчитывают все последствия евроскептицизма так далеко. Как минимум новое руководство бросит вызов статусу-кво в Брюсселе.

Последние события несут мало перспектив с точки зрения политической преемственности или стабильности для итальянского правительства, а это не очень перспективно для европейских инвесторов, по крайней мере в обозримом будущем.

Четыре шага навстречу кризису

№1. Популистская коалиция будет заблокирована. В минувшие выходные президент страны Серджио Матарелла заблокировал коалиционное правительство, которое пытались сформировать две ведущие популистские партии Италии. Партия антиистеблишмента "Движение пяти звезд" и правоцентристская партия "Лига Севера", которые выиграли выборы в Италии 4 марта, не получили поддержки главы министров в итальянском правительстве.

Для министра финансов популистские партии поддержали Паоло Савону, 81-летнего экономиста евроскептика и бывшего чиновника Банка Италии, который подверг резкой критике евро. Но итальянский президент отверг этот выбор. У Матареллы есть конституционная власть, позволяющая утверждать или отклонять выбор кабинета.

В материалах издания FT отмечается, что Матарелла обеспокоен тем, что лидеры евроскептиков могут нанести ущерб авторитету Италии как в ЕС, так и на рынках. Ранее отмечалось, что, соглашаясь на крупные сокращения налогов и большие расширения правовых программ, обе группы поставят Италию на грань столкновений с бюджетными ограничениями ЕС.

№2. Министры в ожидании. Между тем, Маттарелла попросил Карло Коттарелли, который ранее возглавлял отдел по налоговым вопросам в МВФ и который отличается проевропейским настроем, попытаться сформировать новое правительство в качестве премьер-министра, сообщает WSJ.

Он отметил: "Этот шаг вызвал обвинения в том, что президент узурпировал популистскую волю, выраженную во время парламентских выборов в марте".

Партия "Движение пяти звезд" и партия "Лига Севера", вместе взятые, набрали около половины голосов.

Даже если Коттарелли "сможет сформировать новое правительство, назначенный премьер-министр вряд ли получит вотум доверия в парламенте".

Вместо этого он, скорее всего, будет возглавлять временное правительство лишь до тех пор, пока не будут назначены новые выборы, которые могут произойти в сентябре. В воскресенье глава "Лиги Севера" заявил, что "будут проведены не выборы, а референдум между Италией и ЕС".

В прошлый понедельник лидеры популистских партий нацелились на слабого технократа Джузеппе Конте, которого считают подходящим кандидатом на то, чтобы возглавить популистские партии и сформировать правительство. Предполагалось, что Конте предложит кабинет Матарелле в прошлую пятницу. Вместо этого прошло неофициальное совещание с президентом Италии, в итоге так и не был предложен список министров.

Вчера Коттарелли должен был представить свой список министров Матарелле. Но согласно вчерашним данным FT назначенное лицо потребовало еще один день, чтобы завершить работу. Это может говорить о том, что возникла проблема с созданием недавно назначенной технократической администрации.

№3. Фискальная атмосфера Moody's. Это не помогло рынкам Bloomberg в пятницу, так как Moody's рассматривает возможность снижения рейтинга Италии. Агентство обеспокоено предлагаемыми финансовыми планами правительства евроскептиков и возможной отменой прошлых мер экономии. Moody's заявило, что предложения коалиционных партий приведут к более слабой бюджетной позиции в будущем. По данным центробанка Италии, госдолг Италии в конце марта достиг 2,3 трлн евро. В настоящее время рейтинг Италии "Baa2", второй по величине рейтинг инвестиционного уровня.

В понедельник цены на итальянские банковские облигации резко упали на фоне опасений по поводу политических потрясений, которые оказали сильное влияние на кредиторов страны. Доход от долгов самого старого банка в мире, Monte dei Paschi di Siena, и крупнейшего банка Италии UniCredit вырос во вторник.

В ответ Иньяцио Виско, глава Банка Италии, предупредил, что страна близка к потере "актива доверия". Комментарии Виско стали "редким вмешательством" от имени центробанка Италии в политический кризис в стране. В преднамеренном ударе по двум ведущим популистским партиям Виско предположил, что любое новое правительство должно уважать договоры ЕС в отношении лимитов задолженности и дефицита.

Некоторые полагают, что суматоха на европейском рынке облигаций может снизиться, если ЕЦБ изменит свои планы по смягчению. В ответ на итальянскую драму банк может решить не снижать свою программу покупки облигаций в сентябре, как ожидалось ранее. Однако важно осознавать, что ЕЦБ управляет им, чтобы покупать гособлигации только до тех пор, пока страна обладает кредитным рейтингом инвестиционного уровня.

№4.Кризис для евро? Усугубляя неопределенность, обе партии рассматривали вывод Италии из евро, учитывая, что это неудачный проект. Кит Джакс из Société Générale отметил, что это не проблема ликвидности. Речь идет о стране, в которой популистские партии, возможно, не заинтересованы в том, чтобы оставаться в евро.

Подробнее: http://www.vestifinance.ru/articles/102692

Рейтинг публикации:

|