Почему очередной финансовый коллапс неизбежен

Москва, 22 ноября - "Вести.Экономика". Ситуация в мировой экономике и мире финансов только на первый взгляд кажется стабильной, однако на самом деле созданы практически все условия для нового финансового краха.

Начать стоит с Японии - страны с самым большим долговым обременением, что, впрочем, не мешает инвесторам воспринимать ее как тихую гавань и даже отдавать деньги японскому правительству бесплатно. Совсем недавно Япония разместила двухлетние облигации на сумму $4 млрд, доходность оказалась рекордно низкой - минус 0,149%. Важно отметить, что спрос составил почти $20 млрд, то есть несколько раз превысил предложение, более того, показатель спрос/предложение на этой аукционе оказался выше, чем средний на последних 12 аукционах: 4,97 против 4,75.

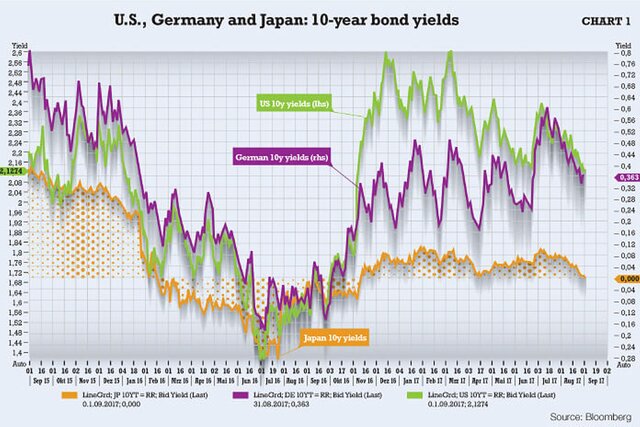

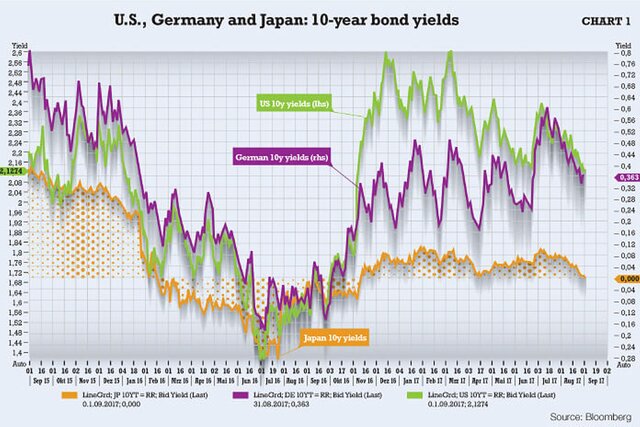

Добавим, что доходность по десятилетним бондам Японии сейчас находится на уровне минус 0,001%.

Отрицательные доходности - отражение того, что инвесторы не ожидают от крупнейших ЦБ завершения монетарного цунами, которое обрушилось на мир после финансового кризиса 2008 г. И хотя представители ЦБ периодически говорят о желании нормализовать свою политику, особо в это никто не верит, и пузырь активов продолжает надуваться, расшатывая финансовую систему.

Кроме того, многие эксперты уверены, что действия монетарных властей создали для этого все условия.

В мировом масштабе объем государственных долгов с отрицательной доходностью равен примерно $9 трлн. Доходности по 85% правительственных облигаций меньше, чем значение глобальной инфляции, а инвестиционный доход по ним может быть положительным только в том случае, если стоимость будет постоянно расти, а валютные курсы будут двигаться в рамках прогнозов этих самых инвесторов.

На фоне обилия крайне дешевой ликвидности полностью исказилось понимание инвестиционных рисков. Ранее "Вести. Экономики" уже сообщали, что, например, доходности "мусорных" облигаций европейских компаний в моменте опускались ниже доходностей американских трежерис.

"Бинбанк" добровольно обратился к государству с просьбой о санации, не дожидаясь сурового вердикта регуляторов. Одним из поводов для обращения послужило сокращение депозитов на 20 млрд руб. всего за месяц.

Такие диспропорции создают серьезные риски для финансовых институтов, в частности страховых компаний, пенсионных фондов и банков. Именно неверное восприятие рисков приводит к неверным инвестиционным решениям со всеми вытекающими последствиями. Более того, регуляции требуют, чтобы финансовые компании держали значительную часть своих активов в "безопасных" или "высококачественных" инструментах, то есть в классах активов, однако, как мы уже сказали, безопасность и надежность - понятие спорное.

Стоит также отметить, что вложения пенсионных фондов в облигации с нулевой или отрицательной доходностью приносят минимальный денежный поток, тогда как для выполнения своих обязательств они должны иметь ежегодную доходность на уровне 7-8%. В результате растет дефицит. Компания Milliman рассказала о том, что в среднем за период 2012-2016 гг. пенсионные фонды США размещали 27-30% своих активов в наличных (3-4%) и в облигациях (23-27%), генерируя общую доходность на уровне примерно 1,31% годовых.

Поскольку этого недостаточно, пенсионные и другие фонды все чаще вкладываются в более рисковые активы, чтобы получить больший доход, хотя и в этом случае уровень риска определить довольно сложно. В Blackrock подсчитали, что в итоге половина всех крупных страховых компаний, ведущих деятельность на американском рынке, в настоящее время несет больший риск на своих балансах, чем до 2007 г. Отчет Milliman, выпущенный в 2016 г., показал, что среди пенсионных фондов доля активов, вложенная в акции и недвижимость, выросла с 19% в 2012 г. до 24% в 2016 г.

Иными словами, все годы после краха Lehman Brothers, пенсионные фонды, страховые компании и другие компании, занимающиеся долгосрочными инвестициями, загружали свои балансы крайне рискованными активами и достигли максимума за всю историю.

Еще один риск несут в себе сами центральные банки. Дело в том, что крупнейшие ЦБ продолжают удерживать у себя на балансах большие объемы самых надежных облигаций. По состоянию на 1 августа 2017 г. Федрезерв, Банк Японии и ЕЦБ имели активы на сумму $13,8 трлн, причем как активы Банка Японии ($4,75 трлн), так и активы ЕЦБ ($5,1 трлн) превышают активы Федрезерва ($4,3 трлн) третий месяц подряд.

Календарь сроков погашения облигаций лишь усугубляет риски финансового заражения от ужесточения монетарной политики в балансах страховых компаний и пенсионных фондов. В случае США, согласно информации от PIMCO, пик погашения облигаций, долгов агентств и TIPS, находящихся в собственности Федрезерва, выпадает на период с I квартала 2018 г. до III квартала 2020 г. По данным Bloomberg, пик погашений облигаций, находящихся на балансах американских страховщиков и пенсионных фондов, придется на 2020-2022 гг.

Zerohedge

Если Федрезерв просто перестанет восполнять погашающиеся облигации — наиболее вероятный сценарий для сворачивания QE, рынок вряд ли сможет оказать поддержку ценам активов, доминирующих в капитальной базе крупных финансовых институтов. Цены упадут, стоимость активов снизится, и эти финансовые институты почувствуют нужду в новом капитале. Аналогичная ситуация складывается в Великобритании и Канаде, но риски еще более выражены в зоне евро, где QE началось позже (во II квартале 2015 г., в отличие от США, где оно стартовало в I квартале 2013 г.). Следует отметить, что интервенции ЕЦБ оказались более агрессивными, чем интервенции Федрезерва.

Подробнее: http://www.vestifinance.ru/articles/94076

Источник: vestifinance.ru.

Рейтинг публикации:

|