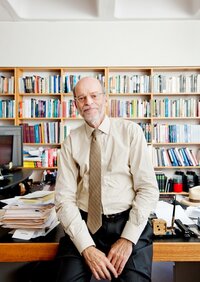

Профессор экономики и права Школы права Гарвардского университета Марк Ро

Реструктуризация мегабанка требует предварительного планирования; знания сильных и слабых сторон этого банка; понимания, как правильно выбрать время для банкротства в условиях волатильности в экономике; и, наконец, способности координировать работу с иностранными регуляторами.

Суды не могут выполнить все эти задачи в одиночестве, особенно за то время, которое предлагаемый законопроект им представляет: 48 часов – суббота плюс воскресенье. Не имея возможности планировать заранее, суды займутся процессом реструктуризации, не будучи знакомы с ситуацией в банке. Кроме того, суды не способны справиться с кризисом в масштабе всей экономики, который может начаться, если несколько мегабанков рухнут одновременно. И они не могут координировать свою работу с иностранными регуляторами.

Иными словами, для завершения необходимой реструктуризации потребуется участие регуляторов, в том числе предварительное планирование, советы и координация. Но предлагаемый проект не просто не учитывает этот вклад регуляторов: он, по сути, отрезает их от данного процесса.

Например, в законопроекте регуляторам запрещается инициировать банкротство мегабанков, оставляя этот вопрос на усмотрение менеджеров самого банка. В нефинансовом секторе несостоятельные компании часто слишком долго тянут, прежде чем объявить о банкротстве, поэтому в ситуацию могут вмешаться кредиторы, оказывая давление и потенциально даже принуждая неплатежеспособную фирму к банкротству. У банковских регуляторов есть инструменты, чтобы оказывать на банки аналогичное давление, но самым эффективным из них является право инициировать банкротство тогда, когда это лучше всего отвечает интересам всей экономики.

Если забрать у них этот инструмент, последствия могут быть крайне негативными. У руководства банка, как и у руководства тонущей промышленной компании, есть причины следовать тактике «молись и медли» в надежде, что некий новый поворот событий их спасёт. Но если в ходе такого затягивания падающий мегабанк останется без ликвидности, тогда возрастёт риск, что его банкротство начнёт развиваться хаотично (как это произошло с банком Lehman Brothers в 2008 году), а вместе с ним возрастёт и потенциальная угроза распространения хаоса на реальную экономику.

Есть простой факт: государственные регуляторы могут делать то, что суды не могут. Суды не имеют персонала и необходимых знаний, чтобы составить план восстановления в национальных масштабах. Кроме того, они не могут кредитовать шатающийся банк, которому не хватает ликвидности, до тех пор, пока тот не встанет на ноги. А правительство может этим заниматься – и оно может гарантировать, что либо банк выплатит данные кредиты (получив хороший залог), либо их погасит финансовый сектор в целом (как установлено и требуется законом Додда-Франка).

Когда суды управляют нефинансовыми банкротствами, они полагаются на частных кредиторов, которые должны срочно предоставить ликвидность. Но во время финансового кризиса ослабевшие банки не способны заниматься кредитованием, а значит, роль кредитора последней инстанции должно играть правительство. Для того чтобы хорошо играть эту роль, правительство должно быть активным участником процесса банкротства и иметь возможность при необходимости в него вмешиваться.

Нынешний законопроект, уже одобренный Палатой представителей США, имеет и ряд других важных недостатков. Начать с того, что американские мегабанки оперируют во всём мире и, как правило, имеют значительное присутствие в Лондоне и других финансовых центрах. Если кредиторы и вкладчики зарубежного филиала неплатёжеспособного американского мегабанка заберут деньги, которые они там держат, или если иностранный регулятор закроет этот филиал, тогда американский банк окажется в беззащитном положении. Между тем, суды не могут договариваться о взаимопонимании с иностранными регуляторами. Американские регуляторы могут, но только при условии, что у них есть возможность контролировать график банкротства и другие аспекты этого процесса.

Нет, конечно, билль о банкротстве, о котором идёт речь, полезен. Но он неполноценный. Он не позволит проводить крупные, масштабные банкротства, в рамках которых убыточные операции закрываются по решению суда, а прибыльные операции продаются, при этом все долги на балансе компании реструктурируются. Вместо этого, нынешний законопроект предполагает ограниченную реструктуризацию выходного дня, требуя при этом составления точной структуры задолженности на годы вперёд. Банк будет закрыт в пятницу вечером, освобождён от накопившихся, удушающих долгов за выходные, а затем открыт в понедельник утром, при этом (в оптимистическом сценарии) финансовая помощь государства ему не потребуется.

Принятие в Америке "правила Волкера", несомненно, отразится не только на балансе крупных банков, но и на ликвидности финансовых рынков в целом. Об этом рассказал член правления Комиссии по ценным бумагам и биржам США Дэниэл Гэллахер.

Если такие пожарные процессы банкротства окажутся успешными, они будут полезны. Но эта схема ещё ни разу не проходила проверку жизнью. Для того чтобы иметь хоть малейший шанс открыться в понедельник утром, банк-банкрот должен заранее структурировать миллиарды долларов своей долгосрочной задолженности так, чтобы суд по делам о банкротствах могут ликвидировать их за выходные.

Между тем, судьи, занимающиеся делами о банкротствах, не будут заранее знакомы с долговой ситуацией в банке. Им понадобиться не один уикэнд, чтобы решить, можно ли эти долги правильным образом списать. Со своей стороны, государственные регуляторы могут сделать это заранее. Однако, согласно нынешнему законопроекту, официальные инструменты, позволяющие им это делать, будут резко ограничены.

Когда банкротство срабатывает, оно становится хорошим способом для неплатёжеспособной компании провести реструктуризацию или сократиться в размерах. Но если рухнувший мегабанк окажется неспособен открыться в понедельник утром, тогда всей финансовой системе понадобится поддержка. В рамках предлагаемого закона отсутствие поддержки со стороны регулятора может привести (при условии, что реструктуризация за выходные не удалась) к глобальному, хаотичному свободному падению, такому же, какой последовал за банкротством банка Lehman Brothers в 2008 году.

Поддержание финансовой стабильности во время кризиса является слишком важной задачей, чтобы мы возлагали все наши надежды на такой узкий вариант банкротства. Суды могут помочь, особенно, когда они выработают рутинную процедуру для реструктуризации банков, как это произошло с реструктуризацией авиакомпаний. Но мы должны с осторожностью опираться на суды в делах, которыми их никогда не просили заниматься раньше. Палата представителей уже стремительно проголосовала за замену системы реструктуризации под управлением регулятора на более слабый судебный механизм. Будем надеяться, что в итоге возобладают более мудрые головы в министерстве финансов.

Подробнее: http://www.vestifinance.ru/articles/92667