| Налоговый

план президента США оказался весьма неоднозначным, но некоторые крупные

институты уже перешли к прямому политическому шантажу и

манипулированию, защищая интересы определенных групп.

Поскольку

различные учреждения продолжают публиковать подробные оценки того, как

налоговый план Трампа повлияет на федеральный бюджет, что несколько

удивительно, поскольку уровни дохода еще не обозначены, Moodys сегодня

опубликовало заметку, угрожающую окончательно лишить США кредитного

рейтинга "AAA", если налоговый план в конечном итоге будет принят, как

предполагается в настоящее время.

Согласно прогнозу агентства

Moodys Investors Service налоговое предложение президента Дональда

Трампа, вероятно, повлияет на кредитный прогноз правительства США,

угрожая привести к росту дефицита бюджета.

"Структура

налогообложения Трампа, скорее всего, окажется негативной для

правительства США. Сокращение налогов не будет компенсировано

равноценным сокращением расходов, что окажет давление на дефицит и долг

федерального бюджета, тогда как влияние налоговой реформы на

экономический рост и в свою очередь доходы федерального правительства

также повлияют на кредитный рейтинг США", - отмечается в заявлении

Moodys.

В отличие от этого банки, страховщики и управляющие активами выиграют от более низкой ставки налога, отметило агентство Moodys.

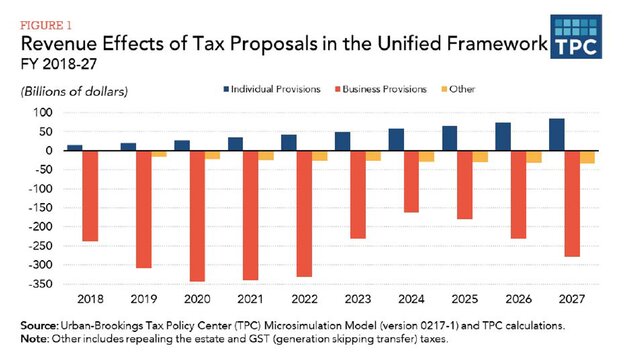

Центр

налоговой политики обнаружил, что план Трампа в течение первого

десятилетия обойдется в $2,4 трлн, если предположить, что не будет

сокращения расходов, и приведет к росту дефицита на несколько сотен

миллиардов долларов в год.

Предложение сократило бы доходы на

$2,4 трлн за первые десять лет и на $3,2 трлн во втором десятилетии. Это

означает, что при отсутствие согласованного вычета расходов дефицит и

долг США увеличатся на аналогичную сумму. Это проблема, поскольку

бюджетная резолюция республиканцев в Сенате США, обнародованная в

пятницу, позволяет добавить к долгу только $1,5 трлн, что предполагает

дефицит доходов чуть менее $1 трлн.

Положения о подоходном налоге

с предприятий сократят доходы на $2,6 трлн в течение первых десяти лет.

Ликвидация налогов на недвижимость приведет к потере еще $240 млрд.

Поступления от индивидуального подоходного налога (за исключением тех,

которые связаны с доходами от предпринимательской деятельности)

увеличили бы доходы примерно на $470 млрд за тот же период.

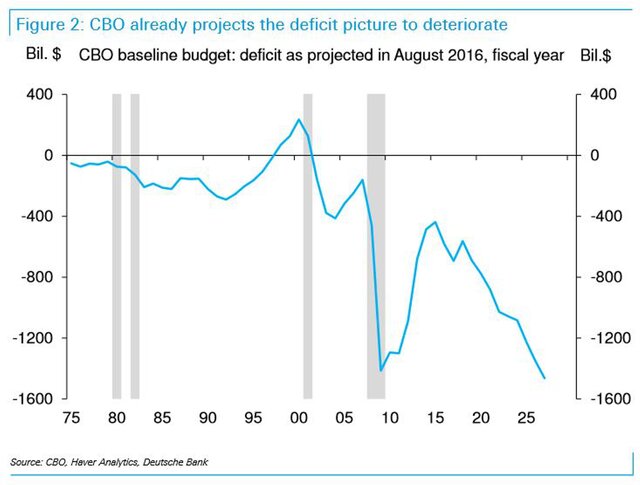

Итак, подводя итог позиции Moodys по этому вопросу, дефицит бюджета в

$1,5 трлн в 2009 г. не был проблемой, но дефицит бюджета в $1 трлн

сегодня неожиданно заслуживает понижения.

Разумеется, администрация Трампа утверждала, что рост ВВП будет

компенсировать снижение налоговых поступлений и фактически приведет к

снижению дефицита, а не к повышению.

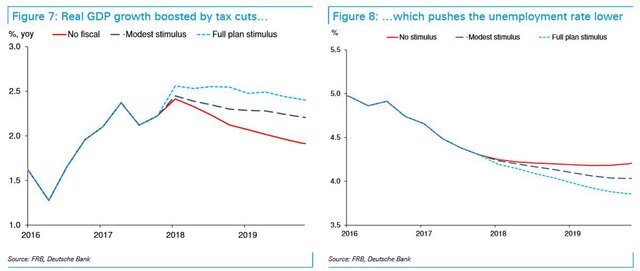

С этой целью экономисты

Deutsche Bank сделали прогноз того, какого роста ВВП можно было бы

ожидать от налогового плана Трампа, и обнаружили, что повышение на

0,4-0,5% может быть разумным.

Учитывая размер и объем

представленного налогового плана, целесообразно исследовать

потенциальные макроэкономические последствия законопроекта. Необходимо

использовать модель ФРС американской экономики.

Полный налоговый план обеспечивает ощутимое движение к росту в ближайшие годы.

Рост

в годовом исчислении в IV квартале 2018 г. и IV квартале 2019 г.

составляет около 0,4 п. п. и на 0,5 п. п. выше базового уровня.

Более

высокий рост приводит к ужесточению условий на рынке труда. Уровень

безработицы упадет до 4% к концу 2018 г. и до 3,85% к концу 2019 г.

согласно полному плану, что на 0,2 п. п. и 0,35 п. п. ниже базового

уровня без снижения налогов.

Более скромный и более реалистичный

налоговый план приведет к более скромным результатам по росту и уровню

безработицы. Рост на 0,2 п. п. и 0,3 п. п., а уровень безработицы - на

0,1 п. п. и на 0,2 п. п. ниже к концу 2018 г. и концу 2019 г.

соответственно.

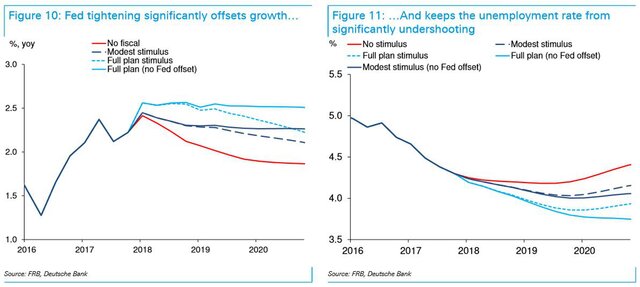

Они

также обнаружили, что любое увеличение ожиданий роста будет

компенсировано более быстрыми повышениями процентных ставок со стороны

ФРС.

Несмотря на отклик со стороны ФРС, предполагаемая ставка

федеральных фондов значительно выше в ответ на снижение налогов,

поскольку ФРС, по крайней мере частично, устанавливает дальнейшее

снижение уровня безработицы ниже NAIRU.

К концу 2018 г. ставка

федеральных фондов будет выше на 13 б. п. в ответ на полный налоговый

план и на 5 б. п. выше при более скромном сценарии налогового плана.

Разрыв

между сценарием без стимулов и сценарием с сокращениями налогов

значительно шире. К концу 2019 г. ставка федеральных фондов будет выше

на 40 б. п. согласно полному плану и на 20 б. п. выше при более скромном

сценарии налогового плана.

Эти разрывы увеличиваются до 60 б.

п. и 30 б. п. к концу 2020 г. - более двух повышений при сценарии

полного снижения налогов и более чем одно дополнительное повышение при

скромном стимулировании по сравнению с базовым уровнем.

Конечно,

самое парадоксальное во всем этом заключается в том, что после долгих

лет экспоненциального роста долга Moodys, наконец, решило, что снижение

налогов Трампом станет последней каплей, которая заставит лишить США

первоначального кредитного рейтинга. |