Научный сотрудник Йельского университета Стивен Роуч

Нетрадиционная

денежно-кредитная политика центральных банков, а именно нулевые

процентные ставки и крупные покупки активов, была введена в условиях

финансового кризиса 2008-2009 годов. Это была чрезвычайная операция,

чтоб не сказать больше. Когда все традиционные политические инструменты

практически себя исчерпали, властям пришлось проявить исключительную

изобретательность, чтобы справиться с коллапсом на финансовых рынках и

грозящим обвалом реальной экономики. У центральных банков, казалось, не

было выбора, кроме массированных инъекций ликвидности, известных как

«количественное смягчение».

Эта стратегия действительно

остановила свободное падение на рынках. Но это мало способствовало

серьезному восстановлению экономики. В странах «большой семерки» (США,

Япония, Канада, Германия, Великобритания, Франция и Италия) в целом в

посткризисный период 2010-2017 гг. средние темпы роста составляли всего

1,8% в год. Это намного меньше, чем 3,2% – средний показатель,

зафиксированный в течение аналогичных восьмилетних промежутков во время

двух подъемов 1980-х и 1990-х годов.

К сожалению, руководство

центральных банков неправильно оценило эффективность своих политических

мер, предпринятых после 2008 года. Оно вело себя так, как будто

стратегия, способствовавшая выходу из кризиса, может стать двигателем и

для циклического подъема реальной экономики. Фактически оно снова

сделало ставку на коктейль из нулевого процента и расширения баланса.

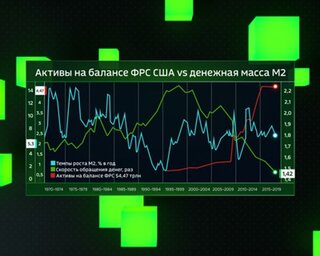

И

ставка сыграла. По данным Банка международных расчетов, совокупные

активы центральных банков в крупнейших странах с развитой экономикой

(США, еврозона и Япония) за последние девять лет выросли на 8,3

триллионов долларов, с 4,6 триллионов в 2008 году до 12,9 триллионов в

начале 2017 года.

Баланс ФРС, ЕЦБ и Индекс сырья с 2009 года

Тем

не менее, это огромное расширение баланса было мало чем подкреплено. За

тот же девятилетний период номинальный ВВП в этих странах увеличился

всего на 2,1 триллиона долларов. Это означает вброс избыточной

ликвидности в размере 6,2 триллионов долларов, – разность между ростом

активов центрального банка и номинальным ВВП, – которая не была

поглощена реальной экономикой и вместо этого болталась на глобальных

финансовых рынках, искажая цены активов по всему спектру рисков.

Нормализация

означает давно назревшее распутывание этих искажений. Спустя полных

десять лет после начала Великого финансового кризиса, наверное, более

чем уместно переключить рычаги денежно-кредитной политики из

чрезвычайного положения в нормальное. Мир в процессе восстановления –

независимо от того, насколько вяло оно идет – не требует кризисного

подхода к денежно-кредитной политике.

Денежно-кредитные органы

лишь скрепя сердце согласились с этим. Сегодняшнее поколение

руководителей центральных банков только что не молится на таргетирование

инфляции – даже в сегодняшнем мире, где инфляция отсутствует. В то

время как маятник качнулся от устранения чрезмерной инфляции до

необходимости избежать дефляции, стабильность цен остается sine qua non

(обязательным условием) в кругах руководства центральных банков.

Зацикленность

на инфляции не так просто сломать. Я лично могу подтвердить это. Будучи

штатным экономистом ФРС в 1970-е годы, я лично наблюдал рождение

Великой инфляции – и то, какую роль в этом сыграли неумелые действия

центральных банков. В течение многих лет, если не десятилетий, после

этих событий я был уверен, что инфляция вот-вот вернется.

Сегодняшнее

поколение руководства центральных банков окопалось на противоположном

конце «инфляционного спектра». Связанные менталитетом «кривой Филлипса»,

обусловленным якобы существующим компромиссом между экономическим

отставанием и инфляцией, центральные банки продолжают настаивать, что

уклон в сторону стимулирующей денежно-кредитной политики уместен, если

инфляция меньше плановой.

На сегодняшний день это самая большая

опасность. Нормализация не должна рассматриваться как зависящая от

инфляции операция. Инфляция ниже плановой – не оправдание долгой и

затяжной нормализации. Чтобы перестроить политический арсенал для

неизбежного следующего кризиса или рецессии, гораздо предпочтительнее

быстрое и методичное восстановление докризисных принципов

денежно-кредитной политики.

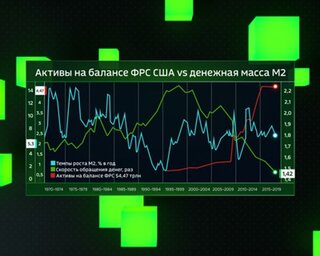

Активы на балансе ФРС США vs денежная масса М2 с 1970 года

Фактически

именно то, что это не было сделано, и стало проблемой в последний

докризисный период в начале 2000-х годов. ФРС совершила самую вопиющую

ошибку. После того как лопнул пузырь доткомов в начале 2000-х, опасаясь,

что японский сценарий сильно повлияет на политические дебаты, она

выбрала стратегию постепенной нормализации – 17 раз увеличивала свою

ставку небольшими шагами в 25 базисных пунктов на протяжении 24 месяцев,

с середины 2004 года по середину 2006 года. Однако именно в этот период

все более бурные финансовые рынки сеяли семена катастрофы, которая

вскоре и последовала.

В нынешний период ФРС изложила стратегию,

которая не обеспечивает нормализации баланса вплоть до 2022-2023 гг. –

что в 2,5-3 раза дольше, чем плохо спланированная кампания середины

2000-х годов. На сегодняшних бурных рынках это означает напрашиваться на

неприятности. Интересы финансовой стабильности требуют намного более

быстрой нормализации – завершения ее за половину того времени, которое

сейчас предлагает ФРС.

Независимые центральные банки созданы не

для того, чтобы нравиться всем. Пол Волкер знал это, когда возглавил

наступление на бушующую инфляцию в начале 1980-х годов. Но подход его

преемников Алана Гринспена и Бена Бернанке был совершенно иным –

позволять финансовым рынкам и все более зависимой от активов экономике

брать на себя ответственность перед ФРС. Джанет Йеллен – или ее

преемнику – потребуется смелость, чтобы выработать другой путь. Пока на

мировых финансовых рынках все еще присутствуют более 6 триллионов

избыточной ликвидности, эта смелость нужна чем скорее, тем лучше.

Подробнее: http://www.vestifinance.ru/articles/91640