Great Wall Street. Как Китай укрепляет финансовый суверенитет за рубежом

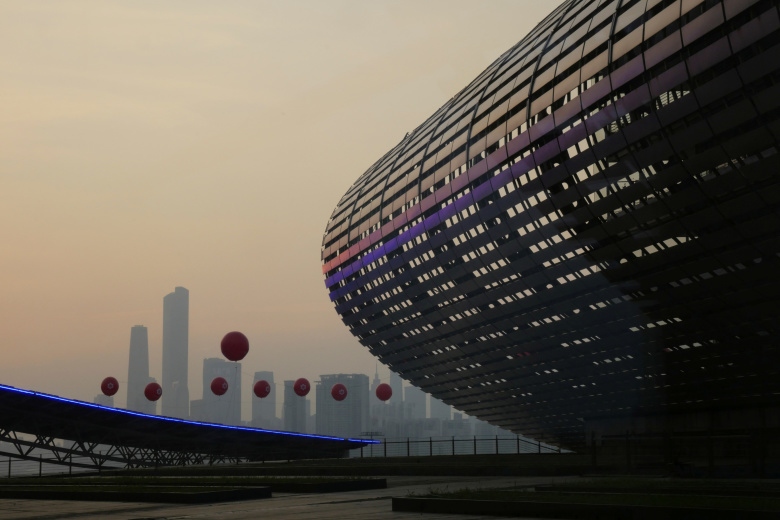

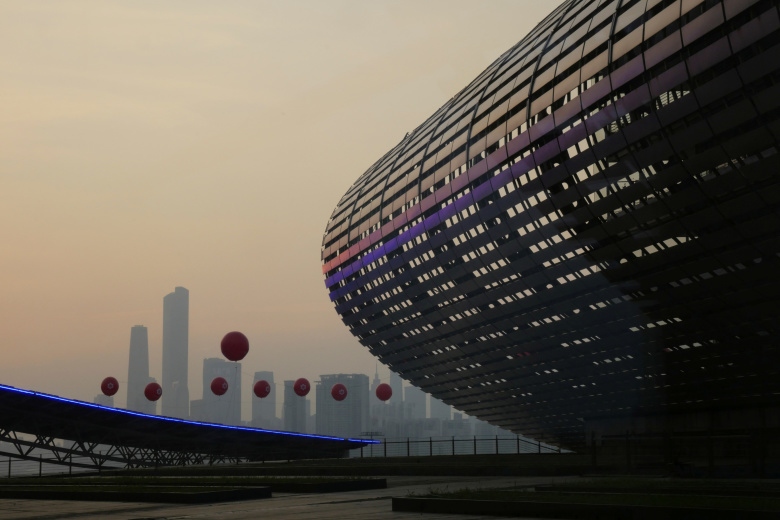

Выставочный центр «Пачжоу», где проходит китайская ярмарка импортных и экспортных товаров, Гуанчжоу. Фото: Venus Wu / Reuters

Председатель КНР Си Цзиньпин, с которым на днях в Пекине встречался Владимир Путин, предложил российскому

коллеге «усилить взаимную политическую поддержку по защите

суверенитета». Значительная часть проблемы – финансовые рынки, сфера, в

которой по общему недосмотру все еще доминирует Запад, убеждены лидеры.

Путин считает, что России необходимо «укреплять финансовый

суверенитет», и призывает не доверять заявлениям о том, что «финансы

<…> всегда будут вне политики, о чем мы часто слышали со стороны».

Поэтому в Москве до сих пор не теряют надежды создать международный финансовый центр, на случай отключения от SWIFT разработали свой аналог глобального межбанковского сервиса, а бюджетников и пенсионеров вместо Visa и MasterCard переводят на карту национальной платежной системы «Мир».

Россия тут следует по стопам Китая, где строительство финансовых

институтов взамен западных достигло впечатляющих масштабов и значится

среди центральных пунктов повестки партии и правительства. Джеймс Киндж,

автор известной книги «China Shakes the World: A Titan's Rise and

Troubled Future», десять лет назад писал о влиятельных финансовых

организациях в стране, которые работали «в условиях полной или близкой к

ней монополии» и «имели серьезные намерения воспользоваться шансом за

рубежом». Посмотрим, многого ли с тех пор им удалось достичь.

Китайские банки и фонды

Амбиции Китая на мировом рынке капитала растут по мере усиления

банков и фондов, подконтрольных КНР. Созданный по инициативе Си

Цзиньпина и базирующийся в Пекине Азиатский банк инфраструктурных

инвестиций видит себя альтернативой Всемирному банку. Открытый в Шанхае Новый банк развития преподносится как альтернатива МВФ.

К крупным инвестиционным сделкам китайцы, естественно, тоже стараются

привлекать национальные компании. Агрессивная скупка западных активов

все чаще проходит мимо

обитателей Wall Street – в прошлом году никто из них, если верить

данным исследовательской компании Dealogic, не вошел даже в тройку

ведущих консультантов по многомиллиардным сделкам M&A. Места лидеров

заняли HSBC (The Hongkong and Shanghai Banking Corporation), China

Citic Bank и CICC (China International Capital Corporation).

Работа китайских банков, тесно связанных с государством, – красочная

иллюстрация государственного подхода к управлению подобным бизнесом.

Чиновники грубо вмешиваются в коммерческие переговоры, а инвестбанкиры

ходят по лезвию ножа. Центральная комиссия дисциплинарной инспекции

Китая, главный проводник борьбы с коррупцией в стране, периодически

проводит чистки. Так, например, осенью 2015 года, в разгар кризиса на китайском фондовом рынке, были задержаны управляющий

хедж-фонда Shanghai Zexi миллиардер Сюй Сян и топ-менеджеры крупнейшего

в Китае инвестбанка Citic Securities – «дочки» государственной Citic

Group. Руководителя Citic Securities Ван Дунмина на Западе называют одним

из самых известных финансистов, а банк – достигшим самых заметных

результатов в международном развитии. Но Дунмин вынужден был уйти в

отставку: его сотрудников обвинили в инсайдерской торговле при

санкционированной государством для спасения рынка скупке акций китайских

компаний. Сюй Сян в феврале 2017 года получил пять лет за махинации. В

результате обвала 2015 года капитализация рынка КНР уменьшилась на $5

трлн.

Китайская платежная система

China UnionPay считается одним из наиболее успешных примеров

китайского наступления на мировые финансы. Помимо КНР, UnionPay работает

более чем в сорока странах – преимущественно развивающихся. Всего в

мире выпущено свыше 5,8 млрд карт системы. Британская консалтинговая

компания RBR подсчитала,

что по объему платежей на долю китайцев в 2015 году приходилось 37%

рынка, или $22 трлн. Это больше, чем у Visa (32%) и MasterCard (20%).

Платежную систему учредили в 2002 году – всего за пятнадцать лет ей

удалось оставить позади западных конкурентов, работающих на рынке втрое

дольше.

Но история успеха бизнеса UnionPay выглядит уже не так впечатляюще,

если посмотреть на достижения компании за пределами домашнего рынка. Вне

страны у китайцев всего лишь 0,5%, у Visa – 50%, у MasterCard – 31%.

Нельзя не отметить, что обе американские системы при этом так и не могли

пробиться на китайский рынок, куда их отказывались пускать финансовые

власти. В 2012 году под давлением ВТО китайский регулятор согласился

снять дискриминационные ограничения, но только в этом году анонсировал запуск иностранных платежных систем в стране.

Международное развитие UnionPay во многом ограничено объемом покупок

граждан КНР за рубежом, а их увеличение не входит в планы властей,

всерьез озабоченных оттоком капитала. Налицо противоречие, создающее

трудности, к примеру, для китайских приобретателей зарубежной

недвижимости. Валютный регулятор КНР в конце прошлого года пообещал строже

следить за подобными расходами, а представители UnionPay International,

международного подразделения системы, напомнили о праве блокировать

перевод средств на счета продавцов. С невозможностью провести платеж

уже столкнулись китайские

покупатели квартир в малайзийских жилых комплексах, возводимых

китайскими застройщиками. Чуть ранее UnionPay фактически запретил держателям своих карт покупать продукты иностранных страховых компаний.

Таков косвенный эффект от действующей в стране репрессивной

финансовой политики – искусственного занижения ставок по депозитам

населения ради выдачи госпредприятиям и близким к государству компаниям

дешевых кредитов, на что еще в 1970-х обратили внимание стэнфордские

экономисты Рональд Маккиннон и

Эдвард Шоу. Эта политика «вызвала к жизни нестабильный инвестиционный

бум. Китайским гражданам запрещается вывозить из страны значительные

суммы денег или хранить сбережения в иностранной валюте», – писал Чу Бен

в книге «Chinese Whispers. Why Everything You've Heard About China Is

Wrong». Работа китайской платежной системы подчинена целям правительства

вне зависимости от структуры капитала ее владельца. В американской

аналитической компании Rhodium Group отмечают,

что «китайская финансовая система с доминирующим положением государства

и отсутствием верховенства закона делает голос государства решающим,

даже если фирма является частной».

Китайский SWIFT

Система межбанковских платежей China International Payments System

(CIPS) была запущена осенью 2015 года. Это произошло вскоре после

июльского саммита BRICS в Уфе, где много говорилось о «новой архитектуре

мировых финансов» – и, в частности, о новой межбанковской

системе для пользования странами группы в целях дедолларизации взаимных

расчетов. Впрочем, CIPS – система, возможности которой в основном свелись к

оптимизации трансграничных торговых сделок в юанях, – вряд ли обещала

стать заменой универсальной SWIFT. Кроме удешевления транзакций в

китайской валюте, с помощью CIPS Китай надеется расширить международное

использование юаней, доля расчетов в которых, по данным все той же SWIFT, на конец 2015 года составляла 2,79% – с большим отрывом следуя за долларом, евро и фунтом стерлингов.

Несмотря на частные сравнения CIPS и SWIFT, речь идет о системах

принципиально различных весовых категорий. Крайне сомнительно, что такое

положение удастся быстро изменить. Банковский журнал Еuromoney, подводя

первые итоги работы китайского сервиса, оценил темпы

прироста его участников как скромные: весной 2016 года к ней прямо или

косвенно присоединилось около 250 организаций – на два порядка меньше,

чем у SWIFT.

Китайское кредитное агентство

До поры о созданном еще в 1994 году китайском рейтинговом агентстве

Dagong мало кто слышал. Но затем его работой заинтересовались в

правительстве, а в 2009 году оно стало партнером государственного

информагентства «Синьхуа» – китайского ТАСС. Dagong обратило на себя

внимание присвоением высшего рейтинга AAA Министерству путей сообщения

КНР, выпустившему облигации для госпрограммыфинансирования

транспортной инфраструктуры на четыре триллиона юаней. В Dagong

отметили безупречную платежеспособность китайских железнодорожников на том основании,

что за ними стоит китайский Минфин, которому, однако, Dagong присвоило

более низкий рейтинг – АА+. Подобные неувязки не помешали Министерству

путей сообщения основательно залезть в долги на фоне роста убытков,

которые становилисьастрономическими

по мере все более агрессивного инвестирования в сеть высокоскоростных

магистралей. В 2013 году решением китайского правительства министерство

было упразднено. Министра железных дорог Лю Чжицзюня обвинили в

присвоении более $137 млн и приговорили к смертной казни, которую потом

заменили пожизненным заключением.

За рубежом Dagong, единственное китайское агентство по оценке суверенных заемщиков, вступило в бой с «большой тройкой» –

S&P, Fitch и Moody’s, – бой, заведомо неравный. Собственные правила

обязывают многих западных инвесторов, прежде всего институциональных,

покупать бумаги лишь тех эмитентов, которые имеют рейтинг не ниже

определенного уровня сразу от всей троицы. Мнение китайского агентства,

громко объявившего методологию американских конкурентов ошибочной,

за пределами Китая было попросту проигнорировано. В 2010 году

американская Комиссия по рынкам и ценным бумагам (SEC) отказала

агентству в работе на рынке США, а Wall Street Journal не пыталась скрыть

сарказма, описывая все более причудливые решения китайцев. В Dagong

заявляли, что считают более высокий, чем у Китая, кредитный рейтинг США и

европейских стран искажением реальной картины, и вскоре перешли от слов

к делу – произвели переоценку позиций Великобритании и США, причем

дважды в течение одного только 2010 года. Летом 2011-го агентство

объявило, что Штаты уже находятся в состоянии дефолта, якобы потому, что

позволили доллару ослабеть по отношению к другим валютам. В конце

концов, Dagong опустило суверенный рейтинг США до уровня Панамы, после

чего тот оказался на ступень ниже, чем рейтинг России.

Ясно, что все это не помогло агентству преуспеть. Его председатель Гуань Цзяньчжун в интервью Reuters

осенью прошлого года признал, что Dagong «теряет долю рынка» (в Европе

на конец 2015 года она, по данным European Securities Markets Authority,

составляла менее процента). В России дело тоже не пошло: совместный

проект Dagong с «Рус-рейтингом» и американской Egan-Jones оказался

мертворожденным, а поиски возможностей открыть здесь дочернюю структуру так ни к чему и не привели.

https://republic.ru/posts/8290...

Рейтинг публикации:

|