Котирующиеся в Москве акции предлагают лучшую в мире дивидендную доходность.

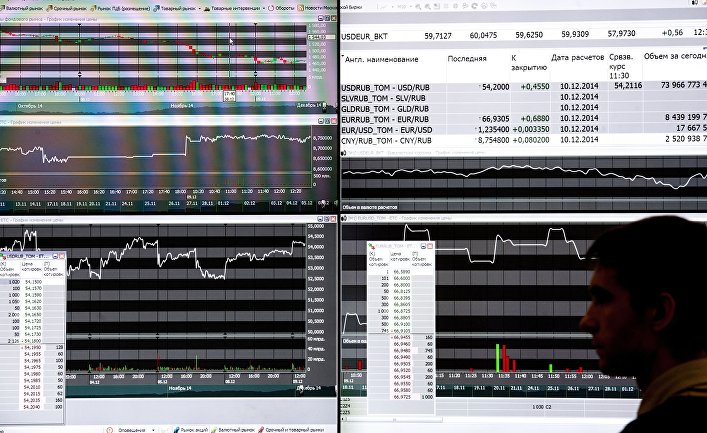

Индекс ММВБ упал и теперь отстает от показателей на глобальных рынках акций.

Наиболее щедрые в мире дивиденды сегодня не находят спроса, а самое значительное квартальное ралли с 2012 году на развивающихся рынках привело к отставанию российского фондового рынка.

Инвесторы игнорируют доходность, которая, согласно оценкам, составит в ближайшие 12 месяцев 5,3% и сбрасывают котирующиеся в Москве акции. Это связано с опасениями по поводу того, что Соединенные Штаты не собираются ослаблять введенные в отношении России санкции так быстро, как ожидалось. Дивидендные доходы в России являются самыми высокими среди рынков с капитализацией не менее 100 миллиардов долларов, и они даже выше доходов от суверенных бондов. Тем не менее Россия не может привлечь средства инвесторов.

По мере расширения разрыва между Россией и остальными развивающимися рынками, аргументы в пользу приобретения московских акций становятся все более убедительными. Некоторые инвесторы начинают проявлять осторожность относительно ралли, происходящего на просторах от Индии до Южной Африки и Мексики, поскольку проведение оценки становится все более дорогостоящим делом, а волатильность закрепилась на тех уровнях, которые предшествовали обвалу в прошлом. Если эти рынки забуксуют, то портфели с более высокими дивидендными доходами — как в случае с Россией — могут оказаться интереснее других вариантов.

«На других рынках подобная доходность потребует в два раза больше акций, — говорит Екатерина Ильюченко (Ekaterina Iliouchenko), инвестиционный менеджер Банка Union Investment во Франкфурте, под управлением которой находятся восточноевропейские активы в объеме 215 миллионов долларов. — Поскольку связанное с Трампом ралли закончилось, устойчивые цены на сырую нефть и хорошие корпоративные результаты должны заставить инвесторов вернуться на российских рынок».

Показатели индекса ММВБ снизились в этом квартале на 8,8%, тогда как Индекс развивающихся рынков MSCI (Morgan Stanley Capital International Emerging Markets Index) прибавил 12%. Это позволило России выглядеть дешевой. Акции ММВБ предлагают самые высокие дивиденды в сравнении с другими подобными рынками с 2008 года. Ожидаемые доходы от выраженных в долларах показателей индекса РТС в последние 12 месяцев росли в три раза быстрее, чем доходность по оценке MSCI.

Хотя оценки на ММВБ являются соблазнительными, инвесторы продолжают проявлять озабоченность по поводу двух других факторов, которые, как правило, определяют их интерес к российским активам. Они смотрят на перспективы цен на нефть, а также на контуры американо-российских отношений.

Вот мнения некоторых других инвесторов по поводу привлекательности российских дивидендных доходов:

Елена Ловен (Elena Loven), которая помогает управлять активами в российских акциях на 1 миллиард евро (1,1 миллиарда долларов) в расположенном в Стокгольме банке Swedbank Robur: «Высокая дивидендная доходность является аргументом в пользу России. Однако одной дивидендной доходности недостаточно для возобновления рыночного ралли в России. Для этого необходимы иные спусковые крючки. На мой взгляд, российский рынок может уйти вниз от нынешних значений. В настоящее время рынок акций уже не является таким дешевым».

«Многие инвесторы негативно настроены в отношении перспектив нефти, а оптимизм по поводу ослабления санкций быстро испарился. Люди получают доходы, однако они не связывают больших надежд с этим рынком. Не имеет смысла покупать российские акции только ради дивидендов».

Риски и волатильность

Сергей Вахрамеев (Sergey Vakhrameev), инвестиционный менеджер расположенной в Цюрихе компании GL Financial, управляющей активами на сумму 100 миллионов долларов:

«Российский фондовый рынок имеет привлекательную дивидендную доходность. Однако это премия за риск и волатильность. Делать ставку только на дивиденды — плохая идея, потому что в случае падения акций от 10% до 15% в течение одной недели высокие дивиденды не смогут компенсировать потери».

«Если санкции будут сняты, то акции вырастут в цене, а дивиденды сократятся на 4%. Несмотря на высокую дивидендную доходность в России существует возможность очень быстро потерять деньги в условиях падающего рынка».

Маттиас Вестман (Mattias Westman), создатель расположенной в Лондоне компании Prosperity Capital Management, управляющей зарубежными активами на сумму 3,4 миллиарда долларов, в основном в России и в бывших советских республиках:

«Высокая дивидендная доходность является весьма привлекательной. Она показывает, что российские компании создают большое количество потоков наличных денежных средств и что инвестиционная дисциплина значительно улучшилась по сравнению с той ситуацией, которая существовала несколько лет назад».

«Росту рынка способствуют многие вещи, в том числе геополитическая ситуация, а также цены на сырьевые товары. Однако со временем лишь потоки наличных средств определяют цену компаний, и в этом отношении дивиденды весьма полезны. Кроме того, российские инвесторы получат большое количество дивидендных потоков, и значительная их часть, вероятно, будет реинвестирована».

Сэм Бентли (Sam Bentley), портфельный менеджер расположенной в Сингапуре компании Eastspring Investments, под управлением которой находится 141 миллиард долларов:

«Дивидендный доход — это один из вариантов оценки, который мы рассматриваем. Сам по себе он не является чрезмерно побудительным. Скромная коррекция в этом году, конечно же, сделала все оценочные показатели боле привлекательными, в том числе дивидендные доходы, но мы не изменили свою стратегию в этой связи. Существует нормализация прогнозов по доходам для России, и это может быть более интересным, чем скромный дивидендный рост».

Павел Лаберко (Pavel Laberko), работающий в Лондоне инвестиционный менеджер компании Union Bancaire Privee:

«Высокая дивидендная доходность является одним из привлекательных элементов в России. Существует немало развивающихся рынков с такими же или с еще большими рисками, однако мало найдется развивающихся рынков с такими же дивидендами. Да, я надеюсь на то, что дивидендная прибыль поможет вернуть в Россию долгосрочных, движимых фундаментальными показателями инвесторов».