После того, как Марио Драги летом 2012 г. заявил о готовности

сделать «все, что нужно», доходность европейских облигаций только

снижалась, и, во многих случаях, была ниже нуля.

Избрание Дональда Трампа президентом США также сыграло свою роль, и,

по мнению Barclays, именно Трамп и Драги приведут к тому, что

количественное смягчение, которое ЕЦБ так активно проводил в последние

годы, будет полностью бесполезным.

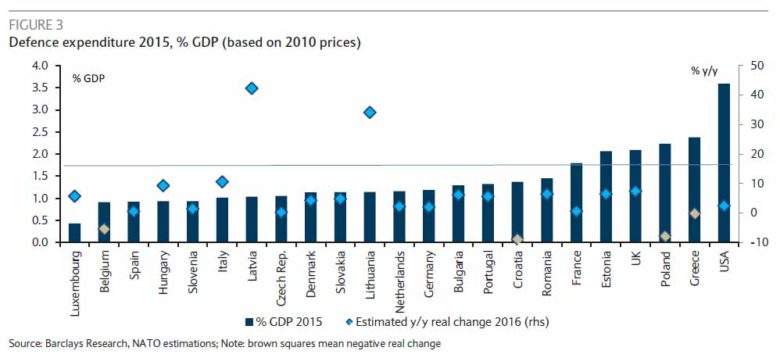

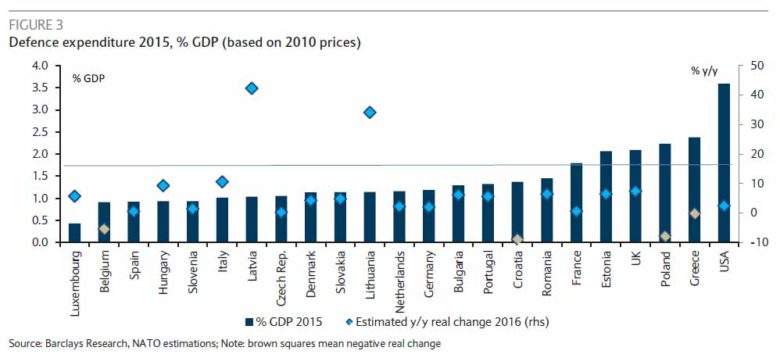

По мнению аналитиков банка, избрание Трампа увеличит нагрузку на

европейские бюджеты, так как необходимо будет увеличивать расходы на

оборону.

Избранный американский президент предположил, что европейские члены

НАТО должны достичь военных расходов в размере 2%, как это указано в

договоре НАТО. В 2015 г. 22 страны ЕС, которые входят в альянс, тратили

только 1,4% в среднем, а в Великобритании показатель составил 1,3%. В

США в это же время расходы на оборону достигли 3,6% ВВП.

Общая сумма, которую Европа оказалась должна НАТО, составляет $94 млрд или 0,7% от общего ВВП стран-членов ЕС и НАТО.

Это означает, что те страны, чей долг уже сейчас превышает 100% ВВП

(Италия, Испания и Португалия), и поэтому они вынуждены сокращать

расходы на оборону, должны будут наращивать эти расходы примерно еще на

0,7-1,1% ВВП, чтобы достигнуть цели Трампа.

Это будет настоящей катастрофой. Если Италия увеличит расходы на

оборону до 2% от ВВП, ее первичный профицит бюджета упадет с 1,7% до

0,7% ВВП.

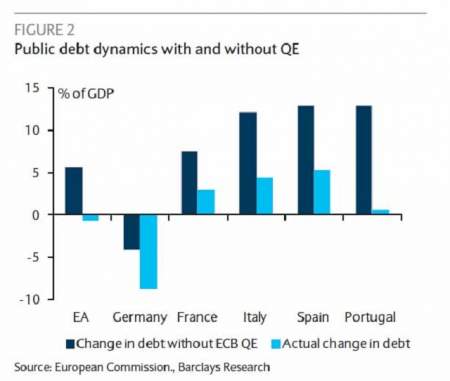

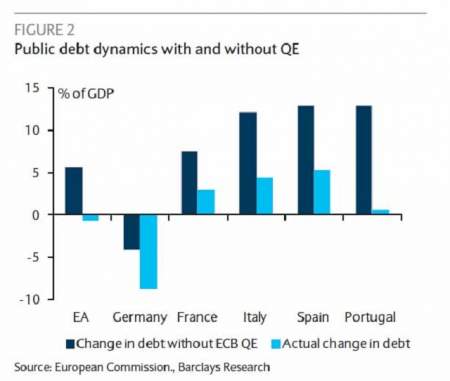

Если вернуться к ЕЦБ, то необходимо признать, что QE рано или поздно

будет сокращаться. Это приведет к оттоку капитала и выходу инвесторов из

европейски активов. Согласно Barclays, «QE от ЕЦБ стал важным фактором

роста активов и динамики государственного долга, но за счет морального

риска.»

Аналитики также отмечают, что за счет более низких ставок удалось

добиться замедления роста долга, особенно в Испании и Италии. Без

смягчения темпы роста долга в этих странах достигали бы 12%.

Анализ британского банка также предполагает, что эти страны начали

реализовывать реформы под давлением рынка облигаций. Но вместо того,

чтобы использовать временное облегчение, созданное QE, и начать

реструктурировать и погашать государственный долг, бюджетная политика в

Италии и Испании стала экспансионистской, а реформы застопорились.

Другими словами, QE дал возможность политикам говорить об улучшении

ситуации, ссылаясь на рост стоимости активов, при этом не делать ничего,

что могло бы стоить им их карьеры.

Вопросы устойчивости долга, судя по всему, вновь будут подняты не

только из-за более высоких процентных ставок, но и, что особенно важно,

потому что долгосрочные перспективы европейских экономик без реформ

выглядят очень слабыми.

Теперь уже ясно, что политика ЕЦБ привела к полному бездействию

властей стран Европы именно в тех годы, когда нужны были структурные

реформы. А зачем было что-либо делать, если глава ЕЦБ пообещал все

решить?

Поэтому проблемы платежеспособности Европы возродятся еще даже

раньше, чем QE завершится, они появятся, как только станет ясно о

сужении количественного смягчения.

Сейчас стоимость фондирования находится на историческом минимуме, а

QE, как ожидается, будет неизменным в обозримом будущем, поэтому лишь

немногие инвесторы беспокоятся о долгосрочной суверенной

платежеспособности. Изменится все может быстро. В сентябре Драги

напомнил, что «QE – это не навсегда».

Низкие процентные ставки необходимы для фискальной консолидации и

реализации необходимых реформ, так как позволяют провести их с

минимальными негативными последствиями. При этом экономический рост

играет важную роль в динамике долга. Если правительства не смогут

добиться в долгосрочной перспективе повышенных темпов роста (или не

захотят этого вследствие самоуспокоенности), то вполне вероятно, что

европейская экономика останется в ловушке низкого роста ВВП, где

постоянное QE будет требоваться для сохранения низких затрат на

финансирование, которые, по своей сути, убивают мотивацию для реформ.

Существует еще одна проблемы, но она также является самой масштабной:

после финансового кризиса никто не сокращал выросшую долговую нагрузку,

поэтому для облегчения бремени необходимы растущие цены на активы. Но в

процессе повышения ставок эта систему рухнет, а долговые балансы

обеспечат новый финансовый кризис.

Теория высоких долгов, когда темпы роста долга зависят от темпов

роста экономики, не обязательно подразумевает суверенный кризис,

особенно если правительство тратит свои деньги разумно и эффективно

собирает налоги. Но этого, как правило, не происходит.

Сейчас суверенный ставки может быстро вырасти выше средних издержек финансирования, то есть повторится динамика 2010-2011 гг.

Большая разница в том, что сейчас у регулятора просто нет достаточного количества инструментов, нет места для нового маневра.

Все это означает, что «большой фискальный успех QE» в Европе может

оказаться самым большим провалом в истории, а весь позитивный эффект за

пятилетнюю историю стимулирования будет уничтожен рынком в одно

мгновение.

Если сюда добавить, что рефляционная политика Трампа перенесет

инфляционные опасения в Европу еще раньше, чем ожидалось, то у ЕЦБ не

будет иного выбора, кроме как сокращать или даже завершать QE в

экстренном порядке, что вызовет новый кризис платежеспособности.

Источник: ktovkurse.com.

Рейтинг публикации:

|