|

Все те, кто ожидают всплеска волатильности на рынке, о чем предупредил недавно глава ЕЦБ Марио Драги, будут разочарованы, если прочитают новый отчет Goldman Sachs, где банк прогнозирует, что до конца года фондовый рынок будет оставаться на месте.

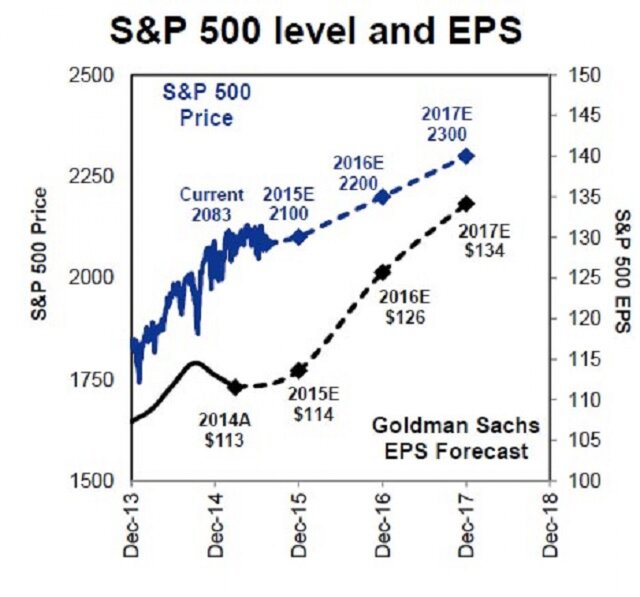

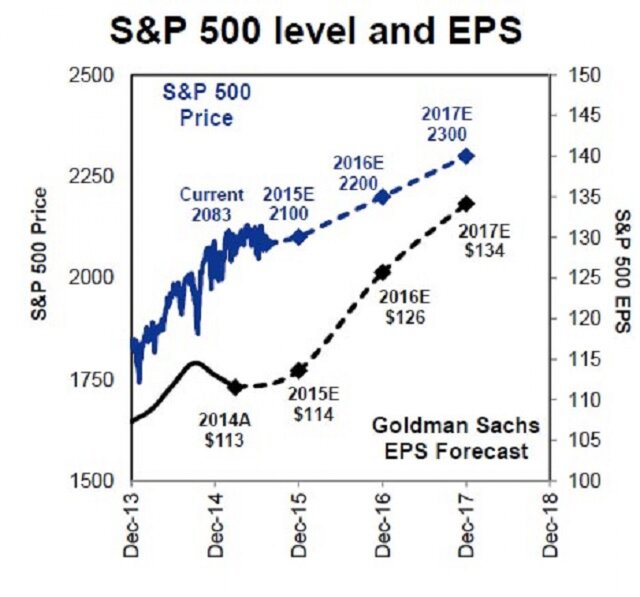

Кроме того, банк не изменил прогноз по индексу S&P 500 на уровне 2100 пунктов.

По мнению аналитиков Goldman, в течение шести следующих месяцев на рынке будет преобладать боковой тренд, а по итогам года индекс S&P окажется около текущего уровня.

За последние три года средний рост основного американского индекса составил 18%, за последние 5 лет - 13%, и это значительного выше долгосрочного среднего годового роста в размере 5%.

Средняя доходность является мощной силой. Проще говоря, "плоский тренд" - это новая реальность рынка Америки.

Goldman также приводит четыре причины, почему индекса останется неизменным: текущая высокая оценка, незначительный рост доходов на рынке, отток средств из инвестиционных фондов и ETF, скромный экономический рост.

Высокая оценка

2100 для индекса S&P сейчас предполагает, что он торгуется около справедливой стоимости по ряду финансовых показателей (P/E, EV/S, EV/EBITDA и P/B).

Ранее, когда реальные процентные ставки составлял 0-1%, прогнозируемый P/E составлял 11,2х, что на 33% ниже текущей оценки P/E на уровне 16,7х.

Модель ФРС предполагает справедливую стоимость на конец года в 2100 пунктов, при этом доходность облигаций вырастет до 2,8%.

Цель в 2100 пунктов актуальна, если процентные ставки будут оставаться неизменными, и разница между процентными ставками по долгосрочным и краткосрочным операциям также не изменится.

Незначительный рост доходов на рынке

S&P 500 в 2015 г. преимущественно оставался на одном уровне, если рассматривать показатель прибыль на акцию. Рост составил всего 1% по сравнению с прошлым годом, тогда как EPS в энергетическом секторе упал на 63% ($8 за акцию).

Прогноз Goldman по EPS и предельной величине прибыли практически идентичен с консенсусом. В банке оценивают EPS в $114 и прибыль в 8,9%, консенсус предполагает $112 и 9,1% соответственно.

Без учета энергетического сектора, в 2015 г. EPS по S&P 500 составит 8%.

Отток капитала

Внутренние биржевые индексные фонды прямых инвестиций испытывают чистый отток средств впервые.

Паевые инвестиционные фонды США сталкиваются с чистым оттоком в течение 8 из последних 9 лет, а общая сумма уже достигла $664 млрд.

Но в предыдущие годы отток из активно управляемых взаимных фондов был более чем компенсирован притоком в домашние ETF.

Но американские биржевые индексные фонды испытали отток с начала года на общую сумму в $6 млрд.

Отток из внутренних взаимных фондов акций составил $90 млрд.

При этом приток в фонды международного капитала и аналогичные ETF достиг уже $187 млрд.

Слабый рост экономики США

Американская экономика растет в годовом выражении на 3%, основываясь на индикаторе текущей деятельности (Current Activity Indicator (CAI)). Этот индикатор, разработанный специалистами Goldman, представляет собой рост ВВП в реальном времени.

В банке ожидают, что во второй половине 2015 г. рост в среднем составит 2,6%, так как замедление видно уже по многим показателям.

Например, рынок труда в течение последних трех лет ежемесячно растет на 220 тыс. рабочих мест, а уровень безработицы составляет 5,3%. Тем не менее рост розничных продаж все еще разочаровывающий, а инфляция остается ниже целевого уровня ФРС.

Внутренние продажи представляют 67% от совокупного дохода компаний, входящих в S&P 500. Соответственно номинальный рост ВВП США является основным фактором роста продаж. Ожидается, что номинальный рост составит 3,3%, тогда как экономический рост в мире за пределами США достигнет 3,2% в 2015 г.

Источник: vestifinance.ru.

Рейтинг публикации:

|