пятница, 17 июля 2015 г.

Крах доллара в последние годы ждут все, кому только не лень: его предсказывают, как СМИ, так и блогеры. О нём спорят, утверждая, что вот-вот ещё чуть-чуть и государственный долг США похоронит под собой "этот фантик", однако доллар всё держится. Назло пессимистам. Поклонники же Америки утверждают, что с "баксом" ничего не случится, ибо это же ДОЛЛАР США, т.е. они просто верят в него. Давайте попробуем вместе разобраться, кто, возможно, прав, а кто, возможно, нет.

Итак, что мы знаем про доллар США? То, что он создаётся Федеральной резервной системой США (опустим подробности). Когда американскому правительству нужны доллары, а налоговых сборов не хватает, то оно выпускает государственные облигации (трежерис), которые ФРС имеет право покупать на открытом рынке (правда, вторичном, т.е. не напрямую у Правительства США, но этот нюанс при необходимости очень легко можно обойти). Помимо ФРС, трежерис покупаются иностранными государствами, коммерческими банками, фондами и т.п. Считается, что трежерис - это фантастически надёжное вложение. Вот так упрощённо выглядит схема наращивания государственного долга со стороны американского государства.

В 2014 году долг США достиг цифры в 18 трлн. долларов, что равно примерно 110% ВВП страны. Честно говоря, меня всегда смущал такой показатель "государственный долг по отношению к ВВП", как будто государство по своим долгам может расплачиваться своим ВВП напрямую. Интересней картина выглядит, если сравнить государственный долг США с доходами их федерального бюджета. В прошлом году они составили чуть больше 3 трлн. долларов. С такого ракурса картина выглядит практически апокалиптично, правда?

А теперь давайте зададимся вопросом: зачем страны всего мира покупают американские трежерис? Им девать доллары некуда? Ответ на этот вопрос не такой уж и сложный: сегодня основным "потребителем" на нашей планете является США. То есть прямо или косвенно экономики практически всех стран мира завязаны на потребление в США. И если по той или иной причине США сегодня "грохнется", то мало не покажется никому.

Справедливым вопросом будет: почему тогда исключительно ФРС не спонсирует американское государство? Давайте попробуем ответить на него с точки зрения логики: рассмотрим случай, когда исключительно ФРС снабжает американское государство долларами. Итак, доллары непрерывно поступают в адрес Правительства, от него они идут дальше и уходят во внешний мир в качестве оплаты за товары иностранных государств. В соответствии с выстроенной системой международной торговли, некоторая часть долларов понадобится иностранным государствам для обслуживания своей внешней торговли, но большая часть останется ненужной. А что происходит с деньгами, которых становится всё больше и больше, и которые при этом не обеспечиваются соответствующим количеством товаров или услуг? Конечно, они начинают дешеветь, т.е. их поедает инфляция, причём очень быстро. Получается, что "лишние" доллары надо вывести из оборота и здесь выручают такие интересные решения, как золото-валютные резервы, суверенные фонды и т.п., которые, соответственно, вкладываются в основном в трежерис, ибо только так можно аккуратно и без шума вывести из оборота лишние доллары. В сухом остатке получаем, что в существующем миропорядке вложение денег в трежерис выгодно не только американскому государству, но и всем остальным. Ну а тех, кто начинает думать над изменением существующего порядка, США готовы привести в чувство с использованием широчайшего спектра инструментов: начиная с покупки политиков всех мастей, заканчивая прямой военной агрессией.

Помимо трежерис, в распоряжении США есть ещё один инструмент сжигания долларов - это кризис. Помните про крах дтокомов в 2001 году, ипотечный кризис в 2007 году, обвал нефти в 2014 году? В этих кризисах было сожжено гигантское количество лишних долларов.

Во всех кризисах схема проста: "массовый инвестор" (банк, фонды, частные лица и т.д.) несёт свои доллары на биржу/застройщику, где он покупает акции\дома. Затем "бабах": компании, в которые вложены сотни миллиардов, стали банкротами; цены на дома обвалились в разы...и в итоге масса долларов стерилизована.

А куда уходят все доллары? Туда, откуда и взялись изначально - в ФРС. Ведь, как мы помним, ФРС даёт деньги в кредит, а не просто так.

В нынешней мировой системе никому не выгоден дефолт США, и потому его не будет. Во всяком случае из-за размеров американского госдолга (рост которого, кстати говоря, в последние годы активно замедляется). Если только сами устроители нынешней системы не решат произвести за счёт американского дефолта какие-либо сомнительные - но крайне им выгодные - операции.

Теперь понимаете, почему Путин с БРИКС так аккуратно работают в направлении аккуратной перестройки существующей мировой системы, а не несутся на всех порах её разрушать. Если она рухнет, то достанется всем. Абсолютно.

Автор: евгений блок на 3:05

ФРС США: где реальность, а где вымысел?

В своей прошлой статье я в несколько поверхностном режиме рассмотрел финансово-эмиссионную систему Великобритании, но даже такого поверхностного взгляда достаточно для понимания того факта, что Банк Англии можно назвать "частной лавочкой" только при наличии достаточно хорошей фантазии. Скажу даже больше: я считаю весьма некорректным примерять к английской государственной системе "традиции российского государственного строительства", ибо у нас хотя бы стараются всё чётко и недвусмысленно прописать в законах, у них же многое строиться "на договоренностях и традициях". Ну да ладно, оставим всё на совести тех, кто гонится за дешевыми сенсациями и пытается сделать себе на них имя. Нас же с вами интересуют исключительно знания, так что пришло время изучить чуть внимательней строение такого гигантского спрута, коим является ФРС США. Первое, с чего стоит начать, так это то, что ФРС - это не банк. Это Федеральная резервная система, которая имеет очень сложную структуру с юридическим статусом независимого федерального агентства: Они создаются Конгрессом США для обеспечения задач, находящихся за рамками обычного законодательства США. Эти агентства ответственны за поддержание стабильности работы Федерального правительства и экономики США.

Независимыми от Федерального правительства США агентствами являются те агентства, которые существуют вне федеральных министерств (возглавляемых секретарем кабинета министров). Точнее говоря, термин независимые используется для тех агентств, которые, в соответствии с конституцией, являясь частью исполнительной ветви власти, не зависят от контроля президента США, по той простой причине, что власть президента уволить главу агентства ограничена.

Созданные в рамках отдельных законов, принятых Конгрессом США, каждый соответствующий закон наделяет полномочиями и определяет цели и направления агентств в рамках которых они должны работать, а также основные сферы, если таковые имеются, по которым агентства могут иметь силу правотворчества. Правила (или распоряжения/постановления), изданные этими агентствами, имеют силу федерального закона.

Как мы видим из приведённой выше цитаты, ФРС имеет статус, который весьма непривычен для нашего уха: "независимое государственное агентство", добавим сюда выполнение функций центрального банка данной структурой. В итоге получаем что-то неудобоваримое для нас с вами: государственное агентство с функциями центрального банка, глава которого не может быть уволен по прихоти Президента, а также решения ФРС в области денежно-кредитной политики не требуют одобрения главы государства. Но с точки зрения американского законодательства вполне себе рабочий вариант.

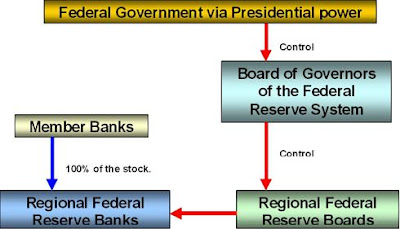

Теперь перейдём к разбору структуры ФРС. Как обычно, систем запутана, но и в ней при желании можно разобраться: Federal Goverment - это федеральное правительство в лице Президента;

Board of Governors of the Federal Reserve System - это Совет управляющих ФРС;

Regional Federal Reserve Boards - это Советы управляющих региональных резервных банков;

Regional Federal Reserve Banks - это региональные резервные банки;

Member Banks - это банки-члены ФРС.

Предлагаю начать с низов. Банки-члены ФРС - это частные банки США, которые участвуют в капитале региональных резервных банков. В современной американской финансовой системе существует два типа банков: национальные и банки штатов. Первые получают чартер (документ, совмещавший функции банковского устава и лицензии) от федерального правительства, вторые получают чартер от властей штатов. Национальные банки обязаны становится членами ФРС. Банки штатов участвуют, так сказать, по желанию. Коммерческий банк, решивший поучаствовать в ФРС, должен купить акций регионального резервного банка на 6% от своего капитала , причём 3% выплачиваются сразу, а ещё 3% необходимо предъявить в любой момент по требованию Совета управляющих ФРС. При этом, законом регулируются дивиденды, которые получают коммерческие банки от своего участия в капитале региональных резервных банков: ежегодно по 6% от внесенных сумм. И данные коммерческие банки обязаны держать в региональных резервных банках резервы, размер которых устанавливается Советом управляющих ФРС и эти деньги являются резервом ФРС. Идём на уровень выше от банков-членов ФРС к региональным резервным банкам. Покупка акций данных структур коммерческими банками не означает 100%-го влияния со стороны частных финансовых организаций на решения региональных резервных банков. Во главе каждого банка стоит Совет директоров, который "разбит" на три класса по 3 директора: 1. Класс А - избирается коммерческими банками из числа служащих этих банков;

2. Класс В - избирается коммерческими банками, из числа "общественных" деятелей;

3. Класс С - государственные чиновники, которых назначает Совет управляющих ФРС.

1. Покупка и продажа государственных облигаций на вторичном рынке (операции на открытом рынке);

2. Выдача кредитов банкам-членам;

3. Клиринговое обслуживание банков (безналичные расчёты);

4. Сбор и уничтожение изношенных банкнот и выдача взамен новых;

5. Обеспечение банками-членами соблюдения требований о резервировании и других нормативных актов в области финансового регулирования;

6. Осуществление мониторинга банковской и экономической деятельности в рамках своего региона.

По факту, региональные резервные банки представляют собой технические структуры, основная функция которых - это контроль за соблюдением коммерческими банками установленных правил в области финансов на подведомственной территории, ну и их кредитование при необходимости. Они не имеют право принимать какие-либо решения, регламентирующие денежно-кредитную политику и т.п.

Следующий уровень - это Совет управляющих ФРС. Это есть вершина Федеральной резервной системы. Именно Совет управляющих и решает вопросы государственной денежно-кредитной политики, в том числе и определяет уровень ключевой ставки. Совет управляющих является федеральным органом власти ( но мы не забываем про точный статус), что подтверждается его структурой: в его состав входит 7 человек и всех их сроком на 14 лет назначает Президент США. Раз в 4 года одного из этих семерых Президент назначает Председателем Совета управляющих ФРС. Все назначения проходят с утверждением в Конгрессе США. За свой четырехлетний период правления, Президент США может назначить только 2 новых членов Совета.

Функции Совета управляющих: 1. Определять политику на открытом рынке; 2. Устанавливать необходимые размеры резерва для банков-членов; 3. Устанавливать размеры учетной ставки (discount rate); 4. Устанавливать размеры эмиссии; 5. Проводить мониторинг состояния экономики США; 6. Периодически докладывать Конгрессу о состоянии экономики США.

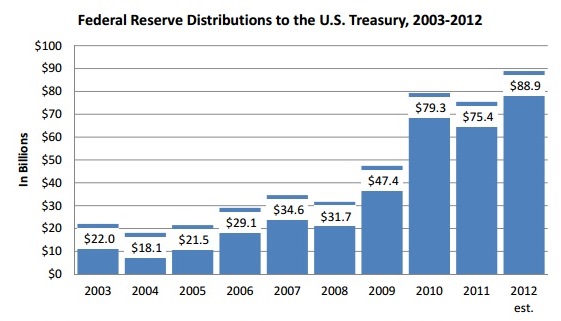

Как мы понимаем, ФРС, в соответствии со своими функциональными обязанностями, должна получать прибыль. И она её получает. Часть, как было сказано выше, она отдаёт коммерческим банкам-членам ФРС, а оставшиеся деньги перечисляет в бюджет США (на основании действующего закона).

Суммы, как вы видите, очень приличные.

Хотелось бы добавить ещё один штришок: первый центральный банк США был основа в 1791 году и просуществовал всего 20 лет (до 1811 года). Назывался он - Первый банк Соединенных Штатов и принадлежал государству всего на 20%. Думаю, приведенного выше вполне достаточно для того, чтобы понять всю сложность американской финансовой системы. Про неё нельзя однозначно сказать, что это "частная", либо "государственная" лавочка. Там выстроена и существует мощнейшая система сдержек и противовесов, которая позволят избежать кардинального усиления какой-либо одной из конкурирующих финансовых структур, существующих сегодня в США, в случае получения ей официальной государственной власти, либо наоборот сосредоточения серьёзных финансовых ресурсов в своих руках.

Таким образом, в качестве итога стоит в очередной раз сказать: не верьте тем рассказам, в которых говориться о том, что мир прост, отдельные его элементы ещё проще и т.п. Мир очень сложен. Очень. Поэтому будьте внимательны, когда кто-то пытается вам проповедовать о "частных лавочка", "стоит взять и отменить" и т.п. Всё, к сожалению, гораздо сложней.

Источник: http://shoroh1.blogspot.ru/.

Рейтинг публикации:

|