Согласно новому исследованию Международного валютного фонда даже простые инвестиционные фонды, такие как паевые фонды, могут создавать риски для финансовой стабильности.

По мнению МВФ, органам регулирования необходимо быть более осведомленными о них благодаря практическому подходу к надзору и повышению качества данных и надзора.

Фирмы по управлению активами позволяют инвесторам легко диверсифицировать свои активы.

Эта отрасль может служить "запасным" источником финансирования для реального сектора экономики даже в период, когда банки находятся в трудном положении.

По сравнению с банками инвестиционные фонды, предлагаемые управляющими активами, имеют более низкую вероятность дефолта, поскольку несут убытки и получают выгоды от активов фондов конечные инвесторы.

В своих последних исследованиях для "Доклада по вопросам глобальной финансовой стабильности" МВФ отметил, что дискуссия относительно возможных рисков, связанных с данной отраслью, стала более интенсивной.

Риски от некоторых сегментов отрасли — хеджевых фондов с высокой долей заемных средств и фондов денежного рынка — уже признаются многими сторонами.

Вместе с тем, идет обсуждение рисков, сопряженных с менее зависимыми от заемных средств традиционными инвестиционными продуктами, такими как инвестирующие в облигации и акции простые паевые инвестиционные фонды и фонды, акции которых котируются на биржах.

"Более пристальное внимание, уделяемое возможным рискам, связанным с управлением активами, вызвано ростом этой отрасли, ее большей ориентацией на менее ликвидные облигации, а также опасениями, что в некоторых странах с развитой экономикой многие фонды все чаще приобретают аналогичные активы, тогда как банки устранились от маркет-мейкерских операций", — отмечает Гастон Гелос, начальник отдела анализа глобальной стабильности в МВФ.

Размер и охват

Эта отрасль в глобальном масштабе управляет активами на сумму свыше $75 трлн, что превышает 100% мирового ВВП, отмечается в обзоре МВФ.

В частности, значительно выросли облигационные фонды. Они инвестируют средства в менее ликвидные активы, такие как облигации стран с формирующимся рынком и корпоративные облигации с высокой доходностью.

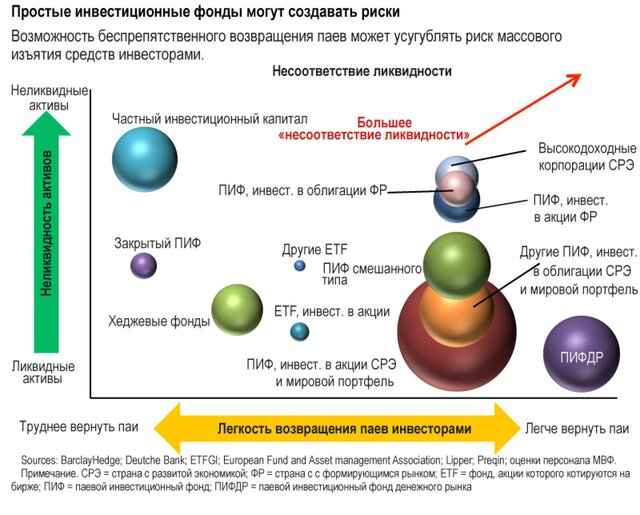

Это приводит к увеличению несоответствия между ликвидностью активов и обязательств фондов, поскольку многие фонды позволяют инвесторам возвращать свои паи в течение одного дня.

Массовое возвращение паев в эти фонды — возможно, вызванное внешним событием, например более быстрым, чем ожидается, повышением процентных ставок в США, — может оказать широкомасштабное воздействие на рынок, особенно если банки не смогут или не захотят вмешаться, чтобы предоставить ликвидность в такой ситуации.

Понимание рисков

В анализе выделяется важность концептуального разделения рисков, привносимых в результате существования фондов, и рисков, которые бы существовали даже при отсутствии фондов, то есть если бы инвесторы покупали ценные бумаги напрямую.

Вот основные выводы, к которым пришли аналитики МВФ.

Во-первых, инвестиции паевых фондов, по-видимому, влияют на динамику цен активов, по крайней мере на менее ликвидных рынках, таких как рынки облигаций стран с формирующимся рынком.

Потоки средств паевых фондов определяют движение цен на этих рынках.

Цены на активы, которые концентрируются в руках фондов, в периоды нервозности рынка снижаются более резко.

Во-вторых, возможности беспрепятственного возвращения паев, предлагаемые фондами, могут усугублять риск массового изъятия средств инвесторами, которые хотят получить свои деньги обратно сразу, по сравнению с ситуацией, когда инвесторы владеют активами напрямую.

Некоторые фонды применяют методы определения стоимости активов и установления цен на паи фондов, которые предоставляют инвесторам преимущества "первого хода", — инвесторы, которые возвращают паи раньше других, могут вернуть больше денег.

В некоторой степени этот риск смягчается тем обстоятельством, что "более рискованные" фонды (инвестирующие в неликвидные активы и более уязвимые по отношению к массовому изъятию средств) защищают себя путем хранения более ликвидных активов и взимания более высокой платы за возвращение паев.

Сборы за возвращение паев действительно результативны и уменьшают стремление возвращать паи в периоды неурядиц.

В-третьих, передача функции повседневного управления портфелем привносит проблемы стимулов в отношения между конечными инвесторами и управляющими инвестиционными портфелями.

В результате управляющие активами могут проявлять стадное поведение: вести операции в том же направлении, что и их коллеги.

Показатели стадного поведения в последние несколько лет увеличивались, возможно, из-за всеобщего поиска доходности в условиях низких процентных ставок, который заставлял эти фонды инвестировать в аналогичные активы.

В-четвертых, в отличие от банков, более крупные фонды и фонды, принадлежащие более крупным компаниям по управлению активами, необязательно способствуют образованию бóльших системных рисков.

При этом характер активов, в которые они инвестируют, представляется сравнительно более важным, чем их величина.

Это важный фактор, который необходимо учитывать при поисках наилучших методов выявления системно значимых продуктов или управляющих активами.

Этот вопрос активно обсуждается представителями органов регулирования во всем мире. Надзор, в большей мере ориентированный на общую ситуацию.

Имеющиеся данные требуют более качественного надзора за рисками на уровне организаций.

В настоящее время надзор за отраслью сосредоточен на защите инвесторов и раскрытии информации, и органы регулирования в большинстве стран практически не ведут мониторинга.

Согласно МВФ органам регулирования рынков ценных бумаг следует перейти к более практическому методу надзора, опирающемуся на более качественные данные, индикаторы риска и анализ, включая стресс-тесты.

Настоятельно необходимо установить мировые стандарты для мониторинга отрасли и надзора за ней.

Директивным органам и органам регулирования следует принять макропруденциальный подход к оценке воздействия отрасли в целом на стабильность финансовой системы.

В этой связи органам надзора и регулирования потребуется по-новому оценить функции и достаточность существующих средств управления рисками.

"В частности, органам регулирования следует найти методы уменьшения стимулов для инвесторов к изъятию своих средств, когда они заметят уход других инвесторов, — поясняет Гелос. -

Этого можно было бы достичь, например, благодаря продуманной плате за возвращение паев, которая не вредила бы инвесторам в целом, скажем, если бы доходы прибавлялись к стоимости чистых активов фонда. Кроме того, цены на паи фондов должны устанавливаться таким образом, чтобы покидающие фонд инвесторы не перекладывали бы издержки ликвидности на остающихся инвесторов".

Источник: .vestifinance.ru.

Рейтинг публикации:

|