Вашингтон. 26 августа. FINMARKET.RU - Через 10-15 лет юань может стать международной резервной валютой. Для этого Китаю нужно совсем немного: провести реформу финансового сектора и допустить иностранцев на свой внутренний рынок, уверены в Институте международной экономики Петерсона. Вокруг юаня уже начал формироваться блок стран, привязавших свою валюту к юаню. В Азии влияние китайской валюты сильней, чем доллара.

Экономисты Института международной экономики Петерсона проанализировали перспективы юаня в качестве международной резервной валюты.

Резервная валюта нужна по трем причинам:

- Возможность сохранить стоимость своих накоплений;

- Удобный способ расчетов;

- Базовая валюта, в которой удобно проводить расчеты и с которой удобно сравнивать курсы валют.

В PIIE исследовали последнюю функцию юаня: изучили, насколько бизнесменам, правительствам и населению удобно переводить деньги в юани, чтобы упростить расчеты или оценку какого-либо продукта или услуги.

Подобную функцию хорошо иллюстрируют доллары, уже давно ставшие эффективным способом определить стоимость того или иного продукта в разных странах: в другой стране нам легче посчитать стоимость товара в долларах.

Сейчас юани находятся на этом этапе интернационализации: все больше стран привязывают динамику валюты к определенной корзине, где доминирующую роль играет юань. Такую же функцию исполняют доллары и евро. Такие валюты можно назвать базовыми.

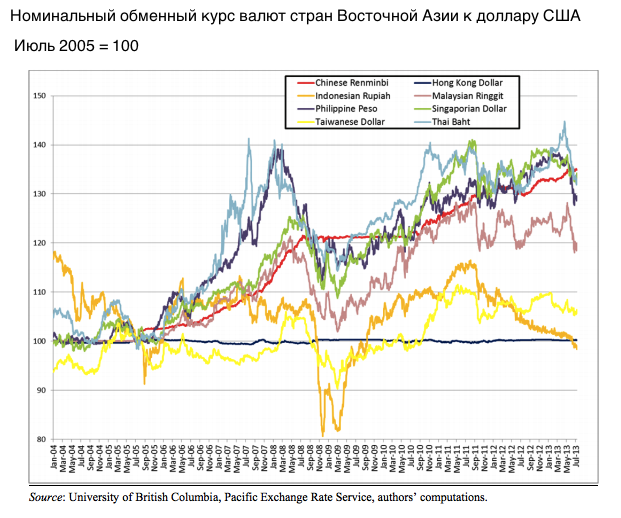

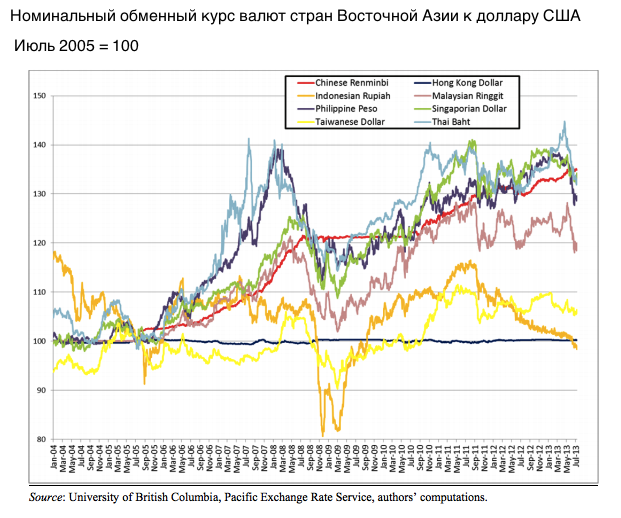

Юань с 2010 года превратился в одну из базовых валют. Это связано, прежде всего, с торговой интеграцией Китая и основных развивающихся рынков. В Восточной Азии, фактически, создан блок стран, привязавших свои валюты к юаню. В блок вошли Южная Корея, Индонезия, Малайзия, Филиппины, Тайвань, Сингапур и Таиланд. Валюты этих стран куда в большей степени следуют в фарватере юаня, а не доллара.

Валюты развивающихся стран повторяют динамику менее волатильного юаня

Как определить базовую валюту

Страны, которые привязывают свои валюты к определенной корзине, обычно предпочитают не раскрывать, какие валюты в нее входят. Поэтому чтобы выявить вес каждой валюты к корзине, стоит проанализировать колебания валюты каждой страны к четверке базовых - евро, доллару, йене и юаню.

Также стоит учитывать шоки, которые перенесли страны, а также реакцию на них центробанков: когда и в каком объеме проводятся интервенции. Валюта может быть привязана к корзине валюты или одной валюты с помощью политики центробанка или из-за событий на рынке.

Чтобы определить степень того, насколько валюта зависит от подобных действий, в PIIE выявили коэффициенты совместного движения (СМС). Если коэффициент достаточно сильный, то валюта является базовой.

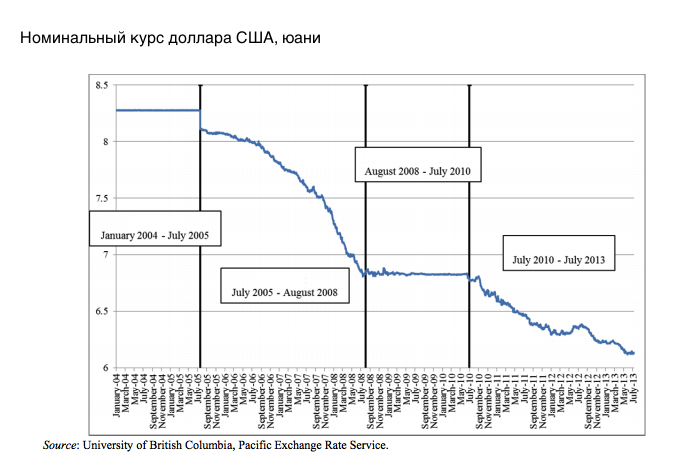

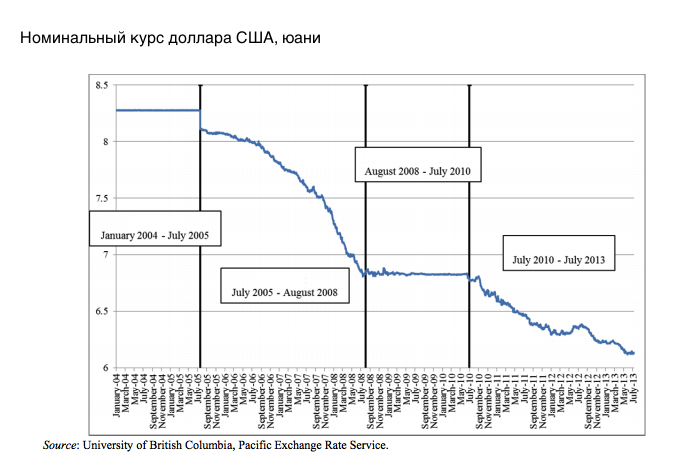

- Сам юань привязан к доллару, причем до июля 2005 года эта привязка была достаточно жесткой. Затем ему позволили колебаться к доллару в рамках определенного диапазона. Тогда за три года он подорожал на 17,5%.

- В 2008 году юань вновь привязали к доллару на уровне 6,83 юаней за доллар. В июне 2010 года Народной банк Китая вновь объявил о том, что юань переведут в плавающий режим по отношению к доллару. С этого момента и до июля 2013 года юань подорожал еще на 9,7%.

В истории юаня есть два периода либерализации

Рост влияния юаня как базовой валюты связан с торговой интеграцией стран. С 2005 по 2010 год доля торговли стран Восточной Азии промышленными товарами с Китаем выросла с 13,9% до 21,7%.

Юань - главная валюта Восточной Азиии

Экономисты проанализировали 52 развивающиеся страны - именно они являются ключевыми экспортерами промышленных товаров. В выборку не вошли полностью долларизованные страны вроде Панамы, страны еврозоны, а также экспортеры нефти.

Анализируемый период экономисты поделили на два этапа - первый этап ослабления контроля над курсом юаня и второй.

- 32 из 52 стран в последние годы наращивали CMC по отношению к юаню. Для доллара и евро этот показатель составляет соответственно 16 и 19.

- При этом страны, попавшие в выборку, все сильней зависят от юаня. В среднем степень зависимости от юаня выросла на 9 п.п. - среднее значение CMC выросло с 12% до 21%. Вес доллара снизился на 13 п.п. до 43%, а вес евро - на 9 п.п. до 38%.

- Особенно сильно влияние юаня в Восточной Азии: в этом регионе юань стал доминирующей валютой, которая уже по своему влиянию опередила доллар.

- В период 2005-2008 годов юань был доминирующей базовой валютой в трех из десяти стран региона по сравнению с шестью странами, чьи валюты связаны с долларом, и одной страной, чья валюта зависит от евро.

- В период 2010-2012 годах количество таких стран выросло с трех до семи. Количество валют, привязанных к доллару, сократилось до трех, а к евро в Восточной Азии больше не привязана ни одна валюта.

- В среднем величина CMC для стран региона выросла на 29 п.п. до 55%, для доллара снизилась на 27 п.п. до 34%.

- Сейчас валюты Южной Кореи, Индонезии, Филиппин, Тайваня, Сингапура, Таиланда и Малайзии следуют за динамикой юаня, а не за динамикой доллара.

- Зона доминирования доллара в Азии ограничивается Гонконгом, Монголией и Вьетнамом. Роль доллара более значима в небольших странах, а юань доминирует в крупных экономиках.

Юань на пути к мировому лидерству

Конечно, в таких оценках присутствует сильный региональный перевес. Юань - это валюта для Восточной Азии, евро - это базовая валюта для региона EEMEA, а доллар - для Латинской Америки.

Вопрос в том, насколько сильно влияние этих валют за пределами своих регионов.

- Доллар пока лидер по этому показателю: он доминирующая валюта в 11 из 37 возможных стран. Для евро и юаня этот показатель равен соответственно 2 и 3.

- Однако и здесь произошел значительный рост: в 2005-2008 годах показатель для доллара равен 16 странам, для евро - 4 странам, а для юаня - одной стране.

- Юань как базовая валюта увеличил свое присутствие за пределами Азии с 7 до 11 стран. В случае с долларом количество стран снизилось с 22 стран до 19. Евро увеличил свое присутствие с 12 до 15 стран.

- С точки зрения уровня влияния, CMC для юаня выросли лишь незначительно - на 9-13 п.п. Сокращение уровня влияния евро и доллара составило 18 и 11 п.п. соответственно.

Торговая интеграция укрепляет роль юаня

Экономисты также попытались объяснить, почему юань за последние несколько лет обрел популярность в качестве резервной валюты.

- Самое очевидное объяснение - это торговая интеграция. Действительно, развитие торговли с Китаем заставляет валюты следовать за юанем.

Торговая интеграция способствует повышению значимости юаня

- Есть и противоположный мотив: центробанки привязывают свои валюты к юаню, чтобы местные компании не потеряли конкурентоспособность по сравнению с китайскими производителями. К такой тактике чаще прибегают страны за пределами валютного блока в Восточной Азии: их валюты обычно сильно дешевеют вслед за юанем, но редко дорожают по отношению к нему.

- Создание блока валют, которые привязаны к юаню, нельзя назвать региональным феноменом для Восточной Азии, обусловленным политическими мотивами. В основе зависимости этих валют от юаня лежат экономические причины.

- Например, привязка некоторых валют к доллару США также объясняется, главным образом, торговой интеграцией с США.

- Однако в ситуации с Китаем влияние этого фактора выше: рост интеграции на 1 п.п. увеличивает CMC для доллара на 1,5 п.п., а для юаня - на 1,82 п.п.

Реформы превратят юань в главную резервную валюту

У нынешней динамики юаня есть близкий исторический прецедент - японская йена.

- На долю Японии в 1991 году приходилось 22,5% торговли стран Восточной Азии против 24,4% у Китая сейчас.

- При это не было создано валютного блока стран, привязавших свою валюту к йене.

- Это было эпоха долларов: главной базовой валютой в азиатском регионе были доллары, а йена, в отличие от юаня, не смогла их превзойти по популярности.

- Однако йена куда в большей степени использовалась как валюта для международных расчетов. С помощью йен оплачивалась треть экспорта Японии и 15% импорта в 1990-е годы. В юанях сейчас оплачивается меньше, чем 10% торговли Китая.

- Япония в 1990-е годы находилась на более высоком этапе развития, чем Китай сейчас: у нее была куда выше производительность труда. Ее капитальный счет был полностью либерализован.

- Японию также отличали мощные частные корпорации, которые активно участвовали в международной торговли. Им легче было рассчитываться в национальной валюте.

Опыт Японии мог бы помочь Китаю. Чтобы выйти на следующий этап интернационализации, стране нужно открыть внешний и финансовый сектор.

К 2030 году юань разделит место главной базовой валюты с долларом, то есть курсы мировых валют будут зависеть от валюты Китая и США. К 2037 году в мире будет окончательно сформирован валютных блок стран, чьи валюты привязаны к юаню.

В случае, если Китаю удастся провести нужные реформы, то юань уже через 10-15 лет может стать полноценной резервной валютой.