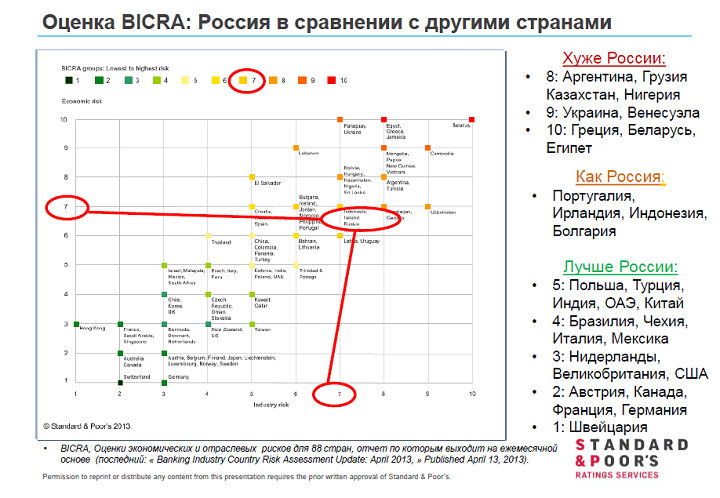

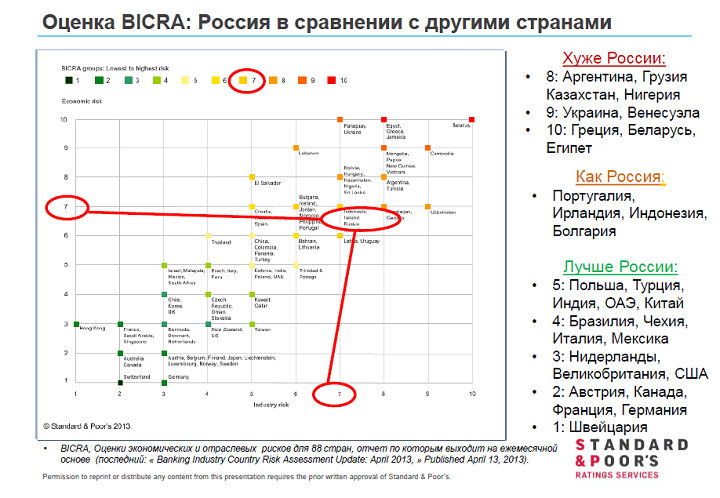

Москва. 21 мая. FINMARKET.RU - Банковская система России выглядит вполне устойчиво, согласно данным свежего "Рейтинга финансовых институтов" компании Standart & Poor's. Уровень риска сближает Россию с Болгарией, Индонезией, Ирландией, Португалией, Индией, Казахстаном, Нигерией и Турцией. "Россия неплохо выглядит на уровне своих соседей по СНГ, но уступает другим странам БРИКС", - отмечает один из авторов исследования Ирина Велиева. Из всех рейтингуемых S&P стран рейтинг ниже российского, кроме государств СНГ, имеют банковские системы таких стран, как Аргентина, Венесуэла, Греция и Египет.

К позитивным факторам, определяющим риски российского банковского сектора, эксперты S&P относят:

- Превышение ресурсов правительства над обязательствами: федеральный бюджет профицитен. Правда, ситуация в этом направлении будет постепенно ухудшаться, и к 2016 году дефицит бюджета составит около 1,6% ВВП, ожидают в S&P. Причина - в достаточно популистской политике, которую проводит федеральное правительство, увеличивая социальные расходы, а также пенсии и зарплаты в бюджетном секторе;

- Положительно до сих пор сказывается сокращение дисбалансов в экономике России, связанных со слишком высокими темпами роста кредитования в секторе недвижимости и строительства до кризиса 2008 года. Умеренный рост цен на недвижимость продолжится, но это не создаст дополнительных угроз банковскому сектору, так как доля ипотечных кредитов остается низкой - 7% от совокупного объема банковских кредитов. Потенциально более опасен циклический рост цен на коммерческую недвижимость, но его темпы пока ожидаются ниже докризисных;

- Постепенное ужесточение требований регулятора к достаточности капитала банков и готовность ЦБ предоставлять банковской системе ликвидность. Хотя исследователи называют качество банковского регулирования и надзора в России слабым: чрезмерно формалистский характер госрегулирования позволяет некоторым банкам обходить "дух законов", "манипулировать инструментами надзора", отмечает ведущий кредитный аналитик S&P Наталья Яловская.

Негативные факторы в значительной степени традиционные для российской экономики в целом:

- Чувствительность к ценам на нефть;

- Концентрация банков на отдельных контрагентах;

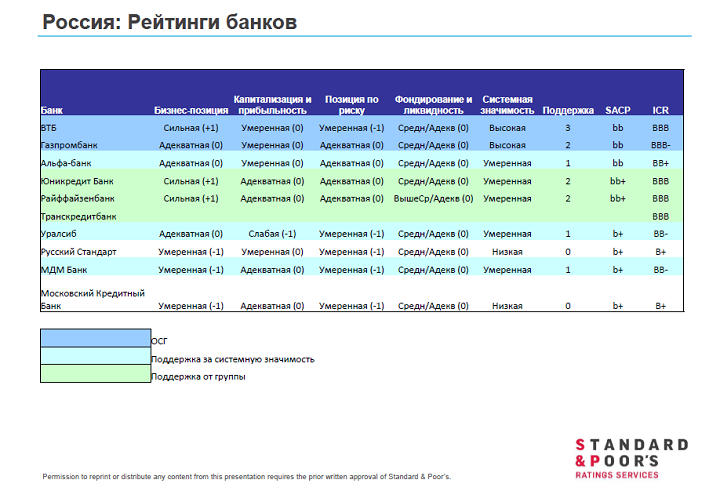

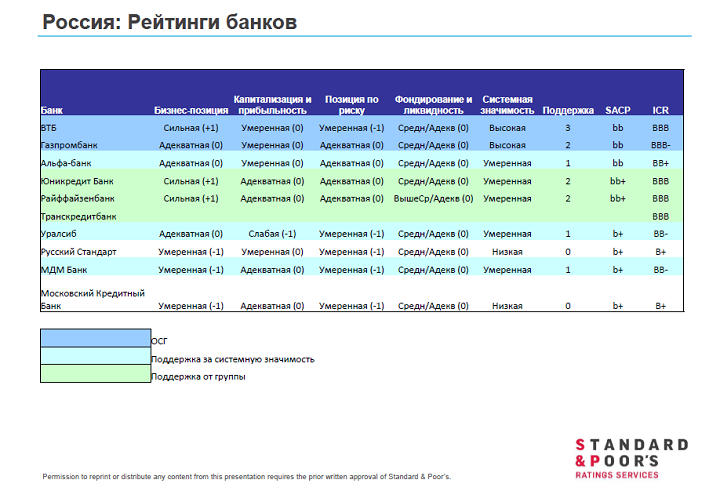

- Преобладание госбанков, которое только усилилось после кризиса и в ближайшее время будет нарастать. Прежде всего это приводит к разному уровню доступа к источникам фондирования.

Все это негативно сказывается на уровне конкуренции в секторе и кредитоспособности частных банков. Их выталкивают в более рисковые сегменты.

- Уже сейчас на долю четырех крупнейших государственных банковских групп приходится 56% активов системы. Крайне неравномерно распределяется прибыль по сектору: она тоже достается преимущественно крупным госбанкам;

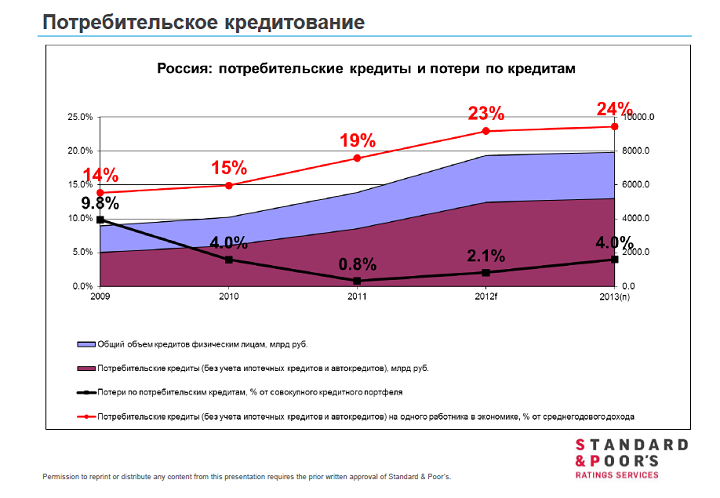

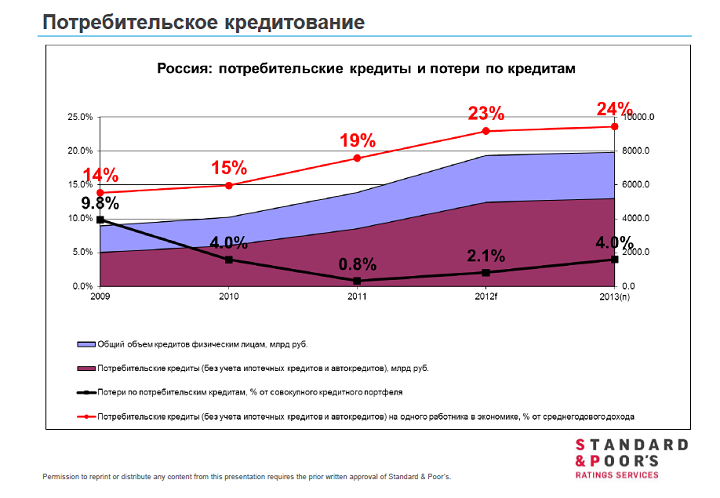

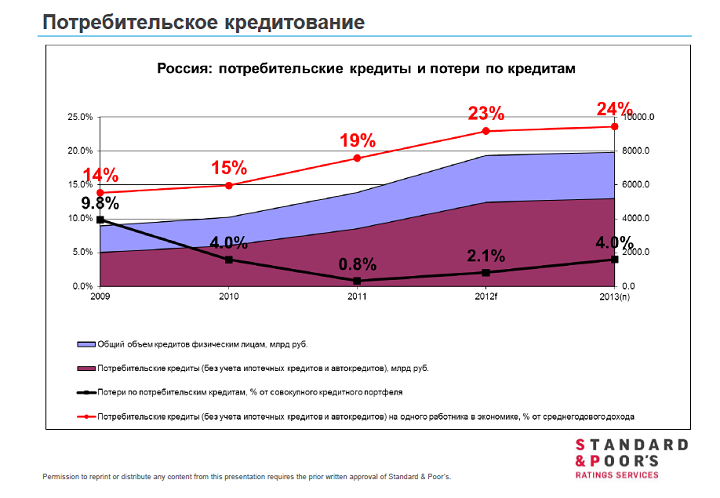

- Агрессивный рост необеспеченного потребительского кредитования (64% всех потребительских кредитов). Он замедлится, но все равно останется на уровне примерно 30% (в предыдущие два года он в среднем составлял 38%). Именно в этом секторе опасность появления "кредитного пузыря" самая высокая: за последние три года уровень необеспеченной задолженности на одного заемщика увеличился в 2,5 раза (с 29 тыс. до 69 тыс. руб.; по доле годового дохода - с 14% до 23%). Хотя долг домохозяйств с 12% ВВП увеличится всего до 15% в 2014 году, то есть останется низким по мировым меркам.

В S&P полагают, что замедление экономического роста примерно до 3% в этом году и немногим выше в 2014-2015 годах неизбежно окажет негативное влияние на банковский сектор, прежде всего за счет роста потерь по кредитам. Но уровень проблемных кредитов увеличится по сравнению с 2012 годом, когда этот показатель был очень низким, но все равно останется ниже 2009-2010 годов.

Пессимизм в отношении способности российской экономики расти быстрее связан с тем, что значительного увеличения цен на сырьевые ресурсы, которые доминируют в российском экспорте (50% - нефть и нефтепродукты, еще 30% - газ и металлы) не ожидается. А снижение цен на нефть на $10 за баррель приводит по оценке экспертов S&P к падению доходов правительства на 1,4% ВВП.

В S&P не верят в способность правительства и ЦБ обуздать инфляцию: в ближайшие годы она лишь незначительно снизится по сравнению со средней в 2009-2012 года в 8%.

Хотя темпы кредитования частного сектора снижаются, они останутся достаточно высокими по мировым меркам - 15-18% в год.

Положительно на стабильности российской банковской системы сказывается ее относительная неразвитость. Здесь преобладают простые продукты, риски по которым легко считаются и контролируются. Но с другой стороны, это негативно отражается на доходности нашего банковского сектора.

Доступность мировых финансовых рынков для российской банковской системы постепенно улучшается: на конец 2012 года заимствования в иностранной валюте составляли 20% ее ресурсной базы. Но пока заимствовать за рубежом могут лишь немногие наши кредитные организации. 75% объема финансирования из внешних источников приходится на госбанки. В ближайшие годы эта ситуация сохранится.

Наталья Яловская, ведущий кредитный аналитик S&P

"В своем исследовании мы отмечаем адекватную и эффективную систему банковского госрегулирования, позитивно смотрим на ужесточение на основе Базеля-3 требований ЦБ к капитализации банков. Это приведет к усилению капитализации банковской системы в целом.

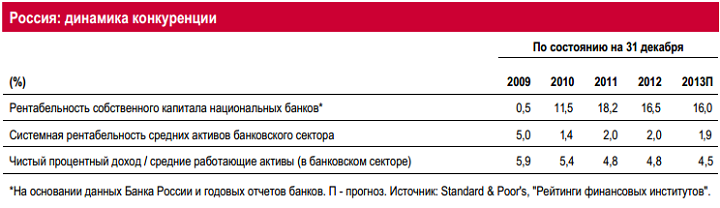

Рост требований к капитализации будет сдерживать рост банковского сектора, что дополнительно ограничит экономический рост. Но пока мы прогнозируем рост в банковском секторе на уровне 15-17%, что значительно больше роста экономики.

Ряд крупных банков и их клиентов обладают сложной и не всегда прозрачной структурой собственности, что затрудняет надзор регулятора за кредитной деятельностью банков, контроль за концентрациями на крупных клиентах. Этим обоснована наша оценка кредитного риска в российской банковской системе как высокого.

Хотелось бы видеть более качественную работу ЦБ на докризисной стадии: раннего выявления проблем и коррекции политики. Сохраняется несистемный подход к банкам разного размера, чему пример случай с "Банком Москвы".

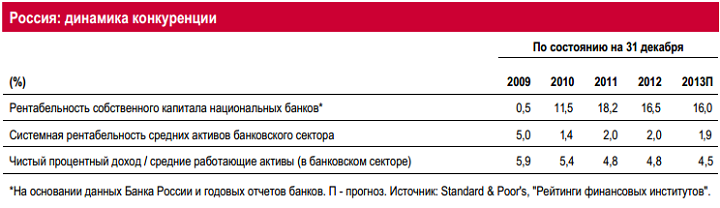

Рост в сегменте потребительского кредитования слишком агрессивный. Хотя уровень задолженности домохозяйств пока не очень высокий на фоне других стран, но доходы населения не растут так быстро. Это приводит к быстрому росту уровня закредитованности: в конце прошлого года он достиг четверти годового уровня дохода. Для банков будут существенно увеличиваться риски невозврата таких кредитов. Рост потерь и расходов на создание чистых резервов по таким кредитам в прошлом году составил 1,5 раза по сравнению с позапрошлым годом, и мы ожидаем, что этот тренд будет продолжаться. Это один из факторов, который будет негативно влиять на прибыльность банковского сектора.

После кризиса внешний рынок капитала практически закрылся для российских банков. В последние два года внешние инвесторы начинают ощущать аппетит к риску развивающихся рынков, в том числе России. Но ? привлекаемого капитала приходится на крупные госбанки".

Ирина Велиева, аналитик S&P

"Один из главных недостатков российской банковской системы - более высокие риски, связанные с профилем фондирования. Хотя после кризиса он стал более устойчивым: появилась опора на розничные депозиты, снизилась доля иностранных заимствований, пассивная база стала более диверсифицированной, но остается очень волатильной. Важным ограничением для устойчивости банковской системы является недостаток на российском рынке крупных институциональных инвесторов.

Замедление экономического роста будет иметь последствия для банковского сектора. Естественный эффект связан с замедлением темпов роста кредитного портфеля: наш прогноз - 15-17% по этому году; более медленный рост депозитной базы, особенно физических лиц: в пределах 20%.

Произойдет ухудшение качества банковских активов. Ничего катастрофичного мы не ожидаем. Но накладываются два фактора: в последние годы кредитный портфель рос достаточно высокими темпами, а по мере замедления экономического роста происходит снижение качества обслуживания долга заемщиками.

Проблемные активы составят по итогам этого года порядка 7,2% от кредитного портфеля. Произойдет существенный рост отчислений в резервы на возможные потери: совокупные отчисления по МСФО могут составить порядка 660 млрд руб., что более чем в полтора раза превышает показатель 2012 года. Сократится рентабельность, хотя она останется высокой".