Москва. 6 февраля. FINMARKET.RU - Goldman Sachs исследовал состояние институциональных инвесторов в России - тех, на кого так надеется правительство в деле ускорения роста экономики и улучшения инфраструктуры.

Оказалось, что самые важные из них - это пенсионные фонды. Они могут снизить доходность по гособлигациям, стабилизировать рынок акций, сократить гигантские премии за риск, и даже помочь правительству с приватизацией.

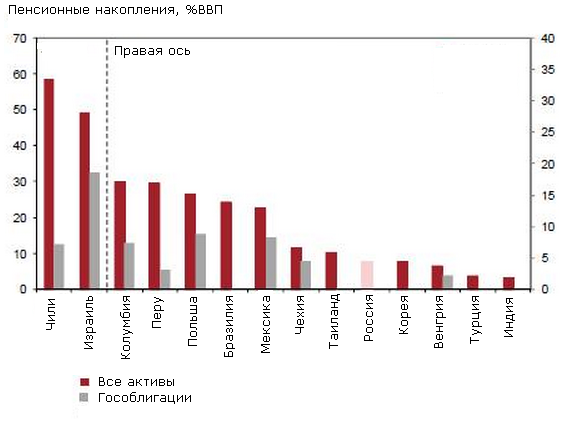

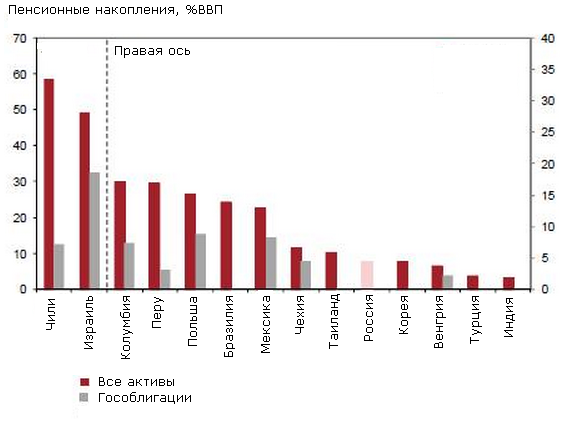

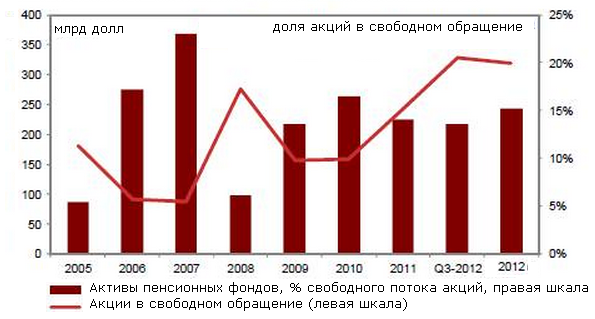

Сейчас объемы российских пенсионных фондов составляют всего 5% ВВП - это совсем немного по мировым меркам. Но ежегодно негосударственные пенсионные фонды будут расти на $10-15 млрд, уверены Клеменс Граф и Эндрю Мэтени из Goldman Sachs. В итоге, фонды скоро станут главными инвесторами российской экономики и партнерами правительства в его амбициозных планах.

Российские пенсионные фонды - маленькие гиганты большой экономики

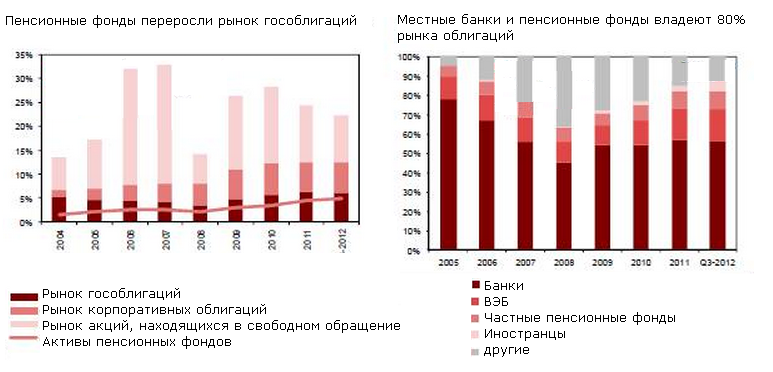

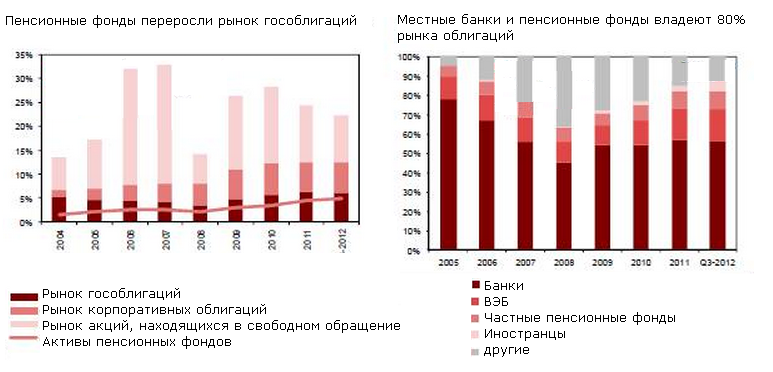

Интерес к российскому рынку облигаций у иностранных инвесторов заметно вырос. Это не удивительно, ведь они ожидают, что барьеры для входа на рынок снизятся с введением в России стандартов Euroclear. Но пока этого не произошло, пенсионные фонды и российские банки играют доминирующую роль на рынке облигаций - на них приходится 80% рынка.

Несмотря на скорый приход иностранных инвесторов на рынок облигаций, в GS уверены, что роль пенсионных фондов на российском финансовом рынке будет расти.

- Активы под управлением пенсионных фондов в конце прошлого года составили всего 5% ВВП. Примерно такой же уровень в Чехии, но это меньше, чем в Польше или Латинской Америке.

- Но капитал фондов быстро растет, с 2007 году их доля в ВВП, практически, удвоилась.

Пусть в масштабах российской экономики фонды не такие уж и большие, но в масштабах российского финансового рынка они - настоящие гиганты.

- Под управлением инвестиционных фондов находится активов на 3,1 трлн руб. Рынок государственных облигаций сейчас составляет 3,3 трлн руб, а корпоративных - 4,2 трлн руб.

- Теоретически, пенсионные фонды могли бы захватить 45% рынка облигаций с учетом того, что они практически не вкладывают деньги в акции. Но в России сложилась "ненормальная" для других стран ситуация: пенсионные фонды начали класть деньги на депозиты в банках, так как они дают большой доход, чем гособлигации.

Это означает, что пенсионные фонды уже переросли рынок государственных облигаций, на котором они раньше были полностью сосредоточены.

Их активность меняет структуру рынка. В России рынок корпоративных облигаций стал уже довольно объемным, особенно по стандартам развивающихся стран. Сейчас рынок корпоративных облигаций больше рынка государственных и продолжает расти.

Российские пенсионные фонды не такие уж и маленькие

Куда можно инвестировать пенсионные средства

Большинство средств граждан хранится в ВЭБе, куда они попали автоматически. Лишь небольшая часть находится под управлением частных управляющих или в частных пенсионных фондах.

Большинство средств граждан хранятся в ВЭБе

- До 2009 года ВЭБ мог инвестировать средства лишь в гособлигации. Это требовало от правительства постоянно выпускать новые бумаги. При этом реальные процентные ставки были отрицательными, что в итоге затормозило рост средств фонда. При этом росли обязательства правительства перед пенсионной системой, рос и размер трансферта из бюджета в пенсионную систему.

- В 2009 году ВЭБу из-за кризиса разрешили инвестировать в корпоративные облигации некоторых эмитентов и класть деньги на депозиты в банки. Если в конце 2010 года доля госбумаг в портфеле ВЭБа составляла 97%, то к третьему кварталу 2012 году снизилась до 58%. В банковские депозиты было инвестировано 16% активов, а в корпоративные бумаги - 15%.

- На этот фоне ограничения, наложенные на частные пенсионные фонды, выглядят довольно мягкими. 65% своих активов они могут вложить в акции, а еще 20% - в банковские депозиты. Облигации российских эмитентов должны не превышать 80% объемов фонда.

- Российские пенсионные фонды все равно продолжают инвестировать в корпоративные и государственные облигаци. Еще до кризиса пенсионные фонды вкладывали в акции 1/4 обязательных накоплений граждан. К концу 2011 года доля акций упала до 8-9%.

- Низкая популярность акций связана с осторожностью менеджеров фондов после кризиса и с несовершенством российского законодательства. До кризиса многие фонды вложили в акции до 60% своих средств, полностью проигнорировав риски. Это привело к значительным потерям и тысячам исков от вкладчиков. Теперь управляющие частных пенсионных фондов ведут себя с акциями очень осторожно.

Какие еще есть институциональные инвесторы

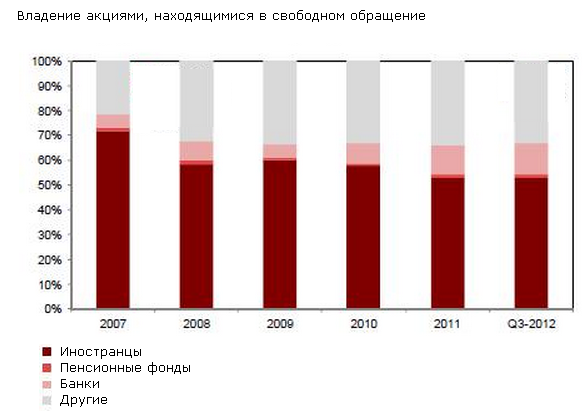

В России, фактически, рынок акций отделился от рынка облигаций. Последний показал в прошлом году сильные результаты, тем более, рынок должен вот-вот отрыться для иностранных инвесторов. На рынке акций обратная ситуация - результаты намного хуже, чем на фондовых рынках других стран. Дело в том, что на российском рынке облигаций в отличие от других развивающихся стран, доминируют местные игроки, а на рынке акций - иностранцы.

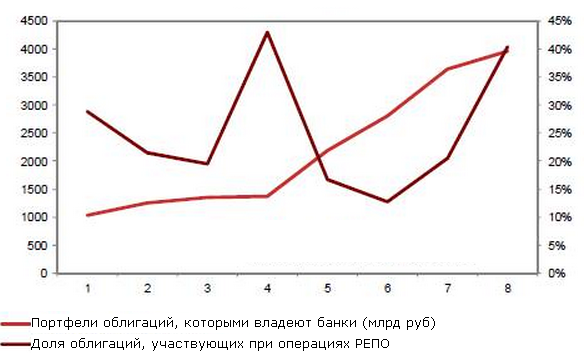

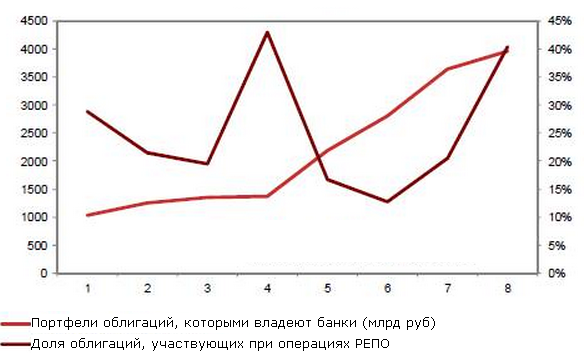

- Помимо пенсионных фондов на рынке облигаций действуют банки. Они, как и фонды, сосредотачиваются на бумагах, у которых близится срок погашения. Банкам они нужны для управления ликвидностью. Примерно 40% портфелей облигаций нужны банкам как залог для получения ликвидности по операциям РЕПО ЦБ - их сократить они не могут.

Банкам облигации нужны для аукционов РЕПО

- Но в последние полгода кривая доходности российских госбумаг постепенно выпрямляется, чего не происходит в других развивающихся странах. Инвесторы поверили в том, что ЦБ действительно сможет контролировать инфляцию после того, как ставки были повышены в сентябре.

- Еще одна причина в приходе иностранных инвесторов на рынок. В GS ожидают, что уже в первом квартале будет введен Euroclear. Он позволит иностранцам покупать бумаги напрямую, пока они делают это через российских посредников.

Пенсионные фонды помогут снизить доходность по облигациям

Большинство участников рынка уверены, что больший пул институциональных инвесторов будет иметь позитивный эффект на рынки и приведет к снижению ставок. В GS считают, что приток инвесторов должен поддержать цены на активы, а премия за риск (и по акциям, и по облигациям) должна в итоге снизиться.

Чтобы подтвердить свою точку зрения, в GS решили исследовать другие развивающие страны. Их интересовала доля гособлигаций, которая находилась под управлением пенсионных фондов (% ВВП), а также как ее динамика влияла на доходность по 10-летним госбумагам.

Развитие пенсионных фондов приводит к снижению ставок

- Если российские пенсионные накопления увеличатся на 5 п.п., например, до нынешнего уровня Мексики, это снизит доходность по облигациям на 40 б.п.

- Увеличение накоплений на 10 п.п. до уровня Польши или Перу, снизит доходность на 60 б.п.

- Если же накопления вырастут на 45 п.п. - до уровня Чили или Израиля, то доходность снизится на 120 б.п.

- Скорее всего, снизится и волатильность котировок акций.

Пенсионный фонды помогут развитию рынка акций

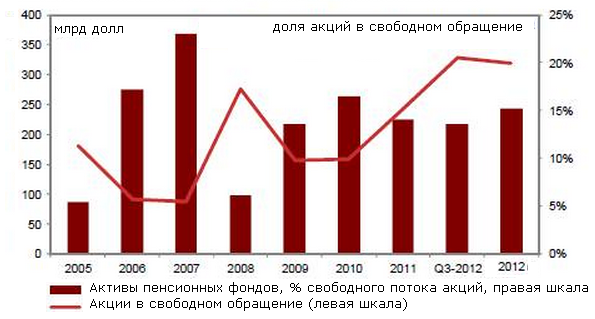

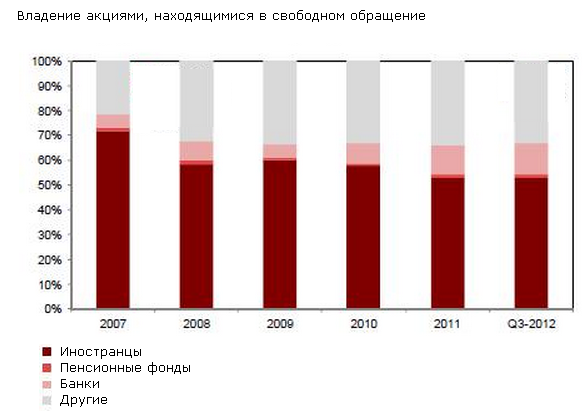

В отличие от рынка облигаций, на рынке акций пенсионные фонды играют скромную роль. В основном акции, находящиеся в свободном обращении, покупали иностранные игроки.

Но сейчас ситуация меняется: банкам приходится покупать больше акций из-за изменений в политике ЦБ, который предпочитает опираться на рыночные инструменты, предоставляя ликвидность в рамках РЕПО.

На российском рынке акций доминируют иностранцы

- До кризиса управляющие пенсионными фондами покупали акции, но тогда это особого влияния на рынок не оказывало, так как сами фонды были небольшими.

- Но если пенсионные фонды выйдут на рынок сейчас, то изменения будут заметны.

- Во-первых, размеры фондов значительно выросли. Во-вторых, все больше участников накопительной системы решают перевести свои накопления из ВЭБ в частные фонды. Если в 2007 году лишь 5% участников системы вывели свои накопления из ВТБ, то во втором квартале 2012 года таких уже стало 16%. К концу года их доля вырастет до 25%.

- Среди них много людей с высоким доходом, а это означает, что к концу года в руках частных фондов окажется примерно 1/3 обязательных пенсионных накоплений.

- Если учесть добровольные пожертвования, то половина всех накоплений пенсионной системы окажется в руках частных фондов. Это $60 млрд, из которых половина может быть инвестирована в акции. При этом весь рынок российских акций можно оценить в $250 млрд. В этом случае пенсионные средства действительно имеют значение.

- Сейчас частные фонды владеют 20% акций, находящихся в свободном потоке, в 2006/2007 годах их было всего 5%. Это соотношение может расти и дальше в зависимости от темпов выпуска акций и рыночных показателей.

Пенсионные накопления помогут стабилизировать рынок акций

Пенсионные фонды помогут правительству с приватизацией

Правительства запустило обширную программу приватизации, при этом власти твердо решили, что акции будут размещаться только на внутреннем рынке. Местные институциональные инвесторы могут облегчить процесс приватизации и выступить покупателями. Да и приватизацию с политической точки зрения будет провести проще, если покупателями станут российские пенсионные фонды.

- Местные пенсионные фонды могут быть достаточно большими, чтобы справиться с приватизацией. В год правительство планирует продавать активов на $10 млрд.

- Объемы средств под управлением частных пенсионных фондов будут ежегодно расти на $10-15 млрд. При этом даже обязательная часть накоплений инвестируется в акции куда ниже своего потенциала: всего 10% против 65%, разрешенных по закону.

- Если частным фондам дать правильную мотивацию, они начнут покупать акции. Это позволит рынку выкупить активы, размещенные в ходе приватизации.

Конечно, эти прогнозы стоит рассматривать с учетом того, что в России проводится реформа пенсионной системы. Сейчас в накопительную часть пенсии отчисляется 6% доходов, эти выплаты планируется снизить до 2%. Однако граждане все-таки получат право выбора относительно судьбы 4% своей зарплаты - накапливать ее или отдать государству.

В GS уверены, что те, кто решился перевести накопления в частные фонды, в основном, отправят на накопление все 6%.

Статус:

Группа: Посетители

публикаций 0

комментариев 87

Рейтинг поста:

А менорой (подсвечником) по башке?!

Статус:

Группа: Посетители

публикаций 0

комментариев 250

Рейтинг поста:

Так они не спрашивают. Обязали.

Статус:

Группа: Посетители

публикаций 0

комментариев 2713

Рейтинг поста: