Авторы: Николас Джонсон (Nicholas Johnson) и Михир Вора (Mihir Worah), PIMCO.

Когда речь заходит об инвестициях в золото, мир часто видится только в черных и белых тонах. Некоторые глубоко, почти религиозно убеждены, что золото бесполезно и является варварским пережитком без какой-либо доходности, то есть активом, которым никогда не захочет владеть рациональный инвестор. Другие любят его, видя в нем единственный актив, способный обеспечить защиту от грядущей финансовой катастрофы, которая всегда прямо за углом.

Наши взгляды более взвешены и, как мы полагаем, обеспечивают сбалансированную основу для определения ценности. Вывод: учитывая нынешние оценки и политику центральных банков, мы видим в золоте убедительную страховку от инфляции и хранилище богатства, которое потенциально превосходящее по своим характеристикам бумажные валюты.

Мы считаем, что инвесторам следует рассмотреть вопрос об ассигновании золота и других драгоценных металлов в диверсифицированный инвестиционный портфель. Предложение золота ограничено, и мы видим увеличение спроса в соответствии с темпами мирового экономического роста в расчете на душу населения. Что касается инфляции, то по нашему мнению решение ФРС начать третий раунд количественного смягчения делает золото еще более привлекательным.

Действия ФРС после окончания финансового кризиса представляются нам сдвигом парадигмы, в рамках которого ФРС пытается облегчить положение на финансовых рынках и стимулировать рискованное поведение с помощью увеличения инфляционных ожиданий. Ее политика, вероятно, породит непрерывные отрицательные реальные процентные ставки, потому что номинальные ставки в обозримом будущем останутся на уровне близком к 0%.

Стоит отметить, что золото это не единственный актив, который потенциально может сохранить ценность в период инфляции. По крайней мере для американских инвесторов реальную страховку от инфляции предлагают государственные облигации с поправкой на инфляцию (TIPS). Более того TIPS менее волатильны, чем золото и, при условии владения ими до момента погашения, гарантируют возврат капитальной стоимости облигации, исключая дефолт правительства США, который мы считаем очень маловероятным. Тем не менее, история показывает, что золото высоко коррелирует с инфляцией и обладает уникальными характеристиками спроса и предложения, которые потенциально делают его интересным объектом для инвестиций.

Уникальное хранилище ценности

Более тысячелетия золото служило средством сохранения ценности и обмена. Ему, в общем, удалось сохранить свою реальную стоимость, тогда как различные валютные режимы появлялись и исчезали. Причина в том, что предложение золота фундаментально ограничено и не находится под контролем государственной власти. Общий размер надземных золотых запасов, то есть количество металла добытого за последние несколько тысячелетий, - примерно 155,000 тонн. Каждый год дополнительно добывается около 2,600 тонн, или 1,7% от существующих запасов. Именно поэтому золото можно считать валютой без печатного станка.

Недостаток золота в том, что у него нет доходности. Одна унция золота сегодня останется одной унцией в следующем году и через год после этого. Из-за этого золото иногда называют непроизводительным финансовым активом, но мы считаем, что такой ярлык вводит в заблуждение. Скорее золото не должно считаться заменой акциям или корпоративным облигациям. У них есть корпоративный риск, а также риск дефолта и они обладают рисковой премией.

На золото следует смотреть как на валюту без доходности. Доллары, евро, иены и другие валюты можно разместить на вкладе для получения процентов, и это процентная ставка предназначена для компенсации снижения стоимости бумажных валют через инфляцию. Золото, напротив, с течением времени сохраняет свою реальную стоимость, поэтому у него нет необходимости в доходности.

Сегодня прогнозная доходность от владения долларами США и большинством других основных валют была искусственно занижена из-за приверженности ФРС к удерживанию процентных ставок на искусственно низком уровне около нуля в течение следующих нескольких лет. Реальная доходность по государственным облигациям США отрицательна на 20 лет вперед. Мы считаем, что в такой ситуации желание и готовность инвесторов владеть золотом по сравнению с другими валютами резко возрастает, создавая потенциал для дальнейшего роста цен.

Истинная цена на золото

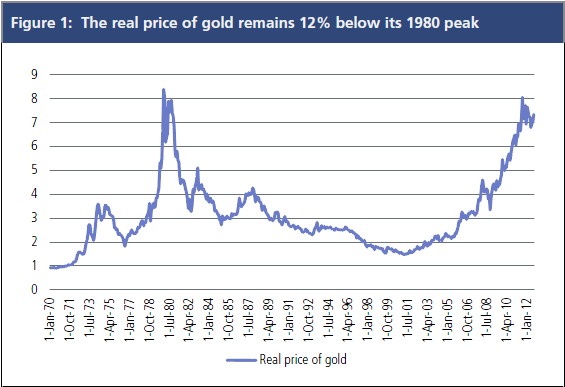

Конечно, инвесторам не следует забывать об оценках стоимости, особенно учитывая то, что некоторые считают золото переоцененным. График 1 показывает стоимость золота с поправкой на инфляцию с 1970 года. Цены на золото, которое в среднем стоило $1,630 в августе, не дешевы. Однако с поправкой на инфляцию золото стоит сейчас на 12% меньше своего пика 1980 года. Инфляция в 1980 году достигла отметки в 15% в годовом выражении, а сегодня она куда ниже, поэтому кто-то может поставить под сомнение подобные сравнения. Мы считаем, что средний уровень инфляции в следующие несколько будет, скорее всего, выше, чем в последние 20 лет и есть также риск куда более высокой инфляции, что благоприятно для номинальной цены на золото.

На реальную (с поправкой на инфляцию) цену на золото влияет не столько темпы инфляции, сколько уровень реальных процентных ставок, потому что, как уже говорилось ранее, именно реальные процентные ставки управляют относительной привлекательностью золота по сравнению с другими валютами. Учитывая, что реальные процентные ставки останутся в среднем негативными в следующие 20 лет, неудивительно, что золото торгуется у своих исторических максимумов с поправкой на инфляцию.

Однако даже реальная цена на золото не рассказывает всей истории. Благодаря росту производительности труда и экономическому росту, ВВП на душу населения сегодня значительно выше, чем 30 лет назад. Поэтому средний человек сегодня стал богаче и, при прочих равных условиях, может позволить себе платить за золото больше.

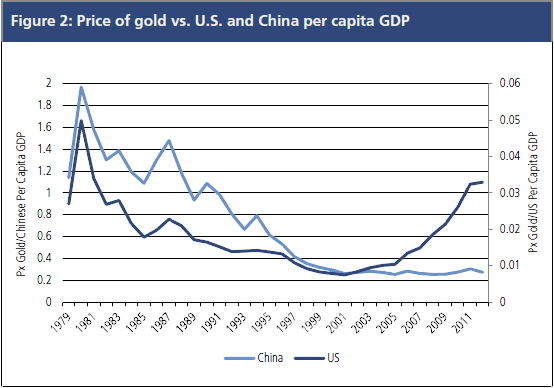

Для китайцев золото никогда не казалось менее дорогим

График 2 показывает отношение цен на золото к ВВП на душу населения в США и Китае. В долларовом выражении золото все еще на 34% дешевле своего пика 1980 года, так как ВВП на душу населения в США сегодня выше. Более того, это картина слишком концентрируется на США, а учитывая, что Китай – это крупнейший источник спроса на золото в мире, мы считаем, что инвесторам следует избегать подобной близорукости. Китайский ВВП на душе населения рос на 18% в год за последние 10 лет, а ВВП США – на 3%. Поэтому цена на золото может казаться довольно дорогой для граждан развитых стран, а для граждан более быстро растущих развивающихся экономик, таких как Китай – она куда более приемлема.

Цена на золото в сравнении с ВВП Китая (голубым), и США (синим).

На относительную цену на золото можно смотреть и под таким углом – подумайте, как может выглядеть возвращение к золотому стандарту. Иными словами, что если все золото мира было бы использовано для обеспечения глобального предложения денег? Размер всех электронных и физических валютных резервов мира оценивается в приблизительно $12,5 трлн. Если размер золотых запасов над землей – 155 тыс тонн, то мы получаем цену в $2,500 за унцию при условии обеспечения мировых валютных резервов всем существующим золотом.

На самом деле не так уж и дорого

Все вышесказанное говорит нам, что цены на золото не так высоки, как может показаться, если наивно смотреть только на его номинальную цену. ЦБ по всему миру пытаются обесценить свои валюты в попытке стимулировать экономики своих стран за чужой счет (Национальный банк Швейцарии – прекрасный тому пример). Поэтому мы считаем, что инвесторам стоит подумать о владении золотом, драгоценными металлами и другими активами, сохраняющими ценность, пока ЦБ продолжают печатать и сохраняют негативные процентные ставки.