Не тот сезон

С середины июля мы наблюдаем сползание рубля к отметкам, до которых он опустился весной, в дни пандемической паники. И снова как в рядах аналитиков, так и среди обывателей пошли разговоры о грядущем дефолте и падении национальной валюты до 100 рублей за евро или доллар.

При этом главной причиной отката рубля называют уже не коронавирус и не жёсткий карантин, загнавший экономику в угол. И даже не нефтяные цены, которые держатся на вполне приемлемом уровне выше 40 долларов за баррель. Всему виной оказывается сезонный фактор и скупка валюты населением.

Этот аргумент, прозвучавший уже не только из уст так называемых независимых экспертов, но и чиновников Минфина и Центробанка, не просто сомнителен. Его надо считать опасным, поскольку за ним можно скрыть истинные причины курсовых колебаний. О них чуть ниже, а пока несколько слов о сезонном факторе.

Заявления о массовой скупке валюты россиянами, выезжающими на отдых, не выдерживают никакой критики. Во-первых, турпоток за границу упал не то что в разы, а почти до нуля. Если, конечно, не принимать в расчёт публику особого рода, для которой границы, кажется, не закрывались и при самом жёстком карантине.

В Крыму и на Северном Кавказе доллары и евро не нужны по определению, другое дело, что там сейчас возникли большие трудности с расчётами по банковским карточкам. Но это же не имеет никакого отношения к проблемам с рублёвым курсом.

Однако сезонный фактор всё же имеет место быть, и он вообще-то должен работать как раз в пользу рубля. Речь о начале уборочной компании, под которую идут масштабные закупки топлива, которое с учётом роста валютных курсов может для кого-то, например, для крупных агрохолдингов, даже подешеветь. Если, конечно, таким покупателям потребуется воспользоваться валютными счетами.

Не тот спрос

100 рублей за доллар, 100 с лишним рублей за евро – такие курсы уже никому не кажутся фантастическими. Но, кажется, уже никого и не пугают. А и вправду, особенно бояться их вообще не стоит: сам по себе валютный курс мало что определяет, по эпохе после дефолта мы это хорошо помним.

При нормально функционирующих экономике и финансах гражданам обменные курсы должны быть вообще безразличны. Тот же выезд за границу – дело настолько редкое, а частенько и просто случайное, что курс валют туристам лучше просто принимать как данность.

Но это, повторим, при нормально функционирующих экономике и финансах, чего в России увы, нет, как не было со времён реформ. Даже в тучные нулевые, что бы нам ни твердили с экранов телевизора.

Как это ни печально, но валютные курсы в России фактически диктуют цены и вполне себе непосредственно стимулируют их рост. Сейчас они ещё не начали расти только потому, что внутренний рынок просто встал, а валютный оборот удалось как-то задвинуть в угол.

Из-за упавшего спроса на всё и вся торговля вынуждена не только не задирать цены, но и пытаться реализовать накопленные за время карантина неликвиды. Однако долго так продолжаться не может, многочисленные закупки за валюту делать в любом случае придётся, и, если курсы доллара и евро так и останутся завышенными или же ещё вырастут, ценового скачка просто не избежать.

Не те конкуренты

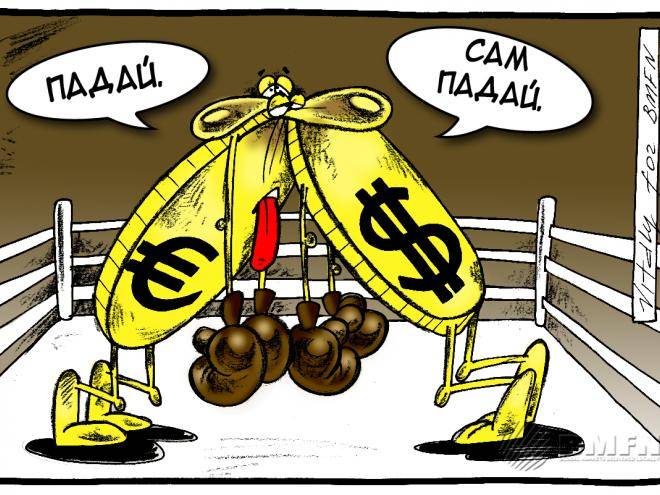

Рубль, каким бы деревянным, нефтяным или суррогатным его не обзывали, всё же имеет под собой серьёзную опору в виде российских нефти и газа и экономики в целом. Пусть даже не самой мощной и не самой передовой. В этом его коренное отличие от доллара. Как, впрочем, и от евро.

Главное преимущество этих конкурентов рубля в том, что их просто в мире намного больше. Это напоминает карточные игры или же рулетку, когда более крупная сумма в заначке даёт намного больше шансов на выигрыш.

Вот почему, не в пример российскому Центробанку, американская ФРС и Евроцентробанк могли себе позволить пустить в оборот сотни антикризисных миллиардов и даже просто раздавать их. У нас же, если что-то и было выпущено в оборот, то досталось в основном либо банкам, либо олигархам.

Потому-то и сейчас по рублю, точнее, по его курсу, ударил отнюдь не сезонный фактор, а ударили валютные спекулянты, решившие просто сбросить лишние рубли, которые перестали приносить сверхприбыли за счёт разницы в ставках.

Тем не менее, возможности для манипулирования с рублём со стороны сильно ограничены как самими масштабами российского рынка, так и необходимостью в дальнейшем покупать наши нефть, газ и ряд иных экспортных товаров. В такой ситуации ставить только на евро и доллар, забывая про рубль, – серьёзная ошибка.

Это и делает вполне реальной перспективу восстановления позиций нашей национальной валюты. Доминирование доллара давно называют самой страшной угрозой мировой торговле и финансам. Тем не менее, когда американский ВВП упал за квартал почти на 40 процентов, никакого бегства из долларов не случилось.

Почему? Да просто потому, что долларов по миру ходит так много, что для настоящего падения «зелёных» должно сработать слишком уж много факторов сразу. Тем не менее, подвинуть его на ограниченном рублёвом пространстве не так сложно, как многим кажется. И российские финансисты, как бы мы их ни критиковали, проделывали это уже не раз.

Так было после дефолта, когда курс рубля, упавший за осень и зиму 1998-99 годов сразу в четыре-пять раз, затем повышался на протяжении семи лет. Так было и после девальваций 2008-го и 2014 годов. Судя, по всему, так будет и сейчас. Хотя, по ряду признаков, российские финансовые власти в данный конкретный момент просто пытаются воспользоваться ослаблением национальной валюты для разогрева экономики.

Шансы рубля на повышение, пусть и отложенное, безусловно, связаны и с тем, что и доллар и евро из-за коронавирусного кризиса и многомиллиардной эмиссии совершенно явно вышли в зону переоценённости. Пусть пока весьма условной – в отношении к корзине иностранных валют стран основных торговых партнеров. Такой индекс учитывает среди прочего и разницу в инфляции внутри страны с каждым партнером.

Однако балансы текущих счетов и в США и в еврозоне не идут ни в какое сравнение ни с китайским, ни с российским, хотя в последнем случае масштабы, конечно же, не те. Казалось бы, если бы доллар и евро были дешевле, США или европейцы экспортировали бы больше товаров.

Но ведь экономика-то упала и там, и там, хотя ЕС сейчас добился даже профицита внешней торговли. Но вряд ли это надолго, и у евро проблем немногим меньше, чем у доллара, чем просто грех не воспользоваться. Китай, к примеру, уже вовсю пользуется, но понятно, что катастрофически беднеющие США ему точно невыгодны: такой рынок схлопывается.

Не те ставки

Сейчас ситуация складывается так, что рубль и рублёвые инструменты уже не являются особо привлекательными ни как стратегический актив, ни как объект спекуляций. Разница в ставках, самых разных, и кредитных, и по вкладам, и по купонам ценных бумаг по сравнению с иностранными или же корпоративными инструментами, стала минимальной.

При этом риски почти сравнялись. Доверия к рублю, которое формируется на базе доверия к финансовым властям, за последнее время явно не прибавилось. К тому же не стоит игнорировать тот факт, что на положении рубля не могло не сказаться недавнее снижение ключевой ставки Центробанка.

Несмотря на то, что оно было минимальным, всего на 0,25 процентных пункта (до 4,25 процента годовых), очень важным оказался психологический эффект. Многие расценили июльское снижение как последнее, так как дальше идёт уже отметка в 4 процента, вот уже несколько лет назад обозначенная российскими финансовыми властями как так называемый таргет инфляции.

Тот факт, что инфляция сейчас колеблется на уровне чуть выше 3 процентов в пересчёте на год, даже с учётом июньского скачка вверх, мало что меняет по сути. Вместе взятое, всё это говорит о том, что для многих инвесторов, особенно сторонних, пришло время просто фиксировать рублёвые прибыли. Что они на рубеже июля и августа благополучно и проделали.

Центробанк при этом не сумел, а, скорее всего, не захотел предложить рынку никакой альтернативы, которая помогла бы связать возникший буквально на ровном месте избыток рублей. А ведь многие рассчитывали на выпуск неких антикризисных рублёвых облигаций или ценных бумаг иного рода с доходностью выше инфляции. Желательно долгосрочных – года на три-четыре как минимум.

Но не случилось, хотя, возможно, только пока. В случае обострения ситуации с валютными курсами такое вполне может быть проделано Центробанком вместе с Минфином. В борьбе с инфляцией наши либерал-финансисты в антикризисном порыве вновь использовали проверенное средство – максимальное сжатие денежного предложения.

В России, увы, низкие кредитные ставки – это же не для всех, а только для избранных. Как и миллиардные антикризисные вливания в банковский сектор и олигархические структуры. Стоит ли после этого удивляться тому, что на пандемической волне богатые в очередной раз стали ещё богаче, причём в России это особенно заметно!

О том, насколько беднее при этом стали бедные, говорить не приходится. Впрочем, сказать всё же пришлось — и официальным структурам, и на страницах «Военного обозрения» (Никому не верьте. Правда — в вашем кошельке). Но всё-таки, жёстко критикуя наших «борцов с кризисом», нельзя забывать, что сейчас на дворе отнюдь не лето 1998 года.

Сейчас никакой необходимости задирать ставки по госбумагам у финансистов при власти нет и в помине. Россия мало кому должна и влезать в долги по большому счёту не собирается даже ради борьбы со второй волной COVID-19. Как нет никакой необходимости и обваливать рубль. Что называется, отпустили курс на время, и хватит.