США vs ОПЕК: кто победит в ценовой войне?

После бурного роста на прошлой неделе теперь на рынке наступила

коррекция. Перерастет это снижение во что-то больше или после небольшого

снижения цены продолжат рост?

Еще буквально на днях котировки

смеси Brent превышали отметку $55 за баррель, а сейчас уже торгуются на

уровне $53. На самом деле, по большому счету после саммита ОПЕК ничего

толком не изменилось. Рынок просто перестал зацикливаться на соглашении

нефтяных стран по сокращению добычи и вернулся к привычным ориентирам.

Кроме того, в своем последнем обзоре агентство Reuters сообщило о

рекордной добыче нефти странами ОПЕК, так что дополнительных поводов для

оптимизма сейчас действительно нет.

Трейдеры снова достаточно эмоционально реагируют на

любые сообщения, касающиеся рынка нефти. Впереди еще встреча ОПЕК со

странами, не входящими в картель, где будут окончательно распределены

квоты на сокращение добычи. Вполне возможно, если все пройдет гладко,

эта встреча придаст еще один импульс.

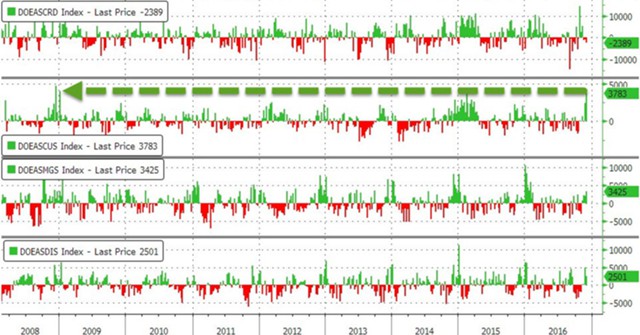

Ну а накануне участники рынка по традиции отыгрывали недельные данные по запасам нефти и нефтепродуктов в США от Минэнерго США.

Коммерческие

запасы за неделю снизились, что совпало с данными Американского

института нефти, однако запасы в поставочном хабе в Кушинге показали

сильнейший рост с января 2009 г. — сразу на 3,78 млн баррелей.

Коммерческие запасы в целом по стране

снизились на 2,4 млн баррелей до 486 млн баррелей, но все равно все еще

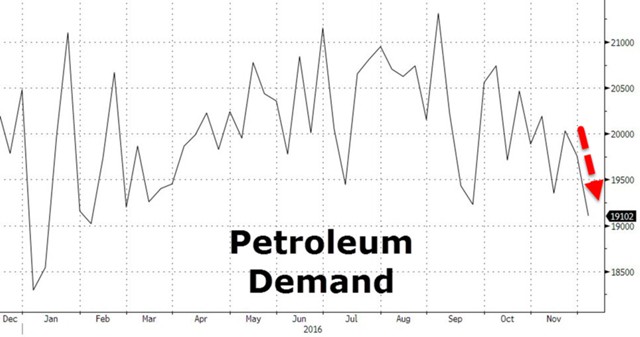

находятся на 7% выше прошлогоднего уровня. Негатива добавило также

сообщение агентства Bloomberg о том, что спрос на нефтепродукты в Штатах

опустился до минимума с февраля. Впрочем, надо отметить, что для этого

времени года это совсем не редкость.

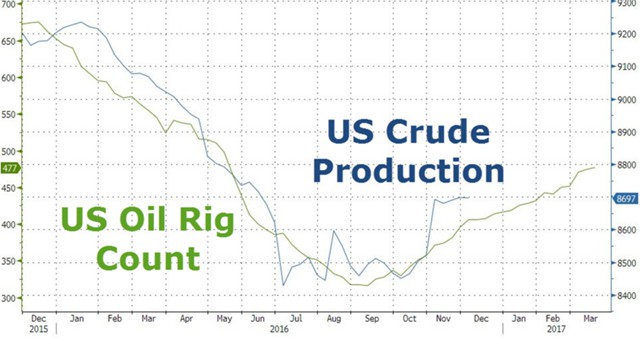

Ну и самое главное — это добыча нефти в США. Сейчас

буквально все только и говорят о том, что сланцевые компании США

захеджировали для себя нужные цены на два года вперед и вот уже

буквально сейчас начнут взрывными темпами наращивать производство.

Помимо прогнозов МЭА и болтовни аналитиков в пользу этого говорят и

факты, в частности рост числа буровых установок. Они сейчас, кстати, на

годовом максимуме.

Добыча нефти в Штатах тоже уже перешла от

снижения к росту, но пока не столь уверенному. За прошедшую неделю

добыча в Штатах незначительно снизилась.

Разумеется, все эти данные оказывают давление на

ближайшие контракты, поэтому разница между дальними и ближними

контрактами увеличивается.

Если говорить о перспективах цен на нефть, то с

технической точки зрения мы видим сформировавшуюся расширяющуюся

формацию. Это фигура неопределенная, то есть движение может последовать

как вниз — к отметке $43-44 за баррель, так и вверх — к $56 или даже

выше.

Напомним, экономический обозреватель Григорий Бегларян,

который, надо сказать, в этом году угадывает все движения на рынке

нефти, еще до саммита ОПЕК сказал, что котировки Brent должны прийти к

$56-58 за бочку, возможно, даже к $60, а дальше будет видно. В целом

такой сценарий очень похож на правду, но отметка $56 уже почти была

достигнута, так что вопрос относительно движения в ближайшее время

остается открытым.

Напомним, встреча ОПЕК с Россией и другими

независимыми производителями намечена на 10 декабря. Можно с

уверенностью сказать, от нее и будет зависеть цена на нефть в

среднесрочной перспективе.

Оригинал публикации

Нефть: основные факторы роста

Итак, свершилось – впервые за 8 лет странам ОПЕК удалось договориться

о снижении уровня добычи, что в итоге привело к заметному росту цен на

нефть.

Непосредственно перед заседанием рынками овладел скепсис, мало кто

верил, что соглашение может быть достигнуто, уж слишком разным выглядели

позиции Ирана и Саудовской Аравии. Разногласия все же удалось

преодолеть в последний момент, и теперь сценарии спешно переписываются

на противоположные.

Так, TD Securities считает, что уже в 1 полугодии 2017г. может

возникнуть дефицит около 1 млн. баррелей в день, а к концу года –

вырасти даже до 1.8 млн, и перспектива превысить цену в 60 долл. за

баррель уже в ближайшем будущем выглядит реалистичной. Goldman Sachs

также считает, что если ОПЕК и Россия выдержат взятые на себя

обязательства, то цена на нефть превысит 60 долл. за баррель.

Неужели времена дешевой нефти действительно уходят в прошлое?

Соглашение ОПЕК в связке с независимыми производителями –мощный

аргумент, но есть и другие, не менее важные факторы.

Рост ставок ФРС США вполне может спровоцировать эффект, известный с 20-х годов прошлого века как «Парадокс Гибсона»,

согласно которому уровень процентных ставок и уровень оптовых цен имеют

положительную корреляцию. Другими словами, рост ставки ФРС и возможный

отказ других центробанков от политики отрицательных ставок способны

спровоцировать и рост цен на сырье. Собственно, этот эффект мы и

наблюдаем в последние пару месяцев, как только стало ясно, что

фундаментальные показатели экономики США позволят поднять ставку в

декабре, как резко пошли вверх цены на металлы, железную руду,

энергоносители.

Но кроме этих факторов есть еще кое-что, что может оказаться даже важнее, чем решение ОПЕК или рост ставок ФРС.

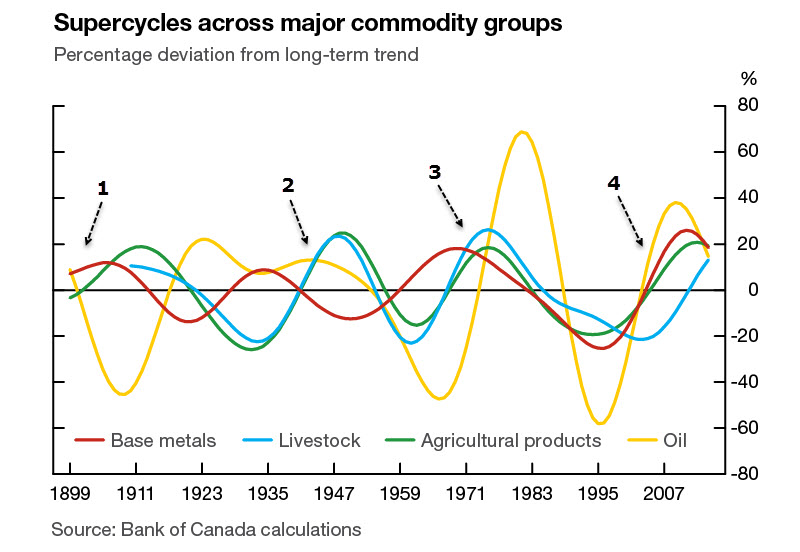

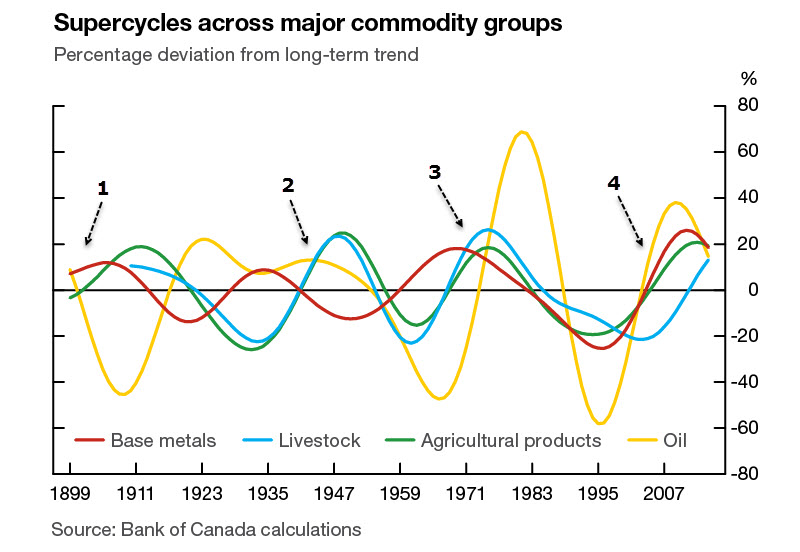

С начала 20-го века цены на сырьевые товары колебались в фазах так

называемых суперциклов, длительность которых заметно превышает

длительность обычных бизнес-циклов (6 лет). На графике ниже показано,

что всего с конца 19 века прошло всего 4 таких суперцикла, длительность

которых составляла примерно 32 года.

Есть множество версий относительно природы суперциклов. Принято

считать, что основным механизмом быстрого роста цен является резкий рост

спроса на сырье, но для роста спроса должна быть причина. И

действительно, такая причина обнаруживается.

Первый цикл совпадает с фазой индустриализации в США в конце 19-го

века, второй – с глобальным перевооружением и подготовкой ко 2-й мировой

войне, третий – с индустриализацией Европы и Японии конца 50-х и начала

60-х годов, четвёртый – с быстрым ростом Китая.

Во всех рассмотренных случаях рост цен на сырье сопровождался

длительным и мощным периодом индустриализации, процессом, на который

опирается и рост мирового ВВП. А что сейчас? А сейчас, как хорошо видно

на графике, цены находятся на спаде суперцикла, причем спад касается и

нефти, и металлов. Или другими словами, для того, чтобы рост цен на

нефть был длительным и устойчивым, требуется ни много ни мало сломать

текущую полуволну снижения. Готова ли мировая экономика к текому

сценарию?

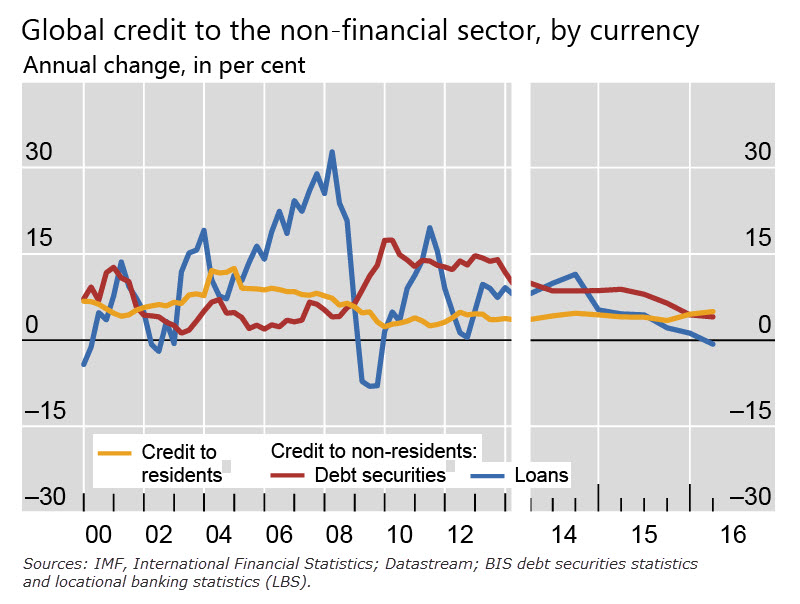

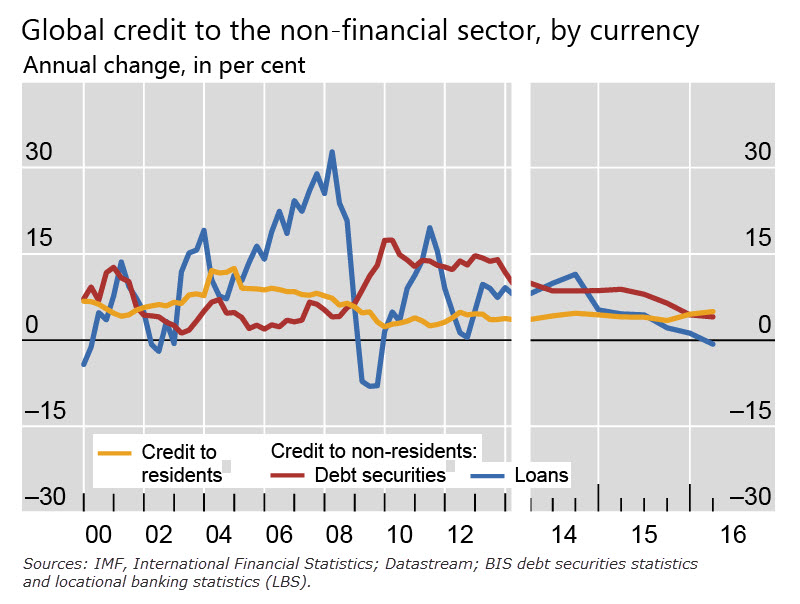

Ниже – график из квартального отчета Банка международных расчетов

(BIS), показывающий динамику трансграничного банковского кредитования в

долларах США. Общий уровень кредитования замедляется, а банковские

кредиты нерезидентам впервые с 2009г. стали отрицательными.

Совершенно аналогичная картина и по евро, и по японской иене –

основным валютам финансирования трансграничных проектов. Снижение

объемов кредитования указывает, что в данный момент в мире нет точки

роста, отсутствует рынок, который притягивает к себе международные

инвестиции, а потому рост потребности в сырье под большим вопросом.

Потенциально, пожалуй, только Индия могла бы стать таким рынком и пройти

путь, аналогичный китайскому, однако пока признаков реализации

подобного сценария нет.

Аналогично замедляются темпы роста мировой торговли. Так, ВТО в конце

сентября понизила прогноз по росту мировой торговли в 2017г. до 1.7%,

хотя всего полугодом ранее прогнозировала рост на 2.8%. Это

катастрофически мало, если учесть, что в средние темпы роста мировой

торговли с 1960г. превышали 6% в год.

Таким образом, на данный момент в мировой экономике не наблюдается

признаков формирования очередного индустриального проекта, а потому и

снижение сырьевых цен, согласно нисходящей полуволне текущего суперцикла

выглядит вполне естественным.

Следовательно, для устойчивого роста цен на сырьё, и в первую очередь

на нефть, к двум фактором – решению ОПЕК и росту процентных ставок в

США — требуется добавление нового индустриального проекта, способного выступить катализатором роста спроса на сырьё.

И именно такой фактор сейчас начинает формироваться.

Перед президентскими выборами в США рынки были в целом уверены в

победе Клинтон, что автоматически означало и продление

макроэкономической политики администрации Обамы, которая, если описывать

её одним словом, является программой монетарного стимулирования. Однако

неожиданная победа Дональда Трампа может полностью изменить сценарий,

поскольку он намеревается ни много ни мало заменить монетарное

стимулирование фискальным, путем облегчения налогового бремени, и

направить усилия на инфраструктурные инвестпроекты. «Вернем нашу

промышленность домой» — вот лейтмотив его экономической программы, что

на практике и означает реиндустриализацию США.

Эти ожидания являются третьим, и, возможно ключевым фактором роста

нефтяных цен, наряду с соглашением ОПЕК и ростом ставок ФРС. И если

первые два фактора рынком осмыслены и уже учтены в котировках, то третий

на данный момент лишь аванс, лишь потенциал, который может

реализоваться на практике.

Таким образом, цена на нефть в перспективе ближайших месяцев будет

определяться в первую очередь тем, удастся ли Дональду Трампу приступить

к реализации намеченных реформ. Если рынок будет утверждаться в том,

что Трамп имеет шансы на успех, то нефть продолжит рост, даже вопреки

ожидаемому укреплению доллара, и можно рассчитывать на рост котировок к

диапазону 70-80 долл. за баррель. Если же Трамп, уже в должности

президента, отступит от заявленных целей, или столкнется с трудностями в

реализации, то вполне возможен и иной сценарий – стабилизация цен на

нефть на уровнях чуть выше 50 долл. за баррель и формирование

долгосрочного диапазона 50 – 60 долл. за баррель.

Ю. Вишневецкий, специально для Нефтепромбанка

Источник

Источник: cont.ws/.

Рейтинг публикации:

|