План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто размести производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

Предыдущая статья.

*****

Поразительные события, читатель, происходят в мировой финансовой системе. Поразительные и парадоксальные, когда с одной стороны – новостное пространство заливается негативными новостями, а с другой стороны – похавчера индекс S&P500 пересек историческую планку в 3000 пунктов, а накануне один из наших любимых индикаторов «Трампо-твиттер» победно протрубил:

«Dow just hit 27,000 for first time EVER!»

«Dow только что ударил 27000 в первый раз когда-либо!»

Но не в наших традициях оставаться в неведении относительно такой явной дивергенции, когда основные индикаторы показывают сваливание мировой экономики в кризис, а фондовые индексы штурмую космические рекорды. Если бы первого (кризисной стагнации) не существовало, то другие наши индикаторы не показывали бы такую нервную суету относительно страха перед развивающимися стагфляционными процессами. А это значит, что нам нужно обновить информацию, черпаемую из этих самых индикаторов. И тогда, уверен, все встанет на свои места…

*****

I. Стагфляционный обзор.

Ноябрь 2018 года: промпроизводство - 15, дефляция – 11, розница – 8, торговля – 4.

Декабрь 2018 года: промпроизводство - 24, дефляция – 22, розница – 4, торговля – 3.

Январь 2019 года: промпроизводство - 29, дефляция – 35, розница – 18, торговля – 11.

Февраль 2019 г: промпроизводство – 41, дефляция – 34, розница – 16, торговля – 14.

Март 2019 года: промпроизводство - 31, дефляция - 9, розница - 8, торговля - 15.

Апрель 2019 года: промпроизводство – 32, дефляция – 7, розница – 10, торговля – 11.

Май 2019 года: промпроизводство - 32, дефляция - 9, розница - 16, торговля - 9.

Июнь 2019 года: промпроизводство - 38, дефляция - 20, розница - 11, торговля - 11.

Июль 2019 года: промпроизводство - 22, дефляция - 14, розница - 10, торговля -3.

Индикатор «Негатив» с недоверием смотрит на дикую радость мистера Трампа от очередного рекорда Доу Джонс. Пожалуй, только показатель международной торговли в июле пока выбивается из тенденции. Но этому есть простое объяснение: во времена усиления тарифных войн, санкционных ограничений и практически официально объявленных приготовлений к мировым валютным войнам компании стараются обезопасить свои технологические и логистические цепочки от возможности остаться без сырья, комплектующих и прочего жизненно нужного, забивая склады.

*****

II. Стагфляционная обстановка.

1. Китай.

Пожалуй, события в этой стране дают нам самые надежные показатели состояния не только экономики Поднебесной, но и всего мира. Как-то привычно для последнего времени, новости пришли с автомобильного рынка:

«09.07.2019 Теперь, похоже, мы уже начинаем понимать, а также видеть, что «восстановление» уже может закончилось.

Китайские автомобильные акции в Гонконге упали в одночасье после того, как Geely выпустил предупреждение о прибыли, и другие инвесторы обеспокоены тем, что китайские производители готовятся выпустить подобные предупреждения.

Geely сказал, что его чистая прибыль в первом полугодии 2019 года, вероятно, упала на 40%, и это снизило план продаж на 2019 год. Акции были худшими в индексе Hang Seng Гонконга в прошлом году.

В ответ Guangzhou Automobile также упал на 5,8%, а Dongfeng Motor - на 3%. Great Wall Motor упал на 4,2% в один момент, а BAIC Motor упал на 2,7%».

Но беда не ходит одна. Стагнация и рецессия расползается и по другим секторам реальной индустрии Китая:

«10.07.2019 Крупнейший поставщик потребительских товаров в мире - китайский Li & Fung - заявил, что китайские фабрики становятся «срочными и отчаянными», так как американские ритейлеры покидают страну из-за продолжающейся торговой войны, сообщает Bloomberg, и из-за закрытия новых предприятий. вероятно последуют за продолжением торговой войны.

Такие компании, как Li & Fung Ltd., которая разрабатывает, поставляет и транспортирует потребительские товары из Азии для некоторых из крупнейших в мире ритейлеров, подталкивается американскими клиентами, чтобы они перенесли производство из Китая.

Чтобы сохранить долю рынка, китайские фабрики снижают цены из чистого отчаяния, создавая возможность для европейских и японских потребительских брендов. Фунг советует клиентам воспользоваться этими ценами.

Он сказал: «Это возможность покупки для европейских и неамериканских ритейлеров. В Китае много заводов с меньшим количеством заказов. Они действительно предлагают довольно хорошие цены для всех».

Обрати внимание, читатель, на выделенную фразу из этого сообщения:

«Чтобы сохранить долю рынка, китайские фабрики снижают цены из чистого отчаяния».

Ранее, в статье, мы обсуждали вопрос: после введения тарифов со стороны США, повысятся цены в Уолмарт, или снизятся отпускные цены заводов в Китае:

Сказ о том, как две страны тарифами воевали, или: «Трусы за так для USA!»

Привожу под спойлером копию того рассказа:

Наши прогнозы полностью подтвердились: тарифное давление привело не к росту цен в супермаркетах США (хотя малая часть тарифов могла сыграть и тут), а к снижению отпускных цен китайских фабрик, означающее в нашей кризисной парадигме, что часть своей продукции производители Поднебесной стали просто отдавать за так. Налицо хорошо продуманный беспредел раздухарившегося Паразита.

Тема тарифных переговоров и наши прогнозы по результатам переговоров в Осаке, которые были даны еще в прошлой статье, подтвердились еще более веско главным фондовым индикатором Китая:

График показывает, что котировки за несколько последних дней резко ушли ниже даты, предшествующей переговорам по торговому соглашению между Трампом и Си 28.07.2019 (А), а бурная фондовая эйфория понедельника (Б) была классическим «прыжком дохлой кошки».

2. Германия.

Реальный сектор экономики скользит в кризисные глубины не только в Китае. Европейский локомотив не отстает от своих дальневосточных индустриальных конкурентов:

«Автопроизводители BMW и Daimler уже предупредили о своих перспективах в начале этого года, и впечатляющие результаты Geely вчера не сулили ничего хорошего для автомобильного сектора. Предупреждение BASF о прибыли удивило аналитиков своей масштабностью и пошло по всему сектору. К сожалению, для DAX, автомобили и химикаты составляют более четверти индекса».

Как видим из этого графика, в немецкой экономике сформировался один из наших любимых сигналов: «стагфляционные ножницы», - где нижнее лезвие – это индекс PMI, а верхнее – фондовый индекс DAX. Как ты думаешь, читатель: какое лезвие вскоре может исполнить «клац» для достоинства европейской экономики? Я вижу, что нижнее лезвие вряд ли поднимется. А это означает, что для DAX вот-вот могут наступить трагические времена… Как видим из этого графика, в немецкой экономике сформировался один из наших любимых сигналов: «стагфляционные ножницы», - где нижнее лезвие – это индекс PMI, а верхнее – фондовый индекс DAX. Как ты думаешь, читатель: какое лезвие вскоре может исполнить «клац» для достоинства европейской экономики? Я вижу, что нижнее лезвие вряд ли поднимется. А это означает, что для DAX вот-вот могут наступить трагические времена…

3. Великобритания.

Наш прогнозируемый «запал» следующей горячей фазы никуда не девшегося кризиса не оставляет без «веселых новостей». Крайне показательными стали известия из Сити – центра, где куется пока еще нечто оставшееся от былой мощи Британской империи:

«08.07.2019 Сокращение 18 000 рабочих мест в Deutsche Bank началось всего через несколько часов после того, как был опубликован самый радикальный стратегический план оздоровления за два десятилетия.

Deutsche Bank не раскрыл региональную разбивку сокращений рабочих мест. Но поскольку торговые операции инвестиционного банка пострадают сильнее всего, то офисы банка в Лондоне и Нью-Йорке будут нести основные потери. В Лондоне будут уволены почти 8 тысяч человек.

Сокращение инвестиционного банка Deutsche может стать одной из самых больших потерь рабочих мест, после Lehman, когда 26 000 сотрудников оказались без работы в сентябре 2008 года».

А на местах уже наблюдаются элементы паники:

«10.07.2019 31 июля мы достигнем 90-дневной отметки до «Дня Брексита 2.0»…

В частности, «разведывательная» компания Blis заявила, что 40% британцев начали накапливать товары, опасаясь, что после Brexit не будет сделок».

*****

III. «Тупики Грэйт Эгейна».

Близится дата, когда, как все полагают, мистер Пауэлл должен порадовать ростовщическую и спекулянтскую общественность снижением ключевой ставки ФРС. А следовательно, это должно отражаться в наших индикаторах усилением давления на главу ФРС, прежде всего в «Трампо-твиттере». Посмотрим…

06.07.2019 ....As well as we are doing from the day after the great Election, when the Market shot right up, it could have been even better - massive additional wealth would have been created, & used very well. Our most difficult problem is not our competitors, it is the Federal Reserve!

«.... Как и мы делаем со дня после великих выборов, когда рынок выстрелил вплоть, он мог бы быть еще лучше массивных дополнительных богатства были бы созданы, и используется очень хорошо. Наша самая сложная проблема не в наших конкурентах, а в Федеральной резервной системе!»

В этот день Трампа, прям, прорвало:

06.07.2019 Strong jobs report, low inflation, and other countries around the world doing anything possible to take advantage of the United States, knowing that our Federal Reserve doesn’t have a clue! They raised rates too soon, too often, & tightened, while others did just the opposite....

«Сильные отчеты о рабочих местах, низкая инфляция, и другие страны по всему миру делают все возможное, чтобы воспользоваться Соединенными Штатами, зная, что наша Федеральная резервная система не имеет понятия! Они подняли ставки слишком рано, слишком часто, и ужесточили, в то время как другие сделали как раз наоборот» ...

И конечно же, атаки идут с нескольких направлений, не забывая о том, что «игры детишек с валютными спичками» могут разжечь настоящую мировую валютную войну с туманными шансами для доллара уцелеть в качестве мировой валюты для торговли сырьевыми ресурсами:

«10.07.2019 Президент Трамп в последнее время возобновил свои атаки на доллар, усилив давление на ФРС с целью резкого снижения ставки в этом месяце (что, по мнению Трампа, поможет Пауэллу оставаться на шаг впереди неуклюжего голубя Марио Драги и его вероятного преемника).

И согласно последнему докладу Bloomberg, Трамп поручил своим помощникам выяснить, что именно можно сделать, чтобы безопасно ослабить доллар, и он также попросил Джуди Шелтон и Кристофера Уоллера, двух его последних кандидатов, о своих взглядах на доллар.

Пока что атаки Трампа на доллар были в основном неистовыми. Но, как отметил Банк Америки в заметной аналитической записке, опубликованной в прошлом месяце, челюсть - один из самых надежных инструментов Трампа для сбивания доллара. BofA подтвердил, что доллар торгуется на 13% выше своего долгосрочного среднего значения, что является признаком того, что Трамп правильно назвал его переоцененным.

Конечно, при попытке ослабить доллар, администрация Трампа должна действовать осторожно или рискнуть разжечь всеобщую валютную войну среди своих союзников по G-20. В официальном сообщении группа согласилась избегать нацеливания обменных курсов в целях конкурентной девальвации. Хотя есть некоторая возможность для маневра: временные интервенции для стабилизации валюты будут разрешены в соответствии с соглашением.

Сильный доллар оставил США в конкурентном положении - и ФРС, а не Трамп, должен взять на себя вину».

Несмотря на победные реляции ростовщического интернационала, мне видится некая интрига насчет ближайшего заседания FOMC ФРС. С одной стороны, в своих запланированных пресс-конференциях мистер Джероми Пауэлл демонстрирует излишнюю финансовую мягкость:

«10.07.2019 Выступление Пауэлла

Вступительное слово Пауэлла, опубликованное около 8:30 утра в среду утром, создало у аналитиков впечатление, что июльское сокращение все еще остается на столе, несмотря на отчет о занятости в пятницу.

Как отметил один аналитик, если Пауэлл надеется отодвинуть идею о том, что ФРС снизит ставки на заседании FOMC в конце этого месяца, это был его шанс сделать это. И тот факт, что он этого не сделал, значителен. С момента выхода Morgan Stanley призвал к снижению ставки на 50 б.п., чтобы спасти «колеблющуюся экономику», а шансы на снижение ставки в июле повысились».

С другой стороны, в некоторых выступлениях проглядывает привычная упертость Пауэлла, как будто он готовится в ближайшее время к обрушению на него волны гнева Трампа:

«10.07.2019 Председатель Федеральной резервной системы (ФРС) США, выполняющей функции центробанка страны, Джером Пауэлл заявил в среду, что откажется добровольно уходить в отставку, если президент Соединенных Штатов Дональд Трамп примет решение уволить его.

На слушаниях в комитете по финансовым услугам Палаты представителей Конгресса США, посвященных денежно-кредитной политике страны и состоянию американской экономики, его председатель Максин Уотерс спросила Пауэлла, что он будет делать, если Трамп позвонит ему и скажет: "Я увольняю тебя. Собирай вещи, пора уходить".

«Безусловно, я бы этого не сделал, - ответил глава финрегулятора. - Мой ответ будет нет <...> Я сказал все, что хотел сказать по этой теме».

Нам осталось дождаться следующей недели, когда все наши сомнения либо рассеются, либо подтвердятся.

*****

IV. Индикатор «Паразит».

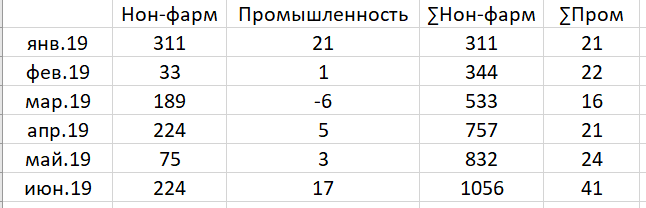

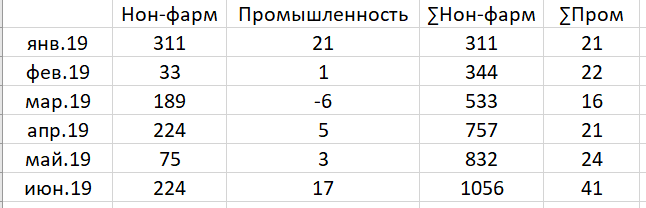

Это – довольно новый наш индикатор. Он ведет наблюдение за данными одного из главных показателей американской статистики – безработицы. В прошлую пятницу отчет Нон-фарм «порадовал» неожиданно хорошими цифрами:

Изменение числа занятых в несельскохозяйственном секторе США: 224К.

Однако, мы в нескольких прошлых статьях выяснили, что нужно обязательно смотреть и другой показатель:

Количество рабочих мест в обрабатывающей промышленности США: 17 К.

Таким образом, видно, что на каждое рабочее место в обрабатывающей промышленности было создано более 12 мест барменов, официантов, инструкторов фитнес центров и финансовых консультантов. Конечно, в эту цифру входит и строительный сектор. Но, учитывая факт долговременной стагнации строительной отрасли, можно предположить, что и тут наращивание рабочих мест раздувает мощный паразитарный пузырь. И борьба за сохранение обрабатывающей промышленности в США идет трудная:

«11.07.2019 Трампо-твиттер

I was just informed by Marillyn Hewson, CEO of Lockheed Martin, of her decision to keep the Sikorsky Helicopter Plant in Coatesville, Pennsylvania, open and humming! We are very proud of Pennsylvania and the people who work there...

Я только что сообщил Мэрилин Хьюсон, генеральный директор Lockheed Martin, о своем решении сохранить Сикорский вертолетный завод в Титусвилле, штат Пенсильвания! Мы очень гордимся Пенсильванией и людьми, которые там работают» ...

Чем-то это мне напоминает вербальщину с Украины насчет «Мотор-Сич»…

Это был 105-й подряд положительный отчет о занятости, в самом длительном в истории США периоде роста количества новых рабочих мест. И наш индикатор «Паразит» показывает, вот, что:

Получается, что за 2019 год на каждое место в обрабатывающей промышленности создано более 24 рабочих мест в паразитарном пузыре! Тут нужно еще раз остановиться на ключевой ставке ФРС. Классическая модель говорит нам, что создание рабочих мест с такой скоростью и достижение рекордно низкой в истории безработицы должно сподвигнуть финансового регулятора на повышение ключевой ставки и ужесточение монетарной политики, типа ускорения "сжатия" баланса ФРС. От чего же вокруг стоит такой нервический ростовщический визг о необходимости скорейшего снижения этого показателя, запуска печатного станка и немедленной остановки "сжатия"? Для подсказки к решению этой небольшой головоломки посмотрим один интересный график, который называется так:

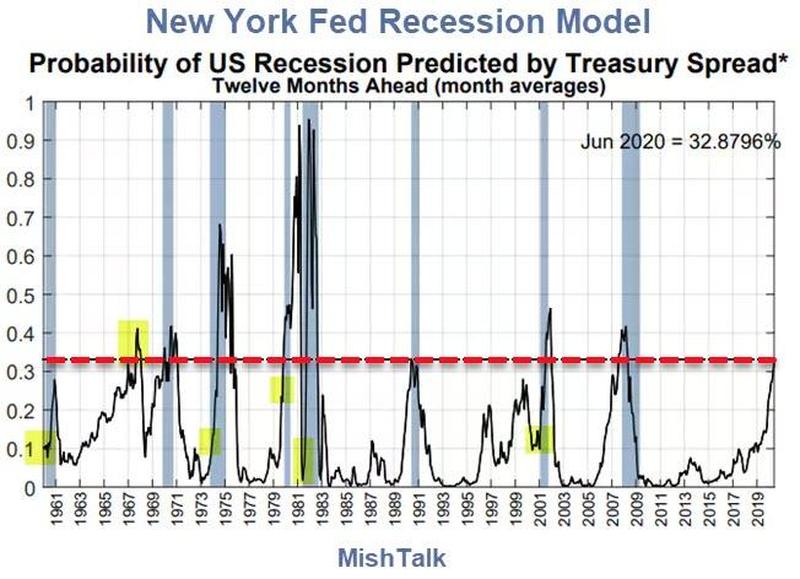

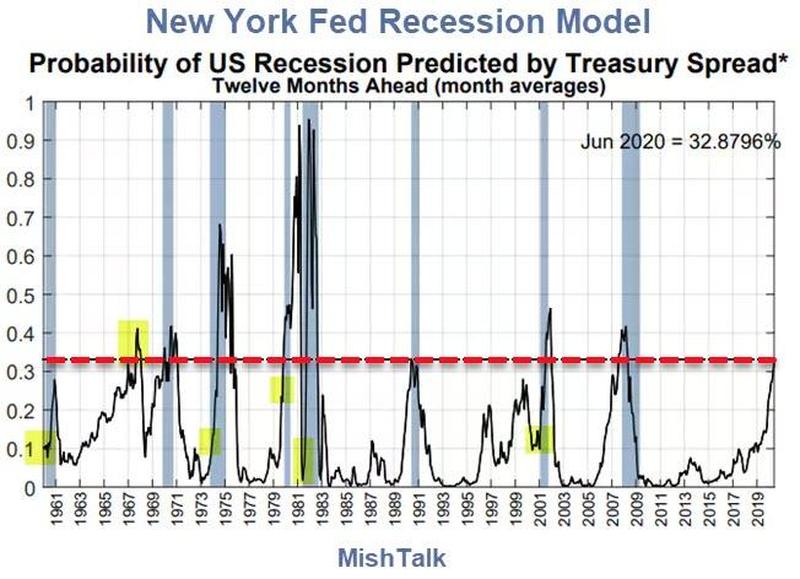

Нью-Йоркская Федеральная казначейская модель.

Диаграмма вероятности рецессии: текущие шансы около 33%.

Обрати внимание, читатель на даты предыдущих трех пиков: 1991, 2000 и 2008. Разница у этих дат только в одном: в 1991 году у мировой финансовой системы не было такого обрушения, как в 2000 и в 2008 годах. Все потому, что «Звездно полосатому Паразиту» дали напитаться умирающим СССР. А в других двух случаях Гегемону пришлось идти в походы за чужой «нефтью за так»тм: в Ирак, Ливию, Сирию, - и включать печатные станки по всему миру, загоняя мировую ростовщическую систему в гибельные «Тупики Грэйт Эгейна». На этот раз с походами за нефтяными богатствами России, Ирана и Венесуэлы не срастается. Поэтому перед Паразитом встает финансовый цугцванг: на, вроде, улучшающиеся показатели по безработицы приходится делать шаги, ухудшающие экономическую ситуацию, в частности, снижать ключевую ставку. А ситуация не просто деградирует, а становится трагической и опасной, ведь, такие действия могут привести к сваливанию в гиперинфляцию, и что смертельно для Паразита, к потере долларом США статуса валюты расчета за ресурсы: Обрати внимание, читатель на даты предыдущих трех пиков: 1991, 2000 и 2008. Разница у этих дат только в одном: в 1991 году у мировой финансовой системы не было такого обрушения, как в 2000 и в 2008 годах. Все потому, что «Звездно полосатому Паразиту» дали напитаться умирающим СССР. А в других двух случаях Гегемону пришлось идти в походы за чужой «нефтью за так»тм: в Ирак, Ливию, Сирию, - и включать печатные станки по всему миру, загоняя мировую ростовщическую систему в гибельные «Тупики Грэйт Эгейна». На этот раз с походами за нефтяными богатствами России, Ирана и Венесуэлы не срастается. Поэтому перед Паразитом встает финансовый цугцванг: на, вроде, улучшающиеся показатели по безработицы приходится делать шаги, ухудшающие экономическую ситуацию, в частности, снижать ключевую ставку. А ситуация не просто деградирует, а становится трагической и опасной, ведь, такие действия могут привести к сваливанию в гиперинфляцию, и что смертельно для Паразита, к потере долларом США статуса валюты расчета за ресурсы:

«10.07.2019 Только что завершившаяся сессия Группы 20 в Осаке, Япония, стала яркой демонстрацией того, насколько быстро объединяются усилия по «дедолларизации». И модель не может быть более ясной: непрекращающееся использование администрацией Трампа односторонних экономических и финансовых санкций против предполагаемых врагов, что почти наверняка не имеет прецедента, является высокой среди причин, по которым эти усилия в настоящее время набирают обороты на финансовых рынках

Китай запустил рынок фьючерсов на нефть, номинированный в юанях чуть больше года назад. Его годовой оборот уже составляет 2,5 триллиона долларов. Шанхайская фьючерсная биржа, на которой торгуются фьючерсы на нефть, недавно объявила о планах предложить форвардные контракты на каучук, цветные металлы и другие товары - все будет заключено в юанях.

Падение валюты, когда оно начнется всерьез, станет хорошей мерой ухода американской империи в прошлое».

*****

Выводы и прогнозы:

1. Прогнозирую ухудшение показателей мировой финансовой системы.

2. Дальнейшее снижение главного китайского фондового индекса может остановить только очередное смягчение монетарной политики ЦБ Китая или новые стимулирующие меры правительства Поднебесной.

3. В ближайшее время китайский ЦБ снизит ключевую ставку.

4. ЕЦБ в виду ухудшения ситуации в европейской экономике может начать количественное смягчение ранее запланированного в октябре.

5. Прогнозирую снижения ключевой ставки ЕЦБ в ближайшее время.

6. Никаких принципиальных договоренностей по торговому соглашению США-Китай в ближайшее время не состоится.

7. Наши прогнозы по тарифным войнам оправдываются: повышение пошлин приводит не к преимущественному росту цен в супермаркетах для обычных американцев, а к вынужденному снижению отпускных цен китайских фабрик. С этой точки зрения маневр Трампа гениален: он заставляет страны по всему миру ради сохранения мифичного американского рынка сбыта своих товаров начинать отдавать часть этих самых товаров "за так"тм!

Источник: aftershock.news.

Рейтинг публикации:

|

Как видим из этого графика, в немецкой экономике сформировался один из наших любимых сигналов: «стагфляционные ножницы», - где нижнее лезвие – это индекс PMI, а верхнее – фондовый индекс DAX. Как ты думаешь, читатель: какое лезвие вскоре может исполнить «клац» для достоинства европейской экономики? Я вижу, что нижнее лезвие вряд ли поднимется. А это означает, что для DAX вот-вот могут наступить трагические времена…

Как видим из этого графика, в немецкой экономике сформировался один из наших любимых сигналов: «стагфляционные ножницы», - где нижнее лезвие – это индекс PMI, а верхнее – фондовый индекс DAX. Как ты думаешь, читатель: какое лезвие вскоре может исполнить «клац» для достоинства европейской экономики? Я вижу, что нижнее лезвие вряд ли поднимется. А это означает, что для DAX вот-вот могут наступить трагические времена…

Обрати внимание, читатель на даты предыдущих трех пиков: 1991, 2000 и 2008. Разница у этих дат только в одном: в 1991 году у мировой финансовой системы не было такого обрушения, как в 2000 и в 2008 годах. Все потому, что «Звездно полосатому Паразиту» дали напитаться умирающим СССР. А в других двух случаях Гегемону пришлось идти в походы за чужой «нефтью за так»тм: в Ирак, Ливию, Сирию, - и включать печатные станки по всему миру, загоняя мировую ростовщическую систему в гибельные «Тупики Грэйт Эгейна». На этот раз с походами за нефтяными богатствами России, Ирана и Венесуэлы не срастается. Поэтому перед Паразитом встает финансовый цугцванг: на, вроде, улучшающиеся показатели по безработицы приходится делать шаги, ухудшающие экономическую ситуацию, в частности, снижать ключевую ставку. А ситуация не просто деградирует, а становится трагической и опасной, ведь, такие действия могут привести к сваливанию в гиперинфляцию, и что смертельно для Паразита, к потере долларом США

Обрати внимание, читатель на даты предыдущих трех пиков: 1991, 2000 и 2008. Разница у этих дат только в одном: в 1991 году у мировой финансовой системы не было такого обрушения, как в 2000 и в 2008 годах. Все потому, что «Звездно полосатому Паразиту» дали напитаться умирающим СССР. А в других двух случаях Гегемону пришлось идти в походы за чужой «нефтью за так»тм: в Ирак, Ливию, Сирию, - и включать печатные станки по всему миру, загоняя мировую ростовщическую систему в гибельные «Тупики Грэйт Эгейна». На этот раз с походами за нефтяными богатствами России, Ирана и Венесуэлы не срастается. Поэтому перед Паразитом встает финансовый цугцванг: на, вроде, улучшающиеся показатели по безработицы приходится делать шаги, ухудшающие экономическую ситуацию, в частности, снижать ключевую ставку. А ситуация не просто деградирует, а становится трагической и опасной, ведь, такие действия могут привести к сваливанию в гиперинфляцию, и что смертельно для Паразита, к потере долларом США