А что там с нашим индикатором «Негатив»?

Ноябрь 2018 года: промпроизводство - 15, дефляция – 11, розница – 8, торговля – 4.

Декабрь 2018 года: промпроизводство - 24, дефляция – 22, розница – 4, торговля – 3.

Январь 2019 года: промпроизводство - 29, дефляция – 35, розница – 18, торговля – 11.

Февраль 2019 года: промпроизводство – 41, дефляция – 34, розница – 16, торговля – 14.

Март 2019 года: промпроизводство - 30, дефляция - 7, розница - 7, торговля - 11.

Динамика по промпроизводству и мировой торговле не оставляет шанса противостояния нашему индикатору «Негатив», а, вот, дефляция и мировая розница демонстрируют пока возрождение. Вариантов объяснения такому поведению двух показателей немного. И главный – это то, что на рынки розницы прорывается ликвидность. А это значит, что? А это значит, что к нам настойчиво стучится инфляция. Ну, а такая смена парадигмы с дефляционной на инфляционную прямиком ведет нас к свершению нашего многолетнего прогноза «шапки» к статье: мировая экономика, набирая ход, мчится к стагфляционному шоку, о признаках которого я еще порассуждаю ниже…

*****

II. Стагфляционная обстановка.

1. Промпроизводство.

Уходящая пятница стала настоящим шоком для мировой индустрии, когда вышла статистика по PMI нескольких стран:

1. 22.03.2019 Индекс деловой активности в производственном секторе (PMI) Японии: 48,9.

https://ru.investing.com/economic-calendar/manufacturing-pmi-202

2. 22.03.2019 Индекс деловой активности в производственном секторе (PMI) Франции: 49,8.

https://ru.investing.com/economic-calendar/french-manufacturing-pmi-340

3. 22.03.2019 Индекс деловой активности в производственном секторе (PMI) Германии: 44,7.

Рекордное обрушение индекса с марта 2012 года!

https://ru.investing.com/economic-calendar/german-manufacturing-pmi-136

4. 22.03.2019 Индекс деловой активности в производственном секторе (PMI) еврозоны: 47,6.

Рекордное обрушение индекса с мая 2013 года!

https://ru.investing.com/economic-calendar/manufacturing-pmi-201

5. 22.03.2019 Индекс деловой активности в производственном секторе (PMI) США: 52,5.

21-месячный минимум индекса!

https://ru.investing.com/economic-calendar/manufacturing-pmi-829

Данные были настолько разочаровывающими, что мировые индексы резко пошли на дно: DAX -1,61%, FTSE 100 -2,01%, CAC 40 -2,02%, Dow -1,77%, NASDAQ -2,5%, S&P 500 -1,9%. И лидерами падения были не промышленные корпорации, а банки, что еще раз подтверждает наш прогноз в прошлой статье о грузе корпоративного долга и о наступившем кризисе раздутого пузыря облигационного рынка.

2. Инфляция.

Главным солистом на этом фронте стал Центробанк США, чье двухдневное заседание состоялось на уходящей неделе. Решение FOMC ФРС было ожидаемым, а заявления стали, на мой взгляд, поворотными:

«1) ФРС оставляет ставки без изменений, говорит, что экономический рост замедлился с четвертого квартала, несмотря на то, что рынок труда все еще силен, рабочие места стабильно растут.

2) Как и ожидалось, ФРС сузит сворачивание своего баланса, видя, что он заканчивается к сентябрю.

3) ФРС не сигнализирует о повышении ставки в этом году с одним увеличением в 2020 году. 11 чиновников за нулевой подход 2019 года, четыре за один поход.

4) ФРС сообщает, что средняя ставка по фондам в 2,4% в 2019 году, 2,6% в 2020-2021 годах.

5) Но медианная оценка ставки нейтральных фондов остается неизменной на уровне 2,8%».

Посмотрите, как доллар нервно реагирует на любые послабления монетарной политики:

Замечу, что ФРС практически признала тот факт, что экономика США уже находится в рецессии: «экономический рост замедлился с четвертого квартала». А методики лечения этого у американских монетарных властей были в последние годы одинаковыми: залить все вокруг ликвидностью печатного станка. Выше наш индикатор «Негатив» показал, что явления дефляции резко замедлились, а мировая розница некоторым образом оживает. Я же приведу цитату, отражающую взгляд аналитиков на сегодняшнее положение мировой финансовой системы:

«Перспективы мировой экономики ухудшаются. Поэтому государственные заимствования в странах с дефицитом будут расти. Данные TIC Министерства финансов США подтверждают, что иностранцы уже начали ликвидировать долларовые активы, что усугубляет будущие трудности с финансированием со стороны правительства США. Следующая волна денежной инфляции, необходимая для финансирования бюджетного дефицита и сохранения платежеспособности банков, не предотвратит крах финансовых активов, испытывающие серьезный медвежий рынок, поскольку масштабы размывания денежной массы будут настолько велики, что покупательная способность доллара и других валют будет подорвана. Падение фиатных валют говорит о том, что финансовый порядок на основе доллара подходит к концу. Но за немногими исключениями, инвесторы не владеют ничем иным, как зависимыми от фиатной валюты инвестициями. Единственная защита портфеля от этих потенциальных опасностей - это использование надежных денег - золота.

Что еще хуже, иностранцы теперь не только больше не вкладывают средства в доллары и долларовые долги, но и внезапно выводят средства. Согласно последним данным TIC Казначейства США, в декабре и январе этот отток составил 257,2 млрд долларов. При таких темпах не только Казначейству США потребуется финансировать дефицит, который в 2019 финансовом году может превысить триллион долларов, но и рынкам США также придется поглощать значительные продажи со стороны иностранцев».

И такой взгляд на неделе подтвердился следующей статистикой:

«Отчет об исполнении федерального бюджета США: -234В.

Рекордный с ноября 2008 года месячный дефицит бюджета США!»

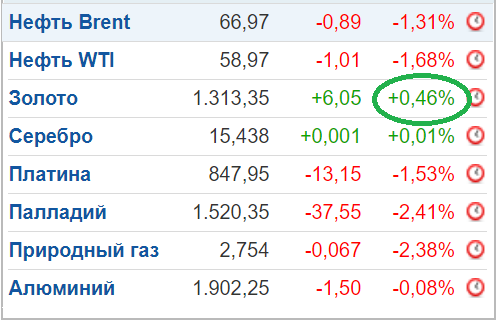

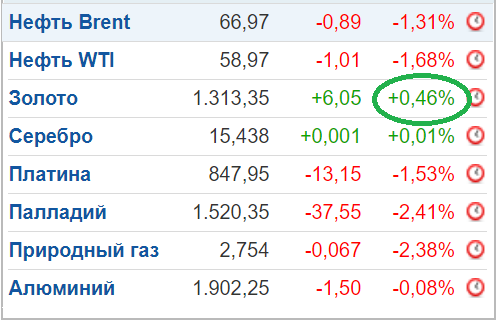

Из потока подобной информации может быть только один вывод: включение печатного станка ФРС США неизбежно, причем в самое ближайшее время, что неминуемо приведет опять же к стагфляционному шоку. В пятницу, когда котировки практически всех активов окрасились в красный цвет, самым веским подтверждением приближающегося цунами ликвидности стало поведение знакового актива – золота:

*****

III. Знаки.

Следующий раздел многим по некоторым пунктам покажется спорным. Тем более я (по просьбе одного читателя) решил на этот раз некоторым образом затронуть и наше любимое Престол-Отечество, что делаю в этом цикле статей крайне редко. Речь же сейчас пойдет о тех знаках, которые, если их рассмотреть в отдельности, никак или слабо вписываются в основную рассматриваемую нами парадигму, однако, если таковые расположить по пунктам рядом, да еще учесть то, что эти новости пришли за крайне короткий период времени, показывают, как на мировую экономику накатывается новая волна кризиса. И она уже тут, у порога.

1. Казахстан.

Менее недели назад бессменный лидер нации, елбасы, Нурсултан Абишевич заявил об отставке. Тут можно впитывать рассказы о болезни или еще какие-то неподтвержденные слухи, однако я предложу такую конспирологическую версию, вписывающуюся в тему моих статей…

Назарбаев, как крайне информированный руководитель, имеет сведения о точной дате сваливания мировой экономики в жесткий кризис. Дело в том, что казахский народ и государство Казахстан ни дня не жили без руководства елбасы, и жили, в общем-то, неплохо. Естественно, все достижения, в том числе, и по уровню жизни приписываются мудрому руководству Назарбаева. Что должен сделать такой лидер, если:

1) Он хочет навсегда остаться в памяти народа, как человек, который своим руководством только улучшал жизнь населения.

2) Он знает, что в ближайшее время наступит жесточайший кризис, и уровень жизни народа резко упадет, причем уверен, что люди помнят именно плохое и последнее во времени власти определенного руководителя?

Такой лидер нации уходит в отставку, сваливая таким образом временную ответственность за ухудшение условий и уровня жизни на некоего технического президента. А сам Нурсултан Абишевич, не исключено, после «нащупывания дна», вернется своим опытом и мудростью выводить народ Казахстана из мрака и мглы ада кризиса…

2. Россия.

На этой же неделе в России одной из главных экономических новостей был закон об ипотечных каникулах. Наш Президент в отношение этого закона сделал неожиданное заявление, предложив в нем отменить принцип обратной силы. Как мне видится ситуация с ипотекой сквозь призму обсуждаемых нами проблем, такой нестандартный ход нашего руководства может говорить о том, что в ближайшее время большое количество наших граждан, взявших ипотечный кредит, лишаться возможности совершать выплаты. А такое возможно только при резком ухудшении экономической ситуации, что опять же говорит о приближающейся горячей фазе кризиса.

3. Швейцария.

«Банк международных расчетов (BIS), расположенный в Базеле, Швейцария, часто называют банком центрального банка. С этим вопросом накопления золота в центральном банке связан тот факт, что 29 марта БМР позволит центральным банкам считать физическое золото, которое он имеет (обозначен для рынка), как резервный актив, так же, как он допускает денежные средства и инструменты суверенного долга. быть посчитанным».

Эта новость перекликается с выше отслеживаемыми нами показателями того, что парадигма дефляции начинает переворачиваться в инфляционную. Видимо, с точки зрения ростовщической группировки в Базеле, которая зарабатывает на комиссионных за международные расчеты, риск инфляционного шока (и комиссионным группировки) настолько высок, что сомнению можно подвергнуть решения 1971 года по Бреттон-Вуду и даже положения Ямайской конференции. Эта новость показывает, насколько велика вероятность именно стагфляционного шока. Не исключено, что, при определенных условиях, в качестве оплаты международных контрактов какой-то момент времени (в ближайшее время) приниматься будет только золото…

4. Брекзит.

С предыдущей новостью связаны события, которые стали основными на Европейском «театре военных действий». Именно на 29 марта (день признания БМР золота полноценным активом) ранее был назначен жесткий вариант выхода Великобритании из ЕС. И то, что на сегодня дата выхода отложена на 12 апрели или 22 мая, ничего принципиально не меняет. В нашем базовом прогнозе на 2019 год именно события в Великобритании должны сыграть в этом году роль своеобразного Леман Бразерз, запала для взрывного ухудшения ситуации в Европе. Видимо, в одном из главном базовом сценарии Банка Международных Расчетов Брекзит также рассматривается именно с такой точки зрения.

5. США.

22.03.2019 «Самый предсказуемый индикатор рецессии, только что дал сигнал: впервые с 2007 года.

Как мы отмечали, в шести случаях за последние 50 лет, когда трехмесячная доходность превышала доходность 10-летнего периода, неизменно следовал экономический спад, начинающийся в среднем через 311 дней после первоначального сигнала».

Как мы отмечали, в шести случаях за последние 50 лет, когда трехмесячная доходность превышала доходность 10-летнего периода, неизменно следовал экономический спад, начинающийся в среднем через 311 дней после первоначального сигнала».

Получается, что горячая фаза кризиса может стартовать в любой из ближайших месяцев!

*****

Выводы и прогнозы:

1. Рассмотренные выше пять знаковых новостей, сошедшихся в короткий временной коридор показывают, что мировая финансовая система балансирует на зыбком равновесном основании и вот-вот сорвется в жесткий кризис.

2. Индикатор «Негатив» точно уловил дрейф мировой финансовой парадигмы из дефляционного сценария к инфляции и стагфляционному шоку.

3. Наш базовый прогноз на 2019 год продолжает свершаться в деталях: очередной этап – резкое ухудшение обстановки прежде всего в Европе в результате Брекзита.

4. Мировые центробанки усиленно готовятся к запуску печатных станков, что выражается в ускоренном смягчении риторики руководства мировыми финансами.

5. К ускоренной подготовке к кризису приступили во многих странах, в том числе в России и Казахстане.

Как мы отмечали, в шести случаях за последние 50 лет, когда трехмесячная доходность превышала доходность 10-летнего периода, неизменно следовал экономический спад, начинающийся в среднем через 311 дней после первоначального сигнала».

Как мы отмечали, в шести случаях за последние 50 лет, когда трехмесячная доходность превышала доходность 10-летнего периода, неизменно следовал экономический спад, начинающийся в среднем через 311 дней после первоначального сигнала».

На смену "долларовому пылесосу" приходит эпоха "гонки печатных станков".

А в дверь настойчиво стучится "Золотой стандарт"...