МВФ: сценарий глобального экономического краха

Москва, 23 октября - "Вести.Экономика". В последнем отчете МВФ о финансовой стабильности был поднят вопрос, касающийся того, может ли "повышение среднесрочных уязвимостей привести к крушению глобального восстановления", что является политически верным способом дать понять о том, что финансовая система на грани срыва.

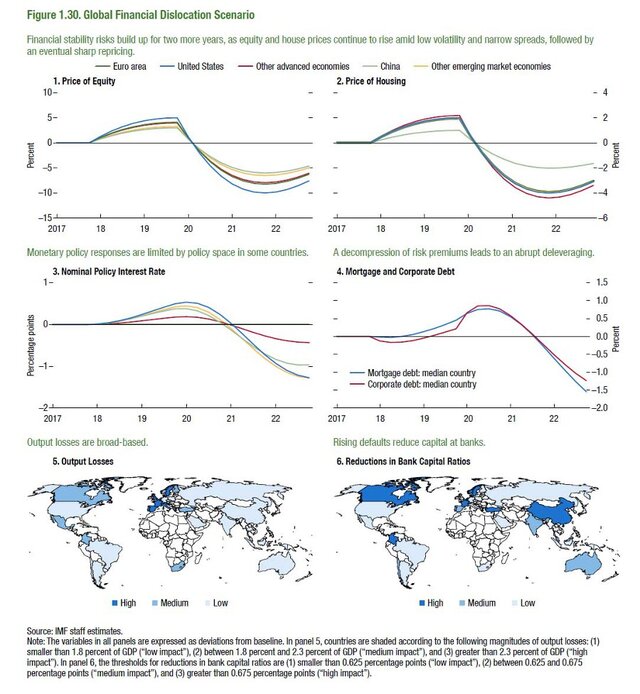

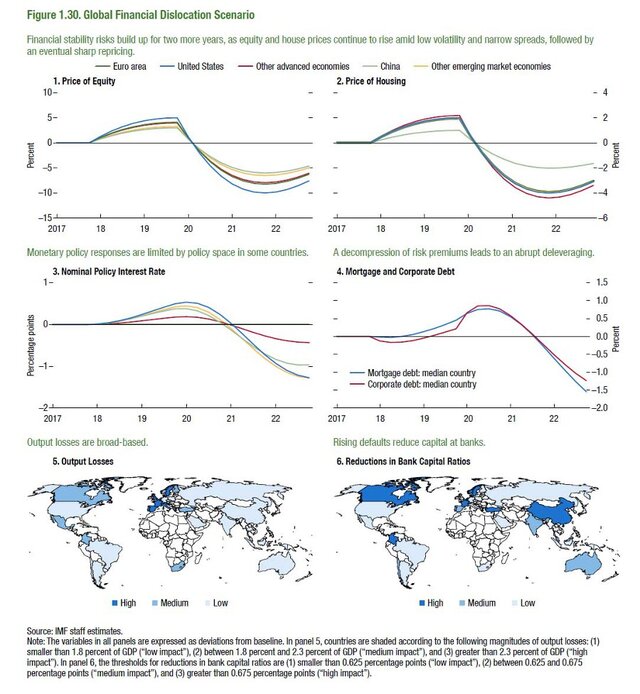

В разделе "Сценарий мировых финансовых дислокаций" МВФ использует модель DSGE для прогнозирования нынешней глобальной финансовой системы и зловеще признает, что "опасения по поводу продолжающегося наращивания долга и переоцененных активов могут иметь глобальные экономические последствия", и, моделируя очередную "дислокацию", МВФ проводит "сценарный анализ", чтобы проиллюстрировать, как переоценка рисков может "привести к росту кредитных спредов и падению на рынке капитала и цен на жилье, снижая экономическое восстановление и подрывая финансовую стабильность".

"Могут ли растущие среднесрочные уязвимости подорвать глобальное восстановление"

В этом разделе показано, как удары по отдельным кредитным и финансовым рынкам в пределах исторических норм могут привести к более крупным последствиям на мировом уровне из-за взрывных эффектов, нехватки буферов политики и экстремальных точках в уровнях задолженности и ценах на активы.

Неожиданное разрастание премий за риски, снижение цен на активы и рост волатильности приведут к мировому финансовому кризису. На фоне того, что денежно-кредитная политика в нескольких странах с развитой экономикой близка к эффективной нижней границе, экономические последствия будут увеличены за счет ограниченного объема монетарных стимулов.

В самом деле, нормализация денежно-кредитной политики будет приостановлена и в некоторых случаях отменена.

Глобальная макрофинансовая модель используется для оценки последствий продолжающегося наращивания долга и увеличения роста цен на рискованные активы с уже завышенных уровней в некоторых случаях. Эта динамическая модель охватывает 40 стран и характеризуется широкими макрофинансовыми взаимосвязями.

Этот сценарий имеет две фазы. Первая фаза характеризуется продолжающейся низкой волатильностью и сжатыми спредами. Цены на акции и жилье продолжают расти на рынках.

По мере роста залоговой стоимости условия банковского кредитования приспосабливаются к поддержанию устойчивого коэффициента "кредит-залог", способствующего благоприятным ставкам банковского кредитования и увеличению кредитования. Как обсуждалось, леверидж в нефинансовом частном секторе за последнее десятилетие уже увеличился в крупных странах с развитой и развивающейся рыночной экономикой.

В этом сценарии дальнейшее ослабление условий кредитования в сочетании с низкими уровнями невыплаты кредитов и низкой волатильностью приведет к тому, что инвесторы выйдут за пределы своих традиционных лимитов риска, так как вырастет поиск доходности, несмотря на увеличение ставок.

Как было отмечено ранее, премии за рыночный и кредитный риски близки к десятилетним минимумам, что делает рынки подверженными декомпрессии премий за риск. Таким образом, второй этап начинается с быстрой декомпрессии кредитных спредов и снижением до 15% и 9% цен на акции и недвижимость соответственно с начала 2020 г. Этот сдвиг отражает уровень задолженности, пробивающий критические пороги, что побуждает рынки расти, так как они обеспокоены устойчивостью долга, в то время как премии за риск повышаются, усугубляя давление на сокращение доли заемных средств.

По мере увеличения премий за риск выявлено давление на обслуживание долга, поскольку высокое соотношение долга к доходу делает заемщиков более уязвимыми к потрясениям. Переоценка активов, умеренная по значимости, но широко распространенная в разных юрисдикциях, и ведет к ужесточению финансовых условий. Бегство к качественным потокам снижает долгосрочные доходности облигаций в безопасных гаванях и повышает в остальном мире.

Особенно сильно пострадали сегменты с более высоким кредитным левериджем и расширенными оценками, что привело к увеличению затрат на финансирование и увеличению уровня обслуживания долга. Выявляются уязвимости, глобальное восстановление прерывается. На рисунке 1.30 суммируются основные воздействия и вторичные эффекты.

Глобальное экономическое влияние этого сценария имеет широкомасштабный и значительный характер, столь же серьезный, как и мировой финансовый кризис. Уровень мирового производства снизится на 1,7% к 2022 г. по сравнению с базовым показателем WEO.

Тяжесть экономического воздействия на США смягчается более сильными буферами в банковской сфере, более мягким снижением цен на жилье и большим пространством денежно-кредитной политики по сравнению с другими странами с развитой экономикой, несмотря на относительно высокие оценки акций. ФРС отменяет повышение процентных ставок на втором этапе сценария, сокращая ставки на 150 б. п. до 1,75% к 2022 г.

Еврозона страдает от большего убытка в объеме производства, поскольку номинальная ставка находится на эффективной нижней границе и - в результате возобновления финансовой раздробленности – растут долгосрочные премии в странах еврозоны с высоким уровнем спредов. Коэффициент задолженности растет, поскольку номинальная производительность ниже, а расходы на обслуживание долга выше в этих странах.

На страны с формирующимся рынком непропорционально влияет коррекция глобальных рисковых активов. Бегство к качеству требует оттока с рынков акций и облигаций, оказывая давление на валюты и страны с большими потребностями внешнего финансирования.

Дефолты корпораций и домохозяйств растут на фоне более высоких процентных расходов, более низкой прибыли и более слабого роста. Уровни невыплаты долга не нарушают глобальные уровни финансового кризиса, а возвращаются к уровням, соответствующим предшествующим циклическим пикам. Фирмы в некоторых странах зоны евро и в Китае с чрезмерными уровнями долга более чувствительны к увеличению кредитных издержек. Влияние домохозяйств и высокие цены на жилье в Австралии и Канаде делают эти экономики более восприимчивыми к шокам премий за риск.

Более высокие потери по кредитам и в торговле в свою очередь уменьшают коэффициенты банковского капитала в разной степени во всем мире. Банковские системы в странах с развитой экономикой более здоровы по сравнению с докризисным периодом, в то время как леверидж меньше потенциального усилителя. Китайские банки страдают от чрезмерного снижения капитала, но для смягчения финансовых и экономических последствий могут использоваться сильные буферы политики. Развивающиеся рынки испытали бы сокращение притока капитала.

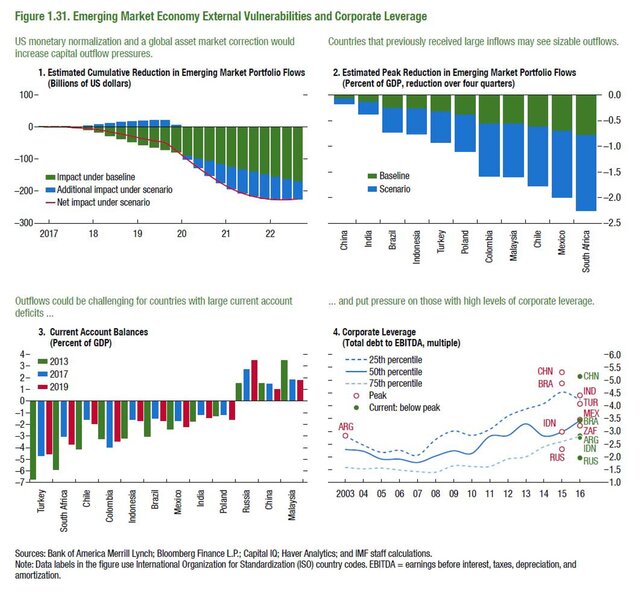

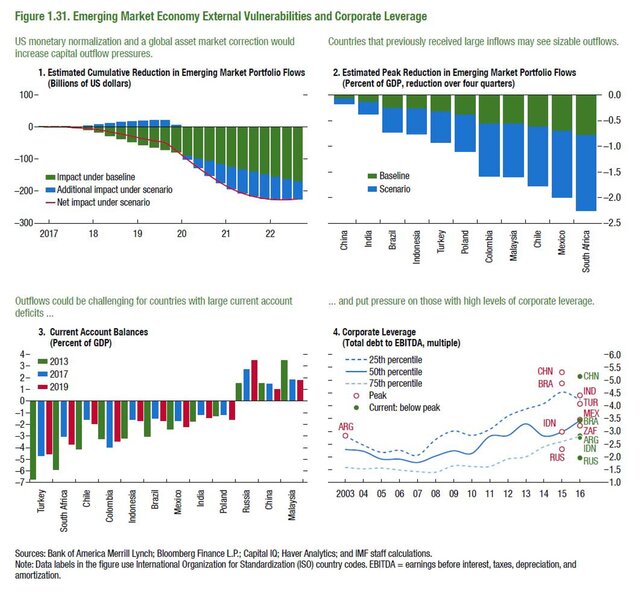

Учитывая вышеприведенный сценарий, потенциальный стресс на развивающихся рынках из-за давления на притоки портфельных капиталовложений рассматривается более подробно, в том числе с учетом вероятного сокращения этих потоков на фоне нормализации баланса ФРС.

На первом этапе сценария портфельные притоки в страны с формирующимся рынком поддерживаются ростом аппетита инвесторов к риску. Это частично компенсирует снижение притока портфельных вложений на фоне нормализации денежно-кредитной политики США, наблюдаемой в течение 2017-1919 гг. В результате отмечается чистое сокращение притока портфельных вложений в страны с формирующимся рынком до $25 млрд в год по сравнению с $35 млрд по сравнению с базовым уровнем.

На втором этапе сценария коррекция рынка активов приводит к более быстрому сокращению притока капитала в страны с формирующейся рыночной экономикой на сумму около $65 млрд в течение первых четырех кварталов в дополнение к прогнозируемому сокращению притока в размере $35 млрд, связанному с продолжающейся нормализацией баланса ФРС. В конечном счете этот эффект приводит к сокращению притока портфельных вложений в размере около $100 млрд в течение первых четырех кварталов коррекции (и около $65 млрд в течение последующих четырех кварталов).

Сокращение притока портфельных вложений в течение первых двух лет шока для глобальных премий за риск варьируется от 1,6% до 2,3% ВВП для наиболее пострадавших стран. Такое сокращение, вероятно, приведет к прямому изменению портфельных потоков, по крайней мере в течение некоторых кварталов, учитывая, что декомпрессия премий за риск, вероятно, будет быстрее в некоторые периоды, чем в другие.

Усиление внешнего давления на финансирование может быть особенно сложным для стран с большим и растущим согласно прогнозам дефицитом текущего счета. Например, Колумбия, Южная Африка и Турция прогнозировали дефицит текущего счета в диапазоне 3-4,5% ВВП в 2019 г.

Более того, валюты развивающихся рынков окажутся под давлением, что ограничит пространство для смягчения денежно-кредитной политики. В свою очередь более высокие внутренние процентные ставки повлияют на возможности обслуживания долга компаний, что приведет к снижению уровня корпоративного управления и увеличению рисков для более слабых банковских систем.

Политика на развивающихся рынках. В странах с формирующейся рыночной экономикой разработчики политики должны использовать существующие благоприятные внешние условия для дальнейшего повышения их устойчивости, в том числе продолжая укреплять внешние позиции там, где это необходимо, и сокращать корпоративный леверидж, когда он высокий.

Развертывание буферов политики и гибкость обменного курса помогли бы смягчить внешние потрясения, в то время как совершенствование механизмов реструктуризации долгов и мониторинг валютных рисков для фирм снизили бы корпоративную уязвимость. Достижения в этих областях позволили бы странам еще больше смягчить любое сокращение притока капитала, которое может возникнуть в результате нормализации денежно-кредитной политики в странах с развитой экономикой.

Тем не менее давление оттока капитала может стать более значительным, если произойдет серьезное сокращение аппетита к глобальному риску, как в описанном выше сценарии. Такое давление обычно должно быть в основном связано с макроэкономической, структурной и финансовой политикой, хотя соответствующие ответы будут различаться между странами в зависимости от имеющегося политического пространства. Там, где это необходимо, гибкость валютного курса должна быть ключевым амортизатором, но в странах с достаточным объемом международных резервов валютная интервенция может быть полезна для предотвращения беспорядочности рыночных условий.

В периоды стресса также может потребоваться предоставление ликвидности для поддержки упорядоченного функционирования финансовых рынков. Меры по управлению потоком капитала должны осуществляться только в кризисных ситуациях или когда кризис считается неминуемым и не должны заменять любую необходимую макроэкономическую корректировку. Когда обстоятельства требуют использования таких мер в отношении оттока, они должны быть прозрачными, временными и недискриминационными, также их следует отменить, после того как кризис пойдет на спад.

Подробнее: http://www.vestifinance.ru/articles/92738

Рейтинг публикации:

|