Сначала об очевидном.

В 2015 г. анонсированная мною «утилизация тапок» не состоялась. На

днях за защитой от кредиторов согласно 11 главы кодекса законов о

банкротстве в арбитраж обратилась всего лишь 40я компания.

Кроме того, американские газодобытчики чихать хотели на все резоны и к

20 ноября закачали в хранилища (если верить EIA) чуть более 4 трлн.

кубофутов (115 млрд. м3).

Оптовая цена на газ в штатах обвалилась к концу 2015 г. до невиданных с марта 1999 г. $1,75 \ млн. бте.

Газу много, цена смешная, экспорт СПГ реален как никогда. Скептики облажались?

Будем искать разбираться.

Живучесть сланцедобытчиков трудно объяснима, если рассматривать

ситуацию «в упор», принимая во внимание лишь геологию и финансы

компаний, как это делает уважаемый мною А.Берман (Баккен, Хайнсвилл, Пермиан). Понятно, что перечисленные вещи – лишь некоторые грани некого грандиозного явления.

Ещё осенью 2014 г. эксперты ожидали сокращения кредитования сектора

E&P (разведка и добыча) на фоне падения нефтяного ценника, но –

мимо.

Нашлись инвесторы, скупившие облигационный мусор «сланцевых» компаний, и

эти средства, минуя обладателей предыдущих облигационных выпусков,

моментально ушли на обслуживание долгов перед банками и выкуп своих

акций.

К весне 2015 г. в смерть «сланцев» поверили профессиональные шакалы,

такие как Blackstone и KKR, и даже приготовили около $30 млрд. для

скупки за очень дёшево наиболее лакомых кусков, но им было предложено

бриться: снова нашёлся покупатель на мусорные бумаги. История

повторилась.

А в октябре 2015 г., когда банки, не дожидаясь публикации квартальной

отчётности сланцеразработчиков, объявили о своём благожелательном к ним

отношении и пролонгировали кредитные линии… вот тогда и я осознал всю

степень своей наивности.

Спасибо камрадам по Афтершок за наводку на небезынтересный журнал KubKaramazoff. И автору журнала, естественно. За новую для меня игрушку (FRED) и, что особо ценно, за саму идею.

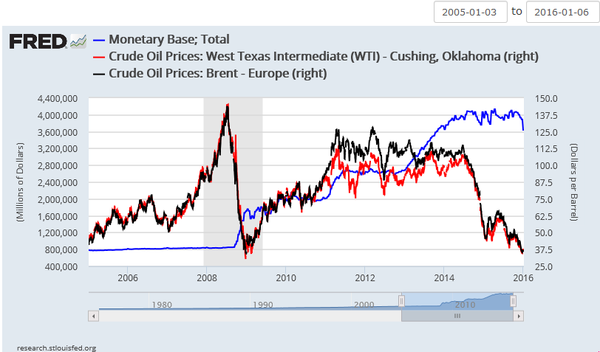

Корреляция движения нефтеценника с движениями денежной базы год к году –

это здорово, но не менее интересна, кмк, и картинка в абсолютных

цифрах:

Замечательный отсюда открывается вид… Судьба тапок (да что там

тапки!) самым очевидным образом связана с наличием у владельцев ФРС

желания и возможности организовать ещё одну полку, триллиона на 2 выше

предыдущей.

Попутно можно оценить в долларах глубину их чувств к «путинской

России»: если эксцесс в Ю. Осетии августа 2008 г. обострил эмоции на

$800 млрд, то последующее упрямство в Сирии и на Украине повысило градус

обожания до заоблачных $4 трлн. И это, если я правильно понимаю,

только чистая любовь, без учёта деривативного тюнинга и прочих трежерей.

Итак, с вопросом «когда?», считаю, определились: по динамике синей

кривой можно будет определить вероятность появления на всё согласного

Неизвестного Инвестора в апреле сего года, когда банки в очередной раз

будут рассматривать вопрос о кредитовании сланцеразработчиков.

Теперь по поводу «смешной цены» (на газ).

Особо показательны, в плане цены, достижения Chesapeake Energy(NYSE: CHK), сланцевго пионера и №2 среди производителей газа в США.

72% своей операционной выручки компания получает от продажи сухого

газа, ещё 11% - за СУГи, оставшиеся 17% - от продажи нефти.

Убытки по итогам трёх кварталов 2015 г. составили $ 15,4 млрд. А

чего ещё ожидать, если компания реализует газ на устье скважины

Haynesville по цене $0, 9/ млн. бте при себестоимости выше $7? (А. Берман)

Акции.

Акции – отличная штука, пока эмитент способен платить приличные

дивиденды. Когда такой возможности нет, эти бумаги из инструмента

привлечения средств трансформируются в дорогостоящую обузу: эмитенту

приходится выкупать свои акции ради поддержания их курса, на который

завязан кредитный рейтинг компании.

Очень надеюсь, что среди счастливых обладателей этих бумаг нет

отечественных либеро-дятлов, приставленных к гос. средствам: помнится,

Греф как-то уж очень болезненно реагировал на критику «сланцевой

революции» от Миллера.

В ноябре Chesapeake объявила о том, что нашла $2 млрд. под 10%

годовых. Снова объявился таинственный инвестор, да ещё и т. н. второй

очереди (в случае банкротства приоритет на возмещение убытков

посредством реализации активов должника – за кредиторами 1й очереди,

акционеры и второочередники – «просьба не беспокоиться»).

Не внушают оптимизма и достижения другой, тоже специализирующейся на

газе и входящей в топ – 5 производителей, компании Southwestern Energy

(NYSE: SWN).

После апрельского (2014 г.) пика в районе $50, акции добытчика пытаются отстоять 6-долларовый рубеж.

Других, «чисто газовых» добытчиков в штатах не осталось, все вошли в скорбный список банкротов.

В рамках пресловутой 11 главы, банкроты сохраняют право на управление активами в течение 120 дней, по истечении которых, обязаны представить в арбитраж план «реструктуризации». Далее наступает черёд 7й главы кодекса, регулирующей процесс ликвидации компании-банкрота.

Рассчитывать на то, что новые, не обременённые обязанностью

обслуживать долги, обладатели имущества банкротов озаботятся

инвестициями в бурение, на мой взгляд, не приходится. Высосать то, что

доступно и отвалить – такова программа действий при текущих ценах на

углеводородное сырьё.

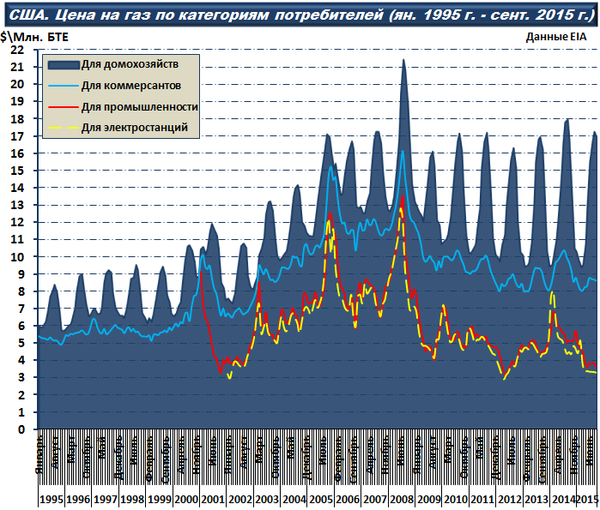

Кстати, радостный смех цена газа в штатах вызывает отнюдь не у всех субъектов экономики.

Как видим, население и коммерческий сектор от серии мероприятий

(включая «сланцевую революцию»), организованной нашими заокеанскими

партнёрами с начала XXI века, не выиграли ни-че-го. Скорее проиграли,

особенно, если мы учтём 7% падение реальных доходов домохозяйств с 2000

г.

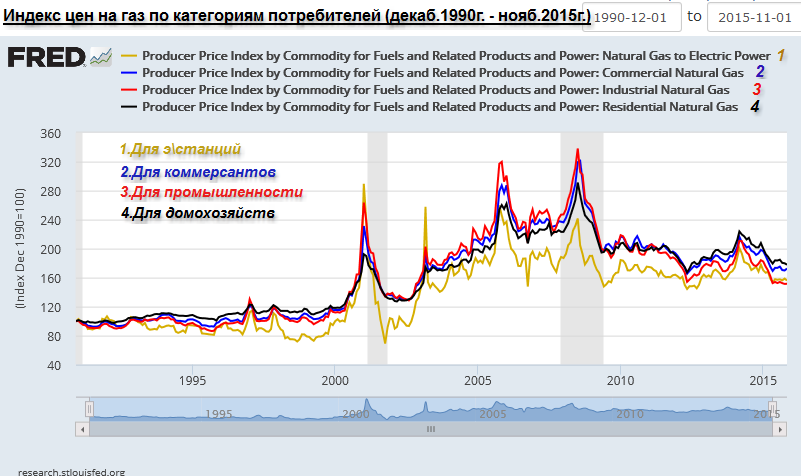

Скромность EIA в вопросе освещения цены газа для промышленности и

э\генерации, мягко говоря, удивительна. Кто ж поверит, что у конторы нет

этих данных до 2000 г.?

Даже если и нету. Что мешает пересчитать по индексам, которые ФРБ Сент-Луиса (FRED) любезно предоставляет всем желающим?

Гы. Действительно смешно.

США. Газ сухой и сжиженный в трубно-денежном контексте. Часть вторая.

В предыдущей части была предпринята попытка разобраться в источниках

живучести заокеанских сланцедобытчиков и определить для кого и насколько

текущая цена на газ в штатах является источником хорошего настроения.

Вторая часть посвящена тезису «газа много».

Для камрадов, почитывющих блог Korkin, моё отношение к американской

статистике секретом не является. Таковое отношение к официальным данным

становится всё более популярным и среди трезвомыслящего аборигенного

населения штатов. Поводы к тому, безусловно, имеются.

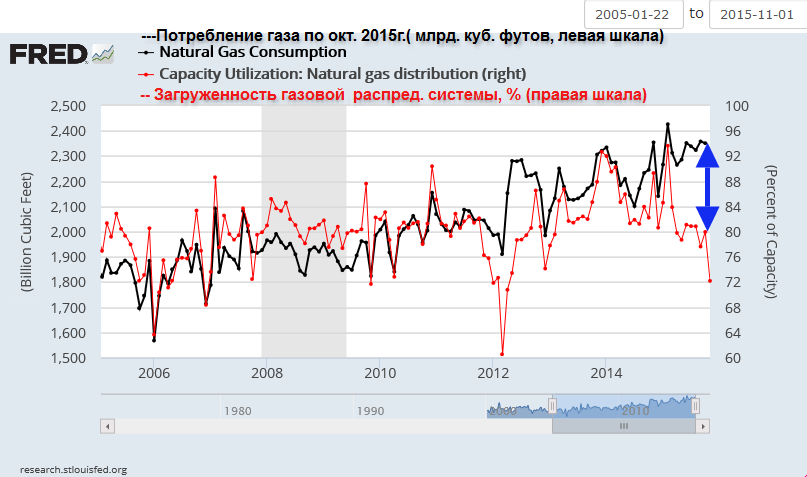

Да вот хотя бы:

До весны 2015 г. загруженность распределительной газовой системы в

штатах была тесно связана с потреблением газа. И это логично.

Но с апреля-мая логика закончилась: потребление растёт, а дистрибьюторы почему-то отмечают снижение загруженности своих мощностей.

Возникает насущная потребность убедиться в объективности приводимых EIA цифр посредством изучения других источников.

В частности, таким подтверждением могли бы стать данные о транспортировке газа по магистральным трубопроводам. Кавалеристский наскок в этом направлении был мною предпринят, но желания разобраться в вопросе подробнее не утолил.

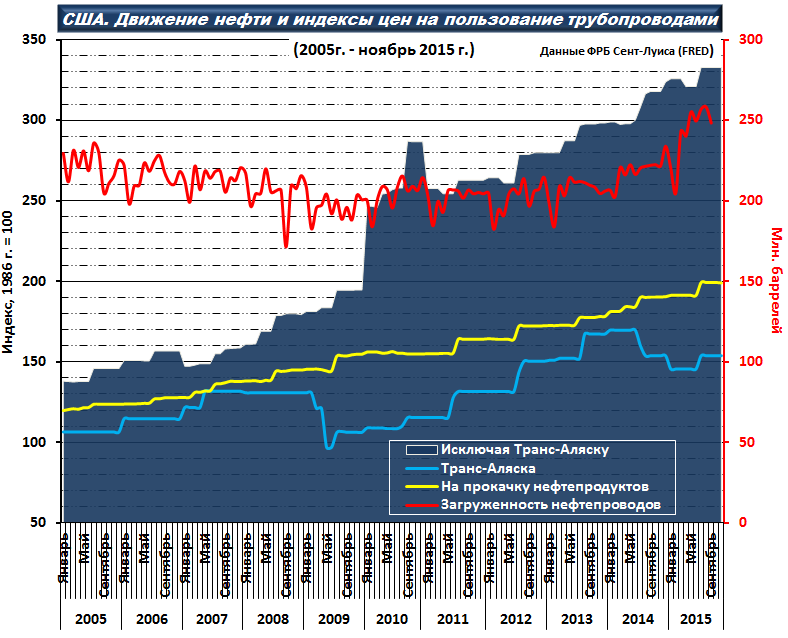

Поразительно, но в части информации о движении газа по магистралям, США весьма и весьма закрытая страна. Что касается нефти и нефтепродуктов – всё к услугам любопытствующей публики:

(Движение нефти по трубопроводам – по сентябрь 2015 г.)

Но когда речь заходит о магистралях – извините. Вся доступная информация ограничена 2013-м годом. Для помешанной на PR страны, да при наличии реальных успехов… очень даже любопытный факт.

Далее.

Попытка сунуть нос в тему производства сухого газа по регионам на сайте EIA неожиданно обломилась. Снова данные ограничены 2013 м годом. По стране в целом – пожалуйста, а по отдельным штатам – не-а. Почему?

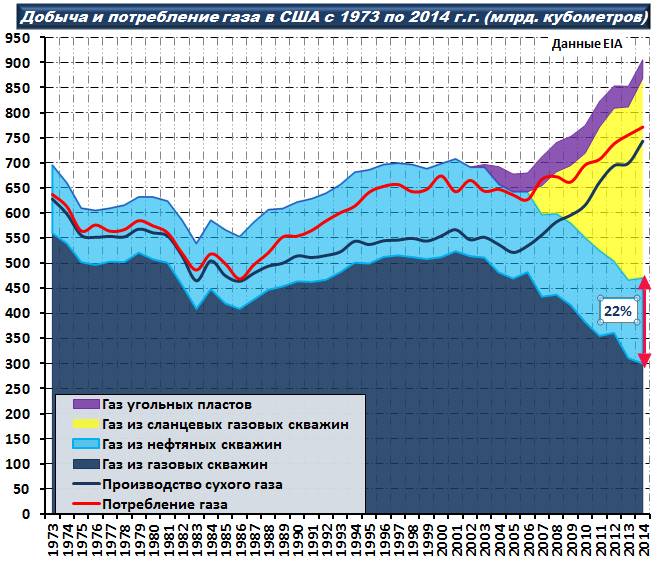

По поводу источников газа (газ из нефтяных, газовых, сланцевых скважин) всё аналогично. Пришлось ограничиться ежегодными данными без разбивки по штатам:

Отметим: доля газа, сожжённого в факелах, закачанного обратно в пласт и

доля неуглеводородных примесей (разница между валовой добычей и

производством сухого газа) серьёзно выросли. Как и доля газа,

полученного из нефтяных скважин.

Рост добычи – исключительно за счёт «сланцев».

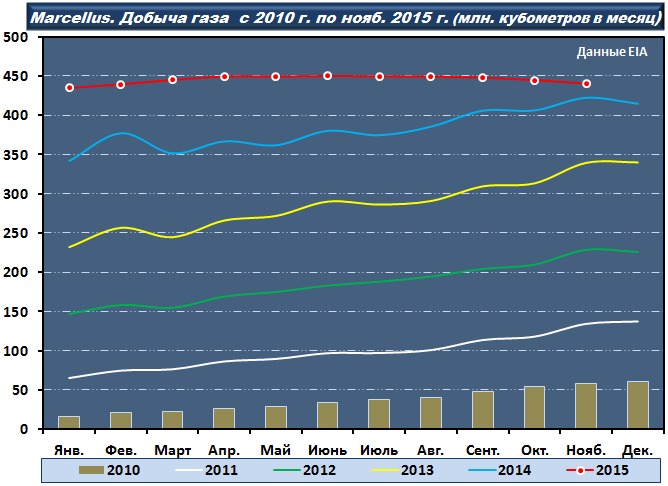

А вот так EIA представляет публике добычу газа на «сланцевых полях» в ноябре 2015 г.:

Если разложить это дело «по полочкам», то, например, для Marcellus получится забавная картинка:

Красная сабля – добыча газа в 2015 г. Жаль, что без розового коня… было бы красивше.

Итого. Количество странностей в газовой статистике США настолько велико, что солидная доля скепсиса в отношении бодрых реляций EIA паранойей отнюдь не выглядит.

США. Газ сухой и сжиженный в трубно-денежном контексте. Часть третья.

По запросу «экспорт СПГ из США» Гугл выдаёт 265000 результатов. В

подавляющем большинстве - творчество мейнстримных аналитиков. Достаиочно

пары-тройки статей чтобы ознакомиться с полным списком аргументов за и

против.

Читателям предлагаются следующие тезисы:

а) в штатах в стадии строительства пребывают сжижающие мощности на 65 млн. тонн в год (приблизительно, 90 млрд. м3);

б) они обязательно вступят в строй, потому что «инвестиции сделаны»;

в) далее следуют расклады «выгодно \ не выгодно» в текущих ценах на сырьё.

Отдельной темой проходит, так сказать, первенец американского

СПГ-экспорта Cheniere Energy с её терминалами и заводами по сжижению

газа в Луизиане и Техасе.

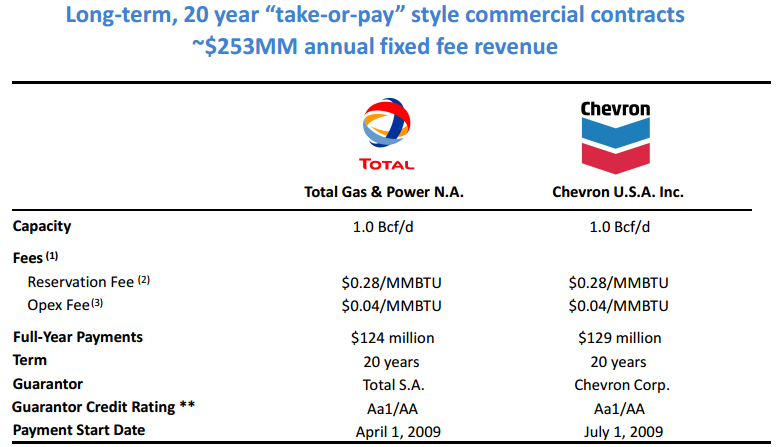

Здесь деталей уже побольше. Компания заключила выгодные контракты, далее следуют выкладки из презентации для инвесторов, которые можно суммировать такой картинкой:

Заголовок: « Коммерческие соглашения на 20 млн. тонн в год в стиле «бери-или-плати». Годовой фиксированный комиссионный доход $ 2.9млрд. в течение 20 лет.»

Это ж просто праздник какой-то! На фоне этой картинки абсолютным непотребством смотрятся акции компании:

В чем дело? За последние несколько лет компания не принесла ни цента прибыли, но акции шли в рост. И вот, буквально накануне самого сенокоса, когда оставалось только карман оттопырить , вдруг такая засада.

Будем

Старт разбиралова, как водится в среде диванных аналитиков, был положен посредством ввода запроса «Cheniere Energy» в гуглопоиск. Для возникновения желания свериться с классикой и перечесть - таки О.Генри, мне понадобилось, приблизительно, 20 минут.

Блумберг,7 декабря 2015 г.

«Соучредитель газового экспортера [глава Cheniere Energy Шариф Суки] в 2015 году продал акций компании на $ 116 млн., снизив свою долю на треть.»

Блумберг, 15 декабря 2015 г.

«Шариф Суки говорит, он понял, что что-то пошло не так 8 декабря, когда члены совета директоров Cheniere Energy Inc. попросили его покинуть помещение, - а затем провели 10 часов в разговорах без него.»

Соучредитель и главный исполнительный директор Cheniere Energy Inc уволен после двадцати лет беспорочной службы и «всего лишь за месяц до момента, когда первый груз экспортного сжиженного природного газа США покинет свой терминал Sabine Pass в Луизиане.»

23 декабря 2015 г.

« Вики Бэйли, член совета директоров Cheniere Energy Inc 21 декабря 2015 года продала 15,997 акций…. Акции были проданы по $ 35,92 за акцию на общую сумму $ 574 554,62.»

После краткого ознакомления с биографией дамы, желание читать О. Генри исчезло под влиянием смутных ассоциаций с некогда читанным у Драйзера: женщина успела поработать в FERC (федеральная комиссия по регулированию энергетики) комиссаром и в IEA (МЭА) в должности заместителя директора.

И вообще, ситуация, когда начальство сливает бумаги возглавляемой организации в самый трудный момент и за месяц до счастья, доверию к оным бумагам спосбствуют мало.

Что такое Cheniere Energy Inc?

Первоначальный бизнес - план предусматривал импорт СПГ. Под это дело к 2008-у году:

- в Луизиане были построены 5 резервуаров, 2 причала и завод для регазификации на 14 млрд м3 в год (Sabine Pass LNG или SPLNG, как кратко именуется предприятие в корпоративной отчётности);

- и в Техасе велось строительство аналогичных сооружений на 22 млрд. м3 в год (Corpus Christi).

Нынче компания строит:

- в Техасе две очереди по сжижению на 4,5 млн тонн (6,2 млрд. м3) в год каждая (Corpus Christi Liquefaction, LLC);

- в Луизиане 6 очередей по сжижению на 4,5 млн тонн каждая (Sabine Pass Liquefaction, LLC). Первая очередь Sabine Pass должна быть запущена в январе.

До этого места всё выглядит неплохо: резервуары и причалы необходимы в любом случае. Слегка портит впечатление другая картинка из презентации для инвесторов:

Заголовок: « Долгосрочные коммерческие соглашения на на 20 лет в стиле «бери-или-плати». Годовая фиксированная плата $ 235 млн.»

Речь о Sabine Pass LNG (импорт СПГ), за право пользования оборудованием которого, Шеврон и Тоталь до сих пор платят $ 253 млн. в год.

Таким образом, Cheniere собирается лупить деньгу с компаний, претендующих на одну и ту же инфраструктуру в прямо противоположных целях.

Коротко отметим: 1млрд. кубофутов в день, уже оплаченные Шеврон и Тоталь - это, приблизительно, 7,6 млн. тонн СПГ в год; новых резервуаров не построено. Каким образом эти попаданцы используют проплаченные мощности - дело десятое, а вот узнать почём Cheniere обойдётся неустойка либо достижение договорённости, я бы очень даже хотел.

Впрочем, ответ на 1й вопрос нам даст EIA: в марте 2015 г. на терминал Sabine Pass LNG было доставлено 127 тыс. тонн СПГ (два газовоза класса Q-Max) с Тринидад и Тобаго и ещё столько же из источника, классифицируемого EIA как «прочие».

Но особую тревогу за перспективу американского пионера СПГэкспорта вызывает другой момент.

Газопровод "Креольская тропа" (красный пунктир). Построен в 2008 г. в рамках импортного проекта, т.е., для доставки газа на северо-восток США. И в газотранспортную систему интегрирован соответствующим образом.

Для доставки газа в обратную сторону требуется модернизация.

И, что особенно неприятно, по трубам, к которым Тропа подключена, газ движется в исторически сложившемся направлении.

До ближайшего ПХГ, как видим, 53 мили (85 км), плюс по мелочи набирается ещё 41 миля (66 км).

Кроме того, для обеспечения запланированной компанией возможности гонять газ в реверсном режиме, нужно построить новые и модернизировать существующие компрессорные станции.

Ещё одной особенностью проекта является наличие т.н. «двунаправленных» участков (синие отрезки). Это параллельные трубы, по которым газ можно гнать во встречных направлениях одновременно.

В апреле 2015 г. FERC дала добро на модернизацию. В какой стадии находится стройка обозначенного чёрным цветом учаска сейчас - не известно. Но известно, что остальная часть в реверсном режиме уже работает.

С декабря 2015 г. страничка, посвящённая описанию Креольской тропы на сайте компании, менялась трижды. Сначала проект (выше) сменила карта, на которой газопровод позиционировался как единое целое.

Затем на 2 дня на её место снова вернулся проект; вчера произошла обратная замена. В тексте статьи, комментирующей карту говорится о том, что пуск обновлённой и наращённой трубы в эксплуатацию «ожидается в январе 2016 г.»

Впрочем, задержится ли её ввод в строй или состоится в указанный срок - опять-таки дело десятое. Дело в том, что за уплаченные деньги компании-импортёры приобретают право на солидную долю номинальной мощности участка трубы, обозначенного красным цветом.

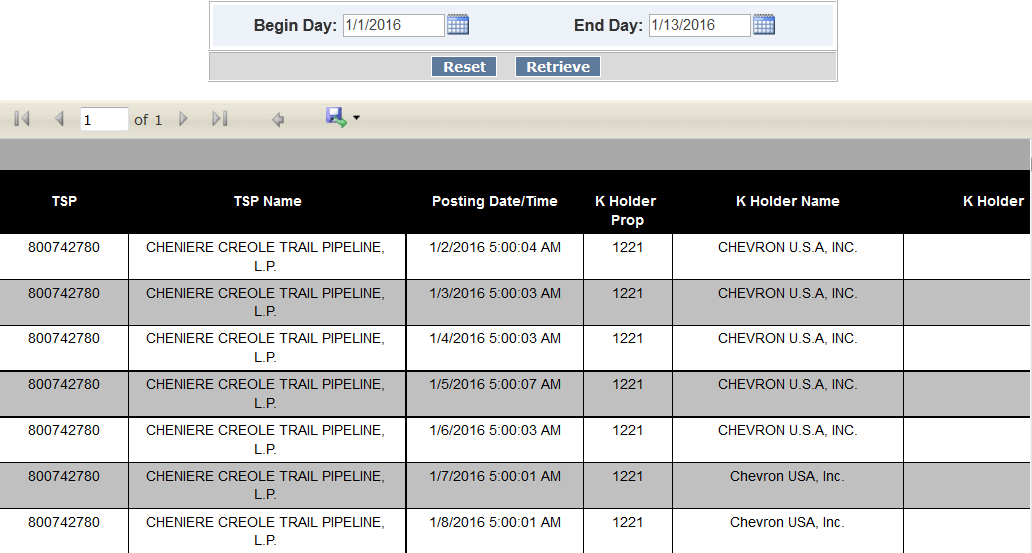

Во всяком случае, среди клиентов газопровода числятся Chevron USA, Inc и Total Gas&Power North America,Inc,

как числится в качестве точки выхода и объект SPLNG.

Именно проблемы с инфраструктурой, как мне видится, и стали причиной слива акций Cheniere Energy Inc руководством компании.

По поводу информации о грядущей в ближайшие часы первой отгрузке американского СПГ на экспорт.

Самое интересное сообщение на эту тему 31 деккабря 2015 г. опубликовало Блумбеог. На фоне пафосных реляций вдруг промелькнуло вот такое: «Сабина Пасс по-прежнему нуждается в авторизации от директора Федеральной комиссии по регулированию энергетикии энергетических проектов, чтобы начать коммерческую эксплуатацию" своего первого завода по сжижению» (Тамара Янг-Аллен, представитель агентства в Вашингтоне.)

Т.е., мутно там всё, если вместо реалити-шоу от Fox News и восторженных воплей из Брюсселя мы имеем нечто недопиаренное.

На этом пока всё. В заключительной части поговорим о перспективах американской трубной инфраструктуры и подведём итоги .

Статус:

Группа: Главные редакторы

публикации 32764

комментариев 24112

Рейтинг поста:

Отчет AlixPartners сообщает, что у нефтедобытчиков США в этом году возникает дикий разрыв в $102 ярда резаной в чистом денежном потоке, который необходимо как-то закрыть чтобы продолжить деятельность. При этом они подчеркивают, что рынок акций и облигаций закрыты теперь для всех операторов, кроме лучших, а уже имеющийся совокупный долг достиг $353 ярдов резаной.

"Простых решений мы не видим, грядут банкротства", - сообщает отчет.

Недешево обошлась америкосам "сланцевая афера", зато какой мощный вклад она внесла в подрыв стабильности мирового энергорынка (а это очень важная стратегическая задача для Реконкисты) - красавчики, чо!

Саркози: Расколбас цен на нефть - "мина" под мировой экономикой

Николя Саркози: "Мировая экономика не сможет долго выдерживать нестабильность на рынке энергоносителей, которая поставила ряд стран на грань коллапса. Мы сидим на мине замедленного действия. Спекуляции оказывают огромное влияние на экономическую ситуацию в мире".

Все верно, но... поздно пить боржом, когда мировая экономика превратилась в казино не вчера, а десятки лет назад (и не без участия самого Саркози), а теперь перешла в стадию коллапса.

по материалам aftershock.new