В предыдущих комментариях обещал я попробовать себя в роли Кассандры и предсказать, какое решение примет ОПЕК на своей конференции 4 декабря. Никогда раньше не занимался предсказаниями, дело это рискованное и неблагодарное, как игра в орлянку. Угадаешь – никто и внимания не обратит, не угадаешь – каждый будет пальцем тыкать. Другое дело - прогноз, он делается на базе трендов, тенденций, его можно выразить в цифрах, а вот предсказывать развитие многофакторных событий намного сложнее.

Так вот: я считаю, что ОПЕК примет решение СОХРАНИТЬ существующие квоты на добычу и экспорт нефти. В дополнение к этому она заявит, что внимательно следит за нефтяным рынком и готова солидарно перейти к снижению добычи, когда для этого созреют условия. А теперь давайте уясним, почему именно такое решение является наиболее логичным.

1. В ТОВАРИЩАХ ПОКА СОГЛАСЬЯ НЕТ…

Нефтяной рынок стал сложнее. Первая акция ОПЕК, эмбарго в 1973 г. подействовала, как полуведерная клизма, после чего США обзавелись стратегическими запасами нефти и начали многолетнюю игру на понижение цен. Вторая акция, сокращение квот в 2008-2009 г.г. прошла уже сложнее, в два приема, но в итоге свою задачу решила. Сейчас на такой же результат можно надеяться, но гарантировать его никак нельзя. К тому же возможности у членов ОПЕК очень разные.

Венесуэла не выбирает свою квоту, потому что добыча там падает сама по себе. В таком же положении находится Иран, несмотря на всю его похвальбу. В Сирии и Ливии нефтяные объекты практически разрушены. Но при этом общая добыча стран ОПЕК на 1,5 млн барр./сут выше установленных квот.

Естественно, прежде чем проводить совместные действия надо хотя бы навести в своих рядах элементарный порядок. Но никакого механизма для этого нет. Что можно сделать с Нигерией, которая больше других превышает свою квоту? Исключить из картеля? Это примерно то же, что камбалу утопить. Следовательно, нужно искать механизм ответственности за исполнение решений. Нужно пересматривать и сам порядок установления квот, ибо нынешний стимулирует только фальсификацию запасов. И пока ОПЕК не станет формировать квоты от текущей добычи, она останется содружеством коня и рябчика, будет долго судить-рядить, кому везти воз, а с места он не сдвинется.

Может быть, эти вопросы уже прорабатываются, потому что между членами ОПЕК идут интенсивные контакты; содержание их не раскрывается. Ясно одно: организация взаимодействия сейчас не менее важна, чем сокращение квот, и она станет первым вопросом повестки дня предстоящей конференции.

2. КОМУ НУЖНО БАНКРОТСТВО СЛАНЦЕВЫХ КОМПАНИЙ?

Уже несколько месяцев певчие дрозды из западных СМИ обеспечивают нас бесплатным концертом о «ценовой войне» арабов с американскими сланцами и «конкуренции за долю нефтяного рынка». Нужно понимать, что это классический троллинг. Ибо только провокатор или полный идиот может радостно и дешево продавать свои невозобновляемые ресурсы ради того, чтобы у соседа тоже корова сдохла. Кстати, поинтересуемся самочувствием коровы.

Все сланцевые компании закончили полугодие с убытками в пределах $100-200 млн, которые, впрочем, не являются катастрофическими. Они, как по команде, нарастили добычу нефти на 30-40 %, но при этом выручка на треть упала. Вот, к примеру, EOG Resources сократила бурение до полудохлого минимума, увеличила длину горизонтальной части ствола в скважинах до 2000 м, на этой длине она делает 40-50 гидроразрывов и в результате получает начальный дебит не 150, а 300 т/сут. Такая скважина работает как бы «за двоих», а цена ей на 15-20% дешевле, чем двух обычных. Прогресс? Безусловно. Но есть минусы, о которых предпочитают умалчивать. Во-первых, в таких скважинах чаще происходят аварии, их сложнее ремонтировать, а это тоже затраты. Во-вторых, нефти в пласте от этих телодвижений не прибавляется; через 3-4 года форсированного отбора, скважина будет выдрана с мясом, перейдет на жиденький приток газа с небольшим количеством конденсата и станет убыточной.

EOG Resources бодро-весело держалась в I полугодии с убытками в $140 млн, но в III квартале дальше прятать убытки стало невозможно, и было списано активов на $6,2 млрд. Это примерно 1000-1200 скважин, которые уже ничего не приносят, кроме затрат и головной боли. И число таких скважин с каждым днем увеличивается.

Упомяну еще главного петуха в сланцевом курятнике Chesapeake Energy. Отчетность за II и III кварталы компания еще НЕ ОПУБЛИКОВАЛА. Скромничает, конечно, стесняется демонстрировать свой супер-офигенный прогресс. А в I квартале выручка упала с $5 до 2,76 млрд, списано активов на $4,976 млрд, суммарный убыток $5,04 млрд. Аминь.

Можно было привести еще примеры, но и этих достаточно, чтобы уяснить: проповеди западных брехнюмейкеров о героической стойкости сланцевых компаний не стоят выеденного яйца. Но кто выиграет от их банкротства?

Особо никто и не выиграет. Долги их пойдут по 20 центов за доллар, потом купит их за гроши какой-нибудь «инвестфонд нетрадиционной ориентации», и будет делать ровно то же самое: бурить и драть скважины, пока что-то из них капает. Половину уже выдрали, остатки доберут за 3-4 года. Никто не в состоянии быстрее угробить сланцевые месторождения, чем сами американские добытчики с их жаждой наживы. Вот и не надо им мешать, пусть трудятся.

3. ЧТО ДАЛЬШЕ?

Сохранение квот ОПЕК – событие ожидаемое (вот если ОПЕК их вдруг сократит – это будет шок). Эти ожидания в биржевых ценах уже заложены, именно на них за полтора месяца цены снизились на 17%. Поэтому по факту решения ОПЕК возможен краткий скачок вниз, но потом игроки откупят ранее проданные фьючерсы и начнется постепенный рост цен.

В отсутствии контроля ОПЕК нефтяной рынок обречен на сильные колебания. Поток фальсификаций кратно усилил падение, но сейчас он войдет в явное противоречие с реалиями, и на этом фоне будут все более проявляться фундаментальные факторы. Вот они.

Продолжится рост потребления нефти в Азии, Африке и Латинской Америке. В текущем году мир увеличил потребление дешевой нефти на 1,8 %, это 1,6 млн барр./сут. По мере роста цен, потребление будет на него реагировать, но в ближайшие годы рост его составит 1-1,5 % в год.

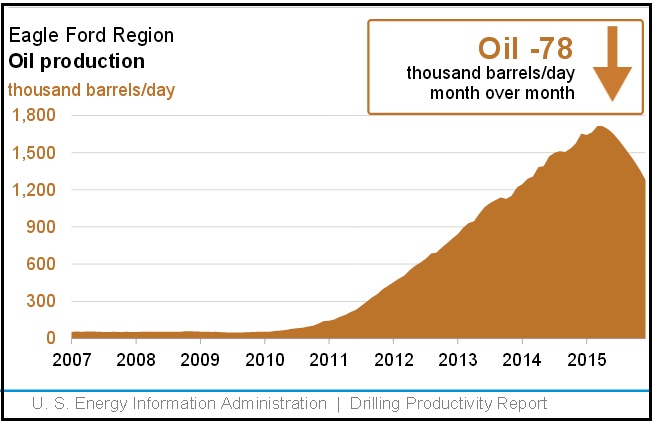

Продолжится сокращение добычи в США и других странах. Посмотрите на график добычи месторождения Eagle Ford, которое еще год назад было символом американского счастья. Потребовалось 5 лет, чтобы месторождение вышло на пик «рекордных» отборов и всего лишь 8 месяцев, чтобы они упали на 24,5 %. Даже добыча конденсата в текущем году снижается, потому что пластовые давления упали до недопустимых значений (по моей оценке это 30-50 ат). Газовый конденсат в пласте выделяется в жидкую фазу и прочно связывается в порах породы за счет сил смачивания.

Рисунок

В предстоящем году за счет сокращения бурения и других инвестиций я ожидаю снижения добычи в США примерно на 1 млн барр./сут, в мире – на 2 млн барр./сут.

Если к тому же ОПЕК удастся сократить добычу до уровня существующих квот (30 млн барр./сут против нынешних 31,5), то уже к концу будущего года баланс спроса и предложения увеличится на 5 млн. барр./сут. И никакого снижения квот вообще не потребуется.

4. ВНЕЗАПНОЕ РЕЗЮМЕ

Контроль нефтяного рынка состоит не в том, чтобы поддерживать высокие или низкие цены. Его задача – предотвращение сильных колебаний. Это они приводят к взлетам и падениям компаний, на них кормятся биржевые спекулянты, они создают проблемы с бюджетами добывающих стран.

Однако с развитием биржевой торговли появились мощные возможности манипулирования рынком за счет организованной дезинформации. США и их союзники на глазах превращаются в ИМПЕРИЮ ЛЖИ, и не видно сил, способных развернуть вспять это движение. Поэтому стратегия защиты нефтедобывающих стран от ограбления должна измениться.

Нужно СИЛЬНО УМЕНЬШИТЬ роль биржевых котировок в ценообразовании. Нужно ориентироваться на долгосрочные контракты, в которых привязка к биржевой цене будет много слабее за счет специальных понижающих коэффициентов. В отличие от газовой торговли, это будут договоры на 1-3 года, а не на 20 лет. А на бирже пусть торгуют излишками и ошкуривают желающих разбогатеть, благо они еще не скоро переведутся.

Вот какие вопросы должны появиться в конференциях ОПЕК. Если их поставит наблюдатель Россия (она уже имеет такой опыт), то авторитет ее изрядно вырастет.

P.S. А пока котировки нефти Brent соответственно моим ожиданиям слегка подросли в рамках бокового тренда. Закрытие недели прошло $44,88. Коммерческие запасы нефти в США опять выросли (на 1 млн барр.), запасы бензина и дизеля в сумме увеличились 3,5 млн барр. Добыча нефти по оперативным данным несущественно сократилась на 17 тыс. барр./сут, зато количество буровых станков в США уменьшилось на 9 единиц до 555 шт.

А ведь месяц назад казалось, что дальше ему падать некуда. Но еще Аркадий Райкин говаривал: «Урезать – так урезать!… как сказал японский самурай, делая себе харакири.

Соообщение Подписаться Александр Хуршудов

Источник: cont.ws.

Рейтинг публикации:

|