|

Падение фондового рынка Китая вызвало волну новых страхов, связанных с возможным разрушением образовавшегося пузыря. Тем не менее это может быть просто коррекцией, а пузырь продолжает надуваться, угрожая стабильности не только в Китае, но и во всем мире.

"Я не думаю, что это начало конца. Это коррекция, которая должна была произойти уже давно, - сказал глобальный стратег SG Securities Ксавье Дени. – Китай находится в хорошей форме".

Но на этой неделе фондовый рынок изрядно потрепал нервы трейдерам. После падения на 6,5% в четверг, на утренней сессии снижение составило целых 4,1%, но затем динамика улучшилась.

Падение, видимо, было связано с рядом факторов: волатильностью, ростом кредитования для покупки акций, фиксацией прибыли после сильного роста в этом году, выводом средств из фондов для участия в предстоящих первичных размещениях, а также с изъятием ЦБ Китая ликвидности.

И аналитики не склонны обращать внимание на последнюю коррекцию. По их словам, наиболее ликвидные акции характеризуются высокой волатильностью, и это будет сохраняться в будущем.

В Deutsche Bank отмечают, что после активных распродаж в 2007 г. рынок консолидировался и возобновил восходящий тренд.

Тем не менее одной из главных проблем китайского рынка остается его сильная зависимость от денежно-кредитного стимулирования, при этом экономические основы игнорируются практически полностью.

Китайский рынок был исключен из общемирового ралли в течение последних несколько лет, поэтому сейчас некоторые компании чрезвычайно недооценены, что и вызвало бурный рост.

Но проблем на рынке очень много. Сейчас появляется множество новых публичных компаний, которые рассказывают красивые истории, при этом истории как таковой просто нет. Меняющийся рынок привел к тому, что многие вынуждены менять профиль, и почему-то такая компания оказывается привлекательной для многих инвесторов.

В течение первых пяти месяцев текущего года известно не менее 80 случаев, когда компания поменяла свое название и сферу деятельности. Так, например, производитель деревянных полов Kemian Wood Industry переключил свое внимание на онлайн-игры и взял название Zeus Entertainment. Компания, объединяющая группу отелей, теперь позиционирует себя как высокоскоростная железнодорожная компания, а производитель фейерверков стал кредитной организацией.

Реорганизация в высокотехнологичные компании связана с манией получения хорошей прибыли за счет рынка акций.

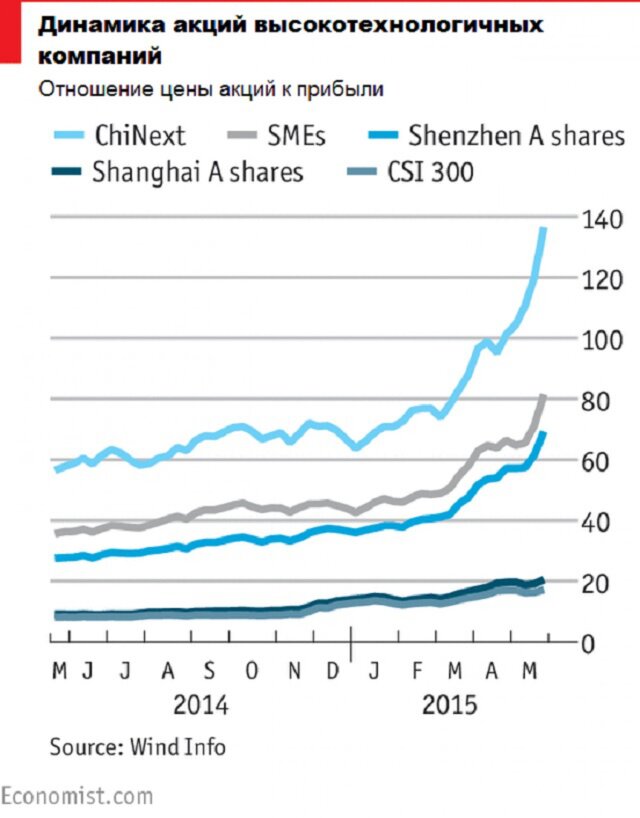

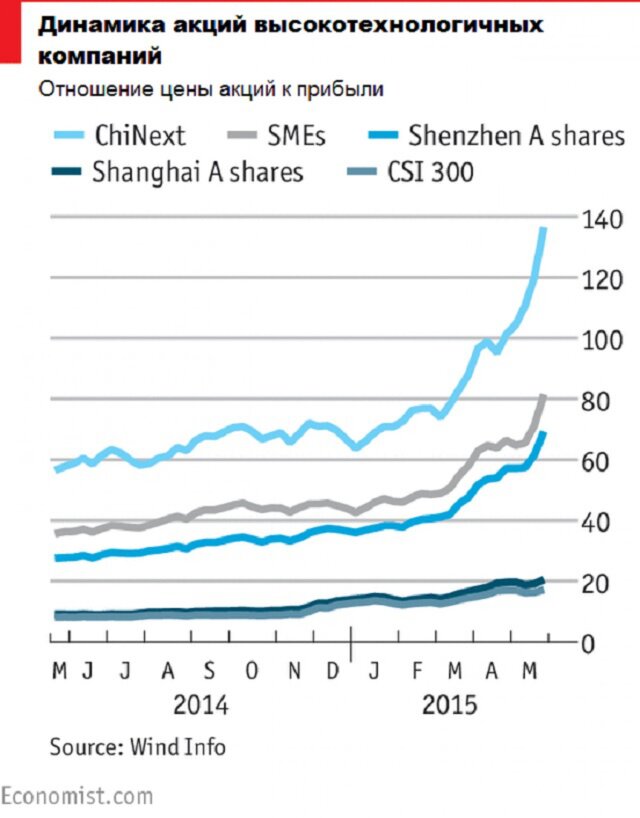

Shenzhen Composite Index, включающий в себя большое количество технологических компаний, вырост почти в три раза за прошедший год. Но вот ситуация с ChiNext, биржи для стартапов, особенно в высокотехнологичном секторе, совсем иная. Соотношение цены акций к прибыли достигло 130, и это вдвое превосходит разумный уровень для подобных компаний.

Показатель на уровне 50 – это уже очень хороший уровень для этого сектора. ChiNext должна была стать ответом Китая американскому Nasdaq. И на данный момент все выглядит так, как будто на дворе 1999 г., как раз перед тем, как лопнул пузырь доткомов.

Никто не знает, когда китайское безумие закончится, но резкая коррекция представляется неизбежной, и это может нанести сильный удар по экономике страны.

Сейчас ведется много дискуссий о том, насколько завышены цены на акции китайских компаний. Среднее соотношение стоимости и прибыли на Шанхайской фондовой бирже, где торгуются крупнейшие компании, составляет 23. Это много, но не сильно выше, чем по американскому S&P 500. При этом есть сильные перекосы. Например, большую долю на рынке занимают банки, но их акции почти не участвовали в ралли.

По некоторым компаниям можно точно сказать, что связь с реальностью перестала существовать: соотношение P/E у производителя кормов для животных составляет 221, производителя саун – 285, производителя вентиляторов - 732.

Экономический рост в I квартале упал до 7%, и это самый низкий годовой показатель за последние шесть лет, но акции начиная с середины прошлого года выросли более чем в два раза.

Если пузырь лопнет, последствия для экономики будут очень неприятными. В ралли сыграло большую роль кредитное плечо: кредитование под покупку акций за прошедший год выросло в пять раз до 2 трлн юаней ($325 млрд).

По оценкам Credit Suisse, 6-9% от рыночной капитализации Китая финансируется за счет кредитования, и это в пять раз больше показателя в развитых странах.

Все это означает, что коррекция, скорее всего, будет очень резкой, так как инвесторам надо будет гасить свои кредиты. Последствия должны быть значительно хуже, чем в 2007 г. Тем не менее непосредственный ущерб от краха рынка будет не таким уж большим, как это могло быть в других странах. Объем китайского рынка составляет 40% от ВВП, тогда как в странах с развитой экономикой этот показатель, как правило, превышает 100%. ChiNext составляет менее одной десятой от ВВП.

Кроме того, ралли стали менее полезны для экономики, чем предполагалось. Устойчивый спад розничных продаж показывает, что рост цен на акции почти никак не влияет на реальную экономику. Некоторые домохозяйства, возможно, даже отказались от покупки каких-либо товаров для участия в ралли.

Долгосрочные последствия более тревожны. После краха 2007 г. инвесторы потеряли веру в фондовую биржу Китая на долгие годы, а размещение новых акций стало очень редким событием.

Компании почти не имели выбора источников финансирования, кроме банков, поэтому уровень долга вырос со 150% ВВП в 2008 г. до более чем 250% в настоящий момент.

Многие надеялись, что текущее ралли даст хорошую основу финансовой системе Китая, так как компании смогут снизить зависимость от долга за счет размещения акций по высоким ценам. Но ситуация не сильно изменилась: на размещение акций приходится только 4% от всего объема корпоративного финансирования.

Регуляторы хотели бы видеть умеренный "бычий" рынок, но им придется столкнуться с "неуправляемым зверем". И если рост акций превратится в сильное падение, восстановление финансовой системы потребует огромных усилий.

Источник: vestifinance.ru.

Рейтинг публикации:

|