«Владение – 9/10 закона». (Шотландская поговорка)

Вечер воскресенья в октябре 2013 года. Родители проверяют домашнюю работу детишек. Любители американского футбола собираются смотреть вечерний матч НФЛ. Команда Балтимора – нынешние чемпионы – наверное проиграют. Тем временем на рынках драгоценных металлов начинается буря.

За мгновения до начала электронных торгов в 18.00 (2.00 по Москве) биржа Commodity Exchange Inc. — Comex — объявила о том, что она рассчитается по крупному контракту наличными, а не золотом. То есть объявила дефолт по контракту. Неожиданно все остальные владельцы золотых и серебряных контрактов задумались о том, не станут ли они следующими жертвами.

Золото, закончившее эту осеннюю неделю на отметке $1,715 за унцию, начало беспорядочно колебаться, но в основном шло вверх. К утру понедельника оно прошло $1,800. Можно было пожелать удачи тем, кто пытался зафиксировать эту цену или рядом с ней у монетного дилера на улице или в интернете.

В нормальных обстоятельствах спотовая цена на золото на отметке $1,800 означала бы, что американские золотые орлы стоили $1,890 — наценка в 5%.

Но в этот день покупатели отчаянно пытавшиеся получить реальный физический металл из-за опасений развала системы загнали цену значительно выше $2,000.

Это и есть «час ноль» - день, который вы можете отметить на своем календаре, когда цена реального металла навсегда оторвется от котировок на ленте (бизнес телевидения) CNBC. Тогда вы будете радоваться тому, что владеете физическим металлом, а не его заменителем, таким как акции индексного фонда GLD (NYSE:GLD).

Звучит надуманно? Сегодня мы покажем вам, почему это неизбежно…

Новый наряд короля: почему сегодня худший момент, чтобы отказываться от золота

Сценарий «часа ноль» - классический пример ситуации в стиле «а король-то, голый!». Известная сказка Ганса Кристиана Андерсена «Новый наряд короля» в наше время служит примером очевидных истин, на которые массы не обращают внимания. Это уже почти клише. Но оно отлично подходит для наших целей.

В нашем случае «король» - это центральные, коммерческие и инвестиционные банки, а также ресурсные биржи. День, когда все поймут, что они голые – или в нашем случае лишены золота, которым якобы владеют – и станет «часом ноль». В тот день вы будете счастливы, что не продали золото, даже когда оно рухнуло с $1,900 в сентябре 2011 года до менее чем $1,500 в момент публикации нашей статьи.

Вы же не продали, правильно?

Ну, по крайней мере, у вас есть возможность «купить на дне».

Предупреждение: Мы говорим здесь о событии довольно маловероятном статистически. Это плод серьезных исследований одного из самых ярких светил рынка золота в сочетании с нашими разумными предположениями.

Но не сомневайтесь: «Час ноль» в форме дефолта по драгоценным металлам на бирже Comex, или, возможно, в Лондонской ассоциации участников рынка драгоценных металлов (London Bullion Market Association (LBMA)) — рано или поздно наступит.

«Вероятность того, что это произойдет, равняется 100%», говорит Эрик Спротт (Eric Sprott).

Г-н Спротт управляет активами на $10 млрд в канадском инвестиционном гиганте, носящем его имя. В эти активы входит фонд физического золота Sprott Physical Gold Trust (NYSE:PHYS) — мы рекомендуем его бумаги, если вы решите держать часть вашего золотого портфеля на брокерском счете. Чтобы понять, почему он так в этом уверен необходимо залезть глубоко в кроличью нору – хранилища центральных банков. Слушайте внимательно.

12 лет с плюсом: спрос перегоняет предложение

Мы не хотим, чтобы все это показалось более сложным, чем оно есть на самом деле. По сути, «час ноль» наступит, когда все будут знать, что предложение золота больше не может удовлетворить спрос на него.

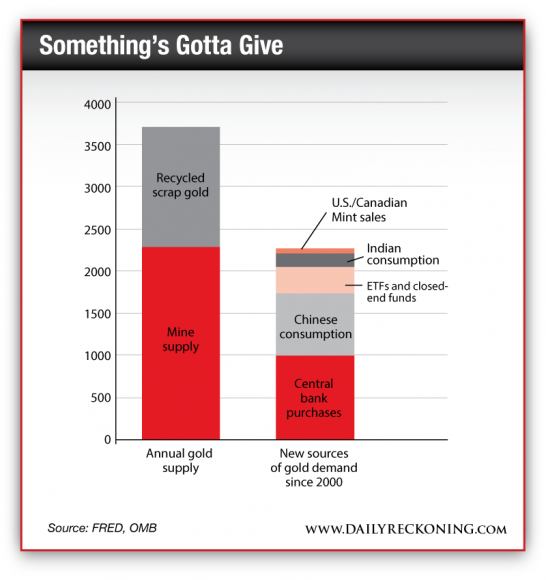

«Когда я смотрю на доступную статистику физического золота», сказал Спротт в недавнем интервью, «я вижу, что фундаментальные факторы предложения на рынке золота не изменились за 12 лет. Его объем не меняется». Сложите предложение из новых рудников и золотой лом – в основном старые ювелирные изделия – Всемирный совет по золоту считает его размер неизменным на уровне приблизительно 3,700 т в год.

А как насчет спроса? С момента начала бычьего рынка золота в 2000 году появилось множество новых его источников.

- Центральные банки, бывшие чистыми продавцами золота в 1980-х и 1990-х, стали чистыми покупателями.

- Индексные фонды, такие как GLD и закрытые инвестиционные фонды (PHYS) вообще не существовали до 2004 года.

- Ежегодный объем продаж золотых монет официальных монетных дворов США и Канады вырос вчетверо.

- Объем потребления золота в Китае вырос почти вчетверо.

- Объем потребления золота в Индии (по размеру экспорта) вырос на 30% с уже и так высокого уровня.

«Простое сочетание только пяти отдельных источников спроса», пишет Спротт в недавнем отчете, «привело к нетто изменению объемов физического спроса на золото в размере 2,268 т в год, которого вообще не существовало 12 лет назад», когда спрос и предложение были более или менее сбалансированы.

Что-то должно треснуть: левая колонка – ежегодное предложение золота в т сверху вниз – золотой лом, первичная добыча. Правая колонка – новые источники спроса с 2000 года – продажи официальных монетных дворов США и Канады, потребление в Индии, индексные и закрытые фонды, потребление в Китае, покупки ЦБ.

И это только официальные данные. «Есть много других покупателей золота, о которых у меня нет письменных сведений».

«Так что, например, кто-нибудь покупает физические золотые слитки, будь то (хедж фонд менеджер) Дэвид Айнхорн (David Einhorn) или пенсионный фонд Университета штата Техас или кто-то еще, нет никаких баз данных, в которые можно залезть и посмотреть, сколько слитков было куплено. Нет никаких документов и о покупках золота русскими миллиардерами». На каждую историю, попадающую в новости, как, например, покупки Айнхорна или Университета Техаса, возможно приходится 10 сделок, остающихся в тени.

Таким образом, почти 2,300 т официального ежегодного нового спроса оказывается на рынке, где объем предложения так и остался на уровне приблизительно в 3,700 т. «Так откуда поступает все это золото?», задает риторический вопрос Спротт. «Кто является источником предложения?»

Исследовательский проект Спротта продолжается, - вместе с бычьим рынком золота – уже 12 лет, и у него остается только один правдоподобный ответ на этот вопрос. И он делает неизбежным дефолт на ведущей товарной бирже.

«Западные центральные банки», говорит он нам, «тайно обеспечивают предложение золота с помощью отдачи в лизинг своего металла».

Центральные банки играют в золотой наперсток: «Оно здесь… Нет, оно здесь»

«Минуточку», скажите вы. «Вы же только что сказали, что центральные банки стали нетто покупателями золота за последнюю декаду».

Это так, но все покупки осуществляют развивающиеся страны, такие как Россия, Китай, Индия и Казахстан.

Тем временем, статистика из крупных развитых стран, включая США, не меняется.

Помните, что суть деятельности центральных банков в том, чтобы приносить пользу своим крупнейшим и наиболее влиятельным банкам-членам.

И лизинг золота очень выгоден для американских и европейских банков. Коммерческие и инвестиционные банки получают золото в лизинг от центрального банка по сверх дешевым ставкам, обычно менее 1% в год. Они продают золото на частном рынке и вкладывают полученные средства в любые инструменты, приносящие более 1%. Сладко быть банкиром.

«То есть теперь этого золота больше нет, правильно?» Правильно. Если ЦБ захочет вернуть золото из коммерческого или инвестиционного банка, тем придется покупать золото на открытом рынке, тем самым взвинчивая цены на него. Темная сторона профессии банкира.

Обычно существует негласная договоренность – ЦБ не просят вернуть свое золото, а коммерческие и инвестиционные банки бесконечно продлевают сроки лизинговых контрактов. Обслуживать эти долги просто, пока они зарабатывают больше 1%.

Но если ЦБ попросят вернуть золото, игра окончена.

«Им удается провернуть дела с лизингом», объясняет Спротт, «потому что на строчке предназначенной для золота в их финансовой отчетности, написано «золото и золото подлежащее получению». «Подлежащее получению» - это не реальное физическое золото… и мы не видим разбивки между физическим и «подлежащим» золотом. Они ее не предоставляют».

Таблица ниже показывает, насколько хитро центральные банкиры подают тот факт, что «золото» в их собственности это не просто слитки в подвале.

Нажмите на картинку для увеличения

|

Мир хитрости: как западные ЦБ описывают золото на своих балансах |

|

|

Минфин США |

«Золото (включая золотые вклады, и, если применимо, золотые свопы)» |

|

Банк Англии |

«Золото (включая золотые свопы или золото отданное взаймы)» |

|

Европейский ЦБ |

«Золото (включая золотые вклады и золотые свопы)» |

|

Банк Японии |

«Золото» |

|

МВФ |

«Золото» |

|

Швейцарский национальный банк |

«Золотовалютные резервы и требования по золотым транзакциям» |

«У ЦБ не прибавится доверия», пишет Спротт, «если они признают, что отдавали в лизинг свои золотые резервы посредникам в лице «слитковых банков», которые затем продавали золото, например, в Китай.

«Но статистика ясно говорит, что произошло именно это. Золото ЦБ скорее всего исчезло и вряд ли стоит ожидать, что слитковые банки, продавшие его, вернут металл владельцам».

Сложите все это и вы поймете, что час близок.

Статус:

Группа: Посетители

публикаций 0

комментариев 139

Рейтинг поста:

1. Высвобождения огромной денежной массы и направления ее в надуваемые Фондовые Биржи, которые растут, как грибы и явно надувается пузырь!

2. Скинуть цену на золото.

3. Позволит разрешить ситуацию, когда у банков нет физического золота, но оно как бы есть на балансе и банк должен его вернуть по требованию (Пример Германии недавний). Это позволит вернуть золото, по супер низкой цене за счет падения. Либо не возвращать его вообще...

4. Позволит приспустить пары Китайской и многих других экономик, лихорадочно скупавших золото, которое в одночасье станет всего лишь металлом, таким же, как Алюминий или платина.

+ Пару лет назад, просачивались новости о фальшивом золоте, что может так же дополнительно играть на теме отказа от него, как платежного инструмента. Т.к. многие страны ринуться серьезно проверять свои запасы и я не удивлюсь, если золотого фальша может оказаться так много, что потом еще очень долго ситуация будет приходить в себя...