Экономика КНР внушает ложные надежды, считают в банке Nomura: рост не может продолжаться вечно, рано или поздно он закончится или управляемой "посадкой", или тяжелым финансовым кризисом. Поднебесная вплотную приблизилась к опасному рубежу - в 2007 году экономики развитых стран, достигнув его, рухнули в пропасть

Пекин. 20 марта. FINMARKET.RU - В японском банке Nomura увидели несколько опасных симптомов надвигающегося на Китай кризиса: сокращение потенциального роста, высокие цены на недвижимость и быстрое создание резервов. Такие же признаки экономисты наблюдали в Европе, США и Японии перед самым началом финансового кризиса 2008 года.

Власти Китая могут избежать финансового обвала, но ради этого им придется пожертвовать главным фетишем китайской экономики - быстрым и уверенным ростом.

Японский банк Nomura - главный специалист по азиатской экономике - решил срочно оповестить инвесторов, которые не осознают, что именно грозит Китаю.

- Больше всего опасений относительно будущего китайской экономики экономисты высказывали летом 2012 года. С тех пор и настроение на рынках, и прогнозы стали более оптимистичными.

- Согласно консенсус-прогнозу, экономика Китая должна ускорится с 7,8% в 2012 году до 8,1% в 2013 году и 8% в 2014 году. Рынки переключилась с очень пессимистичного прогноза на очень оптимистический.

Но в Nomura уверены, что Китаю угрожает жесткий финансовый кризис. Чтобы этого избежать, власти должны сдуть кредитный пузырь и замедлить рост экономики во втором полугодии до 7,3%.

Никто не видит рисков замедления Китая

Плохие симптомы

Уже несколько месяцев в самом Китае осознают, что риски вышли из-под контроля:

- Председатель правления Bank of China Сяо Ганг в октябре в газете China Daily открыто раскритиковал политику китайских банков и обвинил их в создании пирамид.

- 31 декабря Министерство финансов, Национальная комиссия по развитию и реформам, Банк Китая и другие ведомства выпустили совместное заявление, в котором говорится, что нужно обуздать активность местных правительств по привлечению инвестиций.

- В марте на съезде Компартии Китая было решено снизить цель по росту денежной базы (M2) с 14% в 2012 году до 13% в 2013 году.

Экономисты Nomura нашли еще три убедительных симптома грозящего Китаю финансового кризиса.

Симптом 1. Слишком быстрый рост заемных средств в экономике

В академической литературе рост долговой нагрузки часто называют самым простым и эффективным способом диагностики финансовых кризисов на раней стадии. Любые лопающиеся на рынках пузыри сначала выглядят как экономическое чудо.

- Кризис в Японии наступил после 30 лет быстрого роста экономики.

- К пузырям привели появление сети железных дорог в США и бурный рост технологических компаний.

- Даже пузырь на рынке недвижимости США надулся в период "великого экономического чуда" - ФРС якобы победил бизнес-циклы и взял под контроль инфляцию.

Именно в такие периоды компании стараются занять как можно больше, ведь они боятся упустить выгоду, так как ожидают в будущем бурного роста отрасли или экономики в целом.

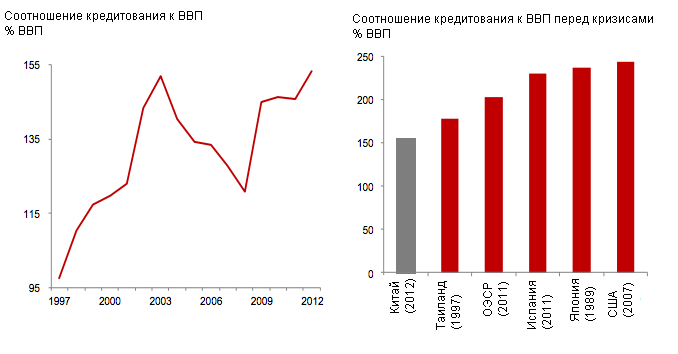

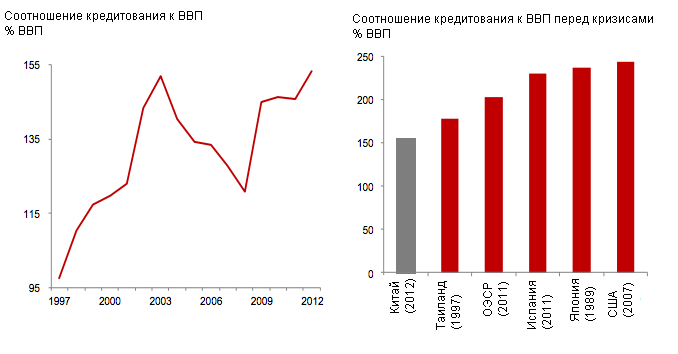

- Сейчас соотношение выданных кредитов (банковских кредитов, а также корпоративных и государственных облигаций на руках у банков) к ВВП в Китае достигло своей самой высокой точки за всю историю измерений. Показатель составляет чуть выше 155% ВВП. Соотношение начало расти на фоне активной стимулирующей политики государства.

- Обычно экономики страдают от финансового кризиса при куда более высоких значениях этого показателя. В 1989 году соотношение составляло 237% ВВП для Японии, а для США в 2008 году 224% ВВП. В этом случае Китаю еще далеко до кризисной зоны. Однако в Nomura советуют не сравнивать Китай с Японией или США - китайские финансовые рынки не так развиты, и не смогут "переварить" и куда меньшие долги.

Соотношение выданных кредитов к ВВП в Китае растет слишком быстро

- В Nomura указывают не на уровень долга, а на скорость роста этого показателя: он увеличился с 121% ВВП в 2008 году до 155% в 2012 году.

- Похожими темпами долговая нагрузка в Китае росла в 1990 годы, итогом ее стала полная несостоятельность банковского сектора страны: с 1994 года по 1998 годы соотношение кредитования к ВВП выросло на 24 п.п. Это было связано с программой инвестирования госсредств в экономику, начатую в 1992 году, ее результатом стал перегрев экономики Китая. Ситуацию усугубил азиатский кризис, в итоге с 1998 по 2004 год Китаю пришлось пройти через болезненный процесс списания долгов. В 2001 году доля плохих активов в банковских активах Китая составляла 29,8%.

- В Nomura выявили правило "5 к 30": перед финансовым кризисом показатель увеличивался за 5 лет примерно на 30% ВВП. Это случилось в Японии, в США в 2003-2007 годах и 1995-1999 годах, а также в ЕС в 2006-2010 годах. Китай полностью соответствует правилу.

Кредитование в Китае растет слишком быстро

Долговая нагрузка на самом деле выше

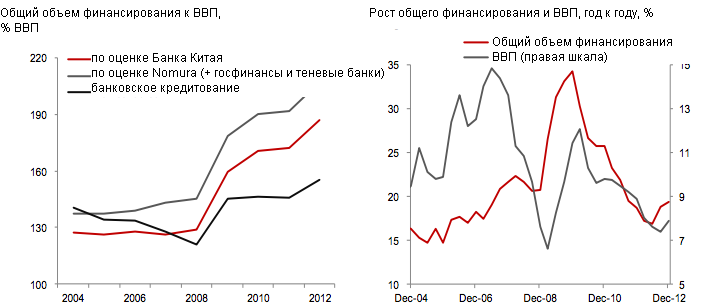

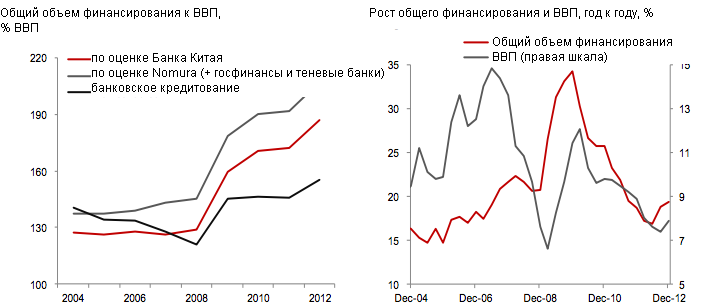

Ситуацию усугубляет и то, что компании Китая с 2008 года, когда норма резервирования выросла до 20% ВВП, все чаще полагаются не небанковские источники финансирования. В статистике Народного банка Китая об общем кредитовании экономики, которую он начала публиковать с 2011 года, также можно найти признаки надвигающейся беды.

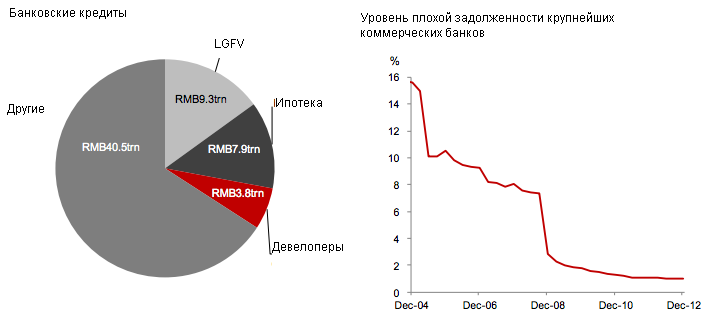

- Банковские кредиты остаются главным источником заемных средств. Однако доля этого источника в общем финансировании экономики снизилась с 95,5% в 2002 году до 57,9% в 2012 году. По данным на сентябрь 2012 года, 14,1% всех кредитов в экономике приходится на инвестиционные кредиты, выданные местными властями. Получается, что экономику Китая поддерживают власти китайских провинций.

- Объем трастовых кредитов (специальные организации аккумулируют средства инвесторов для вложения в какие-либо проекты) вырос в 2012 году почти до 1,3 трлн юаней против 203 млрд юаней в 2011 году. Регуляторы ужесточили контроль над банковскими кредитами, что заставило компании искать новые способы получить финансирования.

- Объемы выпуска корпоративных облигаций выросли с 552 млрд юаней в 2008 году до 2,25 трлн юаней в 2012 году.

- Также бизнес получает дополнительную кредитную подпитку за счет корпоративных кредитов и с помощью оборота банковских расписок. Еще один способ - IPO, но рынок пока плохо функционирует из-за глобального финансового кризиса.

- В 2012 году центральное правительств выпустило облигаций на 1,356 трлн юаней, а местные правительства - 250 млрд юаней. В 2012 году выпуск госбумаг вырос на 0,4%.

- Официальные данные не учитывают теневого кредитования. Народный банк Китая в докладе, опубликованном в середине 2011 года, указывал, что общий объем таких кредитов составил 3,38 трлн юаней - это 5,8% от объема банковских кредитов.

Если обобщить все эти источники финансирования, то окажется, что долговая нагрузка выросла на 62% ВВП с 145% ВВП в 2008 году до 207% ВВП в 2012 году.

Теневое кредитование растет еще быстрее

Симптом 2. Быстрый рост цен на активы

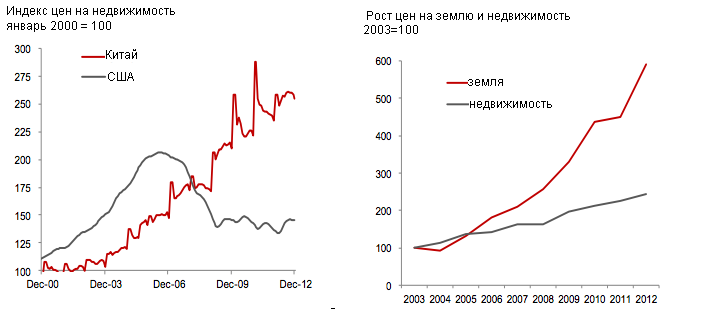

Помимо роста кредитования, по мнению экономистов, финансовые кризисы также можно предсказать по резкому росту цен на активы.

- Пузырь на фондовом рынке Китая надулся еще до кризиса: индекс Shanghai Stock Composite с мая 2005 по октябрь 2007 годы вырос на 461%. Максимальное значение составило 5954 пункта, затем к октябрю 2008 года он обвалился до 1729. С тех пор он немного вырос до 2300. Но это не оказало серьезного влияния на реальную экономику во многом из-за общей неразвитости финансовой системы Китая.

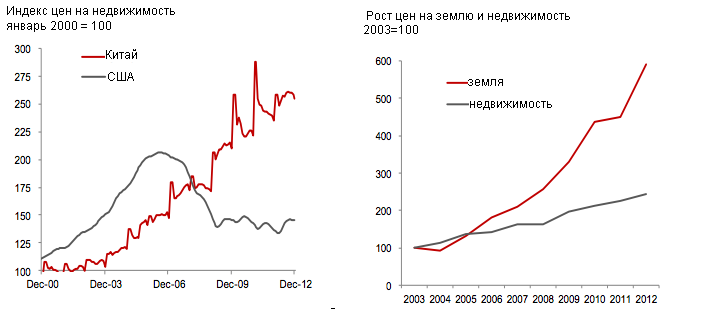

- Куда больше тревоги вызывает рынок недвижимости. Согласно официальным данным, проблемы вроде бы нет: с 2004 по 2012 годы цены на недвижимость в крупных городах Китая выросли всего на 113%. Но в Nomura сомневаются в адекватности этих данных: они не учитывают качественное изменение самих домов. Официальная статистика противоречит ряду исследований, да и здравому смыслу.

- Если учесть качество недвижимости, то цены в 25 крупных городах Китая выросли на 250% с 2004 по 2009 годы. Это быстрее, чем росли цены на недвижимость в США перед кризисом: индекс Case-Shiller в 2001-2006 году вырос на 84%.

- Но еще больше выросли цены на землю. Если в 2003 году квадратный метр земли в среднем стоит $69,2, то в 2012 году - $537. Рост составил 492% за 10 лет.

- Цены на землю в Пекине с первого квартала 2003 года по первый квартал 2010 года выросли на 800%.

- Компании, опасаясь дефицита на рынке земли, начали активно скупать участки. Девелоперы выкупили 402 млн квадратных метров земли, но так и не начали ее застройку.

Рост цен на землю и недвижимость

Правительство понимает, что эта проблема существует, и принимает меры, чтобы сдержать рост цен. Введены ограничения на покупку земли иммигрантами, налогообложение девелоперов стало значительно жестче, запрещено выдавать ипотечные кредиты на покупку третьей квартиры или дома. Кроме того, банки ограничили кредитование девелоперов. На какое-то время это помогло.

Но в сентябре 2012 года на аукционах по продаже земли вновь активизировались госкомпании. Начался резкий рост инвестиций в недвижимость. Это совпала с ростом бирж - Shanghai Composite с августа 2012 по январь 2013 вырос на 29%.

Правительству пришлось вновь ограничивать рост цен: был введен 20% налог на капитал и ограничен рост денежной массы М2.

Симптом 3. Сокращение потенциального роста

Кризисам обычно предшествуют технологические революции и экономические чудеса. Политики и чиновники так в них верят, что замедление экономики расценивают как циклический фактор. Потенциальный рост снижается, но это остается незамеченным. Итогом становится перегрев и финансовый кризис.

Потенциальный рост определяется динамикой нескольких факторов - капитала, занятости и производительности труда. Чаще всего снижение потенциального роста связано именно с падением производительности труда. Со второго квартала 2007 по второй квартал 2008 года потенциальный рост США снизился до 2% со среднего значения в 2,8% в последние 10 лет. Это совпало с резким сокращением производительности труда.

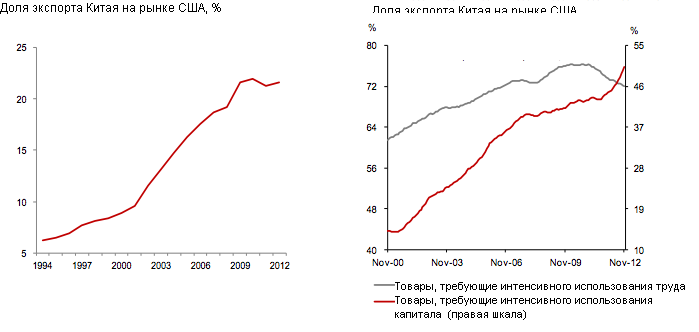

- Есть признаки сокращения потенциального роста экономики Китая из-за сокращения рабочей силы и производительности труда.

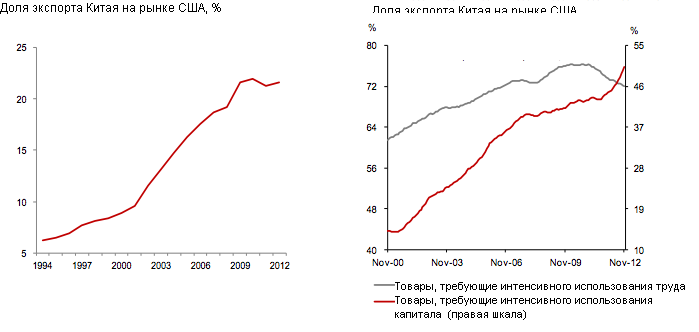

- Надежных данных по динамике производительности труда в Китае нет, вместо них в Nomura использовали данные по доле Китая в мировом экспорте. Падение доли экспорта обычно также предшествует финансовым кризисам - это наблюдалось в США, Европе, Японии и Таиланде.

- До 2010 года конкурентоспособность китайской экономики быстро росла, помогло также вступление Китая в ВТО и реформы. Но затем рост остановился. Продолжает расти доля экспорта капиталоемких продуктов, но доля одежды и обуви из Китая в мировом экспорте больше не растет.

Доля экспорта Китая в импорте США не растет

- Конкурентоспособность Китая до кризиса определяли три фактора - демография, реформа дивидендной политики и низкий курс валюты. Теперь все они играют против Китая. Например, с 2005 по 2012 годы юань вырос на 22,9% против доллара, а также на 57,4% и 56,8% против индийской рупии и мексиканского песо.

- В городах не хватает дешевой рабочей силы, а приток мигрантов из деревень сократился. В 2012 году население в трудоспособном возрасте в Китае начало сокращаться.

- Итогом стал рост разрыва в зарплатах между Китаем и другими развивающимися странами. Например, средняя зарплата в Китае в 2000 году была вдвое больше, чем в Индонезии, а в 2011 году - уже в 3,5 раза. С 2000 по 2011 годы зарплаты в Китае выросли на 473%, а в Индонезии -на 236,8%, в Индии - на 137,2%, а в Мексике - всего на 46,3%.

Компенсировать снижение конкурентоспособности с помощью рост производительности труда не получится. Проведение реформ в стране заметно замедлилось: правительство избегает структурных реформ, например изменения монетарной политики и либерализации рынка услуг. Вместо этого оно верно принципам кейнсианства и стимулирует экономику с помощью активных бюджетных вливаний.

Демография больше не помогает Китаю

Зарплаты в Китае растут слишком быстро

Кризис в Китае может начаться с местных бюджетов и девелоперов

По мнению Nomura, ключевые риски для китайской экономики создают власти провинций, небанковские финансовые институты и девелоперы.

Центральное правительство: долговой кризис Китаю не грозит

- Центральное правительство в хорошей форме. Госдолг к ВВП составил всего 15,2% ВВП в 2011 году. На долг в иностранной валюте приходится 0,9% всего госдолга Китая. Дефицит бюджета в последние годы ниже 3% ВВП.

- Резервы Китая составляют $3,3 трлн, резервы госкомпаний - 85,37 трлн юаней в декабре 2011 года. Дополнительные доходы правительство может получить за счет земельной распродажи и приватизации.

Местные правительства: огромные долги

- В 2010 году, по оценке Китайской академии социальных наук, долг китайских провинций составил 14,8 трлн юаней. С тех пор совокупный долг центрального и местных правительств вырос до 24,9 трлн юаней, или 47,7% ВВП - прежде всего из-за роста долгов местных органов власти.

- Местные власти занимали деньги для стимулирования экономики. В принципе, они вкладывались в крупные инфраструктурные проекты, например, в строительство железных дорог - они не могут принести прибыль в краткосрочной перспективе. Большинство фондов и компаний, созданных ими, остаются убыточными и держатся на плаву за счет постоянных вливаний капитала.

- Финансировать их становится все сложнее. Основные средства местные правительства получали от продажи земли - сейчас эти продажи замедляются.

- Не ясно, как финансовые фонды местных правительств (LGFV) будут финансировать свои инвестиционные нужны в 2013 году и дальше. Сейчас долг LGFV составляет 11 трлн юаней - чтобы его обслуживать, нужно 1,76 трлн юаней ежегодно.

- Власти китайских провинций уже пустились во все тяжкие, пытаясь привлечь еще немного денег. Например, они договариваются с компаниями о строительстве проекта и обещают купить его по оговоренной цене после того, как строительство завершено. Эти обязательства не проявляются в официальной долговой статистике, поэтому не ясно, сколько таких долгов сделали правительства.

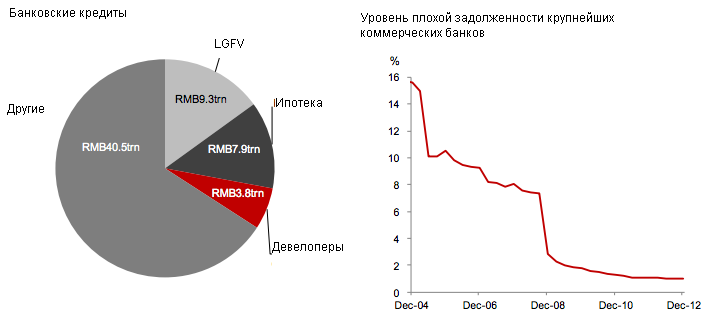

Банки: явных проблем нет

- Китайские банки сейчас не в лучшей форме. Потенциальный риск представляют кредиты LGFV, на которые приходится 14,1% всех активов банков. В конце 2012 года 6,2% кредитов банков было выдано девелоперам. Однако высокие прибыли банков и ужесточение регулирование сектора помогут снизить риски.

- Другой риск - это продукты по управлению активами, которые банки продавали населению. Их объем в конце 2012 года составил 7,1 трлн юаней - это 7,4% всех активов банков. Эти средства вложены в различные рисковые активы и долгосрочные проекты - их риски оценить практически невозможно.

Ситуация в банковском секторе пока стабильная

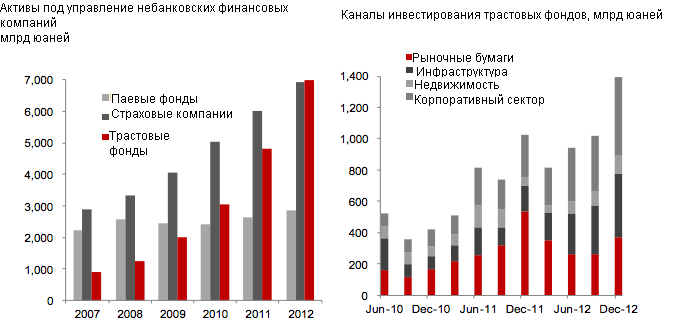

Трастовые фонды и другие небанковские финансовые учреждения: ящик с динамитом под китайской экономикой

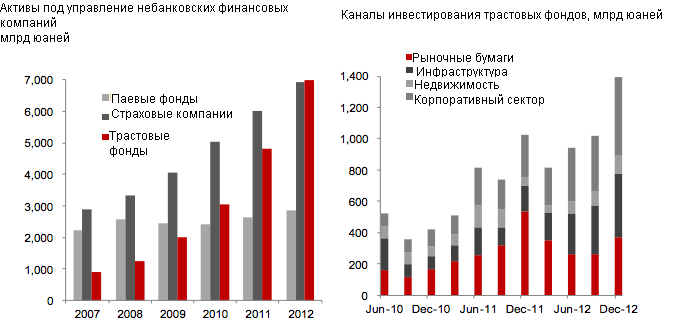

- Трастовые фонды и другие виды небанковскоих финансовых учреждений пользуются огромной популярностью у бизнеса - получить кредит в банке стало сложнее. Их риски сложно оценить, а их бизнес-модель не очевидна.

- Трастовые фонды стали второй по объему активов небанковской финансовой группой.

- При этом сектор по управлению активами после кризиса разросся с 1,2 трлн юаней в 2008 году до 7 трлн юаней в 2012 году.

- Трастовые фонды в основном инвестируют в сектор недвижимости и инфраструктурные проекты. Фактически они финансируют бизнес, который не хотят финансировать банки. Трастовые компании работают как теневая банковская система.

- За историю Китая трастовые компании пережили уже пять периодов бума, за которыми шел спад в экономике. Сейчас они переживают шестой такой период. Как только в экономике начнется циклический спад, проблемы этих компаний резко обострятся.

Трастовые фонды - самый серьезный риск для экономики Китая

Промышленность: проблемы угрожают лишь девелоперам

- Китайские девелоперы страдают от избыточной задолженности, но они уже начали от нее избавляться. Уровень их долга к ВВП вырос с 40% в 2009 году до 71% в 2012 году - это касается лишь компаний, имеющих листинг на бирже и использующих банковское финансирование. В реальности цифра может быть в несколько раз выше.

- В целом уровень задолженности промышленных компаний Китая составляет 58% ВВП. Но он может начать расти из-за падения их прибыли.

Сценарии для Китая: между замедлением роста и финансовым кризисом

В Nomura разработали несколько сценариев для экономики Китая.

Базовый сценарий.

- Правительство ужесточит монетарную политику и регулирование - это поможет снизить финансовые риски и избежать кризиса.

- Уже во втором квартале будет ужесточен контроль за ростом денежной базы, ростом кредитования. Правительство попытается сдержать развитие теневой банковской системы и финансирование LGFV. Кроме того, оно дважды повысит ставки во втором полугодии.

- За это придется поплатиться ростом экономики, который замедлится с 8,1% в первом полугодии 2013 года до 7,3% во втором. В итоге, Китай сможет избежать финансового кризиса и жесткой посадки экономики.

- В Nomura уверены, что новое руководство Китая осознало эту опасность и собирается с ней бороться, несмотря на возможные политические последствия.

Рисковый сценарий.

- Правительство решит, что быстрый рост экономики важнее, поэтому откажется от ужесточения политики. Цель по росту экономики правительства Китая сейчас - 7,5%. Если рост окажется ниже, то правительство "прогнется" под давлением и начнет ослаблять политику.

- В этом случае резко вырастут риски системного кризиса в экономике страны. В ближайшие годы начнется финансовый кризис и жесткая посадка экономики.

- Первыми падут трастовые компании, компании, гарантирующие кредиты, и девелоперы без государственного участия.

- Вырастет стоимость кредитования, а количество сделок резко снизится. Компании не смогут найти средства, если у них не будет гарантий со стороны государства.

- Потом пожар перекинется на банки. Местные правительства и LGFV не смогут обслуживать кредиты. Резко вырастет уровень плохой задолженности.

- Государству придется спасать банковскую систему тем или иным способом - прямой рекапитализацией банков, предоставлением средств местным правительствам или с помощью списания плохих долгов.

- Это поможет избежать кризиса, однако при этом рост Китая резко замедлится - и это будет жесткая посадка. Без реформ в Китае не начнется следующий цикл роста. Дальнейшие перспективы экономики Китая будут зависеть от проведения реформ, например, приватизации.

Источник: finmarket.ru.

Рейтинг публикации:

|