Возьмите что-нибудь ценное, возьмите на себя обязательство по будущей стоимости этого нечто, заключите контракт — вы получили дериватив — производную ценность.

Банки получают гигантские прибыли с помощью этого финансового инструмента, но когда пузырь деривативов лопнет — оплачивать счета будет обычный налогоплательщик.

Дериватив — это ценная бумага, выпущенная на уже функционирующие финансовые активы, это — «бумага на бумагу». Целью покупки дериватива является не получение базового актива, а получение прибыли от изменения его цены. Отличительная особенность деривативов и в том, что их количество не обязательно совпадает с количеством базового инструмента. Система никак не регулируется, и вы можете купить дериватив на существующий дериватив.

Дериватив, например, даёт возможность (но не обязательство) купить нефть через 6 месяцев по некоей фиксированной сегодня цене, в расчёте, что нефть в будущем будет стоить больше. Дериватив также может использоваться в качестве страховки, делая ставку на то, что некий займ будет (или нет) погашен в положенный срок. Такое вот большое казино, но вместо того, чтобы играть в карты и рулетку, вы делаете ставку на будущие прибыли или убытки.

Крупнейшие банки стараются препятствовать тому, чтобы мелкие игроки получили доступ к рынку деривативов, аргументируя это слишком большими рисками. В данный момент на этом рынке раздут пузырь галактических размеров — точно так же, как это было на рынке недвижимости или как это происходит сейчас на фондовом рынке.

В реальности — в мире нет ни одного экономиста, который бы знал точно, как текут деривативные деньги или как работает система в целом, поскольку торги производятся компьютерами за микросекунды. И мы не знаем, что именно вызовет катастрофу или когда это произойдёт.

Но в условиях глобального финансового кризиса подобная катастрофа станет катастрофой для всей мировой финансовой системы, начиная с 9 крупнейших банков, имеющих в общей сложности 228,72 триллионов долларов в деривативах — что приблизительно в 3 раза больше экономики всего мира.

Представьте себе конфету в блестящей обёртке. Так вот дериватив — это даже не обёртка — это блеск от неё. Запомните это, потому что блеск слишком застит глаза.

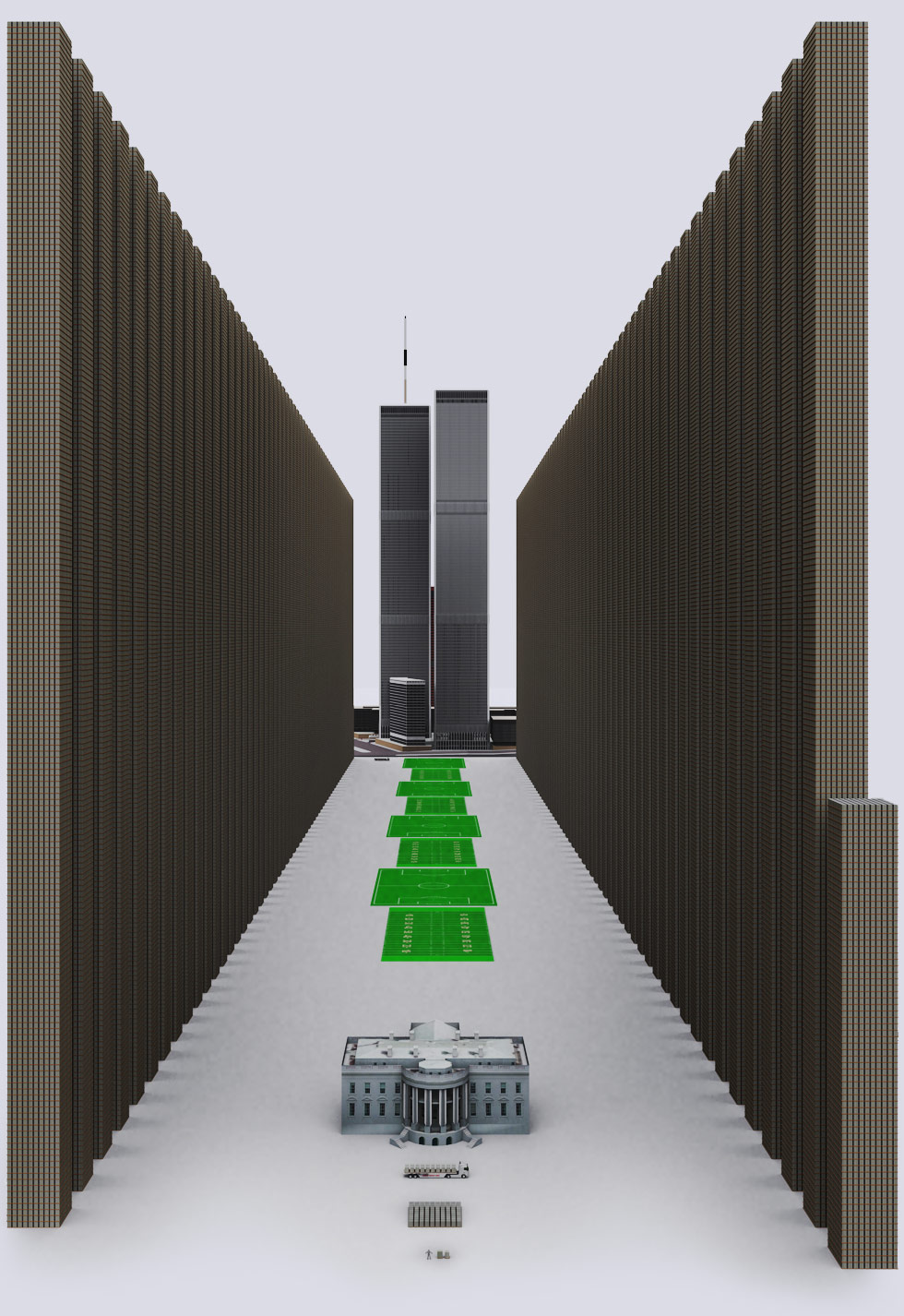

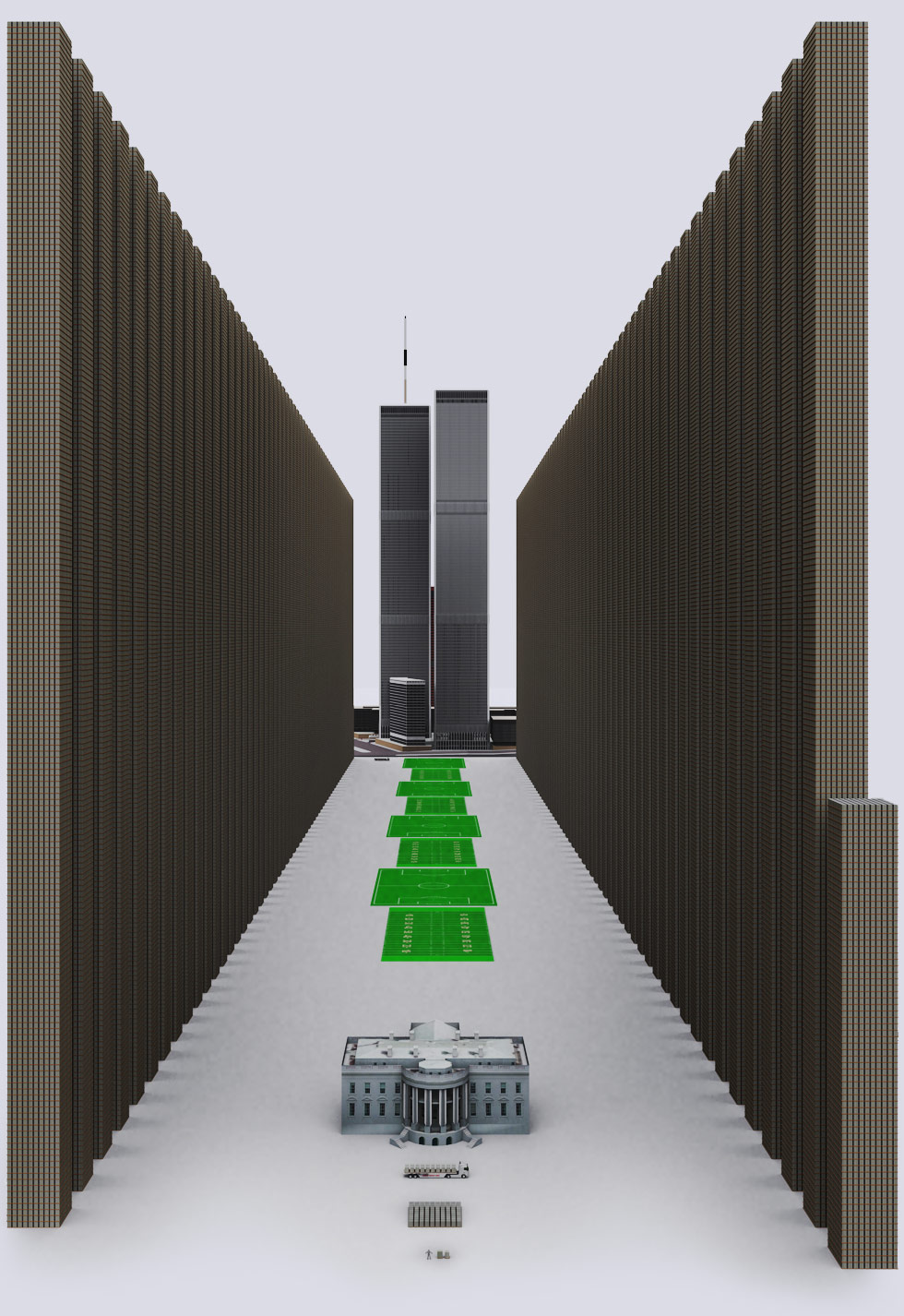

Сопоставим:

100 долларов — самая подделываемая купюра в Мире.

10 000 долларов — годовой среднестатистический заработок обычного человека.

1 000 000 долларов — небольшая кучка: 100 лет непрерывной работы для обычного человека.

100 000 000 долларов — достаточно, чтобы жить-не тужить: помещается на стандартный поддон-палету. Кушетка «весит» 46,7 млн долларов.

100 000 000 долларов — сумма, которую 3 500 среднестатистических американцев вместе могут заработать за год. Впереди — 35 американцев и 1 000 000 долларов, который они вместе могут заработать за год.

1 000 000 000 долларов — 1 млрд долларов — 10 поддонов по 100 млн долларов.

На грузовике — 2 млрд долларов.

1 трлн долларов — 1 000 000 000 000 долларов.

1 трлн долларов — небоскрёб, высотой в 142 м — 100 ярусов по 10 млрд долларов.

Bank of New York Mellon

BNY имеет деривативов на 1 трлн 375 млрд долларов. Относится к категории банков «слишком больших, чтобы рухнуть».

В настоящее время является ответчиком по обвинениям в мошенничестве и нарушении договорных обязательств пенсионным фондам Нью-Йорка и Лос-Анджелеса, когда BNY, предположительно, предъявил излишние требования на многие миллионы долларов и скрывал это.

State Street Financial

Имеет деривативов на 1 трлн 390 млрд долларов — «слишком большой, чтобы рухнуть».

Генеральный прокурор Калифорнии возбудил судебное расследование, обвинив банк в массовых мошенничествах с пенсионными фондами.

Morgan Stanley

Имеет деривативов на 1 трлн 722 млрд долларов — «слишком большой, чтобы рухнуть».

Банк уличён в завышенных зарплатах топ-менеджеров и махинациях с финансовыми спасательными средствами, выделенными ему правительством.

Банк также получил от ФРС СЕКРЕТНУЮ финансовую помощь в 2.041 трлн долларов сверх официальной государственной помощи.

Wells Fargo

Имеет деривативов на 3 трлн 332 млрд долларов — «слишком большой, чтобы рухнуть».

В марте 2010-го Wachovia (находящаяся во владении Wells Fargo) заплатила 110-миллионный и 50-миллионный штрафы за то, что пропустила сделки, связанные с контрабандой наркотиков. Ранее Wachovia получила от правительства 159-миллионный спасательный пакет.

С 2008 по 2010 год Wells Fargo не платил никаких налогов и имел отрицательную ставку налогообложения, заработав за этот период 49 миллиардов долларов.

HSBC (The Hongkong and Shanghai Banking Corporation Limited)

Имеет деривативов на 4 трлн 321 млрд долларов — «слишком большой, чтобы рухнуть».

HSBC плотно партнёрствует с JP Morgan Chase. Оба партнёра проявляют большой интерес к драгоценным и цветным металлам.

Обвиняется в причастности к пирамиде Бернарда Мэддофа, манипуляции с ценами на драгметаллы, «отмывании» преступных денег и мошенничестве на рынках ценных бумаг и кредитных карт.

Goldman Sachs

Имеет деривативов на 44 трлн 192 млрд долларов — «слишком большой, чтобы рухнуть».

Goldman Sachs имеет преимущество перед другими банками, потому что имеет разнообразные связи в американском правительстве. Многие бывшие сотрудники Goldman Sachs занимают высокопоставленное положение.

Goldman Sachs — главный спонсор Митта Ромни и один из главных спонсоров Обамы.

Экс-гендиректор Goldman Sachs, Хэнк Полсон стал Секретарем Казначейства при Буше и во время финансового кризиса 2008 года создал программу финансовой помощи банкам в 700 миллиардов долларов.

В Великобритании Goldman Sachs с помощью хороших связей избежал штрафа в 10 млн фунтов за вскрывшуюся схему уклонения от уплаты налогов.

Банк — крупнейший игрок на продовольственном рынке — заработал спекуляциями на еде 955 млн долларов в 2009.

Goldman Sachs имеет военизированные подразделения для защиты от протестующих демонстрантов.

Банк был оштрафован на 22 миллиона долларов за то, что он поделился ценной непубличной информацией с главными клиентами.

Получил СЕКРЕТНУЮ финансовую помощь от ФРС в 814 млрд долларов во время кризиса 2008 года.

Bank of America

Имеет деривативов на 50 трлн 135 млрд долларов — «слишком большой, чтобы рухнуть».

Связал счета налогоплательщиков с подвижными деривативами под гарантии Федерального правительства на 53,7 трлн долларов.

Bank of America заплатил 22 миллиона долларов, чтобы уладить обвинения в незаконном изъятии ипотечной собственности у находящихся на службе военных.

Также был получателем СЕКРЕТНОЙ финансовой помощи от ФРС в 1,344 трлн долларов.

Citibank

Имеет деривативных обязательств на 52 трлн 102 млрд долларов — «слишком большой, чтобы рухнуть».

Известны случаи ареста клиентов CitiBank за то, что они пытались закрыть свои счета, а в Индонезии один из клиентов был доведён до смерти в специальной «комнате опроса CitiBank».

В 2011 CitiBank заплатил штраф 285 млн долларов за мошенничество с облигациями.

Citigroup также получала СЕКРЕТНУЮ финансовую помощь от ФРС в 2,513 трлн долларов.

JP Morgan Chase

Имеет деривативных обязательств на 70 трлн 151 млрд долларов — примерно размер экономики всего мира — «слишком большой, чтобы рухнуть».

По слухам, владеет 50-80% медного рынка. Подозревается в ценовом манипулировании на рынках серебра и меди.

JP Morgan Chase — крупнейший владелец British Petroleum. Во время аварии в Мексиканском заливе банк заявил, что разлив нефти - хорош для экономики.

Получил СЕКРЕТНУЮ финансовую помощь от ФРС в 391 млрд долларов.

9 крупнейших банков владеют деривативами на... 228 трлн 720 млрд долларов.

Это - примерно в 3 раза больше, чем экономика всего мира.

Общий объём рынка деривативов оценивается примерно в 1.000.000.000.000.000 — квадриллион долларов.

Это в 20 раз больше, чем весь мировой ВВП.

Нерегулируемость этого рынка несёт гигантский финансовый риск, а коррупция и безнравственность банков делают ситуацию ещё хуже.

Источник: inoforum.ru.

Рейтинг публикации:

|

Статус:

Группа: Посетители

публикаций 0

комментарий 1

Рейтинг поста:

Статус:

Группа: Эксперт

публикаций 0

комментариев 213

Рейтинг поста: