Об американских облигациях доступным языком

У штата Пенсильвания кончились деньги. Школы не получили от государства субсидию в миллиард долларов, на которую они рассчитывали – и теперь не вполне понятно, чем школы будут затыкать образовавшиеся дыры в бюджете.

Брать кредиты? Но до конца года школы должны получить от штата ещё 3,6 млрд долларов, и если Пенсильвания срочно не изыщет где-нибудь кучу денег, вся система образования в штате может схлопнуться.

Как Америка докатилась до жизни такой?

Заранее предупреждаю, текст ниже относится к разряду ликбезов, и его чтение потребует от вас некоторого напряжения мозга. Я надеюсь, что после прочтения текста вы будете понимать, почему в США так нервничают из-за слива китайцами казначейских облигаций США, и почему Россия регулярно «вкладывает деньги» в американские облигации – несмотря на некоторую враждебность, которую Госдеп США проявляет к нашему государству.

Важное уточнение. Я обойду вниманием накопленный купонный доход и прочие ненужные нам сейчас брокерские хитрости: я буду максимально упрощать текст, чтобы не загромождать головы читателей ненужной им информацией.

Начну издалека. Представьте себе, что у вас есть куча чужих наличных денег, которые вы не можете позволить себе потерять. Если это относительно скромная куча – допустим, 1 миллион рублей – выбор очевиден. Идём в банк и кладём туда деньги под процент. Вклады менее 1 миллиона 400 тысяч рублей гарантируются нашим государством, и если даже банк лопнет, вы всё равно получите ваши денежки обратно, хотя, может быть, и не сразу.

Но что же делать, если ваша куча денег побольше размером? Допустим, если у вас есть 100 миллионов рублей, которые, повторюсь, принадлежат не вам, и которые вы не можете себе позволить потерять? Неужели остаётся только хранить их наличными в сейфе?

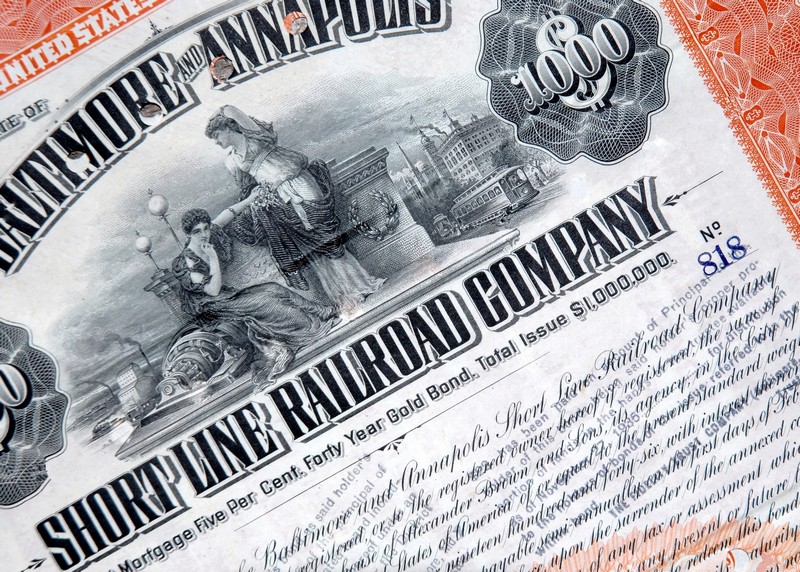

Специально на этот случай придуман такой удобный инструмент как облигации, долговые расписки. Минфин РФ выпускает так называемые «облигации федерального займа», доход по которым составляет 8% годовых. Предполагается, что проблемы с выплатами по этим облигациям крайне маловероятны – так как наш Минфин в случае необходимости всегда может допечатать денег.

Давайте сравним два варианта размещения денег сроком на год.

Вариант первый. Наши 100 миллионов рублей лежат наличными в надёжном сейфе. Плюсы: они всегда моментально доступны, даже в выходной день, даже в условиях технических проблем на бирже и даже в условиях системного кризиса. Минусы – эти 100 миллионов за год обесценятся из-за инфляции.

Вариант второй. 100 миллионов вложены на год в облигации Минфина РФ. Плюсы: нам капают проценты, 8% в год. Минусы: если деньги понадобятся нам внезапно, далеко не факт, что мы сможем их моментально получить в полном объёме.

Отмечу ещё раз: подразумевается, что мы не можем позволить себе рисковать, играя на эти деньги в рулетку или, скажем, вкладываясь в акции. Подразумевается, что нам нужна полная уверенность в том, что мы не потеряем наши деньги. В этой ситуации вполне очевидно, что облигации являются более выгодным вариантом.

Теперь давайте вспомним о том, что у облигаций есть конкретная дата, на которую Минфин РФ обязуется их погасить. Допустим, дата погашения – 29 августа 2016 года. Сейчас на календаре 29 августа 2015. Что нам делать, если мы хотим поменять наши облигации обратно на живые рубли?

У нас снова есть два варианта. Вариант первый – подождать оставшийся год и получить наши деньги у Минфина в полном объёме. Вариант второй – пойти на биржу и продать наши облигации какому-нибудь инвестору, которому не нужны деньги прямо сейчас и который готов подождать.

Допустим, мы идём на биржу и пытаемся там продать облигацию номиналом в 100 рублей. Сколько денег мы за неё выручим?

Если на рынке всё спокойно, мы как раз и выручим примерно 100 рублей, продав облигацию тем, кто хочет в настоящее время вложиться в облигации под 8%.

Если же в данный момент в экономике не хватает наличных рублей, и все одновременно продают облигации, цена вполне может упасть до, скажем, 95 рублей. Трейдер со свободными деньгами сделает на нашей облигации неплохой гешефт – у нас её купит за 95 рублей, а Минфину предъявит через год к погашению в полный рост, за 108 рублей. И сделает тем самым себе доходность в 108/95 = 13,6% годовых – причём, что важно, безо всякого риска, так как облигации Минфина РФ в рублях практически столь же надёжны, как и наличные рубли.

Теперь представьте себе, что Минфин РФ выпускает новые облигации с доходностью в 8% годовых. Купят ли у него эти облигации на бирже?

Зависит от цены по которой торгуются облигации Минфина предыдущих лет выпуска – а таковых на рынке всегда полно, так как облигации имеют срок обращения до 30 лет. Если старые облигации торгуются по номиналу, по 100% от стоимости, Минфин легко продаст свежевыпущенные облигации инвесторам. Если старые облигации торгуются со скидкой, по 95% от стоимости, никто новые облигации Минфина покупать не будет: выгоднее будет купить старые. И если Минфину захочется всё же продать новые облигации, ему придётся повысить ставку с 8% до, скажем, 14% – чтобы сделать трейдерам более выгодное предложение.

Если облигаций будет по-прежнему много, а желающих их купить мало, то новые облигации вскоре снова будут торговаться с большой скидкой, и следующую порцию облигаций государству придётся размещать под ещё более высокий процент.

В эту ловушку Россия попала в 1998 году, когда доходность по краткосрочным государственным облигациям достигла в какой-то момент чудовищных 140% годовых. Все спекулянты планеты устремились тогда в наши ценные бумаги с намерением как следует на нас нажиться, и если бы не дефолт, Россия была бы выжата ростовщиками по полной.

Правительство РФ отказалось тогда платить западным спекулянтам эти дикие проценты, и те в итоге получили свои деньги обратно только через несколько лет, когда курс рубля к доллару успел уже снизиться в разы. Особенно пострадал во время дефолта швейцарский банк Credit Suisse, который, видимо, затаил на нас с тех пор обиду, так как аналитики банка оценивают российскую экономику крайне пессимистично.

Напомню ещё раз, что надёжнее облигаций являются только наличные рубли, так как если бы банк Credit Suisse держал рубли в сейфах, то никаких проблем у него и не было бы. Вместе с тем вполне очевидно, что доходность в 140% – это явная авантюра, и швейцарский банк отлично понимал, чем он рискует, когда пытается ограбить Россию таким некрасивым способом.

Плавно перейдём теперь к нашим американским друзьям и партнёрам. Там, как вы знаете, за океаном тоже есть государственные облигации, которые выпускает Казначейство США – аналог российского Минфина. Казначейство выпускает так называемые «US Treasuries», казначейские облигации США. Доходность по ним весьма мала – по десятилетним облигациям она составляет сейчас, например, около 2% годовых, а по однолетним – примерно 0,33%.

Это значит, что если сегодня мы купим однолетние казначейские облигации США на 100 долларов, через год мы получим 100 долларов и 33 цента.

С одной стороны, негусто. С другой стороны, представьте, что вам надо будет через год потратить эти 100 долларов на возврат долга. Раз уж деньги всё равно обречены лежать целый год без дела – так пусть уж лучше лежат в облигациях, пусть и очень низкодоходных, верно?

Именно этим соображением руководствуется отечественный ЦБ, когда «вкладывает» деньги в облигации США – на самом деле ЦБ просто хранит там деньги как в эдаком виртуальном сейфе до того момента, как их можно будет потратить. В сентябре и в декабре нам надо будет выплачивать значительные внешние долги в долларах, поэтому иметь запас долларов сейчас Центробанку необходимо.

Замечу также, что по мере снижения зависимости России от долларовых кредитов и выплат внешних долгов объёмы долларовых запасов у ЦБ также уменьшаются: за последние полтора года они сократились почти вдвое.

Теперь мы подобрались к самому интересному. На днях стало известно, что Китай начал массово сливать облигации США.

Эти облигации хлынули на биржу и были немедленно кем-то выкуплены. Как я уже писал выше, если бы желающих покупать облигации по номиналу не нашлось, Китаю пришлось бы продавать американские облигации со скидкой и доходность по ним тогда сильно возросла бы – чего мы сейчас не наблюдаем.

Если бы возросла доходность по старым облигациям, тогда у Казначейства США возникли бы проблемы с размещением новых: ведь если ты получишь по долговой расписке 102 доллара через год, то лучше купить эту расписку за 99 долларов у Китая, чем брать точно такую же расписку за 100 долларов у Казначейства.

Повышать же доходность по новым облигациям Казначейство США не может, так как бюджетный дефицит США никто не отменял, и Штаты и так едва справляются с обслуживанием своих огромных долгов.

Кто же выкупает казначейские облигации у США, да ещё и под столь низкий процент? Неужели на нашей планете так много игроков, которые не видят иных вариантов вложений, кроме дающих мизерный доход американских облигаций?

А разгадка проста, и эта разгадка называется «ставка рефинансирования ФРС США». Ставка рефинансирования ФРС США – это процент, под который получают деньги приближённые к государственной кормушке крупные банки. На данный момент ставка ФРС США равна 0,25%, и это очень низкая ставка.

Теперь представьте себя на месте блатного банка, который может брать деньги у ФРС. Вы получаете в ФРС, допустим, миллиард свежеотпечатанных долларов США под 0,25% годовых сроком на один год. Дальше вы покупаете на этот миллиард облигаций Казначейства США – которые принесут вам через год уже 0,38% годовых. Разницу – 0,13% – вы безо всякого риска кладёте себе в карман. Получается немного, меньше полутора миллионов долларов с каждого миллиарда, но, повторюсь, безо всякого риска. И если банку разрешат взять у ФРС не 1 миллиард долларов, а, скажем, 50 млрд, то полученная банком халявная сумма за посредничество также вырастет в 50 раз.

Таким образом ФРС США печатает деньги и выдаёт их через банки правительству – чтобы то могло содержать военные базы, устраивать цветные революции по всему миру и, вообще, жить на широкую ногу, как оно привыкло. Однако внешне всё выглядит так, будто облигации скупаются не печатным станком, а честными внешними инвесторами – типа того же Китая.

Внимание, вопрос: что будет, если ФРС США таки повысит резервную ставку до 0,5%?

Ответ: процент по облигациям Казначейства США также придётся поднять, чтобы банкам было выгодно брать деньги у ФРС и вкладывать их в облигации. А чем выше процент по облигациям, тем сложнее обслуживать свои долги американскому правительству.

Мало того: как я уже много раз писал выше, облигации Казначейства считаются самым надёжным вложением долларов. И если у банка будет выбор – дать кредит бизнесу под 3% годовых или вложиться в облигации Казначейства под 3% годовых – как полагаете, что банк выберет? Дорогие облигации автоматически означают дорогие кредиты для бизнеса, а бизнес в США от подорожания кредитов просто вымрет, он и на дешёвых-то деньгах чувствует себя достаточно паршиво.

Подведу итог

Как видите, вся эта система с американскими облигациями весьма напоминает пирамиду. Деньги в ней делаются из воздуха, за счёт включения печатного станка.

Вместе с тем система начинает уже трещать по швам – что и прорывается наружу в новостях типа той, которую я разместил в начале статьи, про штат Пенсильвания и про дефицит в миллиард долларов. Очевидно, что если бы штат Пенсильвания мог выпустить облигации для покрытия этого дефицита, он бы сделал это – однако, по видимому, такой возможности у штата уже нет.

Если бы всю эту схему с выкупом облигаций за свежеотпечатанные деньги попыталась организовать, например, Россия, довольно быстро всё закончилось бы резким увеличением инфляции и падением курса рубля – типа того, которое мы наблюдали в 1998 году. Но американцы пока что держатся – в силу больших размеров долларовой пирамиды и в силу того обстоятельства, что печатный станок начал работать на полную мощность относительно недавно, всего несколько лет назад.

Источник http://russian.rt.com/inotv

Источник: cont.ws.

Рейтинг публикации:

|

Статус:

Группа: Посетители

публикаций 0

комментариев 55

Рейтинг поста: