Фундаментальные факторы золота

9-10-2013, 15:09. Разместил: Редакция ОКО ПЛАНЕТЫ

Ниже следует отрывок из комментария первоначально опубликованного на www.speculative-investor.com 22.09.2013.

В обновлении от 18.09.2013 мы писали о том, что само по себе решение Феда не «сворачивать» количественное смягчение не было бычьим фактором для золота. Экономический эффект от монетизации активов на $85 млрд в месяц существенно не отличается от экономического эффекта от монетизации активов на $70 млрд в месяц. То и другое представляет собой ультра-мягкую денежную политику, и в любом случае инвестиционный/спекулятивный спрос на золото усиливается скорее негативными последствиями денежной инфляции, чем самой инфляцией. Однако, факт отказа Феда от сворачивания программы накачивания денег в данный момент может быть очень бычьим для золота, если он подразумевает осведомлённость Феда о проблемах в банковской отрасли и/или устойчивой тенденции снижения авторитета Феда (как чётко определил Джим Грант (Jim Grant), стоимость золота диаметрально противоположна уверенности в центральном банке).

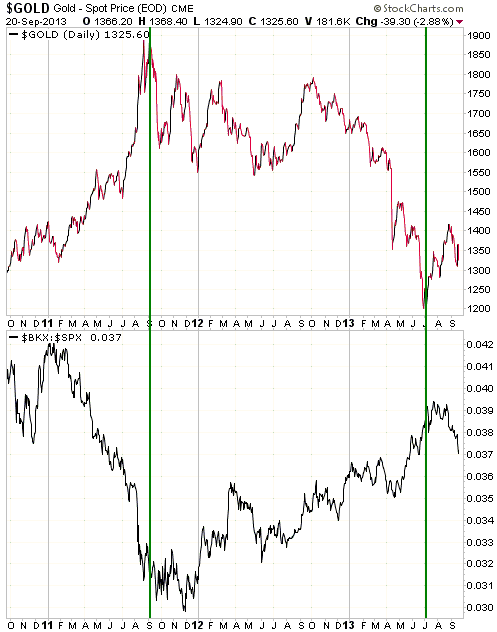

Связь между рынком золота и представлением о благополучии банковской отрасли иллюстрируется следующим графиком, сравнивающим золото (выше) и соотношение BKX/SPX (ниже) (банковские акции по отношению к широкому фондовому рынку). График отражает тенденцию трёх последних лет: движение цены золота в противоположном направлении за средний период времени. Например, золото усиливалось за 6-12-месячный период, когда банковские акции ослабевали по отношению к широкому рынку акций. На диаграмме также видны краткосрочные отклонения от вышеуказанной среднесрочной тенденции.

В предыдущих комментариях мы писали, что очень сложно применять соотношение между золотом и BKX/SPX как индикатор изменения тенденции в реальном масштабе времени. Причина заключается в том, что когда та или иная величина изменяет курс, в этот момент невозможно знать, является ли это краткосрочной коррекцией в продолжающейся среднесрочной тенденции, или изменением среднесрочной тенденции. Например, уменьшение отношения BKX/SPX в течение второго квартала 2012 года было достаточно большим, чтобы стать первой нисходящей ветвью нового среднесрочного периода снижения, но оказалось просто коррекцией в пределах продолжающегося среднесрочного роста.

Надо сказать, смена направления для золота имеет намного больше шансов быть среднесрочной, если она подтверждается сменой направления соотношения BKX/SPX; и наоборот, смена направления BKX/SPX имеет больше шансов быть среднесрочной, если подтверждается сменой направления на рынке золота. Короче говоря, краткосрочные смены направления в золоте и BKX/SPX с большей вероятностью будут означать среднесрочное изменение, если они подтверждают друг друга. Например, снижение BKX/SPX во втором квартале 2012 года не подтверждалось, так как золото росло, и это был чёткий признак краткосрочной коррекции, а не смена среднесрочной тенденции; и то, что рост золота в третьем квартале 2012 года не подтверждался снижением BKX/SPX, было чётким знаком, что это краткосрочная коррекция, а не среднесрочное изменение.

Интересно сейчас наблюдать возврат цены золота с минимума конца июня, совпадающий с понижением соотношения BKX/SPX. Иными словами, соотношение сил золота и банковского сектора говорит об изменение среднесрочной тенденции в июне-июле.

Можно сделать вывод, что хотя инвесторы в золото готовятся, с финансовой и эмоциональной точки зрения, опробовать июньский минимум в течение месяца-двух, представляется вероятным, что снижения цены на такую величину не будет.

Вернуться назад