Вы уже знаете основные причины, по которым следует владеть золотом, - защита от валютного и инфляционного риска, хранилище ценности, страховка от катастрофы, многие из них уже стали клише в традиционных СМИ. Добавьте дисбаланс спроса и предложения и вы получите основные аргументы в пользу владения золотом в обозримом будущем.

Все эти факторы не теряют своей силы, несмотря на то, что золото выросло на более чем 450% за последние десять лет. Нет, покупать еще не слишком поздно, особенно если вы владеете небольшим его количеством. Я совершенно уверен, что цена вырастет еще более значительно, несмотря на коррекции, которые мы, несомненно, увидим. Каждый из вышеперечисленных факторов будет толкать цену на золото все выше, особенно валютные проблемы.

Но есть еще один фактор, влияющий на цену, на который многие наблюдатели за рынком золота и традиционные СМИ, не обращают внимания. Я уверен, что как только этот спящий гигант проснется, он сможет зажечь рынок золота, как ничто прежде.

Индустрия управления фондами заведует большей частью мирового объема капитала. В нее входят страховые компании, хедж-фонды, паевые фонды, суверенные фонды и т.д. Но настоящий слон в комнате – это пенсионные фонды. Это институты обеспечивающие выплаты государственных и частных пенсий.

Мировые пенсионные активы оцениваются, - барабанная дробь, пожалуйста, - в $31,1 трлн. Нет, это не опечатка. Это в более чем в два раза больше ВВП США в прошлом году ($14,7 трлн).

Мы знаем, что некоторые менеджеры хедж-фондов инвестировали в золото, например Джон Полсон (John Paulson), Дэвид Айнхорн (David Einhorn), Жан-Мари Эвелар (Jean-Marie Eveillard). С золотом и драгоценными металлами работают около 20 паевых фондов. Множество золотых и серебряных жуков покупают.

Как насчет пенсионных фондов?

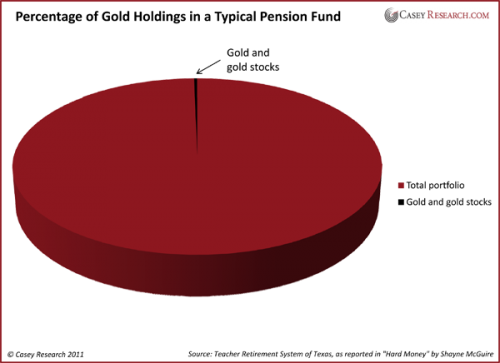

По данным Шейна Мак-Гвайера (Shayne McGuire) из его новой книги «Твердые деньги: ставя золото на новый инвестиционный уровень» «Hard Money; Taking Gold to a Higher Investment Level», типичный пенсионный фонд держит в золоте около 0,15% своих активов. Он оценивает, что еще столько же держится в акциях золотодобывающих компаний, то есть в сумме мы имеем 0,3%, то есть менее одной трети процента находится в золотом секторе.

Шейн возглавляет департамент глобальных исследований в Пенсионной системе учителей штата Техас. Он основывает свою оценку на том, что ресурсы занимают около 3% суммарных активов в среднем пенсионном фонде, и из них около 5% держится в золоте. По любым меркам это крохотная часть активов фонда.

Теперь о приятном. Допустим, управляющие фондами как группа осознают, что облигации, акции и недвижимость стали некачественными или рискованными инвестициями и решают увеличить долю средств, вложенную в рынок золота. Увеличь они долю в золоте и золотых акциях в два раза, а это все равно будет лишь 0,6% их суммарных активов, им придется потратить $93,3 млрд.

Много ли это? Активы золотого фонда GLD насчитывают $55,2 млрд, то есть эта сумма в 1,7 раз превосходит объем активов в крупнейшем золотом ETF. SLV, крупнейший серебряный ETF, владеет чистыми активами лишь на $9,3 млрд, лишь десятой частью этой суммы.

Рыночная капитализация всего сектора золотодобывающих компаний равняется всего около $234 млрд. Золотодобывающая индустрия получит 40% новых денег в свой сектор. Ее рыночная капитализация удвоится, если пенсионные фонды направят в нее 1,2% своих активов.

Но что если валютные проблемы выйдут из-под контроля? Что если облигации завянут и умрут? Что если сектору недвижимости потребуется 10 лет на восстановление? Что если инфляция превратится в бешеную собаку, как это и происходило каждый раз, когда правительства обесценивали свою валюту до такой степени? Если фонды направят в этот сектор только 5% своих активов, то есть $1,5 трлн, это разрушит систему и цены взлетят в небеса.

Давайте не забывать, что это только один класс институтов. Страховые компании обладают активами в $18,7 трлн. Хедж-фонды управляют $1,7 трлн.

Суверенные фонды контролируют $3,8 трлн. А есть еще паевые фонды, ETFы, фонды частного капитала. Добавьте миллионы розничных инвесторов, таких как вы и я в Америке и Китае, и в зеркале заднего обзора мы увидим $100 трлн.

Я не знаю, разместят ли пенсионные фонды в этом секторе столько денег или нет. Но я точно знаю, что суверенные долговые риски никуда не исчезли, американский доллар и другие валюты значительно подешевеют против золота, процентные ставки почти определенно вырастут в ближайшие годы, а инфляция только набирает обороты.

Когда управляющие фондами войдут на этот крохотный рынок, то он взорвется как ядерная боеголовка.

http://goldenfront.ru/articles/view/eshe-odna-sila-tolkayushaya-zoloto-vverh

Как драгоценные металлы заменят бумажные деньги

Крах мировой банковской системы – это лишь вопрос времени. Тем из нас, кто планирует жизнь после этого, пора подумать, что могло бы заменить систему частичных резервов и бумажные деньги, которые являются их «работающим» капиталом, но прежде мы должны понять, почему современная банковская система рухнет.

Истоки разрушения банков кроются в системе частичных резервов, благодаря которой объем банковских кредитов во много раз превышает их капитал. Проблема этой системы заключается в том, что если несколько вкладчиков решат одновременно снять свои деньги, банк сможет удовлетворить этот спрос лишь частично. В таком состоянии современные банки пребывают постоянно.

Мы знаем это, но уверены в том, что набегов на банк не будет. В сложившейся финансовой ситуации такая расслабленная уверенность является опасной. 5-10% основного капитала крупных международных банков сильно обесценены, и этот ущерб маскируется с помощью бухгалтерских стандартов, придуманных, чтобы скрыть реальное положение дел, вместо того, чтобы информировать кредиторов. Мы все это знаем.

Однако чем дальше, тем понятнее, что когда начнется высокая инфляция, и учетные ставки неизбежно возрастут, произойдет глобальный спад деловой активности. В результате роста ставок банки столкнутся с увеличением просрочек, что уничтожит большую часть, если не весь оставшийся капитал. К сожалению, возможность правительств спасать банки на данный момент очень ограничена из-за беспрецедентного ухудшения состояния государственных финансов с начала первого банковского кризиса.

Глобальная структура современной банковской деятельности подвергает даже относительно здоровые банки рискам, связанных с распространением безнадежных долгов, если не непосредственно, то через межбанковские отношения, которые ранее казались стабильными. Коллапс ирландских, португальских или испанских банков способен погубить и британские, французские или немецкие банки, и, тем самым, их остальных партнеров. Существует множество подобных цепей риска, не имеющих границ. В то время как многие операции можно осуществлять без ведома населения, правительствам будет очень трудно навязать электорату второе спасение банков, потому что они неблагоразумно убедили всех в том, что банки и банкиры – это зло и, и они не заслуживают общественной поддержки. По этой причине единственное, что остается руководителям центральных банков – продолжать вливать в финансовую систему новые деньги, чтобы компенсировать дефляционное влияние ухудшающегося банковского кредита. Эти новые деньги, как кажется руководителям ЦБ, можно направить на поддержку самых слабых членов банковской системы, и, согласно кейнсианству, таким образом обеспечить необходимый экономический стимул. Но так как последовательные транши новых денег не оказывают должного эффекта, потребность в деньгах только растет.

Вот почему центральные банки не могут прекратить печатать деньги, потому что прекращение или ограничение этого потока будет смертельно для коммерческих банков. По этой причине у центральных банков нет других вариантов, кроме как отрицать растущую проблему инфляции, иначе им придется перестать печатать деньги и увеличить ставку рефинансирования.

Так что, проще говоря, в будущем нам грозит потоп всей банковской системы, как и снижение покупательной способности бумажных денег. Мы слишком долго жили с фракционным резервным банкингом, так что нам придется решить, что его заменит, не имея общего представления о какой-нибудь альтернативе. А делая это, мы также должны подумать, что мы хотим от банка будущего.

Первоначально функция банка заключалась в безопасном хранении вкладов и обеспечении клиентских платежей. Если банк ссужал деньги заемщику, это делалось за счет собственных денег банка, а не взятых с клиентских депозитов, переданных туда на хранение. В римском праве ясно утверждалось, что брать деньги с вклада и использовать их в своих собственных целях – это воровство, это справедливо и для всех из нас и сегодня, если у вас нет банковской лицензии. Однако заем самому банку – это нечто совершенно другое, потому там что отношения между сторонами установлены четко. Как и любая компания, банк может использовать этот кредит в собственных целях, и в случае банкротства заемщика кредитное учреждение – это просто кредитор. А система частичных резервов сводит два этих базовых отношения, вкладчика и кредитора, в одно целое.

История знает много примеров, когда правительства освобождали банки от римских требований к вкладам, обычно потому что это позволяло правительствам брать кредиты на еще большие суммы. Сегодня это настолько же актуально для нас, насколько и для древней Греции и Рима, для флорентийских и каталонских банков в четырнадцатом веке, Банке Медичи в пятнадцатом, банков Саламанки в восемнадцатом и, наконец, для системы частичных резервов, которую со времен банковского Закона Пила 1844 года контролируют и гарантируют центральные банки.

Это лишь ряд примеров банковских систем, которые начали с безопасного хранения депозитов, а потом распоряжались ими как хотели. Тот факт, что все это случалось раньше с предсказуемыми последствиями, позволяет не верить лжи о том, что на этот раз все иначе, или что теперь мы гораздо искушеннее в финансовых вопросах. Смешивание депозитов, займов и банковского капитала почти всегда кончается банкротством банка, что подтверждается прецедентом для сегодняшних банков. Балансы наших банков перегружены заемными средствами во времена неопределенности: а ведь именно эти условия и приводят к набегу вкладчиков, а так как мировая финансовая система уже находится в условиях большой финансовой напряженности, непонятно, как им удастся избежать массового банкротства, предсказанного историей человеческого поведения.

Крах банковской системы не отрицает полезность организации, чья функция заключается в хранении клиентских вкладов, но бизнес-модель должна быть совершенно иной. Так как в будущем эти вклады нельзя будет выдать в виде кредитов, они не приносят дохода от процентов; так что бумажные валюты, которые теряют свою покупательную способность, не подходят в качестве средства сохранения ценности. Единственно надежная реально работающая система банковских вкладов должна быть основана на золоте и серебре.

Такой депозитарный сервис уже существует в операциях по торговле и хранению физического металла, к примеру, такой модели придерживаются в GoldMoney, которая находится в Джерси. Клиентский металл находится в безопасных хранилищах без участия банка. Кроме того, клиентам предлагают дополнительные варианты хранения в различных юрисдикциях. С незначительными или вообще без изменений для бизнеса, компании, предоставляющие услуги продажи и хранения металла, могут обслуживать и широкую публику, обеспечивая клиентам доступ к депозитам и платежам без обращения в банк с частичными резервами.

Например, допустим, вы нанимаете местного продавца. Чтобы платить ему, вы открываете для него счет в вашем хранилище и переводите туда золотой или серебряный эквивалент той суммы, что вы ему должны. Его счет оплачен без участия банковской системы, и у него будет стимул оплачивать свои счета тем же способом. Можно также предусмотреть целую систему таких хранилищ, обеспечивающих расчеты между вкладчиками друг друга. Эта сеть могла бы вырасти довольно быстро, примерно так же, как распространяется платежная система.

В число преимуществ такой системы входит саморегулирование, потому что хранилищам не нужны лицензии для присвоения клиентских вкладов. И в случае банкротства банка клиенты таких хранилищ окажутся в более выгодном положении, потому что в итоге они станут единственными людьми, способными производить расчеты без необходимости прибегать к бартеру, физическим металлам или наличными, как в Веймаре.

Кажется забавным, что наибольшая опасность, которая, помимо инфляции, грозит персональному благосостоянию, исходит от уважаемых и регулируемых банков. С их крахом и концом системы частичного резервирования необходимость в банковском регулировании пропадет окончательно. Так как регулирование банковской деятельности является одной из двух основных функций центральных банков, после коллапса бумажных валют потребность в этих организациях вообще исчезнет.

В то время как защитники стабильных денег будут приветствовать конец центральных банков, тем не менее, важно защитить себя от проблем. Наиболее логичным выходом из положения кажется хранение капитала в драгоценных металлах, которые хранятся независимо от банковской системы.

http://goldenfront.ru/articles/view/kak-dragocennye-metally-zamenyat-bumazhnye-dengi