Почему дешевая нефть не влияет на фондовый рынок?

28-06-2017, 09:03. Разместил: Редакция ОКО ПЛАНЕТЫ

Почему дешевая нефть не влияет на фондовый рынок?

Москва, 28 июня - "Вести.Экономика" Инвесторы могут легко запутаться в воздействии нефтяных цен на экономику и фондовый рынок. На первый взгляд все просто: высокие цены - это плохо, низкие - хорошо.

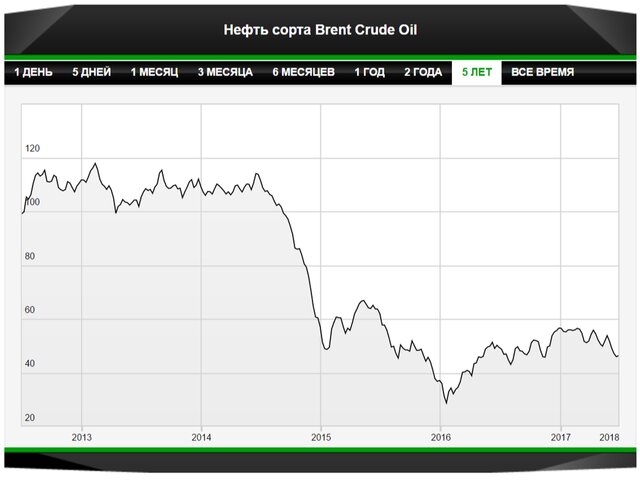

Однако, когда нефть опустилась во второй половине 2015 г., это было воспринято, как знак снижения для глобальной экономики и фондового рынка. Сейчас нефть вновь движется вниз: цена на Brent и WTI опустилась на более чем 20%. Но это падение практически никак не отразилось на стремительном марше индекса S&P 500.

Ключ к различной реакции рынка - причины снижения нефтяных цен. В 2015 г. все опасались падения спроса. Инвесторы беспокоились, что китайская экономика начала замедлять темпы. Рынок акций полностью восстановился лишь к весне 2016 г.

Американские нефтедобывающие компании, имевшие серьезные финансовые проблемы в 2015 г., похоже, провели хорошую реорганизацию и теперь могут быть в плюсе даже с более низкой ценой на нефть, отмечает британский журнал The Economist.

Обвал нефтяных цен в 2015 г. спровоцировал распродажу выпущенных этими компаниями облигаций. В этот раз, как утверждает Джим Рид из Deutsche Bank, спреды (избыточная процентная ставка) по этим облигациям поднялись до 531 базисных пункта, самые широкие в этом году.

Если дешевая нефть - результат избыточного предложения, то он равен сокращению налогов для западных потребителей, что хорошо для фондового рынка. Это также означает более низкую общую инфляцию, а это объясняет, почему доходность казначейских облигаций движется вниз; доходность десятилетних бумаг 2,15%.

Похоже, что необходимо большое "но” и оно уже совсем близко. Любая цена - это баланс между спросом и предложением и довольно трудно сказать, какая из сторон является доминирующей силой.

Цены на другие сырьевые товары также остаются низкими; сырьевой индекс Bloomberg на 12-месячном минимуме. Китайские власти вновь ужесточают свою монетарную политику; Федеральный резерв поднимает процентную ставку; обещанное Дональдом Трампом фискальное стимулирование, похоже, придется ждать до 2018 г.

Низкая доходность облигаций (и плоская кривая доходов), как правило, указывает на более слабую экономики. Рынок, в итоге, может решить, что низкие цены на нефть - все же плохой знак.

Подробнее: http://www.vestifinance.ru/articles/87366

Вернуться назад