Прогноз: рубль – без распродаж и паники

26-06-2017, 09:33. Разместил: Редакция ОКО ПЛАНЕТЫ

Прогноз: рубль – без распродаж и паники

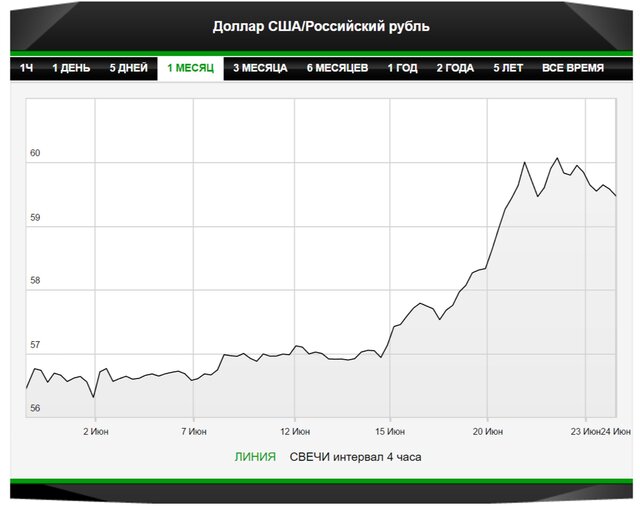

Москва, 24 июня - "Вести.Экономика". Несмотря на резкое ухудшение конъюнктуры – на фоне падения нефтяных цен, угроз нового санкционного витка и обострения в Сирии - рубль отступил без паники, закрепившись у нового уровня консолидации в 60 руб./$. Дальнейшую его динамику определят цены на нефть, полагают эксперты.

Коррекция – без паники

Итак, на фоне падения нефтяных цен, снижавшихся в среду по марке Brent ниже отметки в $45 за баррель, вкупе с усугублением внешнеполитической проблематики (в связи с новыми планами в США по ужесточению антироссийских санкций и резким обострением ситуации в Сирии), а также последствиями сужения дифференциала ставок ФРС США и ЦБ РФ, еще одна неспокойная неделя не смогла обеспечить передышку для рубля.

Тогда как в пятницу к 13:48 мск на Московской бирже котировки пары доллар/рубль расчетами "завтра" фиксировались на уровне в 59.6225. против уровня в 57,62, зарегистрированного неделей ранее. За истекший период рублевый курс снизился на 3,35%.

И теперь, с технической точки зрения, курс доллара может консолидироваться в пределах 60 руб/$. Впереди еще несколько дней уплаты налогов, что в моменте может усилить продажу валюту экспортерами, сообщил Кошелев.

Как предполагается, 26 июня, завершится уплата НДПИ, акцизов и НДС, а 28 июня – налога на прибыль.

В преддверии уплаты основных налоговых платежей, пояснил начальник отдела анализа банков и денежного рынка ИК "Велес Капитал” Юрий Кравченко, уровень в 60 руб./$ стал привлекательным для фиксации прибыли и продажи валютной выручки экспортеров, в том числе, по этой причине доллар надолго не задержался выше указанной отметки.

Однако ситуация на рынке нефти остается весьма волатильной, и после прохождения пика налоговых выплат национальной валюте понадобится, как минимум, стабилизация цены на нефть выше $45 за баррель, чтобы удержать равновесие в районе 60 руб./$, уточнил начальник отдела анализа банков и денежного рынка ИК "Велес Капитал”. На следующей неделе он считает вероятным диапазон в 59,6-61,10 руб. - к доллару и в 66,5-67,0 – к евро.

Нефтяной рынок с удовольствием отыгрывает слабые новости, игнорируя позитивные моменты, а потому риски дальнейшего снижения котировок сохраняются, подтвердил начальник аналитического управления банка "Зенит” Владимир Евстифеев. По его мнению, в последующие дни возможна консолидация вокруг уровня в 60 руб./$, в широком диапазоне в 58-62 руб./$.

Преимущество - без лидерства

Причем главную роль в текущем ослаблении рубля, по словам Евстифеева, играет снижение нефтяных цен, пропорционально учитываемое в обменных курсах. Сокращение же спрэда между ставками ФРС и ЦБ, в качестве повода для выхода из рубля и рублевых активов, скорее, относится к среднесрочным рискам, которые воспринимаются сегодня в фоновом режиме.И если взять, например, наиболее укрепившиеся валюты за последние полгода, то сравнение остается в пользу рубля. Так, мексиканский песо - лидер по укреплению за последние шесть месяцев - предлагает спрэд между долларовой и локальной ставкой на уровне 5.5 п.п. А южноафриканский ранд, также значащийся в числе фаворитов carry trade, в 5.75 п.п.

По рублю же предполагается наивысший дифференциал в 7.75 п.п. Но он не возглавляет список валют-лидеров, как раз, из-за геополитики, имеющей в последнее время тенденцию к нагнетанию, определил начальник аналитического управления банка "Зенит”.

Вопреки заявлениям о том, что нерезиденты выходят из ОФЗ и затем из рубля, добавил он, пока рынок ОФЗ чувствует себя неплохо и ему удается даже подрасти в цене на фоне слабеющей национальной валюты. На внутреннем денежно-кредитном рынке тоже штиль. Хотя в большинстве случаев ослабление рубля приводит к повышению ставки межбанковского рынка, рассказал эксперт.

Напомним, 16 июня Банк России снизил ключевую ставку на умеренные 0,25%, до 9%, а за день до этого Федрезерв объявил о повышении ставки на 0,25%, до 1-1,25% годовых.

Кроме того, упомянул Юрий Кравченко, рассчитываемая регулятором, индикативная депозитная ставка к середине июня опустилась до новых минимумов (за все время мониторинга ставки Банком России). Такая динамика грозит еще больше ограничить склонность домашних хозяйств к сбережению и, тем самым, снизить антиинфляционный эффект, что также обеспокоило участников последнего заседания ЦБ РФ.

Данные факторы, наряду с зависшей на отметке в 4,2% инфляцией, повышают вероятность паузы в цикле смягчения процентной политики Центробанка, что могло бы поспособствовать возобновлению интереса к рублю, предположил аналитик.

Движение капитала определяется потенциальным доходом и защищенностью вложений, сформулировал замруководителя департамента по работе с клиентами "Анкор Инвест” Антон Кулагин. И на этой неделе, конкретизировал он, новые выпуски ОФЗ продолжали пользоваться спросом, причем уровни цен по предыдущим выпускам быстро восстановились после коррекции. Хотя здесь также сыграло свою роль и сокращение предложения.

Конечно, политика и санкции усложняют принятие решений, но это усложнение уже воспринимается в качестве нового условия работы.

При этом оцениваются не столько сами санкции, сколько то, как, конкретно, они могут повлиять. "А что до российско-американских отношений, то пока о новом их ухудшении говорить рано. Будем ждать встречи Путина и Трампа, если она все же состоится в начале июля”, - резюмировал Кулагин.

Санкции – без "поскребышей”

Между тем, накануне саммита G-20 в немецком Гамбурге 7-8 июля, на полях которого может произойти, официально не заявленная пока, первая встреча президента России Владимира Путина с новоизбранным главой Соединенных Штатов Дональдом Трампом, взаимоотношения двух стран резко обострились. Причем не только в политико-экономической санкционной сфере, но и в военной.После того, как американские ВВС сбили в воскресенье сирийский истребитель, на что Москва отреагировала прекращением взаимодействия с Вашингтоном в рамках механизма по предотвращению столкновений. Об опасности такого поворота событий, очевидно, имеет смысл более подробно поговорить в следующем прогнозе – по ценам на нефть.

15 июня Сенат Конгресса США подавляющим большинством голосов принял законопроект о санкциях против Ирана, в который также были включены пункты по законодательному закреплению и ужесточению ограничительных мер в отношении России. На текущей неделе Палата представителей притормозила с рассмотрением данного документа. Но как заявил в четверг ее спикер Пол Райан (являющийся членом Республиканской партии), после того, как комитет по иностранным делам "поскребет” названный законопроект, возможно его быстрое продвижение.

Пока, указала зав сектором внешней и внутренней политики США ИМЭМО им. Е.М. ПРИМАКОВА РАН Виктория Журавлева, в пользу неутверждения этого проекта играет определенная смена вектора внутри Республиканской партии, в которой, с учетом предстоящего осенью принятия бюджета и будущих выборов 2018 г., начинают осознавать необходимость взаимодействия с президентом. И это обстоятельство, как минимум, обеспечивает Дональду Трампу пространство для маневров, скажем, с целью подготовки менее агрессивного документа, в ходе его доработки. А в итоге нельзя исключить, что он и вовсе не будет принят, заметила Журавлева.

Правда, оговорила она, другие факторы, напротив, содействуют продвижению проекта. При том, что антироссийские поправки были инициированы не сами по себе, а в увязке с проблематикой Ирана, которую Дональд Трампа не раз затрагивал в предвыборной кампании.

"Разбить” же документ на две части невозможно, поскольку он стал плодом компромисса с Демократической партией - именно в таком виде. А значит, проект все же могут принять, и даже если его отложат, то для того, чтобы сохранить в качестве долгоиграющего инструмента давления на президента.

Тогда как европейские политики, ответила эксперт, в случае утверждения жесткого законопроекта, вероятно, постараются предпринять обходные маневры, вроде тех, что использовались ими в дискуссиях по иранской тематике в последнее время. Разумеется, страны Европы тесно завязаны на американской экономике и зависимы от Вашингтона.

И уже то, что ряд представителей евросообщества в этот раз выступили против новых санкционных инициатив, следует считать позитивным моментом, заключила завсектором внешней и внутренней политики США ИМЭМО.

Наталья Приходко

Подробнее: http://www.vestifinance.ru/articles/87226

Вернуться назад