Воздействие коронавируса. Анализ от Аргус

27-02-2020, 17:41. Разместил: Редакция ОКО ПЛАНЕТЫ

Maple: Скорость распространения информации и развития событий все ускоряется и ускоряется как в экономике так и в повседневной жизни. Человечество как-то адаптируется к этому. Почти не замечая скорости событий вокруг него. Фактически данный материал уже устарел (в какой-то части) , буквально 3 недели назад он был доступен по подписке, однако развитие ситуации (Италия, Иран и обоснованные подозрения мирового сообщество к одной хитровывернутой стране) обесценивают аналитику месячной давности. поэтому материал немного обновили, чуть сократили и дали в общий доступ. Перевод гугловский. Замечания по переводу пишите в комментах - буду исправлять.

Argus White Paper:

The Coronavirus Impact

Вспышка эпидемии коронавируса в Китае - второй по величине экономике мира, на долю которой приходится почти пятая часть мирового ВВП, - оказывает значительное влияние на товарные рынки, поскольку нарушаются модели торговли и прогнозы экономического роста пересматриваются ниже. В этой белой книге Аргус оценивает непосредственные последствия вируса для нескольких товаров и потенциальное влияние на оставшуюся часть этого года.

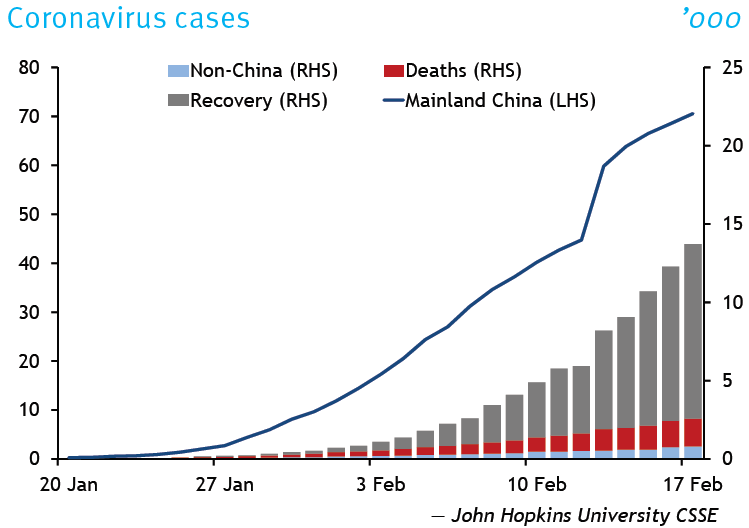

Пересмотр Китаем 13 февраля своей методологии подсчета случаев заболевания коронавирусом поставил кошку на рыночных голубей, перевернув успехи на мировых фондовых рынках, достигнутые со времени предыдущих выходных, и ослабив уверенность в том, что худшие последствия вспышки миновали. , Тем не менее, к 14 февраля фьючерсные рынки сырой нефти восстановились, а месячный индекс Ice Brent откатился назад на 57 долл. / Барр. Почему?

Анализ уровня заболеваемости в Китае и в других местах показывает, что кажущийся тревожным «скачок» в случаях в значительной степени фактически восстановил количество случаев до тенденции, наблюдаемой до первого, возможно, ошибочного пересмотра методологии диагностики страны в выходные дни 9 февраля, в котором было принято решение не считать бессимптомных случаев заражения.

Так называемый показатель R-нуля для вируса - число людей, инфицированных каждым носителем вируса в течение срока их жизни, - практически не изменился и продолжает свою общую тенденцию к снижению, ожидаемую эпидемиологами в конечном итоге. развернуться на отметке 2-2,5.

Maple: До Ирана и Италии, после серьезных усилий и успехов в Китае по выздоровлению отметка резко упала до 1,8-1,9. Однако новые очаги, фактически не связанные с Китаем в целом по миру снова подняли R0 к 2,5 -3,0 (а может уже и выше), Подробности тут. Все данные для самостоятельного расчета присутствуют.

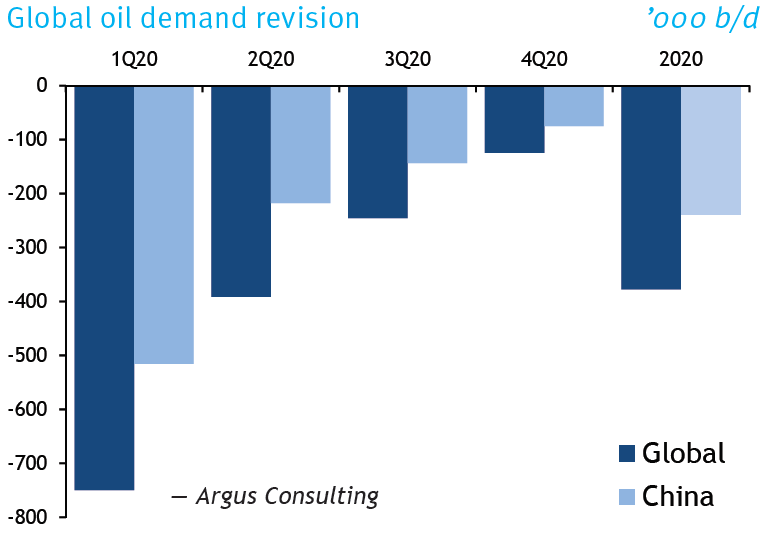

Но с точки зрения товарных рынков можно утверждать, что экономический ущерб уже нанесен и поддается количественной оценке. МЭА понизило свой прогноз мировой добычи нефти на нефтеперерабатывающем заводе в 2020 году на 600 000 баррелей в сутки до 82,7 млн баррелей в сутки, с самыми серьезными изменениями в сторону понижения - до 1 млн баррелей в сутки - в первом квартале, из которых на долю Китая приходится половина капли. Предыдущий прогноз агентства заключался в увеличении на 300 000 б / д в годовом исчислении за этот период.

Группа Argus Consulting прогнозирует более скромное падение спроса на нефть на 380 000 баррелей в сутки в течение этого года на основе удара по мировой экономике в размере 0,3 процента ВВП (см. Диаграмму ниже). На первый взгляд, такое сокращение входит в сферу охвата рынков и производителей. Но дополнения к глобальным перерабатывающим мощностям теперь, вероятно, перевесят рост спроса по крайней мере до 2023 года. И маловероятно, что вирус закончил преподносить свои сюрпризы - как психологические, так и реальные - для нефти или более широких сырьевых рынков. В этом техническом документе Аргус выделяет некоторые ключевые области, в которых нарушение или изменение торговых схем, вызванных вирусом, могут наиболее сильно ударить.

Общая карта (уже конечно устарела по цифрам и объемам) - но в части общего представления в целом верна - maple):

Китайский рынок нефти

В этом месяце Китай жестоко сокращает объемы добычи нефти, чтобы контролировать запасы раздуваемых продуктов. Но некоторые переработчики видят возможности покупки нефти.

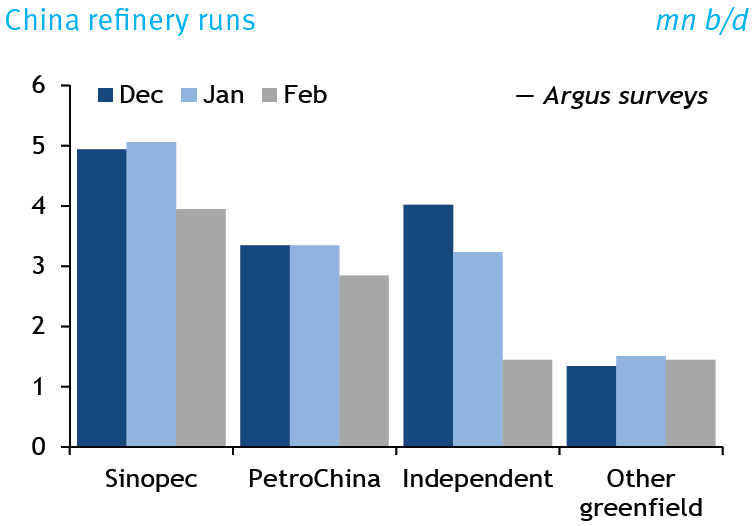

Как показывают исследования Аргуса, в этом месяце закрывается до 1 млн баррелей в сутки перегонки нефти, и нефтеперерабатывающие заводы резко сократят производительность на заводах, которые все еще работают. Эти меры, вероятно, приведут к тому, что производительность нефтеперерабатывающего завода достигнет самого низкого уровня за пять с половиной лет, или 9,68 млн баррелей в сутки. Это будет означать, что объемы добычи снизились на 4,1 мм б / д по сравнению с последним показателем, опубликованным для национальной добычи нефти Национальным бюро статистики Китая.

| 1Q20 | 2Q20 | 3Q20 | 4Q20 | 2020 | |

| Глобальный | |||||

| Нескорректированный прогноз млн б / д | 101,57 | 102,17 | 102,73 | 103,29 | 102,44 |

| Живой баланс, мн б / д | 100,82 | 101,78 | 102,48 | 103,17 | 102,06 |

| Пересмотр спроса ’000, б / д | -750 | -392 | -246 | -125 | -378 |

| Изменение, % | -0,7 | -0,4 | -0,2 | -0,1 | -0,4 |

| Китай | |||||

| Нескорректированный прогноз млн б / д | 14,33 | 14,52 | 14,37 | 15,07 | 14,57 |

| Живой баланс, мн б / д | 13,81 | 14,31 | 14,22 | 14,99 | 14,33 |

| Пересмотр спроса ’000, б / д | -516 | -218 | -144 | -75 | -238 |

| Изменение, % | -3,6 | -1,5 | -1,0 | -0,5 | -1,6 |

Сводная оценка «Аргус» для китайских нефтеперерабатывающих заводов в этом месяце намного ниже прогноза МЭА, который основан на моделировании потребления нефти на основе ВВП. Но китайские нефтеперерабатывающие заводы испытывают серьезное давление, чтобы сократить свои запасы нефтепродуктов, и будут корректировать предполагаемый дефицит поставок топлива, сокращая запасы продукции. Резервуары для хранения сырой нефти в портах быстро заполняются, и переработчики будут изо всех сил пытаться поглотить всю сырую нефть, которая все еще должна быть выгружена в первом квартале, если только они не создадут складские запасы вниз по течению.

Нефтяные компании, особенно Sinopec, которая доминирует на нефтяных рынках в наиболее пострадавших районах южного, центрального и восточного Китая, ограничивают закупки нефти. Sinopec начала попытки перепродать грузы ангольской нефти, загруженной в марте, в начале этого месяца. Но сокращение масштабов в таких масштабах и в сторону центрального и восточного Китая сильно скажется на спросе на саудовскую нефть. На заводе Sinopec в 460 000 баррелей в день в Чжэньхае, который в этом месяце закрыл 120,0 баррелей в сутки сырой единицы, а в следующем месяце 280 000 баррелей в сутки, работает в основном саудовские сорта. В прошлом году Чжэньхай заменил иранскую нефть поставками Саудовской Аравии в ответ на санкции США в отношении Ирана.

Sinopec, крупнейший в мире нефтеперерабатывающий завод, в этом месяце сократит объемы добычи на 1,5 млн баррелей в сутки, а PetroChina сократит объемы на 500 000 баррелей в сутки. Пока что новые мегаперерабатывающие заводы Китая - 400 000 баррелей в сутки интегрированных нефтеперерабатывающих и нефтехимических мощностей, управляемых частным сектором Rongsheng и Hengli - сокращают сравнительно мало. Оба стали основными покупателями саудовской нефти в прошлом году.

Китайские независимые нефтеперерабатывающие заводы, сосредоточенные в основном в районе Дунин в провинции Шаньдун, сокращают почти 1,8 млн баррелей в сутки с январских пробок до 1,4 млн баррелей в сутки. Немногие независимые компании имеют маркетинговое и розничное оружие и должны продавать свою продукцию интегрированным нефтяным гигантам, таким как Sinopec. Но последний остановил сторонние покупки, поскольку он пытается контролировать рост запасов.

Не имея прав на экспорт, независимые переработчики Shandong являются источником предельных поставок топлива на китайский рынок. Они имеют тенденцию резать грубые пробежки первыми и труднее всего. Хотя спрос со стороны Sinopec уменьшился, спрос со стороны соседних рынков Шаньдуна - провинций Хэнань и Хэбэй - остается относительно высоким. На Северный Китай приходится только 5% случаев заболевания коронавирусом.

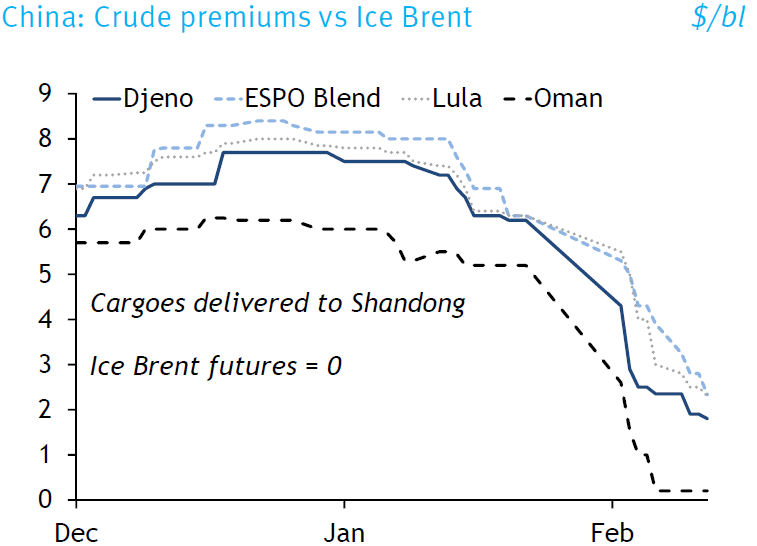

Но некоторые замечают возможность покупки. Спотовые премии за нефть, торгуемые на основе поставляемого с берега Шэньдуна, с середины января упали примерно на 80% (см. Выше). А фьючерсы на Ice Brent, лежащие в основе, упали почти на 5 долларов за баррель с тех пор, как китайский рынок закрылся на лунный новый год, когда большинство покупок нефти остановилось.

Спрос на бензин остается крайне слабым, и лишь немногие готовы путешествовать по дороге. Власти в Хубэй, эпицентре вспышки коронавируса, 16 февраля на неопределенный срок запретили весь автомобильный транспорт в городских районах провинции. Единственными исключениями являются аварийные и служебные автомобили. По оценкам Аргуса, продажи топлива в Хубэй, вероятно, упали примерно на 8% в результате вспышки коронавируса и карантинных мер правительства.

Но ожидания растут, что различные объявленные и, вероятно, стимулирующие меры, запланированные правительством для противодействия экономическому воздействию коронавируса, будут стимулировать спрос на дизельное топливо. Спотовые цены на дизельное топливо перестали падать в провинции Шаньдун в начале этого месяца.

Слабость сырой нефти в сочетании с появлением запасов дизельного топлива на севере Китая привела к тому, что с 6 февраля горстка нефтеперерабатывающих предприятий вернулась на рынок. До сих пор они закупили 2,2 млн. Баррелей нефти для поставки - в основном бразильская лула, российская смесь ВСТО и норвежский Йохан Свердруп (см. Диаграмму p3).

Угольный рынок Китая

Решение Китая о продлении лунного новогоднего праздника ограничило промышленную активность и общий спрос на электроэнергию, но усилия по сдерживанию распространения коронавируса одновременно ударили по внутренним операциям по добыче и увеличили спрос в Китае на морской уголь. Международные цены на уголь могут продолжать набирать силу из-за ограниченности внутренних поставок в Китае, если вирус будет продолжать препятствовать местному производству.

Китай вновь открыл почти две трети своих мощностей по добыче угля, после того как многие шахты были закрыты во время продолжительного лунного новогоднего праздника. Но более мелкие и частные шахты еще больше откладывали перезапуски из-за рабочих-мигрантов, которых они в основном нанимают. Местные органы власти в основных угледобывающих регионах ввели 14-дневные карантинные периоды для возвращающихся работников, чтобы минимизировать риск распространения коронавируса.

Добыча угля во Внутренней Монголии, которая составляет около трети от общего объема добычи угля в стране, восстановилась до i.76 млн. Т 11 февраля, увеличившись на i7pc с 1 февраля, согласно ассоциации CCTD по сбыту угля. Но этот уровень суточной добычи остается значительно ниже среднего уровня добычи в регионе в 2,41 млн т / д в феврале 2019 года и подразумевает, что региональная добыча угля может упасть более чем на 3 п.п. в этом месяце по сравнению с годом ранее. По оценкам Аргуса, аналогичное ежегодное снижение в других угледобывающих регионах приведет к падению добычи угля в Китае в этом месяце на 70 млн. Тонн.

Цены на уголь на внутреннем рынке усилились в результате проблем с поставками, расширив ценовое преимущество импортируемого угля над внутренним предложением. Фьючерсные контракты на фьючерсы на уголь в Чжэнчжоу увеличились примерно на 3% с 20 января. В результате китайский спрос на морской уголь остается стабильным. На прошлой неделе как минимум три партии австралийского угля с высоким содержанием золы перешли в другие руки. А общие поставки угля в страну в первой половине этого месяца выросли примерно на 2 млн т в год, превысив 10.11 млн т, показывают данные отгрузки.

Но внутренние цены показали признаки стабилизации к 14 февраля из-за падения спроса со стороны береговых коммунальных услуг. Большинство заводов и предприятий оставались закрытыми из-за вируса, снижающего энергопотребление. Запасы угля на основных береговых электростанциях достигли двухмесячного максимума на этой неделе, так как их потребление угля упало до годового минимума.

Другие рынки Азиатско-Тихоокеанского региона

Удобрения

Правительство Китая подталкивает производителей, местные агентства по сельскому хозяйству и поставщиков транспортных услуг к обеспечению поставок удобрений и посевов в течение весеннего сезона. Ограничения на транспортировку были ослаблены в некоторых районах, и появились первые признаки того, что продажи удобрений на внутреннем рынке начинают расти.

Но влияние распространяется на основных торговых партнеров Китая. Ограничение движения остановило импорт сельскохозяйственной продукции из Вьетнама и Мьянмы (Бирмы) с начала февраля, из-за чего на границе гнили контейнеры с фруктами. Дыни из Мьянмы, фрукты дракона из Вьетнама и дурианы из Таиланда являются одними из наиболее пострадавших продуктов. Китай является значительным экспортным рынком для собранных фруктов, и длительная остановка торговли может повлиять на доходы фермерских хозяйств в этих двух странах и повредить их внутреннему спросу на удобрения, такие как NPK.

Сырая нефть

Спот-дифференциалы для физических грузов сырой нефти из России, стран Ближнего Востока и Юго-Восточной Азии значительно сократились в этом месяце, поскольку региональные нефтеперерабатывающие заводы снижают заявки на перспективу достаточных поставок в условиях сокращения китайских поставок. Промежуточные свопы Дубая в марте-апреле перешли в контанго на прошлой неделе впервые с января прошлого года. Физические цены на сырую нефть остаются уязвимыми для дальнейшего снижения, поскольку степень слабости спроса и сокращения объемов переработки в Китае становятся все более очевидными.

LPG

LPG — Liquified Petroleum Gas" в переводе с английского языка обозначает сжиженный нефтяной газ (смесь пропана и бутана). В народе сжиженный нефтяной газ (СНГ) обычно сокращают и говорят: пропан. Т.е. это газ для отопления.

Спрос на жилье для населения Китая в СНГ снизился на 40-70% по сравнению с обычными уровнями в это время года, что вынудило нефтеперерабатывающих и импортных терминалов снизить внутренние цены, чтобы очистить запасы и освободить складские помещения. Снижение внутреннего потребления оказало давление на импортные цены, так как надбавки на пропан за поставки в Южный и Восточный Китай снизились на 2 п.п. с конца января. Китай импортирует большую часть своего СНГ с Ближнего Востока.

Но влияние еще предстоит ощутить в основном ценовом индикаторе региона - месячной контрактной цене (CP), установленной государственной компанией Saudi Aramco. С 4 февраля стоимость свопов СР выросла на 23% до 404 долл. США / т, что отражает перспективы сокращения поставок из-за сокращения добычи нефти ОПЕК.

СПГ

Спотовые цены на поставки СПГ в Азиатско-Тихоокеанском регионе упали до рекордно низкого уровня, упав примерно на 22% с начала февраля до уровня ниже 3 долл. США / млн. БТЕ. Рост предложения спот привел рынок к контанго, а не к его более типичному зимнему отставанию. Нехватка работников, карантинные меры и большие запасы вызывают задержки при выгрузке грузов и замедляют отправление регазифицированного СПГ. Заявление о форс-мажорных обстоятельствах со стороны крупнейшего китайского покупателя СПГ, принадлежащего государству CNOOC, может повлиять на грузы с 20 по 30 февраля-марта, что усугубит переизбыток.

Неожиданная доступность судна оказала давление на чартерные тарифы для перевозчиков СПГ. Но задержки с запланированными поставками увеличивают расходы покупателей за счет платы за демередж, что может привести к тому, что цены на срочные грузы будут еще больше повышены для спотовых поставок в то время, когда покупатели борются со слабым спросом вниз по течению. Индия выходит на рынок, чтобы воспользоваться снижением спотовых цен, существенно сужая дисконт индийских цен в северо-восточной Азии.

Нефтепродукты

Маржа бензина в Азиатско-Тихоокеанском регионе уменьшила слабость на рынках других продуктов и достигла многомесячного максимума в 9,39 доллара США за баррель в Сингапуре 10 февраля. Снижение количества жидких каталитических крекинг-установок, так как новые ограничения на содержание серы для рынков продуктов переработки морской нефти поддерживают маржу бензина во всем мире.

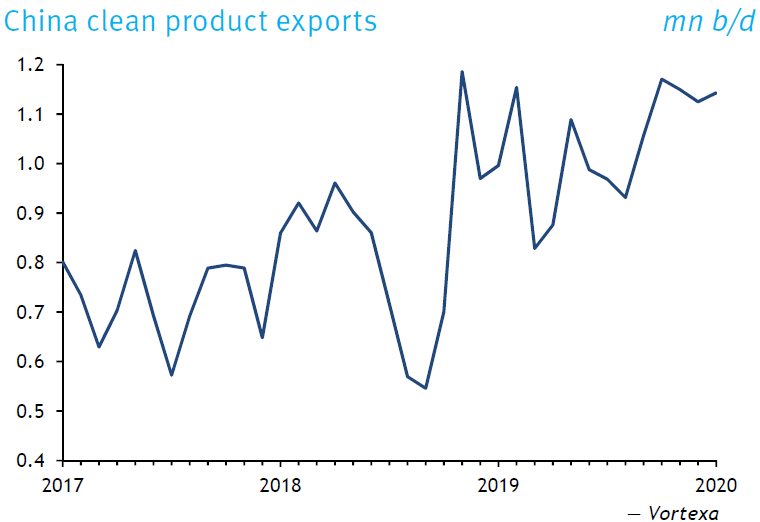

Китай является основным поставщиком бензина в Сингапур, на который приходится около половины экспорта в город-государство, или около 150 000-200 000 баррелей в сутки, согласно данным аналитической компании Vortexa. Любое падение экспорта бензина из-за сокращения объемов переработки может еще больше повысить рентабельность. Но арбитраж жизнеспособен, и из-за резкого снижения спроса на топливо в Китае нарастает избыток, что говорит о том, что рынок может оказаться под давлением.

Фрахт (перевозка грузов)

Доходы сухогрузов приближаются к четырехлетнему минимуму, поскольку падение промышленного производства в Китае сказывается на спросе на сырье. Правительства всего мира наложили ограничения на суда и моряков, заходящих в их порты после посещения Китая, благодаря беспрецедентным мерам, которые оставили неопределенность с точки зрения рынка. Восстановление активности на китайском рынке при сохранении ограничений может снизить доступность судов и повысить ставки фрахта.

Задержки в установке скрубберов на некоторых китайских верфях из-за нехватки рабочих также не позволяют некоторым судам покинуть рынок. Но растущая слабость в цепочках поставок может оказать дальнейшее давление на рынок, особенно если дополнительное время ожидания судна вынудит горнодобывающие компании и фрахтователей сократить добычу.

Битум

Вспышка коронавируса остановила дорожно-строительную деятельность по всему Китаю, что привело к росту спроса в то время, когда покупатели обычно наращивают запасы перед строительным сезоном второго квартала. Внутреннее производство также оказывается под давлением, так как нефтеперерабатывающие заводы снижают темпы эксплуатации из-за снижения спроса на топливо.

Вспышка коронавируса наступила в неподходящее время для битумного рынка - Китай вступает в последний год своего 13-го пятилетнего плана, когда строительство дорог обычно достигает пика, когда строительные фирмы стремятся достичь своих целей. Экспортные цены из Сингапура и Южной Кореи, основных поставщиков в Китай, снизились на 8-10% с начала новогоднего лунного праздника в прошлом месяце.

Биотопливо

Рынок биодизельного топлива на основе отходов Китая практически остановился из-за карантинных мер и транспортных ограничений. Рестораны закрылись из-за того, что люди избегали социальных контактов, ограничивая поставки использованного растительного масла (UCO). И даже если UCO доступен, транспортные ограничения и нехватка рабочих означают, что это останется незамеченным. Пополнение запасов может занять недели, даже когда активность возобновится, сбои могут продлиться до марта и, возможно, даже до второго квартала.

Китайская УКО экспортируется в Европу, где используется в качестве сырья для биодизеля. Китай является крупнейшим поставщиком УКО в ЕС, на него приходится 30% всего импорта в регион в январе-ноябре прошлого года. Европейские покупатели обратились к альтернативным поставщикам в Юго-Восточной Азии и на Ближнем Востоке для поставок сырья, а это означает, что ограничения на поставки в Китай еще не оказали большого влияния на цены.

На рынке пальмового масла экспортные цены в Юго-Восточной Азии упали до самого низкого уровня за последние два месяца, несмотря на рекордно низкий уровень производства и запасов в Малайзии. Цены достигли трехмесячного максимума в 3111 ринггит / т (750 долл. / 0 в январе), но снизились, поскольку вспышка коронавируса привела к снижению спроса в Китае, втором по величине покупателе в мире после Индии.

Международный рынок авиатоплива

Влияние коронавируса на спрос на нефтепродукты остро ощущалось на рынке авиатоплива: с момента появления вируса международные воздушные перевозки в Китае сократились примерно на 70%, а внутренние - на 50%. МЭА понизило прогноз спроса на китайское реактивное топливо на 125 000 баррелей в сутки, или 14%, по сравнению с предыдущим прогнозом на первый квартал, и на 140 000 баррелей в сутки, или 15%, на второй квартал.

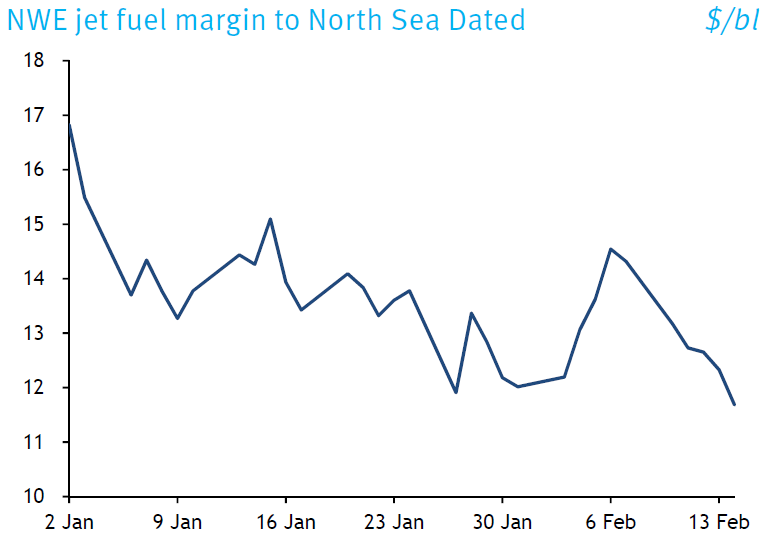

13 февраля сборы за авиатопливо в северо-западной Европе упали на 3,50 долл. США / т. Но, как это ни парадоксально, запасы авиатоплива, хранящиеся независимо в хранилище в районе Амстердам-Роттердам-Антверпен (ARA), также сократились на 4% до 465 000 т, самого низкого уровня с марта 2015 г.

Повороты на нефтеперерабатывающих заводах в Европе и на Ближнем Востоке, возможно, вызванные «возможностью» короновируса, могут фактически привести к нехватке реактивных самолетов в некоторых областях, что в сочетании с неопределенностью в отношении спроса скорее приведет к периоду волатильности цен, чем к простому снижение цен.

Устойчивое распространение коронавируса, вероятно, продолжит снижать спрос на реактивное топливо в Европе, поскольку европейские авиакомпании продолжают приостанавливать полеты в Китай и продлевают эти приостановки на еженедельной основе.

Скандинавские авиалинии SAS, финская авиакомпания Finnair и немецкий перевозчик Lufthansa 14 февраля продлили все рейсы в Шанхай и Пекин до конца марта. Три авиакомпании по-прежнему выполняют рейсы в Гонконг, но сократили пропускную способность на этом маршруте из-за «временного снижения спроса на авиаперевозки», сообщает Finnair.

«В связи со сложившейся ситуацией спроса на рейсы в Гонконг и из него будут внесены небольшие изменения в пропускную способность: для Lufthansa некоторые рейсы будут отменены. SWISS будет использовать меньшие самолеты на своих рейсах в и из Гонконга в марте », - сказал Люфтганза.

Расширения дополняют растущий список приостановок полетов в Китай большинством других европейских авиакомпаний - включая Air France-KLM, Turkish Airlines, British Airways, Virgin Atlantic и Iberia - до конца марта. Кроме того, такие страны, как Чешская Республика и Италия, наложили прямой запрет на прямые рейсы в и из Китая.

А ограничения на поездки, введенные после распространения вируса для таких стран, как США, Индия, Израиль и несколько островов Карибского бассейна, запрещающие въезд посетителям, совершившим поездки в Китай за последние две недели, усиливают понижательное давление на воздух. спрос на поездки.

Вполне вероятно, что европейские поездки в Азиатско-Тихоокеанский регион через первый и второй кварталы могут ослабнуть даже после отмены приостановок полетов, поскольку пассажиры, ранее бронировавшие билеты на этих маршрутах, могли предпочесть не регистрировать рейс в ближайшем будущем.

В начале вирусной эпидемии европейские запасы реактивного топлива для нефти с датой Северного моря упали до более чем семимесячного минимума в 11,91 долл. США / барр. Из-за ожиданий роста доступности авиатоплива из Азиатско-Тихоокеанского региона и снижения спроса в мире.

Премии за реактивные грузы к контракту на бензин Ice March упали до 11-месячного минимума 13 февраля и составили 26,25 долл. США / т, при этом своп за первый месяц снизился до 26,50 долл. США / т, самого низкого уровня с октября 2017 года.

Своп на второй месяц упал до $ 24 / т - самый низкий показатель с августа 2016 года.

Но с тех пор маржа восстановилась после появления признаков сокращения поставок из Азиатско-Тихоокеанского региона, поскольку вспышка побудила китайских нефтеперерабатывающих предприятий сократить объемы добычи нефти. Но, как уже отмечалось, это замедление спроса было компенсировано ужесточением условий поставок, обусловленных интенсивным обслуживанием нефтеперерабатывающих заводов в Европе и значительными объемами производства реактивных самолетов на НПЗ на Ближнем Востоке.

Европейское производство реактивного топлива уже ограничено остановкой перегонных установок на итальянском нефтеперерабатывающем заводе в 235 000 баррелей в сутки в Милаццо и на французском НПЗ в Донге на 222 000 баррелей в сутки. А Total планировалось отключить 105 000 б / д НПЗ Feyzin во Франции в течение семи недель, начиная с 14 февраля.

Остается выяснить, выберут ли другие рафинировщики отрезки прогонов или заранее запланированные работы по техническому обслуживанию. В равной степени возможно, что нефтеперерабатывающие заводы, которые в настоящее время проходят техническое обслуживание, могут принять решение о продлении остановов до достаточного восстановления маржи. В ноябре прошлого года Gunvor приняла решение отключить сырую установку на своем 88 000 б / д нефтеперерабатывающем заводе Europort в преддверии запланированных работ по техническому обслуживанию в марте, потому что запускать ее было неэкономично.

Между тем, график работ по переработке тяжелых нефтеперерабатывающих заводов в Персидском заливе, включая остановки в Саудовской Аравии и ОАЭ, еще больше сокращают поставки средних дистиллятов. 460 000 б / д нефтеперерабатывающего завода Jubail в Саудовской Аравии, эксплуатируемого Saudi Aramco и совместным предприятием Total Satorp, начали частичный ремонт в середине января.

Ожидается, что еще три саудовских НПЗ начнут техническое обслуживание в первом квартале. Чуть более 600 000 тонн реактивного топлива поступает в Европу из-за пределов региона в феврале, по сравнению с примерно 1,61 млн. Тонн за аналогичный период прошлого года, согласно данным аналитической компании Vortexa и Argus, занимающейся отслеживанием судов.

Russian export markets

Сырая нефть

Падение спроса со стороны китайских нефтеперерабатывающих заводов в связи с сокращением производства привело к снижению цен на российскую морскую нефть в Азиатско-Тихоокеанском регионе. Светлый кислый Сокол торгуется с премией Yosu в 2,95 долл. / Барр. Франка к эталону Mideast Gulf Dubai, по сравнению с 6,30 долл. / Барр. В начале февраля. Ожидается, что цены на светло-сладкие смеси ESPO также упадут после того, как в апреле будут предложены грузы первого апреля. Трейдеры видят, что они снижаются до $ 2,50 / барр. Премиум Козьмино в Дубае, по сравнению со средним $ 5,89 / баррелей на поставки в марте.

Интерес к экспорту уральских грузов Suezmax из Новороссийска в Азиатско-Тихоокеанский регион также снизился из-за снижения спроса. Но не было никаких признаков того, что российские трубопроводные поставки нефти в Китай по межправительственному соглашению будут сокращены.

Морское топливо

Цены на мазут с очень низким содержанием серы в дальневосточных портах России с начала января снизились на 155 долл. США / т до 470-5 тыс. Долл. США / т в Приморском крае в середине февраля на фоне более низкого спроса на региональные бункеры. Резкое падение цен в портах Азиатско-Тихоокеанского региона в январе-феврале побудило российские бункеровочные компании предложить широкие скидки.

Вспышка коронавируса привела к снижению активности доставки в Китай и из Китая. Некоторые крупные контейнерные линии сократили свою деятельность в российских дальневосточных портах или приостановили свою деятельность в регионе.

LPG

Поставки сжиженного нефтяного газа из России в Китай были прекращены с 1 февраля. Железнодорожные поставки продолжаются, но они не более 1,0 т / мес.

Каменный уголь

Экспорт российского угля в Китай через сухопутные границы заметно сократился в первой половине февраля, поскольку пропускная способность на железнодорожных терминалах была ограничена из-за нехватки персонала на пограничных пунктах Китая. Поставки российского угля через дальневосточные пограничные переходы с 1 по 12 февраля снизились на две трети по сравнению с годом ранее до 6700 т / сут.

Российский государственный железнодорожный оператор РЖД запретил все поставки угля на пограничный переход Гродеково-Суйфэньхэ с 1 февраля и может сохранить это ограничение до конца месяца. С 1 по 11 февраля железнодорожный оператор также запретил отправку угля на пограничный переход Забайкальск-Маньчжурия. Только сухопутный пограничный переход Камышовая-Хуньчунь продолжал нормально принимать поставки угля. Поставки российского угля в Китай через сухопутные пограничные переходы сократились на 4% по сравнению с годом ранее до 593 000 тонн в январе.

Нефтяной рынок США

Вирус может подсказать Cushing, варианты хранения USGC

Нарушение спроса на сырую нефть из-за вспышки китайского коронавируса помогло снизить цены во всем мире и оставило те грузы, которые обычно вывозятся Китаем, доступными для других рынков, которые традиционно обслуживаются сырой нефтью США, которая проходит через центр хранения в Кушинге, штат Оклахома. Это означает, что эти американские сыщики должны будут найти другой дом - скорее всего, хранилище, пока они ждут вируса. Это растущее давление на быстрые поставки сырой нефти в США по сравнению с предстоящими месяцами подтолкнуло американский маркер Nymex WTI к уровню контанго, который, если он еще больше углубится, может сделать складские позиции экономичными в Кушинге, Оклахома, и даже привести к использованию плавающего хранилища на

Побережье Мексиканского залива.

Межмесячный спрэд с марта по май для фьючерсных контрактов на легкие сладкие фьючерсы Light Sweet Crude Oil Nymex составляет примерно 20-254 долл. / Барр., Примерно на уровне, на котором трейдеры видят спотовые цены на хранилище Cushing, поэтому арендовать новое хранилище не совсем выгодно. Но некоторые потенциальные участники хранилища, которые уже арендовали емкость в Cushing, могут подумать о том, чтобы хранить больше сырой нефти при более низком уровне контанго, считая затраты на хранилище затонувшими. Запасы товарной нефти на Кушинге выросли на 1,67 млн. Баррелей за неделю, закончившуюся 7 февраля, до 38,38 млн. Баррелей, или примерно на 42% от емкости хранилищ Cushing.

А в связи с новым рынком контанго интерес в начале февраля увеличился на ежемесячном аукционе хранения Cushing, проводимом Matrix Markets от имени American Midstream. Все 1,15 млн. Баррелей, предложенные в соглашениях о физическом хранении, были проданы в период с марта по июнь по ценам в диапазоне от 10 до 244 за баррель. Это контрастирует с предыдущим аукционом, проведенным в январе, когда не было продано места. Следующий аукцион состоится 3 марта.

Еще более глубокое контанго может привести к тому, что нефть будет храниться в воде. Уже были некоторые запросы на 30-90-дневные варианты плавучих хранилищ на очень больших грузах-перевозчиках побережья Мексиканского залива США-Азия.

Рынки металлов

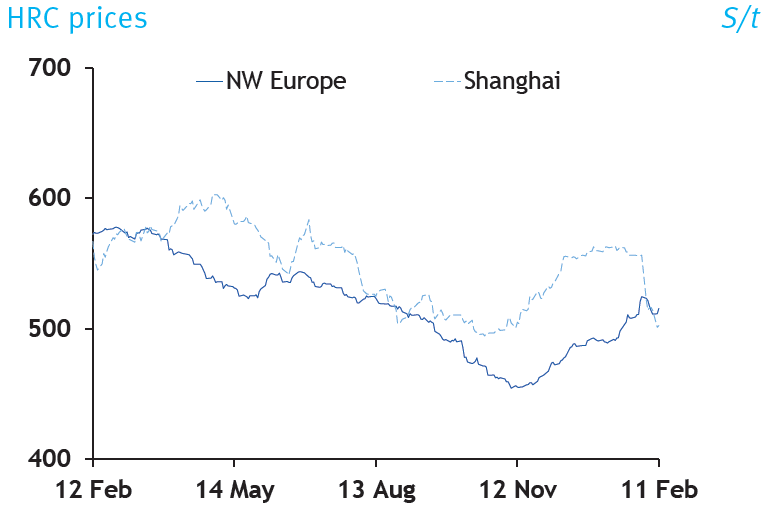

Закрытие производственных предприятий и узкие места в цепочках поставок, вызванные вспышкой коронавируса, вызвали волатильность цен на рынках стали и промышленных металлов, отражая их высокую подверженность Китаю и их чувствительность к изменениям в перспективах глобального экономического роста.

Цены на сталь, железную руду и медь резко снизились на ранних стадиях вспышки, но с тех пор стабилизировались. А цены на специальные металлы и сплавы в настоящее время растут из-за продолжительных остановок производственных предприятий, поскольку ограничения на поездки не позволяют рабочим вернуться в промышленные районы.

Продолжительность вспышки и ее влияние на глобальный экономический рост определят, существенно ли коронавирус изменил курс на рынках металлов, который начался в этом году с осторожным бычьим настроением, поскольку цены укрепились на предварительных признаках восстановления мирового производства и производства. на усилия Китая по стимулированию своей экономики.

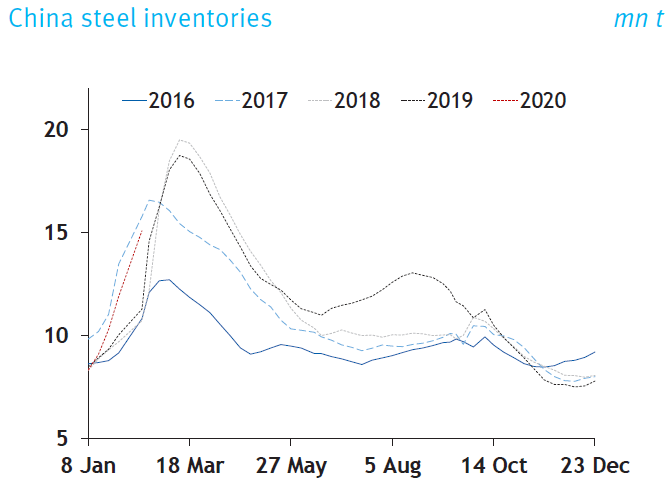

Но спрос на металлы в Китае, крупнейшем потребителе в мире, снизился, поскольку объемы производства в таких ключевых секторах, как автомобилестроение и строительство, резко упали. Даже если вирус содержится в ближайшем будущем и китайская промышленность начнет возвращаться, быстрое наращивание запасов металла по всем участкам цепочки поставок означает, что рынки будут стремиться нормализоваться к лету, независимо от темпов глобального роста.

Сталь

Частичный паралич китайской экономики вынудил сталелитейные компании страны обратить внимание на экспортные рынки. Внутренний спрос на китайскую сталь не может возрасти до апреля, на месяц позже, чем типичный весенний рост. Это привело к резкому увеличению количества изобретений на металлургических заводах до исторических максимумов в течение года.

Одна китайская фабрика, которая редко экспортирует сталь, недавно продала более 100% горячекатаной рулонной стали (HRC) во Вьетнам по ценам, намного ниже низких, наблюдаемых на более широком рынке. Экспортные цены на арматуру Argus в Китае уже близки к трехлетним минимумам, так как китайские заводы наращивают продажи. Эталонная цена Argus China HRC с конца января упала на 8%.

Любой значительный рост китайского экспорта стали может обратить вспять тенденцию недавнего снижения и может разжечь напряженность в мировой торговле, поскольку это окажет давление на цены. Производство стали в Китае обвиняют в глобальном избытке, и сталь была одним из первых продуктов, на которые нацелена тарифная политика президента США Дональда Трампа.

Цветные металлы

Вспышка коронавируса привела к резкому росту цен на многие цветные металлы и сплавы в Китае, и, как ожидается, обеспечит дальнейший рост в ближайшие 1-2 месяца, поскольку производственные предприятия медленно возвращаются к работе. А обеспокоенность по поводу доступности импорта из Китая подтолкнула цены на рынках Европы и США из-за задержек с поставками, вызванных карантинными мерами во многих китайских портах.

Цены на металлы, такие как вольфрам, который используется в автомобилестроении, строительстве и оборонной промышленности, в последние дни растут.

Полосы китайских металлургических и металлургических производств остаются в автономном режиме. В последнее время ограниченное число производителей возобновили свою деятельность, но производственные показатели ниже, чем обычно, из-за нехватки рабочих и логистических проблем, влияющих на сырье. Например, общие показатели пробега в индустрии редкоземельных элементов, по оценкам, составляют всего 2%.

Ожидается, что закрытие производства и сокращение производства продолжатся в ближайшие несколько недель, поскольку многие плавильные заводы вряд ли возобновят производство до конца февраля или начала марта. Китай поставил под карантин более 80 городов, и миллионы рабочих не могут вернуться на свои заводы. Логистические фирмы пытаются увеличить пропускную способность из-за транспортных ограничений.

Задержка автомобильного спроса

В то время как предложение ограничено, спрос на металлы в ключевых секторах, таких как автомобильная промышленность, резко упал. Производство автомобилей в Китае сократилось примерно на четверть по сравнению с годом ранее, при этом прогноз по продажам на внутреннем рынке в январе-феврале снизится более чем на четверть по сравнению с годом ранее. Цепочка автомобильных поставок зашла в тупик, так как многие поставщики компонентов находятся в Хубэй, эпицентре вспышки, что приводит к росту спроса на несколько металлов, включая алюминиевые сплавы и медь.

Вернуться назад

Перевод гугловский. Замечания по переводу пишите в комментах - буду исправлять.

Чтобы получить больше информации: www.argusmedia.com

Вроде кучу ссылок вставил, претензий по копирайту не должно быть. Материал выложен в свободный доступ.