Столкновение экономик. Власть денег. Деньги и власть.

27-03-2013, 13:57. Разместил: Редакция ОКО ПЛАНЕТЫ

Столкновение экономик. Власть денег. Деньги и власть.

Всем известно, что за деньги можно купить туфли, но не счастье, еду, но не аппетит, постель, но не сон, лекарство, но не здоровье, слуг, но не друзей, развлечение, но не радость, учителей, но не ум. Сократ

Великобритания в XIX веке, империя, над которой не заходило солнце, достигла вершины своего могущества, после чего медленно и бесповоротно начала его терять. Процесс столь же объективный, сколь и неизбежный. Который и был главной причиной развязывания Первой мировой войны, спроектированной для укрощения стремительно развивающейся Германии, способной в экстраполяции того времени, объединив Европу под своим предводительством, бросить вызов могуществу Британской империи. Последняя, традиционно играя на противоречиях континентальных государств, подобной наглости (то есть даже вероятности возможного выхода Германии на позицию, с которой бы она могла бросить вызов) потерпеть не могла. Ну а подобрать, или, в крайнем случае, подстроить, casus belli для англосаксонской геополитики никогда не составляло труда.

И если для Лондона Первая мировая была за сохранение своей лидирующей позиции, то для США и Германии она была войной за наследство Британкой империи (впрочем, в некотором роде, как и Вторая), падение которой было предрешено. Но после окончания войны США, уже фактически перехватив роль мирового лидера, формально еще оставались на догоняющей позиции. Британское благополучие, как и основные Европейские страны, поддерживалось фактически за счет кредитов Соединенных Штатов, которые стали после войны крупнейшим держателем монетарного золота, обладая около 40% мирового запаса. Также огромную роль в существовании империи сыграла стратегическое союзничество элит англосаксонских государств, как в финансово-экономическом, так и военно-политическом плане.

Суть же его заключалась в том, что Англия могла держать свои золотые резервы не в золоте, а в долларах, обеспеченных золотом, находившимся в США, а остальные Европейские страны получили возможность хранить свои резервы в фунтах стерлингов, обеспеченных долларами, которые были обеспечены золотом, находившимся в США. Это означало, что кроме США, никто не оставался на прямом золотом стандарте, а Великобритания в роли мирового банкира выступала только за счет поддержки доллара.

Проводимая политика победителей (в первую очередь, Лондона и Вашингтона), формат которой позже получил название неоколониальной, по отношению к Веймарской республике не только доводила последнюю до обреченности, но и ставила в безнадежную зависимость. План Дауэса, по которому Германия впредь должна была выплачивать репарации, был прототипом неолиберальной политики второй половины XX века, а его формы были в точности воспроизведены при политике экономического захвата Международным валютным фондом рынков стран "третьего мира". Суть состояла в том, что для помощи Германии в ее репарационных выплатах, ей предоставлялись кредиты от тех западных стран, которым они и возвращались. К концу двадцатых Веймарская республика оказалась должна больше, чем перед началом действия плана, при том, что все это время стабильно выплачивала долги. И эта шаткая конструкция была обречена на провал.

О том, чем вся эта финансовая пирамида закончилась, - хорошо известно. Всемирный финансовый кризис. Который был результатом подобного рискованного кредитования США разрушенных войной экономик Европы. Рискованных в плане гарантий своевременных выплат задолженностей. Наращивание кредитования за счет низких процентных ставок в "ревущие 20ые" создавало видимость роста благополучия, на самом деле лишь раздувая потребительские задолженности и финансовые манипуляции с акциями на фондовых биржах.

В те далекие времена только Франция скептически относилась к созданному Нью-Йорком и Лондоном золотовалютному обменному стандарту. И особенно большое раздражение у нее вызывало то, что лишь фунт стерлингов и доллар фактически оказывались первосортными валютами, в то время как франк оказывался в стороне. Такой недоверчивый подход усиливал национальную монетарную политику, которая основывалась на стремлении к усилению франка путем возврата золотого запаса, хранившегося в британской валюте. Которая, как были убеждены французы, в любой момент могла обесцениться.

И когда в 1927 году Париж потребовал от Лондона к возврату золота на сумму около 30 миллионов фунтов стерлингов, Великобритания вынуждена была обратиться к ФРС с просьбой еще больше понизить процентную ставку, что оказалось бы стимулом для британской валюты. Но также понижение ставки отразилось и на еще большем росте финансового пузыря, итак уже сильно раздутого. И стоило только Федеральной Резервной Системе поднять ставки в надежде на ограничение дальнейшего его раздувания, как вся мировая финансовая система начала рассыпаться, обрушиваясь на голову реальному сектору производства.

О том, что началось после биржевого краха известно довольно много, но также много остается скрыто, как подводная часть айсберга, от глаз общественности. Например то, что количество жертв среди жителей США в период экономической депрессии превышал количество пострадавших при Голодоморе. Так же, как и количество раскулаченных оказывалось сопоставимым с пострадавшими от "дефарминга" жителями США, занимавшимися сельским хозяйством.

Так или иначе, все это лишь вскрывает общемировые процессы, присущие тому периоду. Вырывание же определенных событий из контекста и преподнесение их, лишь как жестокость тирана Сталина, алчущего крови, является, по меньшей мере, умышленной пропагандистской инсинуацией.

Из мировой депрессии выбрались с помощью мировой войны. Это, конечно же, не значит, что цель войны в этом и заключалась. Это значит лишь то, что с назреванием Второй мировой и нарастанием противоречий в Европе, мобилизационной подготовкой к войне, в том числе и производственной, удалось выйти из пропасти Великой Депрессии. По большему счету, именно благодаря активизации оборонных заказов и работы военно-промышленного комплекса. О чем уже вспоминают представители экономической элиты США, например такие, как лауреат Нобелевской премии по экономике, колумнист The New York Times, Пол Кругман, без намеков рассматривающий такой вариант выхода из мирового финансового кризиса, бушующего последние несколько лет.

Осознавая неизбежность мировой войны, столкновения коммунизма и нацизма, как идеологий, или социализма и капитализма, как экономических систем, соответственно, советское руководство основательно к нему подготовилось, увеличив размер золотых запасов до 2800 тонн, непревзойденной ни до, ни после величины. Благодаря которому во многом и велась Великая Отечественная, а также восстанавливалась полуразрушенная войной страна.

К концу Второй Мировой Великобритания окончательно утратила свое влияние, а в капиталистической части мира безальтернативным лидером стали Соединенные Штаты Америки. В Форт Ноксе, банках на Уолл-Стрит и других хранилищах в США уже осело около 80% всех золотых резервов мира. Это предоставляло огромные преимущества, которыми невозможно было не воспользоваться. В итоге Бреттон-Вудских соглашений была установлена гегемониальная роль доллара в торгово-финансовой сфере большей части мира. Которая уже к началу Холодной войны применялась, как один из методов ведения бесконтактного противостояния. Например, путем выдавливания и запрета коммунистических партий из парламентов стран Западной Европы по условиям помощи плана Маршалла.

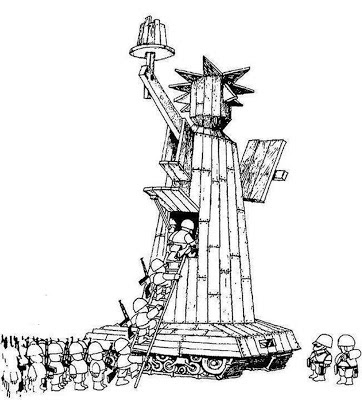

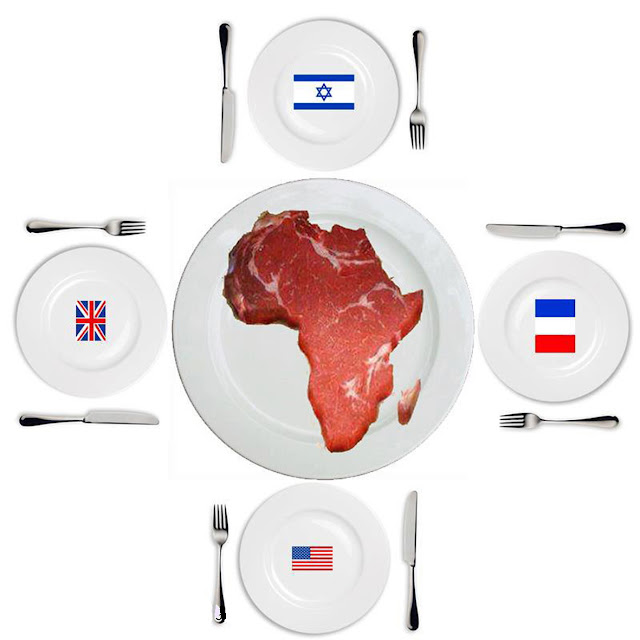

Окончание Второй мировой войны ознаменовало собой масштабные изменения во всем сложившемся мироустройстве. Эпоха классического колониализма была завершена в результате этой великой войны, но была заменена на уже более изящный экономический неоколониализм, который оставлял незамеченным грубое подчинение стран Третьего мира капиталистическому империализму. Геополитика, по сути, оказалась вытеснена геоэкономикой. Что выражалось в переходе от концепции, сосредоточенной в выражении Халфорда Макиндера

Кто владеет Восточной Европой, тот управляет "Сердцем мира"; кто владеет "Сердцем мира", тот управляет "Мировым островом"; кто владеет "Мировым островом", тот управляет миром,

к концепции, сосредоточенной в выражении Генри Киссинджера, единственного человека занимавшего одновременно пост госсекретаря и советника по национальной безопасности президента США:

Если вы контролируете нефть, вы управляете целыми странами; если вы контролируете продовольствие, вы управляете людьми. Если вы контролируете деньги, вы управляете всем миром.

.

То есть, смещение приоритетов с захвата и контроля жизненного пространства (того, что нацисты называли lebensraum) военно-политическими методами на захват рынков, где угнетение и эксплуатация проходили на более низком уровне общественных отношений, позволяющем использовать риторику о демократии и невидимой руке рынка. При этом проводя антигуманную политику и скатываясь в бездну либерального фашизма.

Но с постепенным восстановлением Европы, США начали терять свое былое непоколебимое "золотое" экономическое могущество. При постоянном наращивании кредитования, количество долларов существенно превышал уровень конца войны. При том, что цены на золото оставались все те же, установленные на уровне пика Великой Депрессии 1933 года. Многие европейские страны отрицательно относились к такому положению дел и, как это уже случалось ранее, Франция выступила инициатором возврата своих золотых запасов из хранилищ США. Потребовав обмена накопленных долларов по твердому курсу, установленному в Бреттон-Вуде, Пятая республика фактически отправила Вашингтон в нокдаун. Но до нокаута было еще далеко. Вынужденные осуществить обмен, они получили кучу бумаги, которую и сами в любой момент могли пустить для себя на печать, помахав ручкой отправляющемуся на другую сторону Атлантики золоту. Кстати, де Голль был вынужден вывести Францию из состава Северо-Атлантического Альянса под давлением США, недовольных таким неслыханным хамством: государство потребовало то, на что оно имело полное право. Демократия же, сконструированная на основе Вашингтонского консенсуса, работала по-другому.

И для того, что бы окончательно не утратить "все, что накопил с трудом", США просто-напросто отказались от конвертации долларов в золото. Девальвировав доллар и перейдя после Ямайской международной конференции в начале 70х годов на плавающие валютные курсы, спрос на зеленую валюту неизбежно сокращался бы. Но осуществив привязку доллара к мировым продажам нефти ОПЕК, США обеспечили безграничную потребность индустриально развитых стран в долларах.

С приходом Маргарет Тэтчер на пост премьер-министра Великобритании и победой на президентских выборах в США Рональда Рейгана, начался новый этап развития экономического распространения влияния и одновременно с этим деиндустриализации стран "первого мира". С повышением процентных ставок, происходившем с 1980 до 1982 года, любые долгосрочные вклады в индустриальные объекты становились бессмысленны, особенно при учете кризисных 70х, что приводило к постепенной деградации производства в некогда промышленно передовых странах и вывозу всех технических и производственных мощностей за пределы Западного мира, - чаще всего в Юго-Восточную Азию. Позже на арену экономической экспансии вышла спроектированная Мильтоном Фридманом концепция неолиберализма.

Суть которой, как и всего капиталистического развития, состоит в постоянном расширении доступных рынков, для чего используются такие международные организации, как ВТО (ГАТТ), МФВ и Всемирный банк. Борьба двух экономических систем, капитализма и социализма, закончившаяся с распадом СССР, была последней возможностью Западного мира осуществить то, что было необходимо для продолжения развития капитализма и роста экономических показателей. Захватить те рынки, которые находились за "железным занавесом" во время Холодной войны.

Все это сопровождалось постоянным плавным снижением процентной ставки, что стимулировало спрос за счет дешевых кредитов. Мировая экономика полностью перешла на кредитные рельсы, проложенные по тонкому льду доверия, сдерживающего огромные риски, на которых она была построена. И все это была только одна сторона медали.

Второй же частью финансовой игры было постоянное раздувание рынков, рынков ценных бумаг, биржевых торгов и т.д. То есть постоянное самовозрастание стоимости капитала, границ которому, как говорил Маркс, не существует, ввиду его абстрактной сути. И то, о чем Уоррен Баффет повторил уже по отношению к его современному проявлению:

Пределы, в которых можно варьировать деривативы, ограничиваются лишь воображением человека ‐ или, как иногда кажется, безумцев.

Происходит же это возрастание довольно просто. Банки после выдачи кредита и получения бумаг подтверждающих его, откладывают их в стопку. Она гарантирует возврат денег в будущем или же право на взимание имущества (то есть теоретическое погашение задолженности). Но так как банк не может сидеть и ждать годами возвратов кредитов, он должен пускать имеющиеся у него активы в оборот. И тогда эти стопки закладных объединялись, упаковывались в один финансовый документ, оценивались и выставлялись на продажу. Иначе говоря, банк продавал желающим их купить, доходы от будущих возвратов долгов его клиентов. Но мало того, все это могло повторяться снова и снова, каждый раз наращивая цену такого пула ценных бумаг. Никто не удосуживался проверить возможности возврата каждой отдельной закладной бумаги, а сами они настолько растеклись по рынку, что сделать это стало практически невозможно. Как и разобраться, кому на самом деле принадлежит первичный финансовый документ, ведь он мог входить одновременно во множество синдицированных пулов ценных бумаг. Дополнялось это взаимным обменном дефолтными свопами (CDS) для предохранения друг друга от кризиса неплатежей и высокой долей левериджа, то есть соотношения заемных средств к собственным, в ходе торговли производными финансовыми документами. Все это вместе создавало столь желанную иллюзию роста торгового баланса (который, казалось, должен быть вечным), перераспределения рисков неплатежей, возможности избавляться от неликвидных бумаг путем их объединения и присвоения высоких рейтингов уже производному финансовому документу.

Возможным все это стало только благодаря отмене закона Гласса-Стиголла, принятого еще при Рузвельте, на пике Великой депрессии, который был реакцией на рост финансовых спекуляций в предшествующий период ревущих двадцатых, спровоцировавших самый большой кризис XX века. И только после полной его отмены Законом Грэмма-Лича-Блайли в 1999 году, вся эта денежная вакханалия получила вторую жизнь. Продавая риски, банкам уже становилось абсолютно безразлично, будет ли погашена задолженность. Главной их целью становилось всучить как можно больше кредитов, невзирая на платежеспособность того, кому они предоставляли ссуды. Даже зная о том, что клиент не сможет погасить долг, банк был заинтересован в навязывании ему кредита.

Такая финансовая воронка затягивала в кредитную ловушку все больше людей, которые толком не понимали, как все это работает. В подавляющем большинстве случаев клиенты просто клевали на процентную ставку-наживку, которая выставлялась специально для этого, но после планового повышения которой, выплаты становились для них все более неподъемными. Банк был готов пойти даже на отрицательную амортизацию, то есть рост задолженности (из-за малой доли выплат по кредиту) выше рыночной стоимости покупаемого в долг товара, которая сопровождала кредитный договор в первое время возмещения по первоначальной ставке.

А возможным подобный рассвет работы "организованных финансовых группировок" стал только благодаря отмене уже упомянутого закона Гласса-Стиголла, который, кроме всего прочего, запрещал одновременно традиционную банковскую и инвестиционную деятельность. Сразу же после его аннулирования началось сращивание разделенных до тех пор видов деятельности, объединения и поглощения, синдикатизация и монополизация различных финансовых сфер. Благодаря этому была сконструирована заведомо порочная система, в которой все игроки подыгрывали друг другу. Принадлежащие к одной финансовой группе банки, продающие ценные бумаги, консалтинговые фирмы, рекомендующие их приобрести, страховщики, хеджирующие эти активы, и рейтинговые агентства, оценивающие их, оказались в одной команде, что позволило им ввиду отсутствия противника беспрепятственно набивать очки. Единственное, чего они не учли, - противник у них все-таки был. И это был риск, клубок которого вместо того, что бы аккуратно его размотать, как они этого хотели, оказался напрочь запутанным.

Как только в 2007 году в связи с повышением процентных ставок по выплатам разразился кризис неплатежей по ипотечным кредитам, всю эту финансовую пирамиду начало лихорадочно трясти. Стало понятно, что кто, что и кому должен - не понятно. Страховщики начали гореть, колонны доверия сыпаться, а банковские счета сдуваться. Пузырь лопнул. Музыка перестала играть, а стульев хватило не для всех. После банкротства Lehman Brothers, одного из самых сильных игроков на рынке кредитных дефолтных свопов, в сентябре 2008-го, вся мировая экономика пошатнулась. Из кризиса ипотечной секьюритизации он перерос в глобальный финансовый кризис, где ни один банк больше не доверял своим еще вчерашним партнерам.

Такое положение вещей оказалось довольно плачевным для всех. И бывшие противники вмешательства государства в экономику были вынуждены его об этом вмешательстве просить. Запустив программу количественного смягчения в сентябре 2008-го, Федеральная резервная система за 3 месяца увеличила баланс (читай, напечатала бумаги) больше, чем за все свое предыдущее существование (с 1913 года). Приступив к выкупу ценных бумаг, ФРС, можно сказать, спасала уже приближающиеся к банкротству банки. Тоже самое происходит и сейчас, под эгидой третьего раунда программы количественного смягчения "QE 3", только уже по более изощренной схеме.

Коллективный страх перед тотальным экономическим хаосом все еще заставляет сегодняшних игроков пользоваться созданной на гегемонии доллара системе. Но при этом каждый из них теперь уже понимает, что она обречена, и пытается найти способ избежать, или хотя бы минимизировать, свои потери. Противоречия такого буферного режима постоянно нарастают, так как каждый пытается использовать имеющееся время для организации собственной "подушки безопасности" на случай падения доллара.

Для многих вдруг стало очевидно, что валютные резервы, хранящиеся в центробанках, могут уже завтра стоить чуть дороже, чем бумага, на которой они напечатаны. Единственное, что сможет спасти, - реальные активы и ... золото. Охота на которое уже открыта. И в виду развивающегося экономического кризиса, конца которому пока не видно, наращивание золотых резервов становится делом государственной важности. Долларовая монополия резервной валюты будет постепенно (а возможно и не очень) сходить на нет, что только стимулирует правительства стран, держащих свои финансовые резервы в билетах Федеральной Резервной Системы США, отказываться от оных и искать гарантии в более надежных средствах сбережения. А виду неопределенности будущей финансовой системы лучшим гарантом, как всегда, является золото. Что в экстраполяции может привести к рождению нового золотого стандарта. И тогда в победителях окажется тот, у кого оно будет.

А в связи с возникшим на рынке ажиотажем на желтого дьявола, его цена в соответствии с первичными законами спроса и предложения поползла вверх. Все хотят успеть обзавестись действительно стоящим товаром. А поскольку в связи с кризисом упал уровень доверия, никто больше не уверен в том, что он имеет, если не владеет им непосредственно.

В связи с этим Германия, вторая по объему золотых запасов страна, сберегающая свои резервы в иностранных хранилищах (так как попала в зависимость от стран победителей Второй мировой войны), решила вернуть себе свое золото. Германия задумала провести полную репатриацию запасов из Парижа (после заявления о которой Франция начала операцию в Мали), но при этом не рискнула столь же широко размахнуться на слитки, хранящиеся в США, попробовав заикнутся о возврате лишь небольшой части. К тому же выяснилось, что золото, которое сберегались в ФРС, ни разу не инспектировались, что вызвало негативную реакцию общественности. И даже ту небольшую долю, которую Бундесбанк решил вернуть, США оказались не способны предоставить, заявив о необходимости растянуть этот на семь лет.

И это не считая того, что за последние двадцать лет были перевезены около 930 тонн золота на территорию Германии из Англии. Особенно если обратить внимание на то, что этот процесс проходил в полном молчании. Что в момент огласки также вызвало довольно много конспирологических теорий.

А это только Германия. Но то же самое стремление обзавестись золотом охватило всех. Россия, обогнав Китай, стала крупнейшим покупателем золота за последние десять лет. В то же время Пекин, как и Москва, постоянно наращивают объемы закупок, так же, как и производства. На сегодняшний день доля золотого резерва РФ около 10 %, что очень мало по сравнению с соотношениями золота к золотовалютным резервам других развитых стран, в которых оно составляет около 70%. Но у Поднебесной ситуация еще критичнее. При золотовалютных резервах в три триллиона, доля золота составляет лишь 2 %. Мировые игроки явно не заинтересованы в том, что бы в один момент потерять все свои сбережения в случае краха доллара, но они определенно заинтересованы в снижении его роли и переходу к многополярному экономическому порядку.

Но сегодня покупка и продажа золота, - процессы довольно специфические. Так же, как и с кредитными свопами, никто не может быть уверен в том, что он купил. Так как при покупке получает лишь фантик на определенное его количество, гарантии получения которого настолько же сомнительны, как и вышеописанное кредитное страхование. Уже упомянутая выше попытка ФРС оттянуть сроки возврата золотых запасов, принадлежащих Германии, а также другие косвенные признаки указывают на то, что объем хранящегося в Федеральном резервном банке Нью-Йорка золота куда меньше заявленного. Также еще не остыли в памяти попытки выдать за золото вольфрамовые подделки, что заставляет еще более скептически относиться к запасам ФРС.

И пока мировой финансовый кризис, частью которого является европейский кризис, создает небывалые прецеденты, такие как судебные процессы над рейтинговыми агентствами или кипрский налог, очевидным становится то, что у игроков не осталось легких решений, а конструктивных предложений в рамках существующей концепции пока даже и не предвидится. Финансовая система объективно стремится к трансформации, которая, несомненно, изменит конфигурацию всего мироустройства.

И напоследок:

Богатство очень хорошо, когда оно служит нам, и очень плохо – когда повелевает нами. Ф. Бэкон

Вернуться назад