Goldenfront: Золото за неделю выросло с $1640до $1667, а серебро – с $29,68 до $32,20 – об этом читайте более подробно ниже.

* * *

Очередное двухстороннее соглашение о замене долларов США в двухсторонней торговле было достигнуто 20.01. Агентство Рейтерс сообщает:

«Индия и Иран договорились рассчитываться по части нефтяных сделок в рупиях».

* * *

В прошлом обзоре мы писали о том, что снижение кредитного рейтинга Франции повлечет за собой снижение рейтинга Европейского фонда финансовой стабильности (EFSF), а уже в понедельник 16-го числа S&P снизило его рейтинг с AAA до AA+. Все вполне логично и ожидаемо.

* * *

В среду 18-го смелое рейтинговое агентство Egan Jones, опустившее рейтинг США еще в благополучном 2005 году и из-за своей откровенности не попавшее в большую тройку (Moody’s, S&P, Fitch), снизило рейтинг Германии с AA до AA-, то есть уже не в первый раз. Причиной снижения названо растущее отношение долга к ВВП (83% в 2010 и ожидаемое 86% в 2011) и бюджетный дефицит.

* * *

Блог The Automatic Earth обращает наше внимание на Великобританию, страну, которая подозрительно редко появляется в СМИ под апокалиптическими заголовками. Оказывается все значительно хуже, чем кажется журналистам.

В международной финансовой прессе царит относительное молчание, когда речь заходит о Соединенном Королевстве. Экономическая ситуация в континентальной Европе получает почти все внимание публики. Периодически кто-нибудь во Франции или Германии заявляет, что Великобритания тоже должна потерять высший рейтинг, как, например, в момент, когда S&P срезало рейтинги 9 европейских стран, но такие заявления практически не привлекают внимания. А это, по всей видимости, не очень мудро.

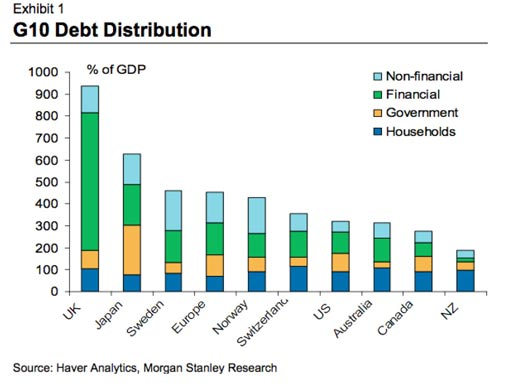

В конце прошлого года ZeroHedge опубликовал график от Haver Analytics/Morgan Stanley, который должен был бы привлечь больше внимания, чем он привлек на самом деле.

Отношение долг/ВВП в десятке ведущих развитых стран: Британия первая в списке. Голубым – нефинансовые долги, зеленым – финансовые, желтым – государственные, синим – домохозяйств.

Следующая таблица показывает снижение объема ВВП в долларах США и процентах с 2007-2010 гг. Британия и здесь завоевала второе место, ее побила только крохотная Исландия.

Правильно было сказано, что страна с населением 64 млн человек не может прожить лишь за счет экспорта виски и открыток с видами Лондона.

* * *

Автор полюбившейся нашим читателям серии прогнозов, Брюс Крастин (Bruce Krasting), говорит о ситуации в Греции:

«Я сегодня говорил с приятелем из Афин и ситуация там далеко не привлекательная.

Проблемы, связанные с выживанием, пришли на место любви к демонстрациям. По мнению этого жителя Греции ситуация может измениться.

Количество закрытых магазинов и бизнесов растет. Оказывается, что уже 20% все розничных предприятий закрыто. Почти в каждом квартале можно увидеть напоминание о текущей экономической депрессии.

Греческая диаспора разрастается. Люди покидают страну, - и молодые и старые. Они едут в Европу, где вероятность найти работу также невелика, но выше, чем в Греции. Греки бегут в Америку, так как кое-кому помогают родственники и в Австралию, где некоторым рады, а также в Южную Америку.

Говорят, что греки превращаются в новых палестинцев. Они бросают свои дома, так как здесь больше нет никаких перспектив, но они совсем не хотят уезжать.

По мере того как закрываются бизнесы и уезжают люди, экономика продолжает таять. Мой греческий друг убежден, что в результате правительственные доходы рушатся в пропасть. Экономические расчеты, на которые Тройка (кредиторов Греции) смотрела полгода назад сегодня уже фантазия. Страна схлопывается.

Люди потеряли всякую надежду и ситуация ухудшается. По мнению этого человека, нет никаких шансов на то, что Греции удастся избежать дефолта. Два года назад все верили в то, что Греция сможет пережить кризис, избежать дефолта и сохранить членство в Еврозоне. Теперь все иначе.

Он понимает, что переход от евро к драхме вызовет огромную дополнительную боль. Смена валют вызовет девальвацию пенсий каждого гражданина на, по крайней мере, 50%.

Мой друг понимает, что дефолт сделает Грецию долговым рабом. Несмотря на все это, он предпочитает, чтобы это случилось как можно быстрее. Он думает, что эти эмоции разделяет большинство жителей страны. В таком сценарии нет ничего хорошего – он просто неизбежен».

* * *

Еще один важнейший индикатор второй волны и т. д.:

Балтийский сухой индекс падает до самой низкой отметки с января 2009

Индекс стоимости перевозки сухих грузов рухнул за последние несколько недель до отметки ниже 1000. Возможно, что частично это падение объясняется сезонными и погодными факторами, но также очевидно, что падение производства стали в Китае и сокращение европейского импорта влияет на мировую торговлю. Индекс падал 19 дней подряд, почти на 50%, что стало крупнейшим падением с четвертого квартала 2008 года.

* * *

Новости с золотого фронта:

Эрик Спротт (Eric Sprott) решил воспользоваться рекордной премией, с которой торгуются акции его серебряного фонда PSLV и провел дополнительную эмиссию акций фонда на $300 млн. Фонд Спротта всегда совершает поставку физического металла по своим закупкам. На $300 млн можно сейчас купить около 10 млн унций серебра. Аналитик банка UBS Эдел Талли (Edel Tully) так прокомментировал эти действия: «В частном письме клиентам он заявил, что Эрик Спротт вышел на рынок для покупки спотовых фьючерсов». В результате цена на серебро выросла на 5%.

Если вывод с рынка физического серебра стоимостью $300 млн поднимает цену на него на 5%, то $3 млрд даст нам 50%; $30 млрд - 500%, и т.д.? Оказывается, что рынок физического серебра можно загнать в угол с помощью относительно небольшого количества капитала.

* * *

Еще о Спротте:

Эрик Спротт открыл платиновый и палладиевый фонд 16 января 2012

Объем средств в индексном фонде равняется $115 млн. Он позволит розничным инвесторам инвестировать в металлы без необходимости их покупать и складировать.

Будет эмитировано 11,5 млн акций, по $10 каждая. Эта сумма будет эквивалентна 7,666 унциям платины или 18,200 унциям палладия. В 2010 году в мире было добыто 6,05 млн унций платины и 7,36 млн унций палладия.

Металлы будут храниться в Королевском канадском монетном дворе.

* * *

В ноябре Турция купила 63 тонны золота

Желтый металл принимается теперь в качестве резервного требования турецкими банками. В ноябре Турция увеличила объем закупок золота на 41,3%, в октябре – на 21,7%. Объем золотых резервов турецкого ЦБ вырос с 4,429 млн унций в октябре до 5,758 в ноябре по данным МВФ.

Турция занимает 22 место в мире по размеру золотых резервов (179,1 тонн), что составляет 10,6% ее ЗВР.

* * *

Ежегодный золотой обзор Thomson Reuters GFMS

Глобальный инвестиционный спрос вырос на 20% в 2011 году и это объясняется в основном покупками физического металла.

Золото может перейти порог в $2,000 в начале 2012 года.

Покупки золотых монет выросли на 13% в 2011 и вырастут на 2,7% в первом полугодии.

Покупки золотых слитков выросли на 36% до 2000 тонн, концентрируясь в Китае, Германии, Швейцарии и Австрии. Спрос в Восточной Азии вырос на 53% до 456 тонн, в Индии на 9% до 297 тонн, а на западных рынках на 41% до 335 тонн.

Покупки ЦБ выросли в пять раз до 430 тонн и они купят еще 190 тонн в первом полугодии.

По данным Всемирного совета по золоту суммарный объем золотых резервов в мире равняется 30,788.9 тонн.

По данным обзора Pricewaterhouse Coopers 80% глав горнодобывающих компаний ожидают роста цены на золото до $2,000 в этом году.

* * *

Китай и мировой спрос на золото

Китайская составляющая в мировом спросе на физическое золото: синим – остальной мир, желтым – китайский спрос на ювелирные изделия, голубым – китайский спрос на слитки и монеты.

* * *

РБК: В парижской электричке неизвестный забыл 20 кг золота

Французские власти разыскивают неизвестного, оставившего чемодан в электричке под Парижем. Осматривавшие сумку сотрудники полиции обнаружили внутри золотые слитки общем весом около 20 кг.

Сообщается, что стоимость обнаруженных слитков составляет примерно 800 тысяч евро. Однако до сих пор не нашелся пассажир, который оставил столь ценный груз в вагоне обычного электропоезда.

Эксперты уже установили, что слитки действительно состоят из золота. Отсутствие отметок говорит о том, что они могли быть сделаны нелегально из переплавленных золотых изделий.

Не исключено, что владелец чемодана намеренно оставил чемодан и сбежал, опасаясь полицейской проверки. Скорее всего он бы не смог объяснить происхождения груза.

Если владелец так и не найдется, то не исключено, что золото будет признано кладом. В этом случае большая его часть достанется транспортному ведомству, а какую-то часть получит и обнаруживший необычный груз контролер.

* * *

Свежие интервью от Эрика Кинга:

Майкл Пенто: «США объявят дефолт, раздавят доллар и вызовут взрыв золота»

16.01.2012

King World News взял интервью у главного экономиста инвестиционной компании Delta Global Advisors Майкла Пенто (Michael Pento) о грядущем дефолте США и последующем золотом взрыве.

«На вопрос о том, что является основной движущей силы для цены на золото, большинство инвесторов вероятно ответит, что это направление движения американского доллара. Поэтому инвестиционный анализ, совершаемый большинством инвесторов, заканчивается после краткого взгляда на индекс доллара (DXY). Покупательная способность доллара действительно является ключевой метрикой, определяющей направление движения цены на золото, но индекс доллара покажет вам лишь то, как доллар ведет себя против корзины из шести других нездоровых бумажных валют.

Основным компонентом индекса доллара является евро, занимающее 58% в корзине валют. Соответственно, логично предположить, что когда евро падает, индекс доллара растет независимо от фундаментальной ситуации американского доллара. Чтобы доподлинно оценить истинные изменения ценности доллара надо, во-первых определить уровень и направление движения процентных ставок, темпы роста денежной базы и бюджетное здоровье правительства. Если проанализировать доллар с использованием этих индикаторов, то станет ясно, что его внутренняя ценность снижается с растущей скоростью.

Десятилетняя казначейская облигация приносит сегодня 1,93%, тогда как год назад ее доходность равнялась 3,34%. Тем временем индекс потребительской инфляции вырос на 3,4% в ноябре по сравнению с 1,1% за предыдущие 12 месяцев. Поэтому реальные процентные ставки – негативные и продолжают падать. Падающие реальные процентные ставки убивают желание инвесторов держать доллары и заставляют их покупать золото…

Негативные процентные ставки заставляют потребителей, бизнесы и правительства брать долг все больше денег. Когда растет объем заимствований, предложение денег увеличивается. Растущее предложение денег сокращает покупательную способность уже существующих долларов. ДенежныйагрегатМ2годнагодвыросна 10%. Рост ВВП США равняется около 2%, поэтому предложение товаров и услуг растет значительнее медленнее темпов роста денежной массы. Отсюда рост цен, падение покупательной способности доллара и увеличение цены на золото.

К тому же наше правительство только что запросило разрешение на увеличение нашего долгового потолка на очередные $1,2 трлн. Размер американского долга равняется около $15,2трлн и оценочно превзойдет размер американского ВВП на 2012 год. Предлагаемое повышение долгового потолка доведет его до $16,4 трлн и этого хватит лишь до конца текущего года.

Американские долг и дефициты превышают $1 трлн в год и равняются 700% федеральных поступлений в казну. Только на прошлой неделе мы узнали, что месячный дефицит в декабре вырос до $85,97 в декабре с $78,13 млрд в декабре 2010 года. Единственный способ облегчить это долговое бремя для США – объявить дефолт. Суверенный дефолт США будет концом доллара и сверх бычьим фактором для золота.

Простая правда в том, что доллар США подвергается все большему давлению негативных процентных ставок, растущего объема фальшивок от Феда и национального долга, который федеральное правительство пытается инфлировать в небытие. Эта правда не становится менее болезненной только потому что ваш европейский отпуск вдруг подешевел.

Внутренняя ценность доллара продолжает падать и инвесторам следует игнорировать временный рост доллара относительно евро и сосредоточится на фундаментальных факторах, которые толкают нас к золоту».

* * *

Джон Эмбри: «Золото быстро утроится в цене в этой фазе»

King World News взял интервью у Джона Эмбри (John Embry), главного инвестиционного стратега $10 миллиардного фонда Sprott Asset Management. Эмбри сообщил нам, что золото ожидает мощный рывок вверх.

«Я уже давно придерживаюсь мнения, что цена на золото не вырвется вверх, пока физический рынок наконец-то не побьет рынок бумажный. Думаю, что сейчас мы приближаемся к кульминации покупок физического металла, потому что люди осознают, что бумажная цена основана на мошенничестве.

Мы близки к моменту, когда физический рынок наконец победит рынок бумажный и из-за этого мы увидим мощные скачки цены на золото. Я буду окончательно убежден, что физический рынок впереди, когда цена на золото будет расти на 4-5% в день или на $100. Это случится.

«Лондонский трейдер» прав, когда говорит, что физические покупки влияют на рынок с лагом и отражаются в цене позже. В конце концов ахиллесова пята бумажных манипуляторов состоит в том, что им необходимо иметь доступ к достаточному количеству физического металла для удовлетворения спроса. Я согласен с «Лондонским трейдером» - реакция отложена во времени.

Я говорил со своим другом, который работал на рынке золота в 1970-е и он был свидетелем того, как Лондонский золотой пул предоставлял необходимое количество золота, чтобы держать цену на низком уровне. Но в какой-то момент участники Пула осознали, что количество золота у них в руках ограничено. Хотя они и ненавидели золото, но понимали, что не могут его полностьюраспродать….

Я думаю, что мы вновь приближаемся к этой точке, поворотной точке, с которой начнется взрыв цены на физический металл. Я удивлен тем, что подавление цены продолжается так долго. Золото уходит из западных хранилищ через лизинг, но я считаю, что это скоро закончится.

Когда ситуация вырвется из-под контроля, появится реальный рынок и цены начнут отражать реальные спрос и предложение, мы увидим значительно более сильный спрос и резкое падение предложения. Вот тогда мы и увидим потрясающие воображение скачки цен.

То, что мы наблюдали до настоящего момента – это лишь начало, потому что рынок полностью манипулирован. Факт в том, что золото выросло с $250 до $1,925, и это отражает мощь фундаментальных факторов. Рынок еще не сорвался с привязи, но это произойдет и вот тогда-то мы иувидим мощные скачки.

Технический специалист, которого я очень уважаю – это Альф Филдс (Alf Fields). Когда я был на конференции в Австралии в прошлом ноябре, Альф сказал мне, что золото достигло дна и не прорвет $1,500. Теперь он говорит, что дно закреплено и его следующая мощная цель по золоту - $4,500. Это приблизительно троекратный рост с низов. Это одно подкрепляет идею о том, что физический рынок окажется победителем.

Будут дни, когда золото будет расти на $100+. Сейчас в это трудно поверить, но будут дни, которые потрясут участников рынка. Будут скачки вверх на сотни долларов в день. Когда говоришь такое, люди от тебя почти отворачиваются, потому что еще не могут представить себе такой динамики.

Если наложить на происходящее рамки 1970-х, то мы сейчас где-то в районе 74-76 гг. Так что большие скачки все еще впереди. На этот раз они будут еще более мощными, потому что количество физического золота, доступного для инвестиций, сократилось и ситуация несравненно хуже. Вот откуда берутся числа для золота в районе $10,000 и я определенно могу себе представить нечто подобное».