3 графика, которые разрушат любую надежду на рост рынков в 2012-м

21-12-2011, 08:26. Разместил: VP

Дирижируемый из центра рост рынков с марта 2009 закончился; реальность, наконец, начинает беспардонно вламываться в пропаганду и манипуляции.

Если абстрагироваться от последних «очковтирательных» данных от официальной пропаганды, и более пристально поглядеть на экономику, деньги, кредиты и фондовый рынок, то мы увидим ряд чрезвычайно тревожных моментов.

Вот три графика, которые полностью дискредитируют фантазии о том, что центральное планирование\интервенция могут «спасти рынок» ещё раз в 2012 году.

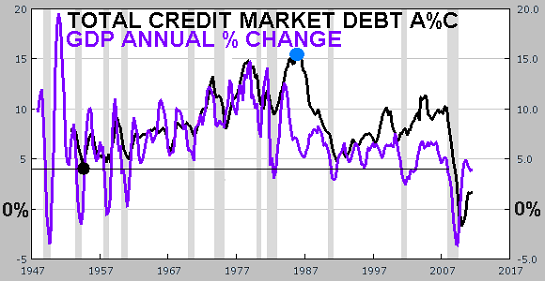

Первый график показывает годовой процент изменения совокупного долга кредитного рынка и ВВП. Чёрная линия отмечает годовое расширение долга в процентах, а фиолетовая линия показывает годовое изменение ВВП в процентах.

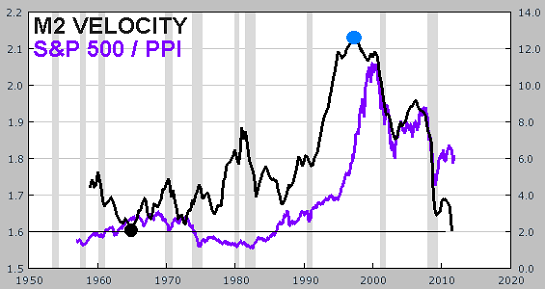

Второй график показывает скорость обращения денежной массы М2 и рыночный индекс S&P 500 (SPX), делённый на Индекс промышленных цен (PPI). Скорость обращения денег можно проиллюстрировать на простом примере: если Федеральная резервная система создаёт доллары из воздуха, и банки накапливают эти цифровые доллары на своих счетах, то скорость обращения таких денег очень низка. А если эти доллары будут выданы в качестве кредитов и потрачены на бизнес, который затем использует их для покупки товаров и услуг у другого бизнеса, где они выплатятся в качестве заработной платы и так далее, то скорость обращения этих денег высока.

Разделение PPI на SPX, это способ сделать поправку на базовую инфляцию. Это дает нам более точную картину реальности, чем номинальные или нескорректированные цифры.

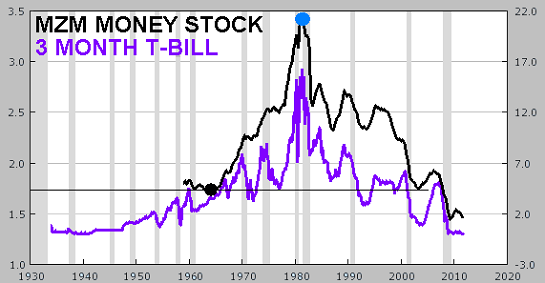

Третий график представляет собой MZM (нулевое погашение денег) денежной массы – меру для суммы денег в обращении, и 3-месячные облигации, отражающие процентные ставки.

Теперь объяснение общего значения графиков от нашего спеца по графикам из Питтсбурга:

Я думаю, все эти графики вместе очень хорошо показывают корреляцию между динамиками денег\кредитования и реальной экономики, определяющейся ВВП, ценами на акции и процентными ставками. Они дают вполне ясную картину: экономический спад, который мы переживаем сейчас, начался примерно 20 лет назад, и скоро развернётся полномасштабная дефляционная депрессия.

С 2009-го ВВП не вернулся к своим прежним годовым темпам изменения, и кредитование упало до отрицательных цифр, т.е. впервые с послевоенных времён началось сокращение кредитования. С тех пор оно выбралось на позитивную территорию, но рост остаётся слабым; проще говоря, люди либо больше не хотят, либо больше не могут набирать долги.

Многие люди отмечают взрывной рост денежной массы (не показано), с начала кризиса 2008 года; этот график показывает, что эти «новые деньги» вообще не проникали в реальную экономику, поскольку скорость обращения денег практически упала до нуля.

Третий график показывает грубую, но долгосрочную корреляцию между доходностью краткосрочных казначеек и денежной массой. Денежная масса в обороте резко упала в 2000-м, и это ознаменовало собой пики в S&P 500 и в доходности краткосрочных казначеек.

Возможно, близкая к нулю ставка не является такой панацеей, какой её считает ФРС.

Если и есть какие-либо доказательства возрождения в реальном секторе экономики, в этих графиках они не проявляются никак. Никакой рост рынка в 2012 году не будет отражать реальную экономику, кредитование, денежную массу или скорость её обращения, видимые на этих графиках. До тех пор, пока эти графики не начнут показывать фундаментальные улучшения, все рыночные росты будут лишь иллюзией, трюком манипуляторов центрального планирования, которые в любом случае не продлятся слишком долго.

Вернуться назад