Продовольственный экспорт. Курс на Китай

8-05-2019, 16:31. Разместил: Редакция ОКО ПЛАНЕТЫ

Продовольственный экспорт. Курс на Китай

С 2017 Китай стал крупнейшим импортёром российского продовольствия.

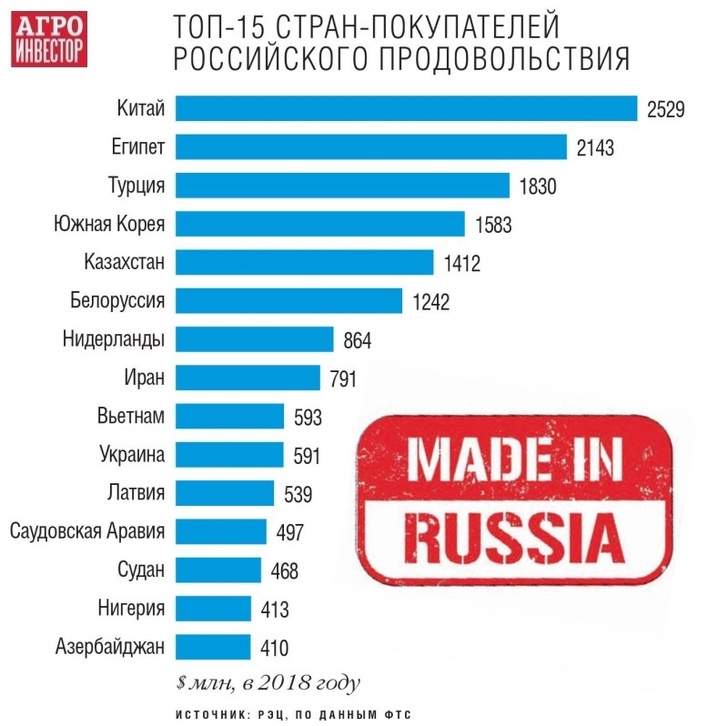

Но если в 2017 году экспорт в КНР был практически на уровне с объёмом поставок в Египет — $1,78 млрд и $1,75 млрд соответственно (здесь и далее, если не указано другое, данные Российского экспортного центра — РЭЦ), то в 2018-м Китай заметно увеличил свой отрыв, за год нарастив закупки на 42% — до $2,5 млрд. Экспорт в Египет тоже заметно прибавил (+22%), однако страна ввезла российского продовольствия на $386 млн меньше — $2,1 млрд. В страновой структуре всех внешних продаж готовой сельскохозяйственной продукции и сырья Китай занимает долю примерно в 10% по итогам прошлого года.

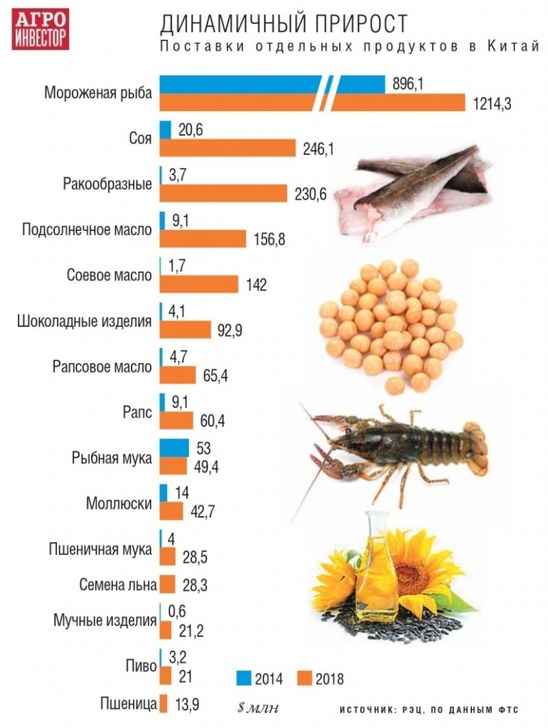

Активный рост поставок начался с 2015 года, в первую очередь благодаря расширению вывоза маслосемян, началу крупных отгрузок переработанной сельхозпродукции (растительных масел, муки) и готовых продуктов (кондитерских изделий, напитков и т. д.)

1. Рыба — основа вывоза. $1,49 млрд.

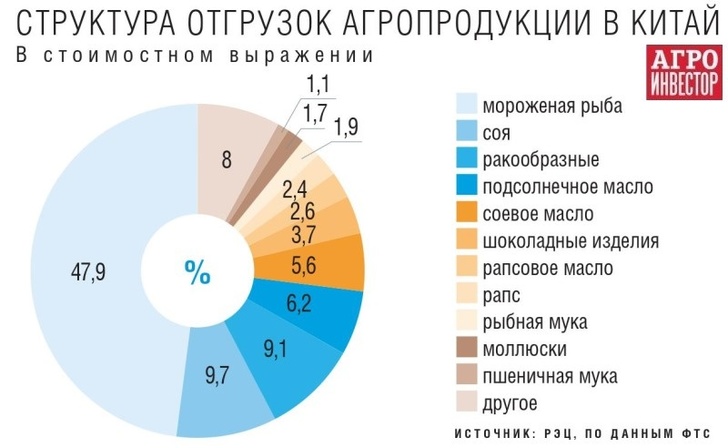

В российском экспорте продовольствия в Китай традиционно превалируют рыба и морепродукты, в основном в виде дешёвого замороженного продукта для дальнейшей переработки. Однако их доля снизилась с 90-95% в начале 2010-х до 55-60% в настоящее время, рассказывает представитель РЭЦ. В денежном выражении поставки в КНР рыбы, ракообразных и моллюсков по итогам 2018 года составили $1,49 млрд.

Выловленные на Дальнем Востоке рыба и морепродукты традиционно поставляются в страны АТЭС. Около 50% от общего объема экспорта этого вида товаров приходится на Китай. При этом более 96% отгружаемой в КНР рыбы составляет замороженная продукция (исключая рыбное филе). При этом наша страна является крупнейшим поставщиком рыбной продукции на китайский рынок. Ежегодные поставки рыбы и морепродуктов зависят от объёма вылова и цен на продукцию, предлагаемых в Китае, Корее и Японии (ключевые экспортные рынки для дальневосточной рыбы и морепродуктов) и колеблются от 800 тыс. т до 1 млн т в целом.

«Перед рыбной отраслью поставлена задача наращивания экспорта рыбы и морепродуктов, который в целом должен достичь к 2024 году $8,5 млрд, а в обновленную Госпрограмму развития рыбохозяйственного комплекса включены показатели вывоза рыбной продукции с высокой степенью переработки», — напоминает представитель «Рыбного союза» (объединяет рыбоперерабатывающие предприятия). Но пока переработчикам не хватает сырья, чтобы обеспечивать продукцией даже внутренний рынок, так как рыболовам в большинстве своем выгоднее поставлять рыбу на экспорт.

Поставки в КНР рыбопродукции глубокой переработки, изготовленной на береговых предприятиях Дальнего Востока, можно значительно нарастить, верит управляющий группой компаний «Доброфлот» Александр Ефремов. Для этого необходимо, во-первых, устранить барьеры со стороны Китая в сфере аттестации производителя, сертификации рыбной муки и т. д.Ведь это уже несколько лет не позволяет наращивать поставки рыбной муки в КНР (только «Доброфлот» в год может отгружать 2,5 тыс. т этого продукта стоимостью $3,5 млн). Во-вторых, нужно поддержать экспорт в Китай рыбной консервации.

2. Масложировой подъем — до $337,1 млн.

Расширение поставок товаров масличной отрасли стало в последние годы, пожалуй, самым главным достижением. За пять лет объемы отгрузок основных масличных агрокультур в Китай увеличились в 11,3 раза до $337,1 млн. Наращиванию вывоза сырья способствовало поэтапное снижение экспортных пошлин (в соответствии с обязательствами, взятыми Россией при вступлении в ВТО). Заметное влияние оказала и работа Россельхознадзора по открытию китайского рынка. «Теперь КНР закупает всю возможную товарную линейку продукции, однако до сих пор поставки сои и рапса в эту страну разрешены не из всех регионов России, — обращает внимание Груздев. — По соглашению, подписанному в декабре 2015 года, мы можем экспортировать в Китай сою, выращенную только на территории Хабаровского, Приморского, Забайкальского краев, Амурской области и Еврейской АО. Для рапса география шире, хотя тоже не без ограничений: поставки разрешены из всех регионов Сибирского и Дальневосточного федеральных округов». А вот масличный лен с 2017 года можно поставлять со всей территории России, что позволило агрокультуре сразу войти в топ-15 товаров, активнее всего импортируемых Китаем.

Еще более впечатляющую динамику показывает вывоз растительных масел, на поставки которых, в отличие от масличных, нет никаких территориальных ограничений. С 2014 года их экспорт увеличился в 23,4 раза до $364,2 млн в прошлом году. «Один из ключевых экспортных товаров российского АПК — подсолнечное масло — не пользуется таким же высоким спросом на рынке Китая, как на Ближнем Востоке и в Европе, поскольку китайцы привыкли готовить еду на кунжутном и рапсовом масле, — комментирует Груздев. — Однако постепенно спрос на подсолнечное масло, которое в КНР считается более полезным, здоровым продуктом, растет, а вместе с ним увеличивается и его импорт из России». В прошлом году объемы ввоза отечественного подсолнечного масла на китайский рынок приблизились к $157 млн, что в 17,2 раза больше, чем в 2014-м.

Экспорт соевого и рапсового масла из России в Китай с 2014 года тоже динамично увеличивался: поставки первого выросли в 83,5 раза до $142 млн, второго — в 13,9 раз до $65,4 млн по итогам 2018-го. Главным поставщиком соевого масла на китайский рынок является компания «Содружество». Ежегодно группа отправляет в страну около 200 тыс. т продукта, выработанного из не генно-модифицированной сои. «Китай покупает такое масло как премиум-продукт, — утверждает исполнительный директор ТД „Содружество“ Сергей Соколовский. — Разница между ценой на соевое масло из ГМО-сои и не ГМО-сои составляет до $25-35/т в пользу произведенного из последней».

3. Сладкий вывоз

С 2014 года экспорт кондитерских изделий (мучных, шоколадных, сахаристых) из России в Китай вырос в 50 раз. В прошлом году республика была вторым по величине покупателем российского шоколада и шоколадных конфет (с долей в 16%) после Казахстана, четвертым импортером отечественного печенья и прочего сладкого мучного после Казахстана, Беларуси, Азербайджана и Киргизии. Также страна попадает в первую десятку покупателей сахаристых кондитерских изделий из России, рассказывает исполнительный директор Центра исследований кондитерского рынка Елизавета Никитина. «Впрочем, попытки резко нарастить продажи мучных сладостей были не очень удачными, и их поставки в Китай сокращаются второй год подряд, — акцентирует внимание она. — Экспорт сахаристых подрастает, но сама по себе эта категория очень невелика». Причины такого положения вещей — особенности спроса на сладости в Китае, сосредоточенного в основном на шоколадных кондитерских изделиях, поясняет эксперт. «Сладкого китайцы едят немного в сравнении с Россией или вообще западным миром, — знает она. — И из всех сладостей именно на шоколадную продукцию приходится 60-70% в общем объеме потребления».

4. Молочка и мясо — в ближайшей перспективе

За последний год Россельхознадзор проделал и продолжает вести серьезную работу по открытию китайского рынка для российских производителей продуктов питания.

Важное для рынка соглашение о допуске отдельных российских производителей «молочки» на китайский рынок было подписано в конце 2018-го между представителями Россельхознадзора и Главным таможенным управлением КНР. В списке одобренных экспортеров молочной продукции на середину апреля находилось 10 компаний. Список из еще 23 предприятий отправлен на одобрение китайской стороне. Кроме того, был составлен перечень из 44 компаний, которым разрешен экспорт в Китай мороженого. Что касается прочей молочной продукции, то к импорту одобрены 22 категории товаров, в том числе свежее пастеризованное молоко разной жирности, йогурт, сгущенное молоко, разные виды сливочного масла, сыры, сливки и др.

Первые отгрузки «молочки» в Китай в рамках соглашения была осуществлены 16 апреля с производственной площадки «Сарапул-молоко» (Удмуртия). «В состав первой партии для китайского рынка весом 37,5 т включена продукция, которую выбрали наши партнеры, — сообщал The DairyNews управляющий акционер холдинга Андрей Шутов. — Это молочные коктейли „Топтыжка“ объемами 0,2 и 0,5 л, ультрапастеризованное молоко под брендом „Село Зеленое“, ультрапастеризованное низколактозное молоко, а также смесь для приготовления мороженого „Молочная речка“». Доставка осуществлялась железнодорожным транспортом. По прогнозам, молочную продукцию из Удмуртии китайские потребители увидят на полках магазинов уже в начале мая.

В ноябре прошлого года с Китаем был подписан еще один значимый для России протокол — о взаимном открытии рынка птицеводческой продукции. К середине апреля право поставок в КНР мяса птицы имели 30 птицефабрик. Об отправке первой прямой партии птицепродукции в Китай Россельхознадзор сообщил уже в марте. Два контейнера с замороженными куриными крыльями общим весом 54 т отправил морским транспортом из Санкт-Петербурга «Мираторг». «Пока мы находимся только в начале пути: крылья, лапы — это еще не широкомасштабный экспорт, — комментирует исполнительный директор „Ринкон менеджмент“ Константин Корнеев. — Это поставки в рамках неудовлетворенного спроса, когда рынок сам затягивает продавца: „Лапы есть? Есть. Давай“. Хотя мы можем поставлять в Китай гораздо более широкий ассортимент продукции из птицы».

В апреле представители Россельхознадзора обсудили с руководством Министерства сельского хозяйства и сельских дел КНР возможность ввоза и российской свиноводческой продукции. По информации ведомства, Китай выразил готовность импортировать свинину из российских регионов, свободных от африканской чумы свиней (АЧС), при условии ее безопасности. А для этого необходимо решить вопрос о признании китайской стороной принципов регионализации России, в том числе по АЧС.

По оценке Национальной мясной ассоциации, Россия могла бы поставлять в Китай до 300 тыс. т свинины и столько же продукции из мяса птицы.

5. Что с зерном?

Являясь крупнейшим мировым экспортером пшеницы, в КНР эту агрокультуру Россия до недавнего времени не поставляла. Доступ на рынок долгие годы был закрыт: Китай запретил ввоз российской пшеницы еще в 1976 году, напоминает Груздев.

Переговоры о возобновлении поставок начались в 2006-м, и лишь в конце 2015 года был подписан соответствующий протокол. Тогда же был согласован список некарантинных территорий, откуда китайцы разрешили поставки. Сейчас в него входят Алтайский и Красноярский края, Челябинская, Амурская, Новосибирская и Омская области.

Однако подписание протокола не означало автоматического начала поставок — еще год ушел на сертификацию поставщиков и урегулирование формальностей: поставки из России начались только в 2017 году, обращает внимание эксперт. По итогам прошлого года экспорт российской пшеницы в Китай в натуральном выражении немногим превысил всего лишь 86,7 тыс. т, в стоимостном — составил около $13,9 млн, следует из данных ФТС.

Закупает КНР в России и кукурузу. Однако, несмотря на разрешение поставок из Хабаровского, Забайкальского краев, Приморья, Амурской области и Еврейской АО, вывоз из этих регионов крайне мал и нестабилен: в лучшие для России он годы не превышал 3% от всего китайского импорта этой агрокультуры. В 2018 году поставки отечественной кукурузы в Китай составили менее 40 тыс. т на $4,5 млн.

В текущем году можно ожидать подписание Россельхознадзором и китайскими коллегами протокола по шротам масличных агрокультур (соевому, рапсовому и подсолнечному) и свекловичному жому, которые используются при производстве кормов для скота уже летом. В перспективе планируется расширение перечня регионов для поставок пшеницы, также начаты переговоры о внесении изменений в протокол по фитосанитарным требованиям к сое, рапсу, кукурузе и рису относительно разрешения отгрузок со всей территории России. Ведется работа по допуску на рынок КНР ячменя, просо, сорго и продуктов переработки зерна, перечисляет эксперт.

Большинство экспертов уверено в том, что экспорт продовольствия в Китай будет увеличиваться, хотя, возможно, и не такими активными темпами, как в последние два года.

В перспективе трех-пяти лет вполне реально нарастить поставки в КНР с $2,5 млрд до $3-4 млрд. А может и больше.

Вернуться назад