Мировой карточный домик: госдолг США и рынки

25-04-2018, 18:59. Разместил: Редакция ОКО ПЛАНЕТЫ

Мировой карточный домик: госдолг США и рынки

Москва, 25 апреля - "Вести.Экономика". Фондовые индексы США рухнули почти на 2% на фоне распродаж госдолга. Может ли текущее падение обернуться настоящим обвалом?

Доходности десятилетних облигаций США впервые с 2014 г. достигли отметки 3%.

А очередной аукцион по размещению новых двухлетних бумаг снова оказался не слишком удачным: доходность оказалась максимальной с 2008 г. Участники рынка ждут дальнейшего повышения ставок Федрезервом и не демонстрируют особого интереса к госдолгу США.

Zerohedge

В результате у американского казначейство вскоре могут возникнуть проблемы с размещением новых займов, это не говоря уже о том, что обслуживать долги при таких ставках крайне проблематично.

Ряд инвесторов, включая Джеффри Гундлаха из DoubleLine Capital и Скотта Майнерда из Guggenheim Partners, называли уровень доходности 10-летних облигаций в 3% критической отметкой для рынка бондов. Ставки по казначейским бумагам поднимались выше этого уровня лишь ненадолго в 2013 г. и в январе 2014 г., ближе к завершению распродажи облигаций, вызванной планами ФРС по сворачиванию количественного смягчения.

Источник: Bloomberg

Дефицит бюджета США превысит $1 трлн к 2020 г., на два года раньше, чем прогнозировалось первоначально, отмечало в этом месяце Бюджетное управление Конгресса США. При этом ФРС сокращает свой баланс, что сулит рост нетто-предложения нового долга в ближайшие годы. Последние прогнозы ФРС предполагают еще два повышения процентной ставки до конца текущего года, тогда как трейдеры учитывают в ценах немного большее ужесточение.

Напомним, в начале февраля, когда доходности десятилетних трежерис приближались к отметке 3%, фондовые рынки рухнули, а волатильность достигла рекордных отметок. Позднее ситуация стабилизировалась, однако сейчас все может обернуться еще более сильным обвалом.

Кстати, технические аналитики Citi выпустили записку, где утверждают, что важный уровень доходности по 10-летним трежерис находится не на отметке 3%, а на уровне 3,05%, и его пробой может привести к резкому ускорению распродаж на долговом рынке США.

В этом и есть основная угроза. Учитывая тот факт, что ситуация на рынках в целом неблагоприятная и при этом нет спроса на долларовые активы, мы, по сути, видим, как рушится этот долговой карточный домик. Всегда, когда на фондовых рынках начинались распродажи, инвесторы уходили в трежерис как в безопасный актив. Но сейчас этого нет, все изменилось, и это отмечают практически все эксперты и банкиры.

Кроме того (мы об этом ранее уже писали), стоимость вложений в трежерис с учетом валютного хеджа для нерезидентов слишком выросла, что делает данные вложения неинтересными.

Если мировая финансовая система действительно находится в стадии серьезных преобразований, то вероятность обвала стоимости очень многих активов крайне высока.

Между тем, Россия, Китай и другие страны предпринимают меры по снижению влияния доллара. Наша страна в марте купила еще 300 тыс. унций золота, доведя общий объем металла в резервах до 2 тыс. тонн - это даже больше, чем у Китая. Такие действия оцениваются экспертами как метод защиты страны от возможной девальвации доллара и снижения зависимости от американской валюты.

Zerohedge

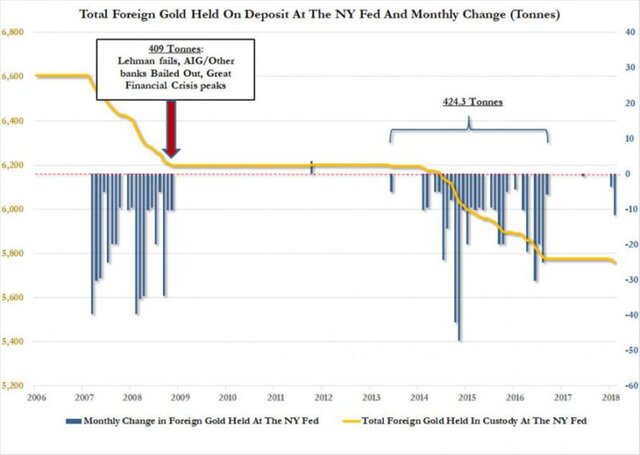

Неделей ранее Турция вывезла весь свой золотой запас из США, ранее аналогичные действия предприняли Германия, Нидерланды и ряд других стран.

Zerohedge

Кроме того, Китай, Россия и даже Япония постепенно сокращают долю долларовых активов в резервах.

Напомню также, что в этом году Китай пошел еще дальше - запустил торги фьючерсами на нефть в юанях. Учитывая, что страна является крупнейшим в мире покупателем "черного золота", в перспективе она может перевести существенную долю расчетов из доллара в свою валюту.

Вернуться назад