В понедельник, 5 февраля, на американском фондовом рынке произошел обвал.

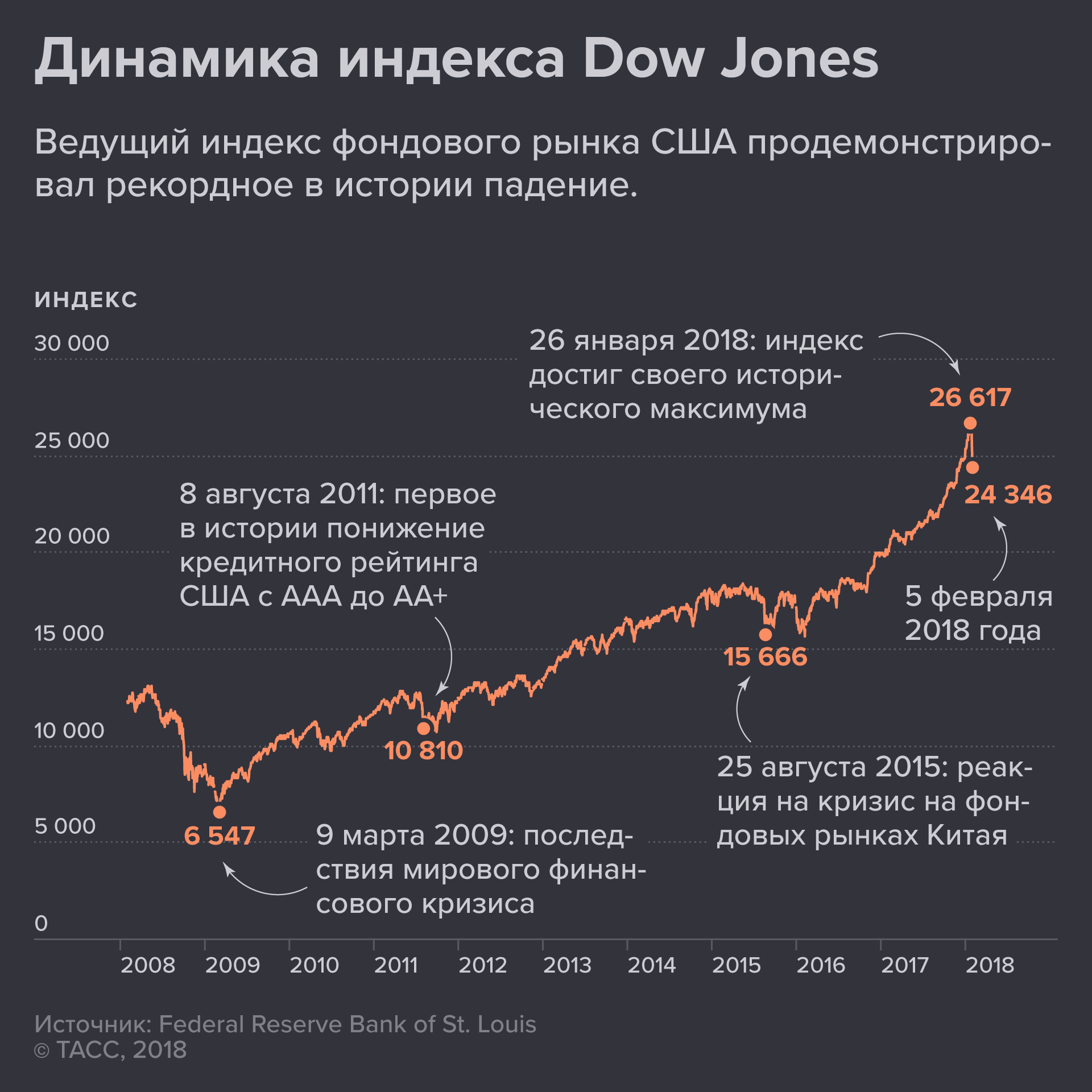

По итогам торгов на Нью-Йоркской бирже американский промышленный индекс «Dow Jones» снизился на рекордные 1,175 тыс. пунктов, или на 4,6%. Индекс «Dow Jones» — старейший из существующих американских рыночных индексов. Он формируется из котировок 30 крупнейших американских компаний. "Это мастодонты, которые влияют на весь рынок. Негатив в этих бумагах тянет за собой всех остальных", — пояснила старший аналитик "Альпари" Анна Бодрова.

Вслед за «Dow Jones» на 4,1% обвалился индекс S&P 500 (включает 500 американских акционерных компаний, имеющих наибольшую капитализацию), индекс электронной биржи NASDAQ снизился на 3,78%. На открывшихся во вторник торгах европейские ведущие индексы теряли по 1,5–2%.

"Деревья не растут до небес"

Эксперты говорят, что падение котировок — это коррекция, которую рынок ждал давно. И она не продлится долго. Во вторник, 6 февраля, стало видно, как рынок успокаивается, сказал аналитик "Уралсиб Кэпитал" Константин Чернышев. К примеру, в 16 часов по Москве 6 февраля S&P 500 снизился на 0,33%, хотя утром он падал на 1,6%.

"Американский рынок акций два года рос без коррекции. Индекс S&P 500 прибавил за это время без малого 50%. Оздоровительная коррекция должна была произойти. О высокой стоимости активов с прошлого года говорил даже председатель Федрезерва США. Но спусковым крючком для распродажи стало падение рынка казначейских облигаций США на прошлой неделе", — отметил главный аналитик департамента брокерского обслуживания ВТБ Станислав Клещев. Инвесторы осознали, что время дешевых денег заканчивается, пояснил он.

"В последние восемь-девять недель покупатели игнорировали все отрицательные факторы, которые появлялись, будь то отраслевая статистика, заявления политиков, касающиеся монетарной политики, или начало реализации налоговой реформы в США, — описывает ситуацию Анна Бодрова. — Рынок двигался по инерции. Покупателей не пугало ничто: ни слишком высокие цены на активы, ни комментарии ФРС США или факт смены ее руководителя". В какой-то момент покупать ценные бумаги стало слишком дорого, и это послужило стоп-сигналом, потому что "деревья не растут до небес", говорит эксперт. Потому текущая коррекция выглядит здоровым движением.

При этом, как подчеркнула эксперт, долгосрочный тренд на фондовом рынке — восходящий. Эта тенденция сформировалась в 2009 году, и на текущий момент ей ничего не угрожает, хотя внутри тренда может быть небольшой откат. "Такой откат был и в 2015 году, когда снижение американских индексов в течение двух месяцев составило 15%, — вспоминает Бодрова. — Ситуация была схожей: рынок рос, инвесторы долго покупали, и в какой-то момент покупки стали неинтересны, потому что активы стали слишком дорогими".

Сейчас, по словам Бодровой, есть основания для снижения индексов примерно на столько же — на 12–18%. "Этого будет достаточно для того, чтобы позже инвесторы вернулись к покупкам, но эти покупки носили бы более здоровый и эффективный характер — не создавали перегретости на рынке", — пояснила она.

Рынок — это механизм, и, как любой механизм, он нуждается в остановке, сейчас она и происходит, добавила она.

"Макроэкономика не виновата"

Эксперты говорят, что фундаментальных причин для обвала котировок 5 февраля не было.

"Фундаментальные вещи — отчетность, макроэкономические ожидания — ничего принципиально не поменялось, все отчеты выходили вполне нормальными", — отметил в беседе директор по анализу финансовых рынков и макроэкономики УК "Альфа-Капитал" Владимир Брагин. По его словам, падение индексов — "это вопрос переоценки финансовых активов, который не связан с фундаментальными показателями".

Макроэкономических причин обвала американских индексов нет, последние данные по США были отличными, соглашается Бодрова. "Бизнес чувствует себя очень комфортно и безопасно внутри американской экономики, он много инвестирует, привлекает рабочую силу, готов повышать зарплаты — это тоже показывает статистика, которая вышла в последнюю пятницу", — говорит она.

К примеру, накануне обвала вышла американская статистика за январь по индексу деловой активности в сфере услуг. "Этот показатель дает для ВВП серьезную поддержку, и январские данные оказались прекрасными, рост составил 4 пункта, и это самые высокие значения с середины 2005 года", — рассказала Бодрова. Причем нужно учитывать, что январь — следующий месяц после сезона распродаж, и обычно данные за этот период показывают спад, ведь люди уже купили со скидками что хотели и успокоились.

"Роботы ударили по индексам"

Макроэкономические показатели стабильны, но, видимо, за последние пару лет рынки отвыкли от волатильности. "Похоже и на то, что причиной коррекции могли стать алгоритмические роботы, которые могли начать однонаправленное движение, приведшее к снижению индексов", — говорит Владимир Брагин.

В последние годы было запущено очень много торговых стратегий, в которых решение о покупке и продаже ценных бумаг принимает автомат, то есть действует некий алгоритм, объясняет Брагин. Алгоритм следит за ситуацией на рынке и принимает решения, когда покупать акции, а когда продавать. Проблема в том, что алгоритмы плохо реагируют на нестандартные ситуации. Как только ситуация перестала быть похожей на те, что были в обозримом прошлом, алгоритмические роботы сработали неадекватно.

В данном случае нестандартная ситуация — это прекращение двухлетнего роста индекса S&P 500, рассуждает Брагин. "И у людей, и у роботов короткая память, им стало казаться, что постоянный рост этого индекса — это новая нормальность, — поясняет Брагин. — И как только волатильность превысила какие-то разумные пределы, у алгоритма произошел сбой. Началось массовое принудительное закрытие позиций, которое привело к еще большему снижению котировок. Это лавинообразный процесс". Периодически такие ситуации случаются на финансовых рынках, но в последние два года их не было, отметил эксперт.

Толчком к снижению S&P 500 мог послужить резкий рост доходности казначейских облигаций, полагает Владимир Брагин. "Возможно, в каких-то стратегиях прогнозирования индекса S&P 500 были использованы показатели доходности казначейских облигаций, — говорит эксперт. — Грубо говоря, доходность облигаций начала резко расти, и для роботов это был сигнал продавать ценные бумаги компаний из списка S&P 500, а дальше пошел каскадный эффект".

Косвенным доказательством серьезной роли роботов в обвале индексов является тот факт, что "чем меньше рынок подвержен алгоритмической торговле, тем менее заметно он отреагировал на последний обвал", отметил эксперт.

"Цепная реакция"

"Падение азиатских индексов вслед за американскими — это цепная реакция, — говорит Бодрова. — Первым начал падать Китай. Хотя там своя история: в Китае скоро Новый год, и обычно инвесторы выходят из своих позиций, чтобы не оставлять деньги в активах на время продолжительных каникул".

Брагин говорит, что "с начала года движения фондовых рынков развитых стран повторяют друг друга один в один с учетом разницы во времени торговых сессий". Это явление, по словам эксперта, не столько характеризует макроэкономические показатели, сколько показывает поведение инвесторов.

Будь в курсе актуальных событий: vk.com/geopoliticsrussia