Deutsche Bank: это очень плохие новости

5-02-2018, 16:41. Разместил: Редакция ОКО ПЛАНЕТЫ

Deutsche Bank: это очень плохие новости

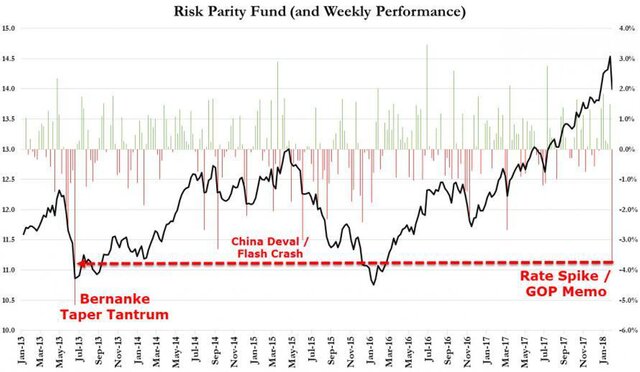

Москва, 5 февраля - "Вести.Экономика". В результате рыночного краха на прошлой неделе стало очевидно, что паритет риска скоро станет ходячим выражением в финансовом мире по вполне очевидным причинам, которые обсуждались уже не раз.

И в подтверждение этой точки зрения главный стратег Deutsche Bank Алан Раскин сосредоточился именно на угрозе паритета риска и на том, что это значит для валютного рынка.

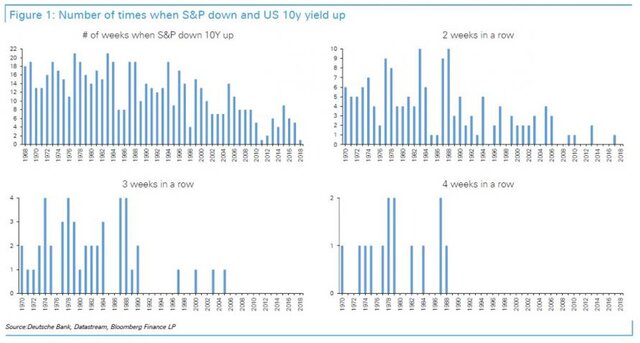

Как отметил Раскин, ситуация, наблюдавшаяся три недели подряд с более высокой доходностью облигаций США и более низкими ценами на акции, была менее распространенной после 1980-х по 1990-е гг., и особенно после финансового кризиса 2008 г. Это и отражено на графике ниже.

Это и есть "плохая новость", о которой говорит Раскин, а именно: "Рынки могут бороться со смещением двух крупных макрофакторов, которые указывают на перемены в мире после 2008 года". Эти два макрофактора: 1. сокращение финансовых репрессий, 2. медленный рост инфляции.

Цены на облигации и акции, резко падающие на этой неделе, могут казаться чем-то необычным, так как за последние 10 лет это стало довольно необычным явлением. Хотя, если вернуться к 1980-м и 1990-м гг., довольно часто наблюдалась следующая причинно-следственная связь: акции росли, поддерживая рост с некоторым запозданием, повышая доходность облигаций до такой степени, что более высокая доходность облигаций в конечном итоге провоцировала падение акций.

С точки зрения макрофакторов довольно интригующим в подобной динамике является то, что отсылает нас к двум факторам старой школы:

- в США происходит слияние инфляционных факторов - отставание спроса, жесткие условия на рынках труда, влияние налоговых реформ на заработную плату и рост, более высокие цены на нефть, скрытый протекционизм и слабый доллар; все эти факторы склонны оказывать кумулятивный эффект, постепенно уничтожая глобальную дезинфляцию и инерцию инфляции;

- корректировка балансов ФРС и других ЦБ может говорить об остановке финансовых репрессий.

И беспокойство относительно рискованных активов понятно, потому что это действительно важные изменения.

Как в этом участвует паритет риска? Как отметил Раскин, последовательное, неделя за неделей, снижение цен на акции и облигации является необычным и очень болезненным для фондов паритета риска. Вероятно, это оправдано в нынешних условиях, когда рынок облигаций США настолько отличается от рынков облигаций стран G10.

Тем не менее, по словам стратега DB, паритету риска - и более широкому рынку - понадобится более резкое падение, поскольку доходность 10-летних трежерис не взлетит намного выше 3% без реальной поддержки. Наиболее очевидно, что она останется на уровне 3,03%, то есть на пике января 2014 г.

Далее Раскин делает очень интересное наблюдение: "Если бы доходность облигаций продолжала расти, это принесло бы вред акциям, ударив по ожиданиям роста, в свою очередь поддерживая облигации. Таким образом, "медведи" на рынке облигаций создадут источник собственного конца".

В то же время, если инфляционное давление и количественное ужесточение не поменяются, стоит готовиться к неделям, когда распродажи акций и облигаций станут намного более частыми, чем было со времен Великого финансового кризиса. Вот что можно сказать в целом о "плохих новостях".

Что это значит для валют и как следует торговать с учетом "плохих новостей"?

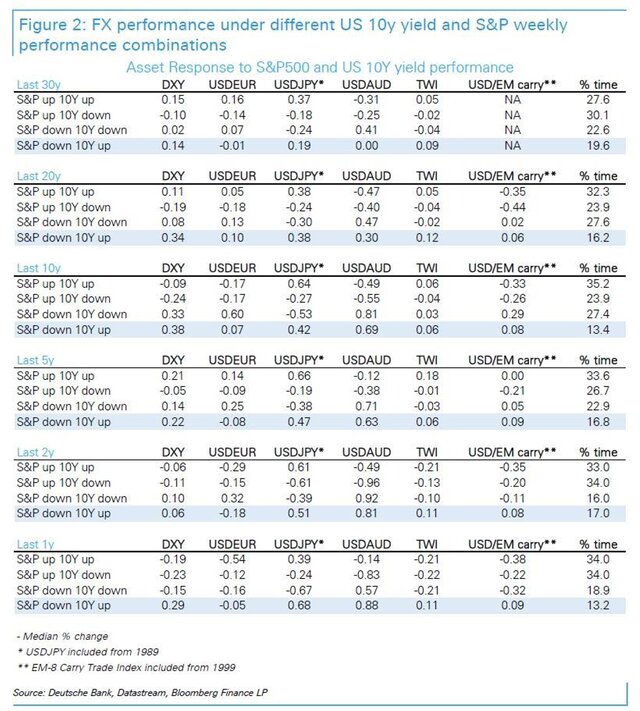

В нижеприведенной таблице показано, как валюты торгуются при разных сценариях в отношении облигаций (10%-я доходность) и акций (S&P).

Здесь Deutsche Bank представляет каждую неделю как один из четырех сценариев: акции S&P растут, доходность 10-летних облигации растет; акции S&P растут, доходность 10-летних облигаций падает; акции S&P падают и доходность 10-летних облигаций падает; акции из S&P500 падают, доходность 10-летних облигаций растет. Затем было рассмотрено как торгуются валюты, с учетом медианных и средних еженедельных показателей.

Доля времени, когда S&P500 падает, а доходность 10-летних облигаций растет, составляет 1 к 6 за торговые недели, поэтому это не так уж необычно, но менее распространено, чем другие сценарии.

Когда доходность 10-летних облигаций растет, а акции падают, доллар резко растет по сравнению с AUD, по крайней мере за последние 10 лет. Доллар также значительно вырос против иены. Доллар остался неизменным по отношению к евро. Это приводит к снижению курса доллара США на взвешенной торговой основе.

С 1999 г. доллар также растет по сравнению с развивающимися рынками. Положительный ответ доллара США по сравнению с ситуацией на развивающихся рынках выглядит гораздо более существенным при использовании средней недельной прибыли в отличие от медианной недельной прибыли. Это говорит о том, что время от времени на развивающихся рынках происходят очень крупные отрицательные изменения, когда цены на облигации США и цены на акции падают, что не является огромным сюрпризом.

Подводя итог торговле при "наихудшем сценарии", при котором акции падают, доходность продолжает расти, Раскин утверждает, что "история поддерживает тезис о том, что когда кажется, что некуда скрыться от плохих условий при торговле на рынках капитала и рынках с фиксированным доходом, доллар США и в последнее время евро стали валютами, которые можно рассматривать как убежище".

Разумеется, при гигантском глобальном сокращении доллара на $10 трлн, по данным BIS, который до сих пор избегал сокращения на фоне рекордного роста рисковых активов, совсем несложно будет выбить почву из-под рынка, и доллар резко взлетит. Ведь именно это происходило во время каждого предыдущего кризиса.

Другой вопрос заключается в том, что произойдет, если акции и облигации упадут, а доллар не вырастет. Это будет реальный кризис, который объяснит не только недавнее предложение криптовалют, но и подтвердит тот факт, что дни доллара в качестве главной резервной валюты в мире сочтены.

Подробнее: http://www.vestifinance.ru/articles/97237

Вернуться назад