Крипторынок очистит себя от мошенников

11-01-2018, 16:36. Разместил: Редакция ОКО ПЛАНЕТЫ

Крипторынок очистит себя от мошенников

Москва, 11 января - "Вести.Экономика". В 2017 г. мы наблюдали чрезвычайно возросший интерес к технологии блокчейн и криптовалютам. Вместе с тем мнения политиков, финансистов по всему миру разделились, и одни утверждали, что криптовалюты – это новая реальность, другие же восприняли новую технологию как очередную финансовую пирамиду, а новостные ленты заполнились новыми терминами, пишет Евгений Зандман, управляющий партнер Terreus Capital AG, член Еврейского делового клуба Solomon.

Евгений Зандман, управляющий партнер Terreus Capital AG, член Еврейского делового клуба Solomon

"Сама по себе технология блокчейн адекватна потребностям современного общества в хранении и защите информации, увеличении скорости информационных потоков и оценке достоверности информации с помощью демократического консенсуса.

Она развивается не первый год и уже повсеместно внедряется в различные сферы деятельности, будь то профессиональный банкинг или система государственных реестров.

Однако внимание общественности сфокусировано в основном на одной из сторон технологии, а именно токенах криптовалюты. Самая популярная на сегодняшний день и первая в своем роде криптовалюта – это Bitcoin, и рост его стоимости в течение этого года явился катализатором развития индустрии в целом.

Колоссальное вливание средств в различные ICO и блокчейн-проекты привлекло внимание регуляторов, прошли первые попытки управлять движением криптовалют и деятельностью майнеров, но как одному или нескольким регуляторам управлять полностью децентрализованной системой хранения анонимных криптографических ключей, чем и является по своей сути любая криптовалюта?

Мы с вами уже сейчас видим, как некоторые люди и даже целые институты, которые быстрее остальных поняли потенциал новой индустрии, получили вполне конкретную прибыль. К концу года риторика мировых регуляторов и мощных финансовых организации сместилась в сторону внедрения криптовалютных и блокчейн-технологий в повседневную жизнь.

Вместе с тем новостная хроника полна сообщений о хищении различных криптовалют из кошельков пользователей, банкротствах бирж и недобросовестных организаторах ICO, которые обернулись потерями десятков миллионов долларов. Означает ли это несовершенство технологии? В каждом конкретном случае - да, но технология разнится и совершенствуется от платформы к платформе, ключевые игроки блокчейн-индустрии учатся на ошибках прошлого, это вполне нормальное явление для любых нововведений.

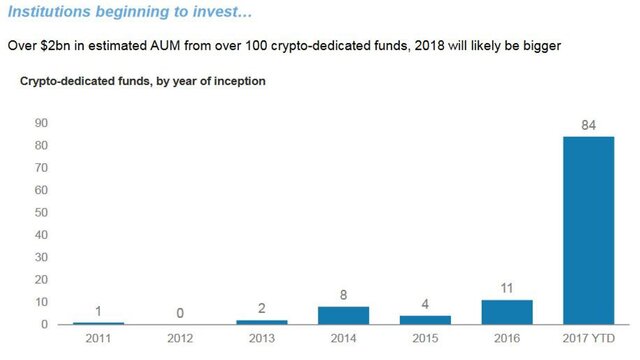

Ажиотаж вокруг криптовалют среди институциональных инвесторов к концу года подошел к беспрецедентному уровню. По данным Morgan Stanley, около 100 хедж-фондов, ориентированных на криптовалюты, были открыты за 6 лет, 84 из которых были открыты в 2017 г. Инвестиции этих фондов в уже прошлом году составили около $2 млрд.

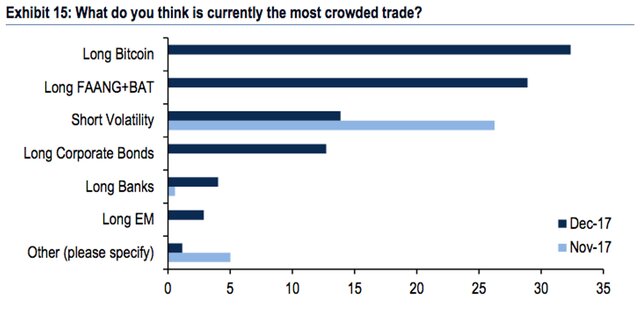

Согласно последнему ежемесячному опросу управляющих активами, который приводит Bank of America Merrill Lynch, покупка биткоина считается наиболее массовым и ажиотажным трендом из всех существующих на данный момент на рынке. Такая нездоровая активность, конечно, всегда настораживает.

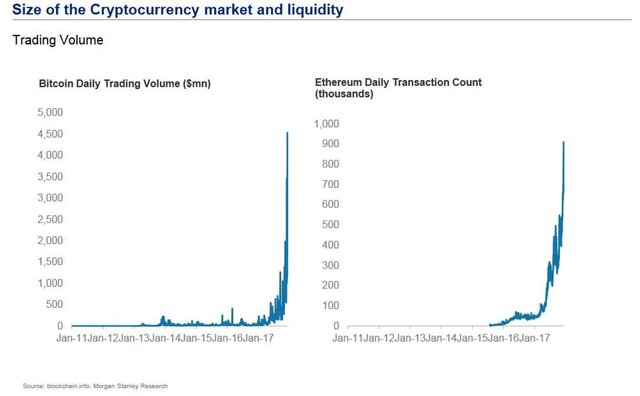

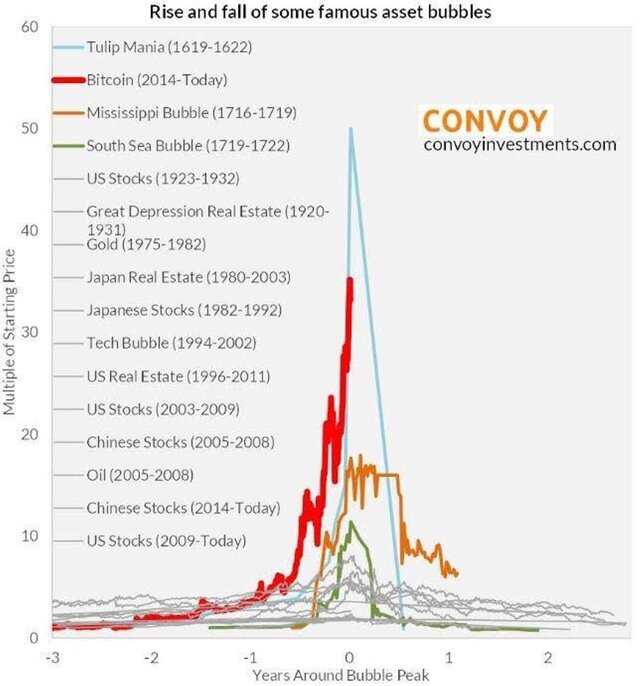

На приведенном ниже графике видны торговые объемы биткоинов и эфиров на ключевых биржах. Вертикальный взлет чего бы то ни было в инвестиционной среде всегда повод для беспокойства. Но пока это мало кого смущает, хотя мы уже знаем, что 80% объемов торгов биткоином в последние месяцы пришлось на долю японских розничных спекулятивных трейдеров, т. е. это они разогнали цену.

Никого пока не смущает, что один из адептов криптовалютного инвестирования Майк Новограц отложил на время запуск широко ожидаемого хедж фонда из-за нездоровой ценовой активности и вероятного падения биткоина до 8000 USD, хотя еще в ноябре Новограц, давно вложивший 10% своего состояния в биткоин, ждал роста до 40 000 USD. И это еще не все. В США уже известны случаи, когда люди закладывают банкам свои дома и на полученный кредит покупают биткоин. Тревожная тенденция.

Интересна ли технология блокчейн? Да – она может стать прорывом для многих областей, в том числе финансовой. Будет ли биткоин в центре этого прорыва и сможет ли он со временем хотя бы частично заменить наличные деньги? Тут намного больше сомнений и вопросов.

1) Объем платежей, совершаемых биткоином, менее $300 млн в сутки против 17 млрд у одной только Visa.

2) Нет никаких процентных ставок, связанных с биткоином, а это основа денежного обращения.

3) Объем торгов биткоином на криптобиржах составляет около $3 млрд в день против 5,4 трлн у мирового валютного рынка.

4) Волатильность биткоина в 10-ки раз превышает ценовую волатильность фиатных валют, что делает его пока неприменимым для больших платежных операций.

5) В настоящее время инфраструктура биткоина может обрабатывать только 7 транзакций в секунду. Для того чтобы конкурировать с банковской сферой скорость должна быть даже не в 100, а в 1 тыс. раз выше. В сегодняшнем варианте месячный объем платежей биткоином эквивалентен 3 минутам работы системы SWIFT.

В результате без существенных доработок самой технологии биткоин рискует оказаться нишевым или обреченным на исчезновение продуктом криптоиндустрии.

Но сколько же времени потребуется миру, чтобы отточить новую технологию, и каждый инвестор смог бы воспользоваться новым и привлекательным инструментом? Ответ на этот вопрос не знает никто, может год, а может и два десятилетия, но кое-что становится очевидным уже сейчас: у блокчейн индустрии и криптовалют есть будущее и с этим необходимо считаться. Очевидно, что такого же мнения стали придерживаться и классические организаторы движения капитала, то есть биржи.

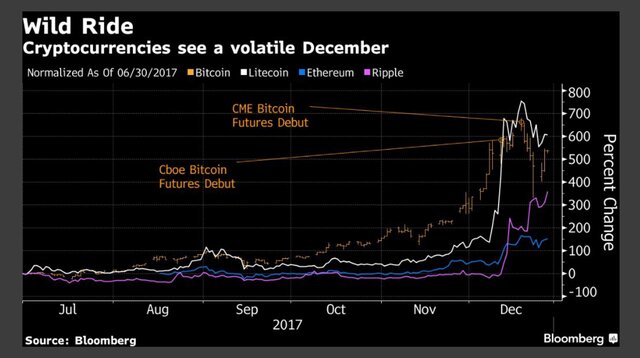

Именитые торговые площадки CME и CBOT уже запустили в декабре 2017 г. торговлю фьючерсами на Bitcoin, в перспективе запуск фьючерсов на другие популярные криптовалюты, а также запуск индексных фондов на основе упомянутых фьючерсов.

Многим подобное небезосновательно напоминает бум доткомов, и на сегодняшний день инвестирование в криптовалюты сопряжено с аналогичными рисками. Но именно рыночные механизмы рано или поздно очистят индустрию от мошенников и неэффективных проектов. Уже сейчас пик торговой активности и запуск различных биржевых и внебирживых производных инструментов на Bitcoin поставил под удар скорость работы всей сети локомотива криптовалют.

И те решения, которые примут разработчики сети в связи с этим, будут свидетельствовать о состоятельности или несостоятельности проекта в целом, так же как когда-то самые мощные и высокотехнологичные проекты эпохи доткомов доказали свою эффективность на рынке. Такие проверки в ближайшем будущем предстоят многим криптовалютам, а это значит, что мы уже на шаг ближе к пониманию перспектив рынка криптовалют.

Есть ли способы заработать на биткоине кроме майнинга и традиционной стратегии Buy&Hold?

Как уже писал ранее е, в декабре чикагские биржи запустили фьючерсы на биткоин. На очереди фьючерс на NASDAQ. Теперь это открывает возможность не только покупать, но и продавать в короткую, и зарабатывать на падении.

Я, кстати, верю, что запуск фьючерсов способен частично решить проблему избыточной волатильности и проблему ограниченного предложения биткоина (ограниченность предложения «зашита» в самой технологии блокчейна).

Со временем будут запущены опционы, которые позволят зарабатывать на продаже беспрецедентной волатильности, свойственной биткоину. Ну и конечно ценовой арбитраж, т.е. одновременная продажа более дорогого биткоина на одной бирже и покупка более дешевого на другой (из-за незрелости технологии и большого временного интервала, требуемого для перевода биткоина с одной биржи на другую, такая возможность существует).

В текущих реалиях не стоит воспринимать технологию блокчейн и криптовалюты как панацею от всех проблем экономики и общества, но и игнорировать данное явление нельзя.

История циклична и инвесторы по всему миру уже не раз сталкивались с проблемой инвестирования в активы, которые сложно оценить. Так называемы «розовые бланки», «мусорные облигации» и нынешние токены различных ICO приносили и могут принести состояние только при широкой диверсификации активов, данный тезис подтверждает история. И если вы собираетесь принять инвестиционное решение, то не пренебрегайте услугами профессиональных участников рынка и портфельных управляющих, ведь от степени осведомленности лица, принимающего инвестиционное решение на 90% зависит успех инвестиции.

В заключении хотелось бы добавить. Лауреат Нобелевской премии по экономике Пол Кругман, писал в своей статье 1989 года о двухсторонних отношениях, что мир, состоящий из трёх крупных торговых блоков, представляет собой самую худшую из возможных конфигураций для мировой торговли, поскольку отсутствие искреннего сотрудничества между всеми тремя блоками может привести к росту торговых барьеров.

Именно в такой ситуации сегодня оказалась мировая экономика. Существует три доминирующих экономики или торговых блока — Китай, Евросоюз и США. У них очень схожи объёмы внешней торговли (экспорт плюс импорт) — примерно $4 трлн у каждого. (25 лет назад Япония также была сильным конкурентом, но сейчас её объёмы торговли намного меньше). На долю этой экономической «Большой тройки» (G3) приходится 40% мировой торговли и 45% мирового ВВП.

В связи с этим довольно интересно наблюдать за дебатами между сторонниками PoW и PoS в сообществе криптовалюты.

Консенсус PoW - консенсус, основанный на доказательстве работы - кто больше проделал полезной работы для сообщества, тот получает награду, которую может тратить на свои нужды, что может быть отдаленно похожим на коммунистические "трудодни". Проблема PoW - бюрократия.

Эта проблема заключается в том, что для того, чтобы оценить полезность работы, проделанной каждым отдельным участником на благо сообщества, требуется поддержание значительного аппарата "проверяльщиков", т. е. бюрократии, которая оценивает значимость каждого члена сообщества и проверяет его вклад на поддержание этого самого сообщества.

С другой точки зрения есть классический капиталистический подход - PoS - доказательство "стэка", при котором полезность вклада, который ты сделал для сообщества измеряется в сумме капитала, который ты накопил - таким образом мы существенно сокращаем издержки бюрократического аппарата присущего плановой экономике, т. к. оценивать становится в разы проще, но возникает проблема того, что наибольший бонус получают богатые люди. - так, по сути, работает, например, американский капитализм, при котором люди, заработавшие больше всего капитала за год, получают налоговые льготы.

Иными словами, криптоэкономика в процессе развития может стать биполярной моделью, так что торгово-экономические отношения внутри такой модели могут оказаться вполне эффективными, а это хорошая почва для размышлений".

Подробнее: http://www.vestifinance.ru/articles/96172

Вернуться назад