8 главных источников для кризиса в 2018 году

4-01-2018, 15:25. Разместил: Редакция ОКО ПЛАНЕТЫ

8 главных источников для кризиса в 2018 году

Москва, 04 января - "Вести.Экономика". Спустя десять лет после начала финансового кризиса с мировой экономикой все обстоит довольно хорошо. Во всем мире наблюдается прочный рост, и по крайней мере чисто теоретически более эффективное регулирование должно снизить вероятность наступления нового банковского кризиса.

Тем не менее потребуется "огромная решимость", чтобы утверждать, что кризисы не станут постоянной функцией нынешней финансовой системы, которая существовала с начала 1970-х гг., отметил стратег Джим Рид из Deutsche Bank, изучающий все возможные мировые события, которые могут стать катализаторами нового финансового кризиса, если и когда он наступит.

Deutsche Bank отмечает 11 возможностей, которые могут стать началом нового кризиса, включая чрезмерно быстрое снижение ультрамягкой политики центробанка, которая была характерна для посткризисных лет, кризис в Китае и неспособность Японии - третьей по величине экономики мира – к росту. Другие риски включают Брекзит, а также хрупкую политическую и экономическую ситуацию Италии.

Италия

В Италии есть три основные проблемы, которые могут угрожать хрупкой стабильности страны. Во-первых, это рост популизма на фоне деятельности партии "Движение пяти звезд". Если партия наберет силу, это дестабилизирует позицию страны на международной арене.

Второй главный вопрос Италии - ее экономика. После финансового кризиса Италия не смогла создать устойчивый сильный рост и столкнулась с тем, что ее долг стал вторым по величине в еврозоне.

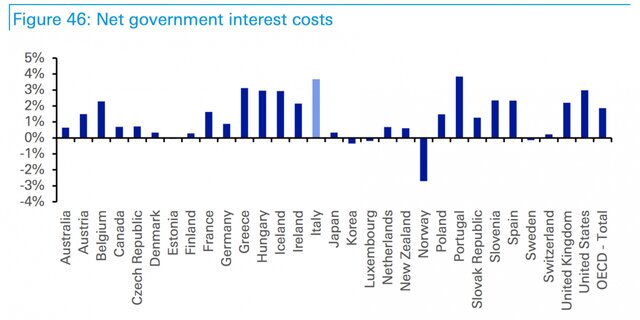

Соотношение долга к ВВП составляет 133%, причем только Греция, Япония и Ливан имеют более высокие коэффициенты долга к ВВП. Добавьте к этому дефицит в 2,4%, и вы получите ситуацию, в которой Италия должна потратить значительную сумму денег, выплачивая проценты по своим долговым обязательствам, как показывает вышеприведенный график. Это делает страну уязвимой к дефолту.

Наконец, продолжают развиваться проблемы банковской системы страны.

"Проблема с экономическим ростом заключается в том, что рост требует здоровой банковской системы. Банки Италии значительно страдали в течение последних нескольких лет, сталкиваясь с плохой системой управления и всевозможными историями, связанными с мошенничеством и скандалами", - пишет команда Deutsche Bank.

Великобритания

ANDY RAIN/ EPA

Brexit также может стать причиной начала следующего финансового кризиса, отмечает Deutsche Bank.

Хотя маловероятно, что с Brexit что-то пойдет не так и это вызовет новый кризис, Джим Рид отмечает, что, несмотря на то что это не Вторая мировая война, между этими двумя сценариями есть некое сходство.

"На протяжении большей части истории мы полагали, что компромисс – наиболее вероятный результат, если существуют различия и есть вероятность взаимного уничтожения. Самым ярким примером является Вторая мировая война, когда никто не ожидал войны за несколько недель и месяцев, до того как она началась. Поэтому стоит подчеркнуть, что в ситуации с Брекзитом что-то может пойти не так и это приведет к новому финансовому кризису".

Инвесторы ожидают, что сделка будет заключена, но почти все представители британского и европейского истеблишмента считают, что Брекзит вообще не произойдет.

Рынок ETF

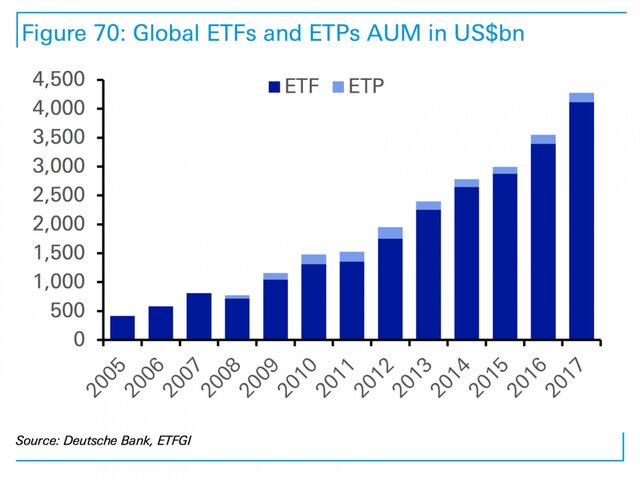

Рынки меняются. Сегодня инвестиционные средства выглядят иначе, чем 10 лет назад. Ярким примером является рост ETFs.

ETFs столкнулись с бумом через 10 лет или около того после последнего кризиса, поскольку все больше инвесторов предпочитают вкладывать средства в ETF, а не в активно управляемые фонды, которые связаны с более высокими ставками и предлагают более низкий доход за последние 10 лет.

ETFs росли быстро, но их устойчивость не была проверена какими-либо серьезными трудностями на рынке, что заставило некоторых наблюдателей сомневаться в том, сможет ли сектор справиться с существенной коррекцией рынка.

Это особенно актуально, если учитывать, что ETFs будут искажать рынки, поощряя инвесторов вкладывать деньги в крупные компании – просто потому, что это громкие имена, - независимо от фундаментальных факторов рынка (таких как соотношение цены и прибыли, доходность капитала и т. д.).

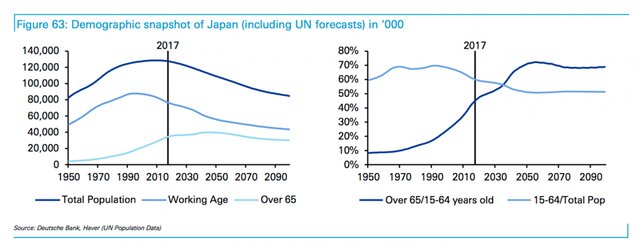

Япония

Рид описал ситуацию, связанную с Японией: "Страна по-прежнему пытается справиться с крупным бюджетным дефицитом, крупным QE и самым высоким уровнем госдолга в развитом мире на фоне резко стареющего и сокращающегося населения, при котором становится все меньше работников, способных оплачивать счета, и все больше пожилых людей, нуждающихся в поддержке".

Deutsche Bank отмечает, что большинство проблем, с которыми сталкивается Япония, не новы. Высокий долг, низкий рост и стареющее население долгое время оставались постоянными спутниками страны.

"Тем не менее это не делает проблему менее значимой. И в какой-то момент устойчивость ситуации, безусловно, проявится в реструктуризации долга, гораздо более высокой инфляции или крупной монетизации долга", - утверждает Deutsche Bank.

Мировые центробанки и правительства

Центробанки во всем мире уходят от невероятно свободной денежно-кредитной политики, которая длилась на протяжении многих лет с момента последнего кризиса.

В США ФРС увеличила ставки и начинает снижать свой баланс, в еврозоне ЕЦБ начинает проводить сужение QE, а в Великобритании Банк Англии может оказаться на пороге первого повышения ставок за более чем десять лет.

Марио Драги. Фото: STEPHANIE LECOCQ / EPA

"Стоит ожидать существенных последствий этого процесса, учитывая повышенный уровень многих мировых цен на активы. В любом случае мы столкнемся с беспрецедентной ситуацией на мировом уровне, финансы могут стать крайне нестабильными, даже если мы сейчас находимся на рекордно низких уровнях волатильности".

Возможно, самым тревожным фактором является то, что правительства во всем мире не в состоянии справиться с каким-либо спадом, а это означает, что спад может быстро перерасти в крупный кризис.

"Учитывая уровни госдолга, отмеченные после последней рецессии, смогут ли политики действовать решительно, если это понадобится? Станет ли следующая рецессия ситуацией, при которой политики обнаружат свою несостоятельность, которая проявлялась последние 45 лет? Или они просто пойдут на еще более экстремальную тактику и прибегнут к полной монетизации? Сейчас мы находимся на перепутье, и следующий спад может быть отмечен экстремальными событиями, учитывая тупиковую ситуацию в политике, которая, похоже, близится к концу", - отмечает команда Deutsche Bank.

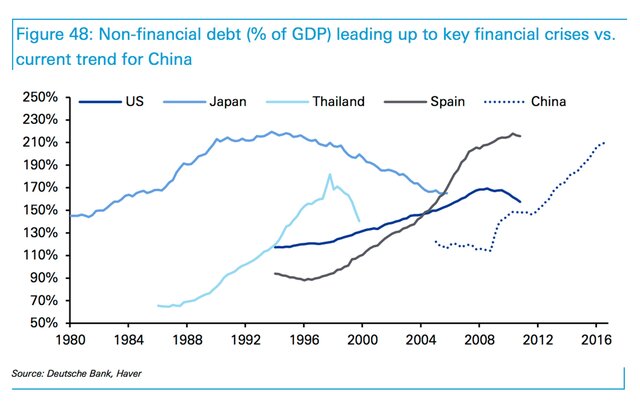

Китай

Китай как вторая по величине экономика в мире и к тому же самая быстрорастущая крупная экономика представляет интерес для участников рынка. В конце 2015 г. на мировых рынках наблюдалась незначительная паника, после того как во время "черного понедельника" китайские акции резко рухнули.

Этот кризис оказался относительно недолговечным, но следующая паника в Китае может быть намного хуже.

"О Китае в течение многих лет говорили как об источнике следующего финансового кризиса. Быстрый рост долга усугубляется чрезвычайно активной теневой банковской системой, а также постоянно расширяющимся "пузырем" на рынке недвижимости, что вызывает опасения среди экономистов в том, что Китай может неизбежно совершить жесткую посадку, что немедленно отразится на мировых финансовых рынках", - отметил Рид.

Европейские страны, сепаратизм и популизм

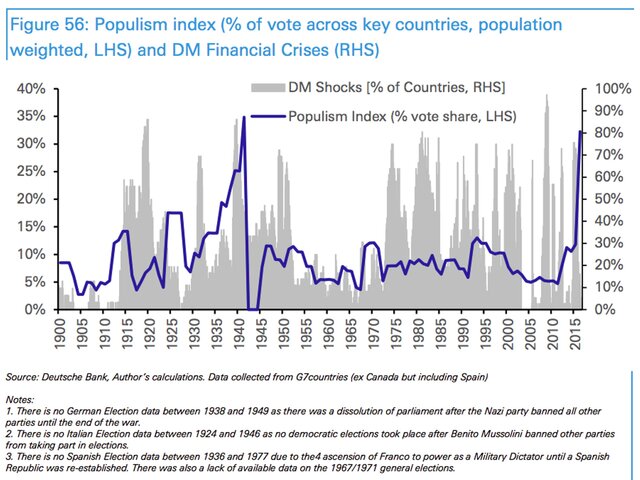

Если 2016 г. стал годом, когда популизм вышел на мировую политическую арену, 2017 г. стал годом его расцвета.

С началом процесса выхода Великобритании из ЕС и победой Трампа популизм начал формировать мировой политический ландшафт на ближайшие годы.

После победы Эммануэля Макрона на президентских выборах в Франции, казалось, что популизм в Европе может отступить, но высокий результат партии "Альтернатива для Германии" на выборах в Германии в минувшие выходные предполагает иное.

"Несмотря на то что последствия недавнего роста популизма еще не дестабилизировали финансовые рынки, уровень неопределенности будет оставаться высоким, в то время как такие партии остаются реалистичными брокерами власти на крупных национальных выборах. До последнего времени единственный пример роста популизма отмечен в 1920-х гг., который затем достиг кульминации в период Второй мировой войны. Поэтому, несмотря на то что популизм в последние годы оказался непредсказуемым, его рост увеличивает риски для нынешнего мирового порядка и может вызвать финансовый кризис в определенный момент", - отметил Рид.

Подробнее: http://www.vestifinance.ru/articles/95651

Вернуться назад