"Базовые" банки могут исчезнуть с рынка?

2-06-2017, 13:19. Разместил: Редакция ОКО ПЛАНЕТЫ

Базовые" банки могут исчезнуть с рынка?

Москва, 2 июня - "Вести.Экономика". Страхование счетов МСБ теперь предусматривается распространить на все банки, ранее же такую преференцию предполагалось закрепить за малыми банками в рамках двухуровневой системы. Однако в отсутствие реальных льгот подобные банки рискуют исчезнуть с рынка, предупреждают эксперты.

Два зайца

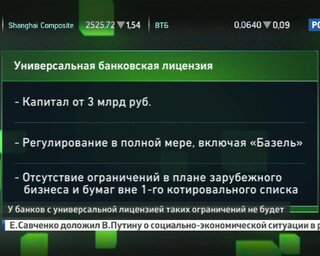

В понедельник в Госдуму РФ планируется внести законопроект по страхованию счетов малых предприятий. Об этом "Вести Экономика" сообщил председатель комитета ГД по финансовому рынку Анатолий Аксаков.Напомним, в последнее время обсуждение данной идеи было увязано с созданием в России двухуровневой банковской системы с пропорциональным регулированием со стороны ЦБ РФ. Соответствующим законом, подписанным президентом РФ Владимиром Путиным в мае, в частности, предусматривалось разграничение всех кредитных учреждений на банки, обладающие универсальной лицензией (с капиталом от 1 млрд руб.), и банки с базовой лицензией (300 млн руб.).

При этом последние предполагалось поддержать как упрощением отчетности, так и закреплением за ними страхования счетов малых предприятий. Таким образом, предлагалось убить двух зайцев сразу: гарантировав сохранение расчетного счета малого предприятия (в размере страховой суммы в 1,4 млн руб.), которое в случае отзыва лицензии у банка лишалось необходимых средств для осуществления своей деятельности, а также укрепив ресурсную базу "малых" банков.

Однако на прошлой неделе, выступая на ежегодном собрании Ассоциации региональных банков "Россия", глава Центробанка Эльвира Набиуллина сообщила, что регулятор готов поддержать идею распространения страхования вкладов малого и среднего бизнеса на все банки.

"У нас вначале было предложение, что эта страховка будет распространяться только на банки с базовой лицензией. Сейчас мы считаем более правильным, с точки зрения создания равных условий конкуренции, распространять страховку на все банки", - пояснила глава ЦБ. Также, добавила она, регулятор может рассмотреть вопрос об освобождении банков с базовой лицензией от отчетности по МСФО, если выяснится, что для контрагентов таких кредитных учреждений эта отчетность не представляет интереса.

Между тем, очевидно, что при распространении страхования МСБ на все банки небольшие кредитные учреждения лишаются важной для них преференции.

Такие банки, заметил Анатолий Аксаков, в основном ориентированы на обслуживание малого бизнеса. И если открытые там счета малых предприятий будут застрахованы, это объективно поспособствует поддержке малых банков. Также положительно парламентарий оценил и идею освобождения последних от отчетности по МСФО.

В результате предложенных новаций банки с базовой отчетностью будут освобождены от излишнего регулирования (и сопутствующих затрат) и получат больше возможности сосредоточиться на работе с клиентами, резюмировал председатель комитета ГД по финансовому рынку. По его прикидкам, всего к числу банков с базовой лицензией может быть отнесено порядка 211 кредитных учреждений, хотя на практике, вероятно, их окажется примерно 170.

И два "пряника"

Российские банки разделят на две категории, законопроект уже утвержден. К учреждениям с базовой лицензией не будут применяться многие нормы регулирования, включая "Базель", но им запретят вести бизнес с иностранцами и покупать высокорисковые бумаги.

В этих условиях реализация инициативы по страхованию счетов позволила бы обеспечить коммерческим банкам возможность конкурировать с государственными финансово-кредитными организациями, а также помогла бы им усилить позиции на рынке и нарастить клиентскую базу.

Одновременно, как и в случае со страхованием вкладов физических лиц, введенным в начале 2014 г., повысилось бы доверительное отношение частных клиентов к банкам. К слову, когда был увеличен размер суммы страхования вкладов физлиц с 700 тыс. до 1,4 млн руб., в розничном сегменте УБРиР наблюдался приток средств на сумму от 1 млн руб.

Очевидно, что и ситуация в сегменте МСП могла бы развиваться по аналогичному сценарию. Хотя нужно понимать, что введение упомянутой инициативы обернется дополнительными расходами для банков, из-за необходимости делать отчисления в АСВ. В связи с этим финансово-кредитные организации будут вынуждены понизить доходность по депозитам, указала руководитель дирекции продаж корпоративных продуктов УБРиР.

Как отмечали аналитики, дискуссии по поводу предполагаемых дополнительных банковских отчислений в АСВ и практической цене вопроса для различных игроков в конечном счете также побудили перейти к общей схеме страхования счетов МСБ.

Кстати, уточнила Ольга Дрововозова, с точки зрения клиента, такая схема выглядит более целесообразной, поскольку у владельцев счетов не возникнет необходимости выбирать тот или иной банк: они будут уверены, что их средства застрахованы в любом случае. Впрочем, некоторые эксперты усомнились в правомерности предложенного варианта. Как ответил, например, начальник аналитического управления банка БКФ Максим Осадчий, изначально не следовало ожидать, что банкам с базовой лицензией будут предоставлены какие-либо серьезные преференции, в том числе связанные со страхованием средств малых предприятий.

Ведь это противоречило бы политике мегарегулятора, направленной на укрупнение банковского сектора и на выдавливание малых банков с рынка. Причем предполагаемое снижение объема раскрываемой отчетности не обеспечит существенного эффекта для таких банков и скорее снизит нагрузку по надзору на сам ЦБ, констатировал Осадчий.

При желании, добавил он, сделать многоуровневую банковскую систему эффективной, в частности, можно было бы использовать опыт США, где существуют национальные банки, имеющие право работать на территории всей страны, и банки штатов, правомочные функционировать только на территории конкретного штата. В России же нынешний переход на двухуровневую систему обернется лишь дальнейшим сокращением числа малых банков, заключил аналитик.

Отчетность по МСФО, пояснил директор Банковского института НИУ ВШЭ Василий Солодков, вполне понятна для банков. И гораздо более важно было бы для них регламентировать сокращение количества показателей, которые сообщаются в ЦБ. Если крупные банки могут себе позволить держать специальный персонал для обработки и отправки регулятору обязательных данных, то для их меньших братьев это зачастую оказывается весьма затратным и затруднительным делом.

При том, что упрощение отчетности вкупе со страхованием счетов МСП предполагалось сделать эдакими "пряниками", призванными "подсластить" отсутствие реальной конкуренции в сложившейся системе, в которой государственные и крупные банки имеют очевидные преимущества в доступе к ликвидности, бюджетным средствам и взаимодействию с денежными властями. И при отказе от этих "пряников", понятно, фактическое неравенство игроков лишь усугубляется, что в свою очередь грозит привести к еще большему сокращению числа небольших банков, подтвердил Солодков.

С учетом выше сказанного и в самом деле усиливаются опасения по поводу того, что после того, как два "зайца" и оба "пряника" будут сведены к одному, и новенькая двухуровневая система так же тихо затем превратится в одноуровневую.

Наталья Приходко

Вернуться назад