Биржи США на краю пропасти: ничем хорошим для «быков» это не кончится

15-03-2017, 13:36. Разместил: Редакция ОКО ПЛАНЕТЫ

Биржи США на краю пропасти: ничем хорошим для «быков» это не кончится

В последний раз, когда американский ученый-экономист, профессор экономики Йельского университета, лауреат Нобелевской премии по экономике Роберт Шиллер слышал подобные рассуждения фондовых инвесторов в 2000 г., ничем хорошим для «быков» это не закончилось.

Тогда Шиллер понимал, что трейдеры были очарованы новой эпохой технологической трансформации: Интернет стал определяющим фактором в американском бизнесе, традиционные показатели рыночной стоимости акционерного капитала устарели.

Сегодня уже политические перемены грозят поменять правила игры: Дональд Трамп и его смелые планы сократить налоги и дать резкий толчок экономическому росту с расходами на инфраструктуру в триллион долларов.

Шиллер считает, что мощность новой эпохи помогает ответить на один из самых горячо обсуждаемых вопросов на Уолл-стрит: почему трейдеры так зациклены на победе Трампа сейчас, когда риски ухудшения ситуации сильны как никогда?

При всех своих бизнес-обещаниях и конфронтационной внешней политике бывшая звезда реалити-шоу со своим бессистемным стилем управления породил неуверенность – то, что инвесторы ненавидят больше всего.

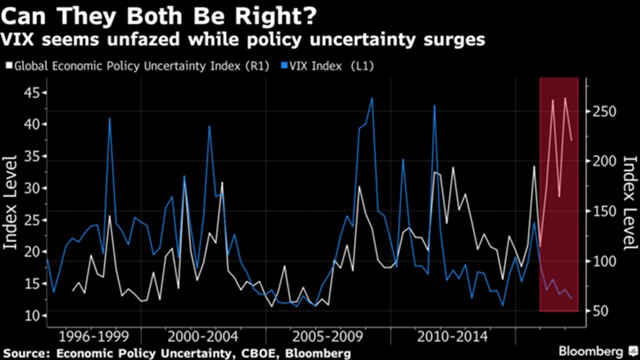

Один из графиков, который уже окрестили «наиболее тревожным из всех известных нам графиков» в Societe Generale SA, в конце прошлого года показал рост индекса глобальной неопределенности в экономической политике, разрывающей свою историческую связь с кредитными спредами, которые снизились в последние месяцы наряду с другими показателями страха инвесторов. VIX-индекс — популярный показатель уровня тревожности на фондовом рынке США — снизился более чем на 30% после победы Трампа.

«Я не говорю, что весь рынок действует

абсолютно неправильно, инвесторы очень умные люди, но мне трудно

понять, почему фондовые рынки настолько зашорены сейчас», — заявил Николас Блум, экономист из Стэнфордского университета.

Самое простое объяснение — цены на акции имеют меньше общего с Трампом, чем с ощутимыми улучшениями в экономике и прибылью корпораций. В США уровень безработицы ниже 5%, а S&P 500 Index растет согласно прогнозам и достигнет максимумов в этом году.

Однако рынок гораздо более устойчив, чем показывают цифры, заявляет Этан Харрис, экономист BofA Merrill Lynch в Нью-Йорке. Как в той басне про мальчика, который звал на помощь якобы потому, что на отару овец напал волк. Харрис говорит, что пессимистические прогнозисты так сильно нагнетают ситуацию в связи с последствиями крупных событий – европейский долговой кризис с 2010 г., Brexit в 2016 г., что трейдеры стали просто игнорировать их.

Для Эрша Шефрина, профессора финансов в Университете Санта-Клары и автора книги о роли психологии на рынках, ралли является еще одним примером замечательной склонности инвесторов к зашоренности. Его любимая аналогия: великая тюльпановая мания XVII века в Голландии, когда луковица тюльпана стоила примерно столько же, сколько хороший особняк. Однако часто из виду упускается то, что эта мания развилась во время вспышки бубонной чумы.

«Трамп продолжает говорить о подъеме Америки, чтобы вы могли: 1) поверить в это или 2) полагать, что другие инвесторы верят в это», — заявил Шиллер, который не уверен в том, приближаются ли фондовые рынки к вершине.

Он терпеть не может строить краткосрочные прогнозы.

Несмотря на своевременную публикацию своей книги «Иррациональное изобилие» на пике пузыря дот-комов в начале 2000 г., экономист Йельского университета предупреждал, что акции могут быть переоценены еще на момент 1996 г.

Инвесторы, которые скупали и держали фонд S&P500 в середине того года, зарабатывали около 8% в год в течение следующего десятилетия, в то время как те, кто инвестировал в начале 2000 г., потеряли деньги. Индекс со своего максимума в марте 2000 г. упал на 49% в октябре 2002 г.

Одним из факторов, который заставляет Шиллера сохранять осторожность в отношении американских акций, – это коэффициент CAPE S&P500: несмотря на то что он примерно на 30% ниже своего максимума 2000 г., акции столь же дорогие, как были накануне краха 1929 г.

Вернуться назад