Корреляция акций и облигаций достигла максимума с 2007 года

17-09-2016, 08:28. Разместил: Редакция ОКО ПЛАНЕТЫ

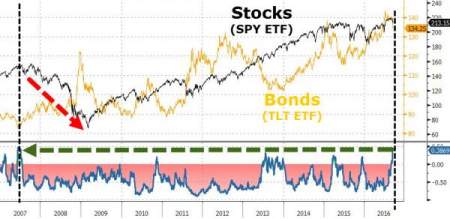

Корреляция между акциями и облигациями достигла самого высокого уровня по сравнению с пиком фондового рынка в 2007 г. И такая ситуация является абсолютно ненормальной.

9 лет назад мы уже видели нечто подобное, когда обратная синхронизация между акциями и облигациями была нарушена, и это не закончилось ничем хорошим. Не так ли?

Как отмечает The Wall Street Journal, в последние дни стерлись границы между двумя классами активов. В последнее десятилетие такая ситуация фиксировалась только при изменении политики Федеральной резервной системы.

Многие связывают растущий фондовый рынок с падением цен на облигации, и наоборот, так как при улучшении состояния экономики, когда акции привлекают все больше внимания инвесторов, им требуется меньше безопасных активов, таких как казначейские облигации США. Но это никак не подходит к описанию последнего падения, когда падение акций совпало с падением облигаций.

Корреляция между индексом S&P500 и доходностью 10-летних казначейских облигаций во вторник составила минус 0,59, предполагая, что при падении цен на акции росла доходность, а значит снижались цены на облигации. Отрицательная корреляция стала максимальной с 2007 г., и она предполагает стремительный разворот по сравнению с 0,8% после результатов голосования Великобритании по выходу из ЕС, свидетельствуют данные Credit Suisse.

Но за последние 10 лет корреляция становилась отрицательной настолько сильно за короткий случай только при изменении политики ФРС. Подобный всплеск мы видели в декабре прошлого года, когда ФРС впервые подняла ставку, а также в декабре 2013 г., когда ФРС начала сокращать программу покупки облигаций.

Другие подобные случаи фиксировались в ноябре 2010 г., когда ФРС запустила QE, а также в июле 2007 г., когда центральный банк начала ослабление денежно-кредитной политики.

И хаотический всплеск корреляции вызвал наибольшее снижение по фондам Risk Parity (фонды паритета риска) с августа 2015 г.

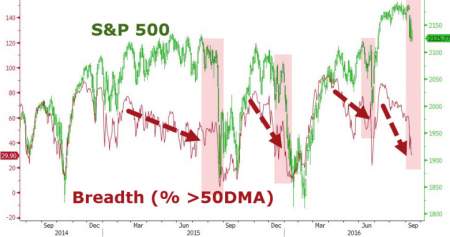

Кроме того, доля акций из индекса S&P500, находящихся выше 50-дневной средней, снижается, и это раньше всегда заканчивалось плохо, и очень скоро.

Дэвид Розенберг, главный экономист и стратег Gluskin Sheff & Associates, решился подвести итог рыночного состояния сейчас: «Как описать текущий рыночный фон? Одним словом: нервозность».

Вернуться назад